аккредитована что это значит

Значение слова «аккредитация»

организации (вузы, СМИ и др.);

услуги, для оценки качества которых потребитель не обладает достаточной компетенцией.

К аккредитуемым услугам относят: услуги по образованию, услуги по проведению испытаний (испытательные лаборатории), услуги по клинической диагностике (медицинские лаборатории), услуги по калибровке (калибровочные лаборатории), услуги по сертификации (органы по сертификации) и т. п. Как правило, аккредитацию проводят органы по аккредитации, которые осуществляют свою деятельность по определённым правилам и процедурам.

аккредита́ция

1. назначение на выполнение каких-либо функций, официальное наделение полномочиями или признание права на совершение чего-либо

2. спорт. процедура регистрации и допуска спортсменов, тренеров, руководителей команд, судей, журналистов, врачей и других специалистов к участию в соревнованиях и обслуживанию мероприятия с выдачей соответствующего удостоверения

Делаем Карту слов лучше вместе

Спасибо! Я стал чуточку лучше понимать мир эмоций.

Вопрос: воссоздать — это что-то нейтральное, положительное или отрицательное?

Об аккредитации

Применительно к сфере оценки соответствия согласно международному стандарту ISO/IEC 17000:2004 под аккредитацией понимается процедура подтверждения соответствия органа по оценке соответствия третьей стороной, служащая официальным признанием его компетентности в выполнении конкретных задач по оценке соответствия. Органы по аккредитации создаются для того, чтобы органы по оценке соответствия находились под надзором компетентной организации. Признанные на международном уровне органы по аккредитации, подтвердившие свою компетентность по результатам взаимных сравнительных оценок, подписывают международные договоренности, которые облегчают трансграничный обмен товарами и услугами, тем самым создавая глобальную инфраструктуру для обеспечения охраны здоровья и безопасности.

Аккредитация — это независимая оценка добросовестности, беспристрастности и компетентности органов по оценке соответствия в выполнении ими определенных задач по оценке и подтверждению соответствия принятым нормам.

В России единая национальная система аккредитации начала формироваться в 2011 году. Отношения в этой сфере регулирует Министерство экономического развития Российской Федерации. Росаккредитация, созданная в соответствии с указом Президента Российской Федерации, предоставляет услуги по аккредитации — то есть определяет, компетентна ли организация, чтобы проверять качество и безопасность производимой продукции, а также контролирует соблюдение законодательства в данной сфере.

Отношения, возникающие между участниками национальной системы аккредитации, регулируются Федеральным законом № 412-ФЗ «Об аккредитации в национальной системе аккредитации» в 2013 году. Чтобы получить аккредитацию в определенной области, заинтересованная организация должна соответствовать критериям аккредитации — соблюдать требования к используемому оборудованию, персоналу, системе менеджмента, ведению внутренней документации, архивированию результатов деятельности. Лицам, получившим аккредитацию, необходимо поддерживать и регулярно подтверждать свою компетентность. Оценку их соответствия критериям аккредитации осуществляют эксперты, которые не являются государственными служащими, аттестуются Росаккредитацией и работают под ее контролем.

В то время как цепочки поставок товаров потребителям все более усложняются, институт аккредитации обеспечивает уверенность в том, что сертифицирующие и инспекционные органы независимы, компетентны и выполняют свои обязанности.

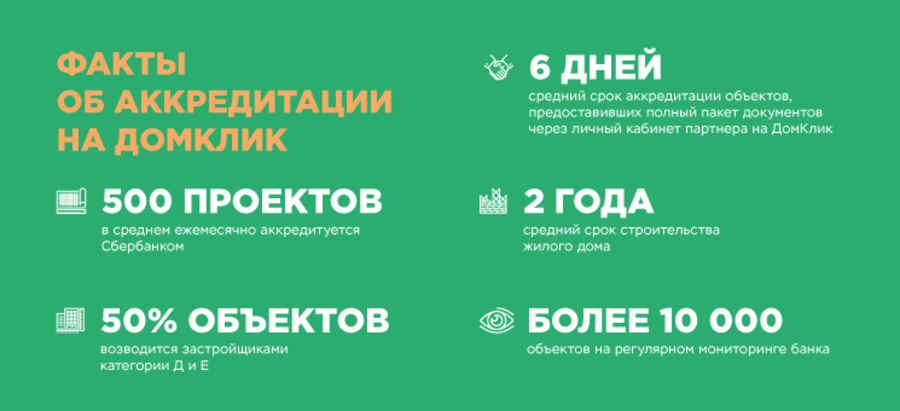

ДомКлик отвечает: аккредитация

По каким критериям банк оценивает надежность застройщика? Почему важно проверять наличие аккредитации при выборе квартиры в новостройке?

На эти и другие вопросы нам ответил Василий Селиверстов – исполнительный директор дивизиона ДомКлик. Он занимается развитием процесса аккредитации партнеров и строящихся объектов. Поэтому знает всё про аккредитацию в Сбербанке.

Зачем нужна аккредитация?

Аккредитация — это оценка вероятности, что строительство дома будет завершено, банк получит залог, а клиент — свою квартиру.

Давайте сравним аккредитацию со стандартным процессом оформления ипотеки. После одобрения кредита клиент отправляет на одобрение в банк квартиру, которую собирается купить. По сути аккредитация заменяет эту процедуру для квартиры в новостройке – происходит одобрение сразу всего строящегося дома. Кроме того, по аккредитованным проектам процесс проведения сделки проходит быстрее.

Как банк проверяет застройщика?

В первую очередь, оценивается опыт и репутация застройщика. Для оценки определяется категория компании: от А до Е.

В категорию А попадают застройщики с наименьшим опытом на рынке. Для получения аккредитации им необходимо возвести не менее 30% надземной части проекта. После этого банк проводит оценку финансового состояния таких компаний. Если с этими минимальными требованиями всё в порядке, то запускается уже сам процесс аккредитации.

Самые опытные и надежные компании попадают в категорию Е. Для этого застройщику необходимо иметь 20 и более построенных за последние 10 лет объектов жилой или коммерческой недвижимости. Но даже для таких компаний банк проводит более серьезный и детальный анализ по ранее построенным объектам. Это и отличает позицию Сбербанка от других организаций.

Что именно проверяется в процессе аккредитации?

Мы проверяем опыт работы застройщика на рынке и строительную готовность рассматриваемого объекта. Также во внимание принимаются темпы стройки ранее аккредитованных объектов застройщика.

Важным фактором является деловая репутация застройщика — здесь происходит детальная проверка со стороны службы безопасности банка.

Сбербанк является одним из немногих банков, который проверяет не только надежность застройщика, но и репутацию руководителей компании.

Проверяется, принимала ли участие компания в арбитражных судах. Юридическая служба банка проверяет строительную и земельную документацию, а также соответствие этих документов договору долевого участия. Важно, чтобы в документах строго соблюдались права клиентов и банка.

Сколько времени занимает такая проверка?

Действующие партнеры, подходящие под категории Д или Е, могут пройти процедуру аккредитации за 2-3 дня при условии предоставления полного пакета документов.

Для компаний, которые ещё не сотрудничали с банком, или если требуются дополнительные уточнения по документам, процедура может занять 10 и более дней.

Можно ли ускорить проверку?

Да, недавно мы запустили возможность подачи заявки на аккредитацию в личном кабинете партнера на pro.domclick.ru. За время тестирования средний срок рассмотрения заявок из личного кабинета партнера составил 5,5 дней, в сравнении со старой процедурой, когда средний срок составлял 9 и более дней.

В личном кабинете для удобства партнера разработан «помощник» по формированию пакета документов. Ответив на несколько вопросов, партнер поймет, что нужно предоставить в банк – теперь не нужно читать банковские регламенты и документы. Это сделано для ускорения процедуры рассмотрения, ведь, как я уже сказал, при предоставлении полного пакета документов рассмотрение происходит быстрее.

Почему важно проверять наличие аккредитации новостройки?

Во-первых, по итогам проверки, мы понимаем, что аккредитованный застройщик обладает надежной деловой репутацией.

Во-вторых, застройщик может дополнительно привлекать к финансированию стройки средства клиентов, состоящие из ипотечных кредитов, полученных в банках, аккредитовавших объект.

Это укрепляет его позиции на рынке. Однако важно понимать, что даже аккредитованные объекты могут быть не достроены. На это влияет, в том числе, как застройщик ведет хозяйственную деятельность, как организованы закупки и прочие операционные процедуры. То есть те вещи, на которые банк повлиять не может.

Поэтому даже после аккредитации банк продолжает следить за деятельностью застройщика. Если при мониторинге будет обнаружено, что застройщик недобросовестно выполняет свои обязательства, банк сможет вовремя предупредить своих клиентов и рынок о рисках.

Как обезопасить себя при выборе застройщика?

При покупке квартиры в новостройке мы рекомендуем клиентам обратить свое внимание на банки, в которых аккредитован строительный объект.

Если ЖК получил аккредитацию только в 1-2 банках — это может означать, что объект не соответствует требованиям надежности, и остальные банки ему отказали. В отдельных случаях важно учитывать, что есть застройщики, которые связанны отношениями с некоторыми банками. Банк может являться участником бизнеса застройщика, например, учредителем, акционером или иметь места в совете директоров. В таком случае застройщик не стремится получать аккредитацию в большом количестве банков.

Что касается Сбербанка, то банк может отказать в аккредитации, если есть серьезные вопросы в отношении деловой репутации. Или при несоответствии строительной документации. Ведь даже если такой объект будет достроен, есть риск, что могут возникнуть проблемы с его вводом в эксплуатацию.

Отказ также получит застройщик, если готовность объекта не соответствует его категории. Например, если у застройщика категории А дом возведен менее, чем на 30%.

Аккредитация на электронных торговых площадках

Аккредитация на электронных торговых площадках (ЭТП) и в ЕИС нужна для обеспечения безопасности проводимых операций для всех участников торгов. Можно пройти аккредитацию на ЭТП самостоятельно либо с помощью специалистов Удостоверяющего центра.

Каков срок аккредитации на электронной площадке?

Пройти аккредитацию или регистрацию требуется на любой электронной торговой площадке (ЭТП) и в Единой информационной системе закупок (ЕИС). Это подтверждение того, что участник закупки соответствует установленным требованиям законодательства, регламенту площадки и может участвовать в электронных торгах. Срок аккредитации зависит от вида площадки, на площадках госзаказа аккредитация действует три года.

Аккредитация на федеральных торговых площадках госзакупок

На этих площадках проводят торги государственные и муниципальные бюджетные организации по закону 44-ФЗ «О контрактной системе». Госплощадок всего восемь:

Чтобы получить аккредитацию на этих площадках, нужно зарегистрироваться в Единой информационной системе закупок (ЕИС, zakupki.gov.ru) и попасть в Единый реестр участников закупок (ЕРУЗ). Аккредитация бесплатна. Участие в торгах на этих площадках также бесплатно.

Чтобы получить аккредитацию на восьми федеральных ЭТП, нужно:

Все этапы получения аккредитации формально занимают до 16 дней. На практике срок можно сократиться до 1-2 дней, если у компании уже есть профиль на Госуслугах, собраны необходимые для регистрации в ЕИС документы и все системы будут работать без сбоев.

Регистрация на ЭТП для закупок компаний с госучастием, коммерческих организаций, реализации торгов банкротов

У компаний с госучастием и у коммерческих компаний нет ограничений по выбору ЭТП. Сейчас активно работают более 300 таких площадок, и заказчик может использовать любую из них. Самые популярные — OTC.ru, Фабрикант, УТП Сбербанк-АСТ, В2В-center и другие.

Иногда крупные госкомпании создают свою электронную торговую площадку для закупок товаров и услуг для своих нужд — например, такие площадки есть у группы компаний «ВТБ», Роснефти, РЖД.

Принципиальное отличие этих ЭТП в том, что оператор сам устанавливает регламент работы, и, соответственно, условия регистрации. Например, на некоторых требуется электронная подпись со специальным расширением — OIDом, нужно заплатить за регистрацию или оплатить тариф для допуска к участию в закупках. Но такие площадки более клиенториентированы, имеют быструю техподдержку, и регистрация на них занимает в среднем от нескольких часов до пары рабочих дней.

Какие документы нужны для аккредитации?

Пакет документов на каждой ЭТП может незначительно отличаться, поэтому его состав стоит уточнить в регламенте площадки непосредственно перед аккредитацией. Например, юридическому лицу для аккредитации в ЕИС понадобятся:

Для ИП потребуются только сканы паспорта (все страницы).

Как проходит аккредитация?

Получите сертификат электронной подписи

Если у вас нет сертификата для торгов, его надо получить в аккредитованном удостоверяющем центре. Электронной подписью вы будете подписывать все документы для участия в тендерах и подтверждать свои действия на электронных торговых площадках:

Подготовьте документы

Аккредитация в ЕИС или на ЭТП проходит удаленно. На площадке в разделе «Регистрация» нужно заполнить заявку, указав нужные сведения компании и приложив сканы документов, которые требует ЭТП. Перед регистрацией в ЕИС также потребуется создать профиль компании на Госуслугах.

Отправьте заявку

Все документы перед отправкой нужно подписать электронной подписью в интерфейсе ЕИС или ЭТП. После этого заявка уйдет на рассмотрение. Если документы в порядке, аккредитацию дадут. Если документы предоставлены неверно (по форме или содержанию), в аккредитации откажут и пояснят причину отклонения.

С какими проблемами можно столкнуться, если проходить аккредитацию самостоятельно?

Подготовить документы и отправить заявку на аккредитацию в ЕИС или на ЭТП можно самостоятельно. Но у ЕИС и площадок по 223-ФЗ, коммерческих заказчиков и банкротов разные требования к составу и форматам документов, а также скорость решения возникших проблем. У одного и того же поставщика ЕИС или ЭТП могут отклонить заявку несколько раз по разным причинам: выписка их ЕГРЮЛ не подтягивается на сайт, устаревшие учредительные документы или некачественная скан-копия документов.

Если не готовы самостоятельно получать аккредитацию на площадках, то можете обратиться к специалистам по сопровождению. Они знают проблемные места каждой площадки и смогут их обойти.

Сколько стоит услуга «Помощь в аккредитации на ЭТП или ЕИС»

| Консультационные услуги в период прохождения аккредитации | |

|---|---|

| Регистрация в ЕИС | 6 000 руб. |

| Регистрация в ЕИС Премиум | 9 900 руб. |

| На 1 ЭТП | 4 000 руб. |

Нужна ли доверенность на получение аккредитации и как ее сделать?

Доверенность для аккредитации на ЭТП нужна, только если электронная подпись выпущена не на директора. Образец можно скачать здесь. В ЕИС нужно регистрироваться без доверенности — только через профиль руководителя на Госуслугах и с его подписью.

Каков срок действия аккредитации?

По 44-ФЗ аккредитация в ЕИС действует три года. Причем в закупочных процедурах нельзя участвовать уже за три месяца до ее окончания. Поэтому продлевать аккредитацию нужно заранее, но не раньше, чем за шесть месяцев до ее окончания.

Срок аккредитации на других ЭТП зависит от условий самой площадки.

Что такое аккредитив

Зачем он нужен и как оформить

Предположим, одна компания хочет купить что-то у другой, но стороны сделки не особо друг другу доверяют. Тогда они могут заключить сделку через банк — он будет выступать посредником. Покупатель переведет деньги в банк, банк их заморозит, а продавец получит их, только если исполнит свои обязанности по договору. Для покупателя это гарантия, что продавец не сбежит с деньгами, для продавца — что покупатель не обманет его с оплатой.

Аккредитив — это как раз такая банковская операция. В ней участвуют три стороны:

Важное условие: платеж — раскрытие аккредитива — проходит только после того, как получатель денег представит заранее оговоренные документы. Например, подтвердит поставку товара или переход права собственности. Это удобно, когда партнеры заключают сделку в первый раз и не уверены друг в друге.

Как работает аккредитив

Например, одна компания продает другой здание. Стороны заключают договор, в котором указывают, что производят расчеты по аккредитиву. Схема будет такой:

Таким образом, банк в этом случае выступает гарантом надежности сделки: плательщик уверен, что получит товар, а продавец — деньги.

Законодательное регулирование. На территории России расчеты по аккредитиву регулируются параграфом 3 главы 46 Гражданского кодекса РФ и нормативами Центробанка. Международные аккредитивы выпускают в соответствии с общими правилами, которые приняла Международная торговая палата.

Отличия от банковской ячейки и счета эскроу. Банковская ячейка используется для расчетов наличными, а аккредитив — это безналичный платеж. Как и в случае с аккредитивом, в условиях договора аренды ячейки плательщик может прописать, что бенефициар получает доступ к сейфу, только если предъявит определенный документ. Например, выписку из ЕГРН, если речь идет о купле-продаже недвижимости.

В отличие от аккредитива, банк не несет ответственности за сами деньги в ячейке — только за ограничение доступа к ней. Поэтому если продавец вскроет ячейку, а внутри ничего не окажется, кражу доказать не получится.

На счете эскроу, как и на аккредитиве, деньги блокируются, пока продавец не представит покупателю подтверждающие сделку документы. Например, если речь идет о недвижимости, это может быть та же выписка из ЕГРН. Но у аккредитива, в отличие от счета эскроу, возможности шире. Например, в сделках с аккредитивами можно применять векселя. Вексель — ценная бумага, которая подтверждает обязанность должника выплатить ее владельцу указанную в документе сумму через определенный срок.

Получить деньги от банка по аккредитиву может не только сам продавец, но и указанное им третье лицо. В случае со счетом эскроу деньги переведут только бенефициару, указанному в договоре.

Аккредитив бывает отзывным: плательщик может в любой момент отменить его, не уведомляя об этом бенефициара. С эскроу так не получится.

В случае с аккредитивом банк лишь посредник — третье лицо, которое переводит деньги, если продавец представил все нужные документы. При расчетах по эскроу банк принимает непосредственное участие в сделке: он обязан проверить, действительно ли выполнены все условия.

Плюсы и минусы аккредитива

Главное преимущество аккредитива — гарантия надежности сделки для обеих сторон договора. Плательщик не рискует деньгами, как если бы работал по предоплате, а бенефициар уверен, что точно получит платеж после того, как представит необходимые документы.

Минус этой формы расчетов — сложный документооборот. Бенефициар должен юридически точно соблюсти все условия аккредитива. Если банк обнаружит расхождения в полученных документах, он не переведет деньги.

Еще один недостаток — комиссия, которая в разных банках составляет в среднем 0,1—0,6% от суммы платежа.

Если аккредитив используется при расчетах в ипотечных сделках, банк может предложить свои условия, например фиксированную стоимость за использование аккредитива.

Сфера применения аккредитивов

Торговые операции внутри страны. Аккредитивы, как правило, применяются в России при крупных сделках. Такой вид гарантии используется в сделках, связанных с акциями и долями в ООО. В этом случае условием платежа бенефициару будет документ, подтверждающий изменение записи в реестре владельцев ценных бумаг или ЕГРЮЛ.

Экспортно-импортные операции. В международных сделках с использованием аккредитива, в отличие от внутрироссийских, принимают участие сразу два банка: один на стороне импортера, другой — экспортера. Вот как проходит сделка после того, как стороны заключили контракт:

Кроме гарантии надежности сделок международный аккредитив используют как выгодный инструмент финансирования импортных контрактов. Импортер может получить в банке-эмитенте кредит на выплату по аккредитиву. Причем сам банк возьмет эти деньги взаймы за рубежом по ставкам международного рынка, которые ниже российских. Таким образом, импортер фактически получит еще и выгодный кредит на финансирование своего контракта.

Виды банковских аккредитивов

Отзывный и безотзывный. Отзывный аккредитив может быть аннулирован или изменен банком по поручению плательщика в любой момент, и тогда деньги перечислены не будут. Уведомлять об этом бенефициара ни банк, ни плательщик не обязаны. При экспортно-импортных операциях такие аккредитивы по правилам Международной торговой палаты не применяются.

Безотзывный аккредитив тоже можно отозвать, но для этого банк должен направить получателю денег уведомление.

Аккредитив считается отмененным или измененным с того момента, как бенефициар даст на это согласие банку.

Аккредитив по умолчанию считается безотзывным, если в его тексте отдельно не указано, что он отзывной.

На практике чаще всего используются именно безотзывные аккредитивы, так как сам факт того, что аккредитив может быть отозван, сводит к нулю все преимущества такой формы расчета: стопроцентной гарантии, что поставку оплатят, уже нет.

Подтвержденный и неподтвержденный. По просьбе банка, который выпустил безотзывный аккредитив, его может подтвердить другой банк. После этого платить бенефициару обязан подтверждающий банк. Причем независимо от того, перечислил ли ему деньги банк-эмитент.

Компания из России хочет продать товар партнерам из Венесуэлы. В схеме используют аккредитив, но продавец знает, что в этой южноамериканской стране экономический кризис, и не уверен, что покупатель оплатит товар. Чтобы партнер был спокоен, венесуэльская фирма обращается в крупный международный банк, который готов подтвердить аккредитив — выступить гарантом сделки. Если покупатель получит товар, но не найдет денег, продавец все равно получит платеж от подтверждающего банка.

Покрытый и непокрытый. Открывая покрытый — депонированный — аккредитив, банк-эмитент сразу перечисляет деньги плательщика исполняющему банку. Именно этот исполняющий банк и будет платить бенефициару. Депонированные аккредитивы используют при расчетах на территории России.

Одна фирма покупает у другой товар и рассчитывается по аккредитиву. Чтобы убедить продавца, что он гарантированно получит деньги, покупатель сразу перечисляет всю сумму на счет в банке-эмитенте, а тот тут же переводит ее в банк, где обслуживается продавец. Правда, получить их он сможет только после поставки, но при этом он знает, что обещанные деньги существуют в природе, больше того, они уже зачислены в его банк.

При экспортно-импортных расчетах финансовые организации чаще всего работают по непокрытым аккредитивам. Их еще называют гарантированными. Исполняющий банк открывает в банке-эмитенте корреспондентский счет на сумму контракта, а потом списывает с него деньги по мере того, как платит бенефициару.

Кумулятивный и некумулятивный. Если банк разрешает плательщику зачислить не потраченную по текущему аккредитиву сумму на счет нового, такой аккредитив называется кумулятивным. Если неистраченные деньги возвращаются плательщику обратно, это некумулятивный аккредитив.

Когда компания часто работает с аккредитивами в одном и том же банке, есть смысл использовать кумулятивный аккредитив: не выводить деньги, если они вдруг остались, обратно, а перебросить их на оплату новой сделки.

Переводной (трансферабельный). Переводной аккредитив позволяет произвести выплату другому бенефициару, не являющемуся контрагентом плательщика по конкретной сделке. В этом случае плательщик должен подать в банк заявление и указать, кто имеет право получить деньги по аккредитиву.

Переводной аккредитив дает плательщику возможность рассчитаться с другими своими контрагентами, не переводя деньги со счета на счет.

Фирма закупает в долг металл, делает из него гвозди и продает. При этом с поставщиками металла она рассчитывается только после того, как реализует гвозди. В этом случае есть смысл сократить цепочку движения денег: поставщик металла будет получать деньги от покупателя гвоздей напрямую через переводной аккредитив.

Револьверный. Револьверный аккредитив открывают, когда сделка растянута по времени. Например, продавец поставляет товар партиями, а покупатель платит частями. Плательщик в этом случае может вносить деньги на аккредитив по мере того, как происходят расчеты.

Две компании сотрудничают постоянно, и нет смысла открывать для каждой сделки новый аккредитив, если можно сделать один «длинный» — револьверный.

Циркулярный аккредитив позволяет плательщику оплачивать свои счета в пределах определенной суммы через банки — агенты эмитента, например за границей.

С красной оговоркой. Аккредитив с красной оговоркой дает бенефициару возможность получить аванс до представления всех необходимых документов. Такое название появилось из-за того, что банки, выпускавшие в прошлом аккредитивы на бумажных бланках, выделяли оговорку об авансе в тексте красным цветом.

Резервный ( Stand-By ). Резервные аккредитивы используются для торговли со странами, где запрещены банковские гарантии, например США. Но по сути, резервный аккредитив является именно гарантией: банк-эмитент обязуется рассчитаться с бенефициаром от имени плательщика, даже если у того не будет денег.