актив пассив что это такое в отношениях

Шерше ля фам, или Кто на самом деле виноват в пассивности.

Откуда берутся пассивные мужчины: 4 основных причины

Что делать, если мужчина в паре пассив, а вы активная? Нормально ли, что парень просто плывет по течению и ничего не хочет менять? Да, пассивность в отношениях выражается некоей апатией, безынициативностью, отсутствием четких целей. И, конечно, жить с таким мужчиной тяжело. Пассивный мужчина в отношениях стремится во всем переложить ответственность на свою вторую половину. Так как же быть, почему он такой? Давайте обсудим, как парни становятся пассивами.

Актив и пассив — что это в отношениях? Основные причины мужской пассивности

Активность и пассивность в контексте отношений мужчины и женщины — это модели поведения партнеров. Итак, пассив — это кто в отношениях? Обычно пассивную позицию занимает девушка. Она ждет активных действий от избранника и принимает его ухаживания. Согласны? Ставьте плюс в комментариях. Мужчина же выполняет роль завоевателя, добытчика, защитника.

В самом начале романа парень ведет себя довольно активно: приглашает на свидания, звонит, дарит цветы, придумывает, как удивить, осыпает комплиментами и признаниями. То есть он действует. А кто такой парень пассив? Тот, кто ничего не делает для вашего совместного будущего, не проявляет инициативу, живет по инерции, нередко лентяй. Правда, часто сами женщины превращают мужчину в такого пассивного партнера.

Почему парни становятся пассивами? Основные причины

Если парень изначально уже был пассивный в отношениях, это также говорит о его характере. Пассивный характер бывает у интровертов. Для них нормально не проявлять особой инициативы, прятаться в свою скорлупу, не показывать эмоций. Правда, это не означает, что они не берут на себя ответственность за семью. Иногда мужчина лишь выглядит апатичным, но имеет внутренний стержень и силу духа, он готов на поступки, если потребуется. Поэтому видимая пассивность характера не всегда показатель безответственности.

И кто же тогда такие пассивные люди? Те, кто перекладывает ответственность за свои неудачи на обстоятельства и других людей, не верят в то, что можно что-то изменить самостоятельно. Если же они еще и инфантильные, тогда, вообще, беда. Активные и пассивные люди обычно не ладят между собой. Они не понимают позиции друг друга. Активисты всегда на передовой и верят в свои силы. Пассивные сидят в ожидании и боятся действовать, это люди-эгоисты. А вы к каким относитесь? Поделитесь в комментариях, все ответы анонимны.

Активная жена и пассивный муж: что делать

Причина, когда сама женщина превратила мужчину в пассивного, требует переоценки принципов общения и анализа отношений. Девушки порой не замечают, как пытаются решать мужские проблемы, дают ему ненужные советы, постоянно берут инициативу в свои руки, предлагают деньги в долг, жалеют его и тому подобные вещи.

Сильные мужчины поначалу активно этому сопротивляются. Не всегда успешно. Инфантильные маменькины сыночки, наоборот, рады, что женщина решает все сама. Мужчины мягкие по характеру или робкие тоже быстро привыкают, что избранница разруливает любые ситуации. В итоге женщина становится мужу мамочкой. Что при этом чувствует пассивный мужчина? Апатию, нежелание действовать, равнодушие.

Как этого избежать?

Приходите на мой онлайн-курс «Искусство женского флирта». И вы сможете влиять на мужчину без слов. А найти взаимопонимание с партнером вам помогут рекомендации из раздела нашего официального сайта ТЦ Павла Ракова «Идеальные отношения по любви».

Девушки, а ваш мужчина как проявляет свою пассивность или он все-таки активный парень? Поделитесь в комментариях.

Кто такой актив, кто такой пассив?

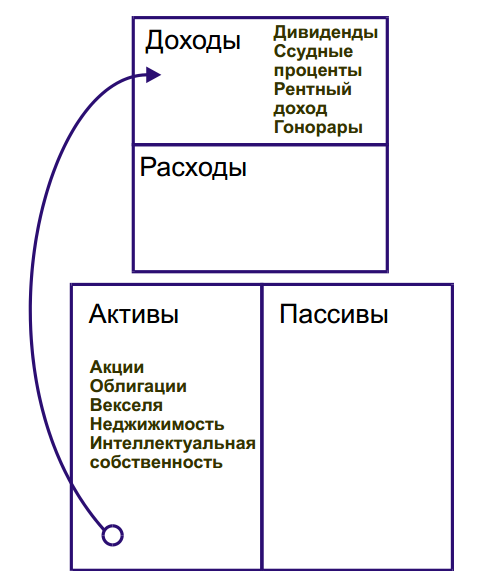

Составляющие семейного и личного бюджета

Семейный и личный бюджет человека основывается на таких составляющих как: активы и пассивы, расходная, прибыльная части, а также личные или семейные сбережения человека. Чтобы рассмотреть, чем являются эти составляющие бюджета, вовсе не нужно прибегать к балансовому учету предприятий и обращаться к бухгалтерской многотомной литературе. Хотя от применения слова баланс не следует отказываться даже в таком на первый взгляд простом случае. Умение свести личные доходы и расходы и вывести их с положительным балансовым значением, ценится каждым человеком достаточно высоко. В помощь личному и семейному бюджету разрабатываются даже компьютерные программы, позволяющие рассчитать расходы и доходы, распределить сбережения, выстроить план долгосрочных целей. Такие программы позволяют облегчить управление активами и пассивами бюджета.

Определение Роберта Кийосаки.

Согласно вышеприведенным определениям для активов и пассивов, любой объект может выполнять как функцию актива, так и функцию пассива. Все зависит от того, как этот объект используется и источником чего он является. Если он требует лишь постоянных вложений без отдачи на прибыль, то такой объект можно с уверенностью считать пассивом – он лишь отбирает деньги. А если этот объект приносит деньги в качестве, к примеру, дополнительного дохода, то его с уверенностью можно отнести к активам в бюджете человека – он является источником денег. Хорошей иллюстрацией в таком случае может стать недвижимость. Каждый из нас обязательно занесет себе в актив обладание квартирой. Однако не все так просто. Если принять во внимание вышеприведенное определение, то квартира может выполнять функцию, как актива, так и пассива. Если вы просто проживаете в этой квартире, то такая квартира окажется в роли пассива, а если же вы сдаете ее для жильцов, то такая квартира – это ваш актив.

Пассив вашего бюджета столь же важен, как и актив

Такой подход к определению активов и пассивов вовсе не требует отказа от пассива и следованию только активам. Можно сказать так, что пассивы украшают нашу жизнь и делают ее более разнообразной, комфортной и удобной. Если вы просто проживаете в квартире по определенному адресу, то в этом ничего плохого нет, и не окажется ничего плохого в том, что вы захотите эту квартиру сделать более комфортной, вкладывая в нее значительный капитал и вовсе не для того, чтобы в будущем ее продать по спекулятивно высокой цене. Не окажется ничего плохого и в том, чтобы вложить значительный капитал в эту квартиру, сделав ее более комфортной для проживания, с целью будущей сдачи ее в аренду или с целью ее будущей продажи, чтобы обеспечить этой квартире роль актива. Наиболее важным в данном случае будет тот факт, чтобы ваши активы и пассивы смогли обеспечить для вас положительный баланс достаточный для вашего семейного или личного бюджета.

кто такой актив, и кто пассив?

Пассив. Правая сторона бухгалтерского баланса. В пассиве указываются в суммовом выражении данные о капитале и обязательствах организации.

Актив соответственно левая сторона бухгалтерского баланса.

🙂

Ага, даже не важно что имел ввиду автор. Ответ на свой вопрос он в любом случае получил 😀

Поведение в сексе. На самом деле, сексология рассматрвиает эти два понятия условно. Полноценно развивающийся в эмоционально-психическом плане человек любит практиковать две роли, если обе приносят ему наслаждение. Но, чаще, люди уклоняются либо в одну, либо в другую сторону, что связано с индивидуальными особенностями личности. Сейчас Вам скажут, то это характерно для геев. Ересь. Это общепринятые поведенческие сексуальные понятия.

[Сообщение изменено пользователем 15.02.2006 11:58]

Ну теперь-то точно чувак получил ответ 🙂

Всё рассказали кроме определения : )))

Актив- человек предпочитающий брать инициативу, оказывать воздействие на своего партнера и получающий от этого удовольствие. Сами воздействия могут быть любыми. В идеале сам(а) решает когда, сколько, каким образом воздействовать, фактически доставляет удовольствие и себе и партнеру. Контролирует всё, смотря конечно насколько активен.

Пассив- отдает инициативу, предпочитает когда воздействуют на него, часто любыми способами. Может например получать удовольствие и от ласки и от грубости. В идеале главное чтобы за него решали когда, сколько и каким образом. Обычно очень темпераментный, доставляет удовольствие партнеру тем что соглашается и тащится от воздействия. Степень отказа от контроля и определяет насколько человек пассивен в сексе.

Крайние формы- игры в полное подчинение. Ммм, прелесть!

Обе роли ес-но друг без друга не могут, поэтому кем быть лучше- спорный вопрос : ))) В классическом сексе стараются соблюдать равенство, и брать и отдавать инициативу. Непонятно нафига, но большинство изображает что любит и то, и это. Ну или боится признаться в своих предпочтениях : )))

Активы и пассивы: определения и примеры

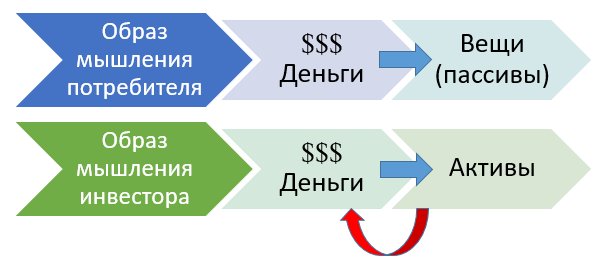

Теория активов и пассивов помогает управлять материальным благополучием. Понимание различий между активной и пассивной частью личного бюджета позволяет увидеть, что нас по-настоящему обогащает, а что тянет финансовую ситуацию вниз.

Определение активов и пассивов

Существуют три основные трактовки активов и пассивов. Первая связана с классическими определениями из области бухгалтерского учета. Вторая трактовка описывает точку зрения обывателя. Третья возникала по мере развития темы управления инвестициями и личными финансами и касается инвесторов. Начнем с первой.

Первая трактовка

В бухгалтерском учете под активами подразумевается основной капитал компании и оборотные средства, а под пассивом — уставный капитал, привлеченные и заемные средства. Согласно классическому подходу:

активы представляют собой материальные и нематериальные объекты, которыми владеют организации и физические лица. Например: недвижимость, оборудование, транспортные средства, объекты авторского права и т.д. Отдельную подробную статью про активы компании читайте здесь;

Активы и пассивы компаний отображаются в специальной отчетности — бухгалтерском балансе. В правой части таблицы содержатся сведения об имуществе и средствах для получения прибыли (активы), а в левой источники формирования этих средств (пассивы). Обе части должны уравновешивать друг друга.

Вторая трактовка

Ее можно назвать «интуитивной» и услышать от людей, не имеющих специальных финансовых знаний. Обычно люди подразумевают под активом то, что несет в себе какую-то ценность и может быть превращено в деньги: автомобиль, недвижимость, антиквариат, ценные бумаги и др. Пассивом же в этом случае является безусловный расход, такой как возврат долгов, плата за аренду жилья, налоги и др.

Третья трактовка

Однако если вдуматься, недвижимость может навсегда остаться в собственности владельца. И если он ей пользуется, то вынужден оплачивать коммунальные услуги, делать периодический ремонт и пр. А значит, нести постоянные расходы. У автомобиля больше шансов быть проданным, но как правило по гораздо более низкой стоимости. Особенно, если речь о новой модели с продажей через несколько лет. И все эти годы у владельца опять расходы: страховка, бензин, возможно парковочное место и пр.

Первым на этот момент обратил внимание Роберт Кийосаки. Его книги я рассматривал тут. Согласно его определению,

С точки зрения бухгалтерского учета такая трактовка ошибочна, но в плане создания своего денежного потока вполне логична. Грамотный инвестор понимает, что активы должны превосходить пассивы. Не так просто принять собственную квартиру источником затрат, а не потенциальным доходом от продажи; однако такой подход формирует более реальный взгляд на свои финансы.

Виды активов

К активной части личного бюджета можно отнести финансовые вложения, которые приносят постоянный доход или увеличивают свою стоимость с течением времени. Самыми популярными активами являются:

Активы классифицируют по разным признакам. При планировании инвестиций стоит учитывать такой признак, как ликвидность — скорость обращения в деньги. Бывают:

Виды пассивов

Пассивная часть бюджета формируется из собственных средств и взятых на себя финансовых обязательств. Обычно к ним относят:

Обслуживание долгов и имущества требует постоянных денежных вливаний. А между тем квартира с первичного рынка становится «вторичкой», товар переходит в категорию «бывший в употреблении», новая автомашина изнашивается и т.д. Понятно, что совсем обойтись без пассивов невозможно – но речь и не о том, чтобы вовсе исключить их из жизни, а о поддержании разумного баланса между ними и своими активами.

Превращение пассивов в активы

Итак, активы и пассивы имеют различную экономическую природу, но могут «меняться местами» в зависимости от трактовки. Точнее, одни и те же объекты могут становиться как источниками прибыли, так и убытков в зависимости от условий.

| Инструменты | ||

| Денежные средства | лежащие на депозите (частичное сбережение от инфляции) | в кошельке (особенно при высокой инфляции) |

| Недвижимость (квартира, земля, дом) | сдана в аренду и приносит прибыль | используется в личных целях, приносит одни затраты (оплата ЖКУ, ремонт и т.д.) |

| Автомобиль и другое транспортное средство | используется для получения дохода (аренда, бизнес по развозке товара) | не приносит никаких доходов, но требует страховки, бензина и пр. |

| Ценные бумаги (акции) | при росте курсовой стоимости, при наличии дивидендов | не платят дивиденды и не растут в цене, но есть плата за депозитарий |

| Информация, знания | если позволяют получать доход | если требуют финансовых вложений, но не помогают заработать |

Что делать с активами и пассивами?

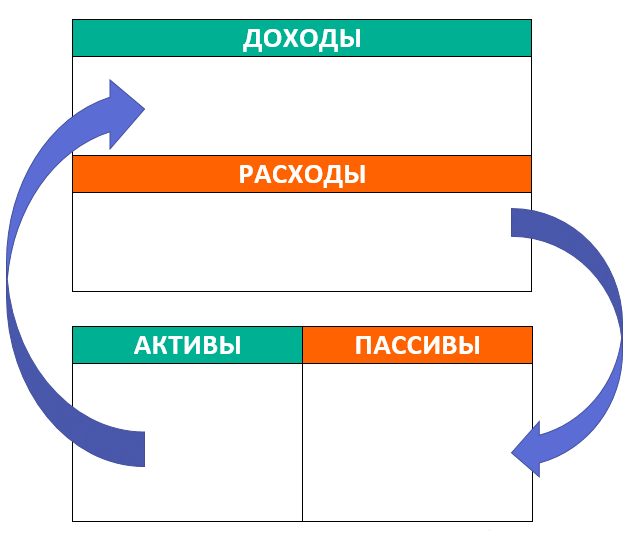

Итак, инвестор должен стремиться к тому, чтобы активы приносили больше доходов, чем забирают пассивы. Изменить ситуацию к лучшему поможет периодическое планирование личного бюджета.

Небольшой отчет позволит вам понять, как правильно тратить заработанные деньги и сколько можно инвестировать, чтобы не уйти в минус. Отчет можно подготовить по следующему плану.

Использование пассивов должно быть направлено на увеличение активов. Например, средства, сэкономленные на развлечениях, можно потратить на покупку ценных бумаг. Если после погашения потребительского кредита расходы уменьшились, не стоит брать новый, лучше положить деньги под проценты или инвестировать в надежные активы.

Таблица «Примерное распределение личного капитала»

| Способы денежных вложений | 1 год | 2 год | 3 год | 4 год | 5 год |

| Банковский вклад в рублях | 5% | 10% | 10% | 20% | 4% |

| Мультивалютный банковский вклад | — | — | — | 5 | 10% |

| Ценные бумаги | — | 5% | 7% | 9% | 20% |

| Доля вложений в активы | 5% | 15% | 17% | 34% | 34% |

| Квартира (ипотека, оплата ЖКХ) | до 30% | до 30% | до 30% | до 30% | до 30% |

| Автомобиль | до 6% | до 6% | до 6% | до 6% | до 6% |

| Продукты | 20% | 20% | 18% | 18% | 18% |

| Одежда | 15% | 13% | 13% | 10% | 10% |

| Развлечения (бары, кафе, кино) | 10% | 2% | 2% | 2% | 2% |

| Потребительский кредит | 14% | 14% | 14% (кредит погашен) | — | — |

| Доля расходов на пассивы | 95% | 85% | 83% | 66% | 66% |

На создание базы пассивного дохода часто уходят годы. Допустим, для начала установлена цель: получать прибыль от активов в размере 10% от пассивов. Через 2-3 года можно запланировать увеличение пассивного дохода до 30% от расходов. Долгосрочную цель лучше разбить на несколько мелких. Это позволит видеть результат и поощрять себя за небольшие достижения.

Заключение

Анализ активов и пассивов избавляет от многих заблуждений, в том числе от иллюзии выгодности владения. Стремясь приобрести дорогую недвижимость, несколько машин, предметы роскоши, мы рискуем лишиться возможностей для увеличения капитала. Ведь у пассивов есть две цены: цена покупки и цена владения. Именно это имел в виду Роберт Кийосаки, когда говорил: «У бедного человека нет активов. Вся его собственность — сплошные пассивы, приносящие вместо прибыли одни затраты».

Финансовая грамотность в быту: как оптимизировать активы и пассивы семьи Статьи редакции

Глава из книги Анастасии Тарасовой «Сам себе финансист».

Активы и пассивы — две составляющие бухгалтерского баланса. Активы — это ресурсы, которые потенциально принесут экономическую выгоду. А пассивы — это совокупность всех обязательств. То есть активы — это всё имущество компании, а пассивы — денежные средства, за счёт которых имущество было сформировано.

Попробуем перенести эту бухгалтерскую терминологию в нашу с вами сферу интересов — в личные финансы. В таком случае активы — это то, что у вас есть, а пассивы — то, что вы должны.

К активам можно отнести банковские депозиты, инвестиции, наличные деньги, некоторые предметы домашней обстановки, автомобили и недвижимость. К пассивам — кредиты в банках, займы в микрофинансовых организациях, рассрочки, долги соседям.

Однако есть ещё одна теория, популяризированная Робертом Кийосаки. Согласно ей, недвижимость и автомобили, которыми пользуетесь лично вы, — это пассивы. Так как вы тратите деньги на их обслуживание, не получая никакой материальной выгоды, а наоборот, уходя в минус. Если же у вас есть квартира под сдачу или автомобиль, который арендует друг-таксист, — это будут активы, ведь они приносят прибыль.

Мне не очень близок такой подход. Я склонна считать активом то, что можно продать и превратить в деньги. Либо сами по себе деньги. Вы вольны выбрать любую теорию, которая покажется вам вернее и логичнее. На принципах построения семейного бюджета это скажется не сильно.

Предлагаю вам составить «бухгалтерский баланс» своей семьи, определив, сколько у вас активов, а сколько пассивов. Такие расчёты помогут понять, в каком финансовом положении вы находитесь. Помните вопросы в начале книги, где мы находили отправную точку А? Баланс тоже поможет понять, как у вас идут дела.

В левую колонку заносим активы, в правую — пассивы. Суммируем каждую колонку отдельно, а потом вычитаем из суммы активов сумму пассивов. Получившаяся сумма и есть результат баланса. Положительное число вышло? Отлично. Отрицательное — есть на чем поработать. Каков бы ни был результат, расстраиваться не стоит. Анализируем и оптимизируем. Как? Об этом ниже.

Об активах и пассивах с теоретической точки зрения мы поговорили, теперь давайте перейдём к практике. На реальных примерах всегда проще. Возьмём условную семью Сидоровых, у которых на данный момент есть следующее имущество и обязательства:

Обратите внимание, что квартиру, в которой проживают, машину и гараж Сидоровы предпочли считать пассивами. Но мы уже с вами договорились, что такой подход возможен, поэтому давайте посмотрим на ситуацию с этой точки зрения.

При таком раскладе активов и пассивов получается, что ежегодно Сидоровы имеют доход в размере 174 тысяч рублей и расход в размере 233 тысяч рублей. Минус 59 тысяч рублей ежегодно. Не очень-то выгодная ситуация.

Как вы думаете, что можно изменить? Прежде чем дать ответ на этот вопрос, хочу обозначить имеющиеся варианты оптимизации активов и пассивов:

Как это выглядит на практике? Давайте посмотрим на примере Сидоровых. Прежде чем читать дальше, подумайте, как бы поступили вы? Внимательно изучите таблицу. Как можно перетасовать имущество и долги, чтобы улучшить ситуацию?

Однозначно нужно гасить потребительский кредит. Но за счёт чего? Снять депозит? Пожалуй, нет. Предлагаю продать гараж. При своей небольшой стоимости он достаточно дорог в обслуживании, а сдать гараж сейчас, в эру подземных паркингов и домовых парковок, непросто.

Хорошо, гараж продали, кредит закрыли. После продажи гаража осталось 280 тысяч рублей. Как ими логичнее распорядиться? Не торопитесь с ответом, обратите внимание на остальное имущество. Как и его можно задействовать?

На мой взгляд, можно потратить 100 тысяч рублей на то, чтобы освежить «бабушкин» ремонт в сдаваемой квартире. Это позволит сдать её уже не за 12 тысяч рублей в месяц, а за 16 тысяч рублей. То есть доходность вырастет с 7,2% годовых до 9,6%.

Оставшиеся 180 тысяч рублей положим на новый депозит. Ставок по 10% уже нет, максимально возможная — 9,5%, но и это неплохо. Какую картину активов и пассивов получают Сидоровы теперь?

Остались условные пассивы — квартира, в которой семья живёт, и машина. Суммарно в год они отнимут из семейного бюджета 192 тысячи рублей.

В активах теперь два депозита — на 300 тысяч рублей и на 180 тысяч рублей. И освежённая «бабушкина» квартира. Суммарно в год активы в измененном варианте приносят 239 тысяч рублей.

Так мы с вами превратили 59 тысяч рублей ежегодного убытка в 47 тысяч рублей чистой прибыли, которую также можно реинвестировать и постепенно увеличивать.

Крайне важно, чтобы ваши активы соответствовали сегодняшнему и завтрашнему дню. Без оглядки в прошлое. Деньги, квартиры, машины — всё это просто средства для жизни. Не стоит организовывать свою жизнь вокруг материального.

Например, у вас большая квартира в старом доме в центре. Да, высокие потолки, но нет лифта. Дети выросли и живут отдельно, а вы еле-еле тянете коммунальные платежи. Зачем вам такое жильё? Почему бы квартиру не продать? А взамен купить новостройку рядом с детьми. Разницу между покупкой и продажей можно инвестировать в банк и получить прибавку к пенсии за счёт процентов по депозиту. А можно купить дачу. Да много чего можно.

Главное не бояться и быть честным с самим собой. Проанализируйте свои активы. Соответствуют ли они вашей жизни сегодня и перспективам завтра? Что можно изменить, чтобы развернуть ситуацию в свою пользу? Не цепляйтесь за вещи, они созданы лишь для удобства. А если вещь приносит дискомфорт, зачем она вам?

С оптимизацией пассивов дела обстоят немного сложнее, чем с оптимизацией активов. Причина тому — великое разнообразие долгов, которые человек может нажить с течением времени. Банковские кредиты, рассрочки, займы в микрофинансовых организациях, кредитные карты, долги родственникам и друзьям.

Часто всё это накапливается, как снежный ком, и давит на вас, мешая жить. Но мы с вами помним, что деньги — это лишь средство, а все проблемы решаемы. Поэтому давайте разбираться, что делать с кредитами и как их правильно оптимизировать.

Кредит — это вообще плохо или хорошо? Не можете однозначно ответить? Ладно, задам другой вопрос. Молоток — это хорошо? Молоток — это просто строительный инструмент. Им можно забивать гвозди, например, и тем самым что-то создавать. А можно промахнуться и попасть себе по пальцу.

Такая же история и с кредитами. Вы можете получить финансовую помощь и решить свою задачу, а можете создать ещё большие проблемы. Важно понимать, что помощь эта будет, конечно, не бесплатной. Банкиры тоже хотят заработать себе на хлеб. И едят его в итоге еще и с черной икрой, но это уже благодаря нашей финансовой неграмотности. Давайте исправляться.

Будем отталкиваться от того, что кредит у вашей семьи есть. И может, даже не один, и в разных вариациях: кредитная карта, потребительский кредит и ипотека. Вопрос: с чего начать? Как избавиться от долгов? И стоит ли вообще досрочно гасить кредиты?

Самый дорогой вариант получить заёмные средства, если действовать не по правилам. Прошу вас запомнить раз и навсегда: кредитная карта — отличная вещь. Но только для дисциплинированных людей, которые закрывают долг по карте в беспроцентный период.

Быстро и с минимальными потерями погасить долг по кредитке можно двумя способами:

Тут всё зависит от процентной ставки, срока и суммы кредита. Чем выше ставка и меньше срок кредита, тем выгоднее погасить его пораньше. Поскольку (как и в случае с кредиткой) львиная доля ваших ежемесячных платежей в начале срока кредита уходит на проценты. Ещё можно раздраженно вспомнить про банкиров и чёрную икру.

А вот если кредит уже почти выплачен, то подумайте: стоит ли рвать жилы и гасить его раньше времени? Почти всё, что вы вносите, идёт на покрытие основного долга. И вполне может быть, что «свободные» деньги можно использовать с большей пользой.

Ещё хочу акцентировать ваше внимание вот на каком моменте. Да, кредит — это просто инструмент. Да, если вы в трезвом уме и твёрдой памяти и понимаете, под какой процент берёте деньги и как будете выплачивать долг, берите кредиты. Но. Хочу внести немного здравого смысла.

Есть категории товаров, которые не стоит брать в кредит, как бы вам этого ни хотелось. Например, дорогие смартфоны, ноутбуки, шубы. Нежелательно справлять в кредит свадьбы и юбилеи. То есть речь идёт о предметах роскоши. Разумеется, понятие «роскошь» для каждого своё, но, думаю, вы меня поняли.

Кредит — это не инструмент для бедных, как может показаться. Это инструмент для вполне обеспеченных людей. И если вы не можете позволить себе покупку того же смартфона или шубы просто так, откладывая пару месяцев на это деньги, то давайте посмотрим правде в лицо. Вы и в кредит не сможете себе эти покупки позволить. А даже если и напряжетесь, стоит ли игра свеч?

Банки и магазины играют с нами злую шутку, постоянно убеждая в том, что именно этот товар нужно купить прямо сейчас. Завтра может быть поздно. Слышали слоган BMW? «Зависть соседа в подарок к машине». Чувствуете, как нами пытаются манипулировать? Подумайте об этом на досуге.

Пожалуй, единственный вид кредитов, которым действительно стоит пользоваться. Во-первых, потому что мало кто может позволить себе покупку недвижимости за наличные средства. Во-вторых, из-за относительно невысоких ставок по ипотеке, которые к тому же имеют тенденцию на дальнейшее снижение ввиду текущей политики Центробанка.

Как выгодно выплатить ипотеку? Делать это досрочно или нет? Если да, то уменьшать срок или платёж? Давайте разберём на примере ипотеки в один миллион рублей на десять лет, под 12%, ежемесячный платеж — 16130 рублей.

Если выплачивать ипотечный кредит весь срок по графику — переплата составит 936 тысяч рублей, и квартира обойдется вам почти в два раза дороже. Теперь просчитаем варианты с досрочным погашением:

Вывод можно сделать следующий: самый выгодный вариант погашения — уменьшение срока кредита. Если банк не позволяет уменьшать срок (а такое бывает), то нужно уменьшать платёж, но при этом руководствоваться смешанным вариантом погашения. Что делать, если кредитов у вас много? Как поскорее избавиться от этого «рабства»? В помощь вам два основных инструмента — рефинансирование и реструктуризация.

Рефинансирование — это повторное кредитование заёмщика с целью погашения ранее полученных кредитов. Говоря простым языком, вы берёте новый кредит на погашение старых.

Допустим, у вас есть:

И самый интересный момент. Получив эти дополнительные десять тысяч рублей в месяц, которые раньше вы платили банкам, важно не начать их тратить. А каждый месяц пускать на досрочное погашение нового большого кредита. Чем это выгодно?

Если вы будете погашать новый кредит все 36 месяцев в размере только минимального платежа, переплата составит 198 тысяч рублей. Если же досрочно гасить по десять тысяч рублей в месяц плюсом к минимальному платежу, направляя их на уменьшение срока кредита, то от долга вы избавитесь за 24 месяца (на год раньше) и переплатите 135 тысяч рублей (на 63 тысячи рублей меньше).

Реструктуризация — это изменение суммы или срока уже имеющегося кредита, то есть вы не получаете новый кредит, а меняете условия выплаты текущей задолженности. Реструктуризация отлично подходит тем, кто оказался в сложной жизненной ситуации. И рады бы погашать кредит, но полностью платёж не тянете, например.

Допустим, у вас есть ипотека. Взяли вы её на 15 лет, сумма долга — 2,5 млн рублей под 12,9%, ежемесячный платёж 31460 рублей. Какое-то время вы погашали кредит, выплатили полмиллиона рублей, всё было хорошо, но потом вмешались обстоятельства, и платить стало затруднительно.

Вы обращаетесь в банк, запрашиваете реструктуризацию, и ваш кредит как бы начинается заново. Срок тот же — 15 лет, только исходная сумма будет уже два миллиона рублей, а ставка не 12,9%, а 12%, так как за это время ставки по ипотеке чуть снизились. Новый ежемесячный платеж будет составлять 24 тысячи рублей. Почти на 7500 рублей меньше, чем был. Уже жить легче.

Важно понимать, что прибегать к реструктуризации долгов только потому, что вам хочется платить меньше, не стоит. Ведь в итоге вы заплатите банку больше процентов, чем планировалось изначально, так как продлится срок кредита и проценты поначалу будут составлять большую часть платежа.

Реструктуризация — это экстренная помощь в трудных ситуациях. Крайний вариант для тех, кто совсем запутался в кредитах, испортил свою кредитную историю, и нет никаких способов из ситуации выйти — банкротство физических лиц.

Однако и тут нужно осознавать, что это не игрушки, а серьёзная процедура, которая всё равно повлечёт за собой выплату долгов. Не получится признать себя банкротом и избавиться от всех финансовых обязательств. Будет распродаваться ваше имущество, будет конкурсный управляющий, который возьмёт деньги за свои услуги.

Процедура эта достаточно долгая — занимает до нескольких лет. И если выяснится, что банкротство было фиктивным, долги вы выплатить могли, но не захотели — административная или уголовная ответственность не заставит себя ждать.

Поэтому я, как и в предыдущих главах, призываю вас активно включать голову, когда вы что-то делаете. И нести ответственность за свои действия, а не уподобляться страусам.

Резюмируя же оптимизацию пассивов, хочу ещё раз сказать, что нет безвыходных ситуаций. Всё поправимо. И пусть негативный опыт переплат по кредитам, если он у вас есть, станет толчком для финансового развития и самосовершенствования.

По российским нормативам это актив, по Кийосаки это пассив

Все верно, если машина не приносит прибыль, расходы на не считаются пассивами.

Не читал статью, но хочу вот что сказать. Когда появляется какой-то материал, не важно какой и не важно кем он написан, вот всегда-всегда будут те кто скажут что это чушь.

Насчет финансовой грамотности меня не особо это заботит, а вот по теме медицины например, когда ты читаешь очередную статью от вроде как эксперта, и уже думаешь что «ну вот же, я понял как это все работает!», спускаешься в комментарии и находишь кучу сообщений типа что это бред) И так печально становится, где же истина)

Ну и да, вот комменты в стиле «дальше не читал» как-то настораживают. Так как я сам не являюсь экспертом по многим тематикам, и сложно разобраться, сразу думаешь: так это реально автор дилетант, или комментатор дилетант) И сидишь чешешь репу) потому что сами статьи, как правило, хорошо все и логично описывают, ноо это только снаружи. Опять таки, сужу больше про всякие книги про мозг, гормоны и прочее. Там вообще хрен поймешь что как работает, и знает ли кто-нибудь на самом деле истину