акции growth что это

Value инвестиции хуже акций роста

Отбор акций для инвестиций — задача непростая. Есть три основных фактор отбора акций: Value, Growth и Momentum.

Value — классический метод отбора «недооцененных компаний». Идея ценности во многом принадлежит Бенджамину Грэхему, которого считают отцом стоимостного инвестирования. Как правило, стоимостные инвесторы покупают ценные бумаги, которые вышли из фаворита, ожидая, что полная оценка будет произведена позднее. Эти ценные бумаги рассматриваются как стоимостные акции на основе таких показателей, как отношение цены к прибыли, цены к балансовой стоимости и высокой дивидендной доходности для проверки. Этой стратегии придерживается и всем известный Уоррен Баффет.

Growth — выбор акций «роста», чьи финансовые показатели по прибыли уже растут и ожидается хороший рост в будущем.

Momentum — выбор на основе ценового движения.

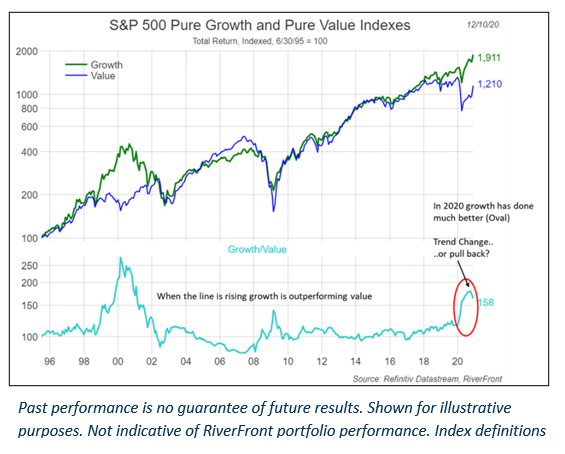

В последнее время в интернете очень много говорится о том, что Value инвестирование потеряло актуальность и не такое прибыльное. На самом деле так и есть. С 2018 года инвестиции в Growth компании приносят больше прибыли, нежели Value.

Но этот переток цикличен и непредсказуем. Перед кризисом 2000 года Growth компании стали очень сильно опережать Value. А перед кризисом 2008 наоборот.

Выводы:

C 2018 года снова Growth компании дают лучшую доходность, но когда тенденция изменится — не знает никто. Поэтому лучше всего составлять диверсифицированный портфель и из Growth компаний, и из Value.

Интересная статья на эту тему: (на английском)

Я в Instagram: перейти

Я на YouTube: перейти

Телеграм канал: почитать

Акции роста. Самая модная и опасная стратегия инвестирования

Сразу скажу, я довольно скептически отношусь к данной стратегии. Ни разу не инвестировал в модные компании. Однако она определенно заслуживает внимание читателя. Попробую надеть шкуру “модников” и понять как они вообще мыслят.

Для начала цитата классика Б. Грэма:

«Акции роста» – это акции компаний, которые в прошлом демонстрировали высокие финансовые показатели и, как надеются инвесторы, будут демонстрировать их и в будущем.

Определение сильно устарело. Сейчас инвесторы оперируют терминами моды и будущих перспектив.

Посмотрите свежий график компании Tesla.

Теперь посмотрите на модную некогда компанию Cisco:

Видите отрезок в конце 90-х годов? Еще одно безумие. Посмотрите чем все в итоге закончилось.

Картинка в самом начале статьи полностью характеризует всю стратегию. Помните детскую игру в музыкальные стулья? 10 детей бегают вокруг 9 стульев. Играет музыка. Затем музыка стихает. И кто-то остается без стула.

Это точно про инвестирование? Больше похоже на развлечение лудоманов и адреналиновых наркоманов. Однако это может приносить колоссальную прибыль при правильном подходе.

Как играть в музыкальные стулья?

Высвободите время. Если вы по 12 часов проводите на работе, 8 часов в постели, а остальное время лежите тюленем, то у вас нет ни малейшего шанса распознать следующий поезд. Сделайте что-то с этим.

Приходите пораньше. Знакомство с инсайдером в отдельной корпорации, дружба с венчурными инвесторами. Или вы сами оказались в модной нише. Все это может дать вам возможность начать игру раньше других.

Оглянитесь вокруг. Есть ли рядом с вами компании, которые удивляют? Наверняка есть. Посмотрите как, например, расцвели Wildberries, Ozon, Тиньков и другие. Некоторых из списка до сих пор нет на бирже. Когда-нибудь выйдут. Изучите инструмент IPO и будьте во всеоружии когда это произойдет. А некоторых можно купить через холдинговые компании. Например, АФК Система владеет внушительным пакетом акций Ozon. Когда-нибудь этот пакет реализуется через выход на биржу или продажу новому стратегу.

Анализ метрик

Ищем не тех, кто недооценен, а тех, у кого показатели и мультипликаторы выше:

Кстати, обратите внимание, тут ни слова про прибыль.

Как и когда покупать понятно. Но когда продавать? Когда любой из этих показателей начинает “чихать”.

Нематериальный анализ

Фундаментальный анализ в чистом виде не годится для поиска акций роста. Придется включать чуйку и наблюдательность. Это очень похоже на работу венчурного инвестора. Они тоже принимают решения чуть ли не по запаху. На уровне интуиции.

На что же смотреть?

Лидер

Знаете ли вы лидера какого-нибудь трубопрокатного завода? Нет. Зато вы наверняка знаете лидеров модных компаний — Илон Маск, Тиньков, Галицкий, Греф (пусть и с натяжкой). Что у них общего?

Уход лидера = выход акций из моды.

Менеджмент

Команда решает. Акции могут не расти долгое время, но вы понимаете, что там работают монстры. Они все сделают за вас.

Сюрпризы

Компании роста любят и умеют удивлять. Делают они это при помощи надежды. Примеры надежды:

Музыкальные стулья — это игра с огнем. Поэтому у вас должна постоянно работать жесткая система риск-менеджмента. Попробую обрисовать ее основны.

Как быстро найти акции роста

*Список не является инвестиционной рекомендацией. Ваши деньги, ваши проблемы.

Как правильнее всего покупать акции роста

Через те же ETF конечно.

Вот вам список таких фондов:

По названию легко догадаться что внутри.

*Не является инвестиционной рекомендацией.

Тут я больше высасываю из пальца. Но что поделать. Раз есть минусы, значит должны быть и плюсы.

Ставьте лайк, если статья понравилась.

Не согласны с автором? Закидайте его помидорами в комментариях.

И подписывайтесь на самый нескучный телеграм-канал по инвестициям «На пенсию в 35 лет»

Акции роста и акции стоимости: что это такое и как их отличить?

Что такое акции роста

Акциями роста могут именоваться как бумаги молодой технологической компании из Кремниевой долины, так и огромной международной корпорации с долгой историей. Объединяет их одно качество — они растут темпами, опережающими средний рыночный рост.

Другими словами, если речь идет о производителе чипов и акции этого производителя дорожают быстрее других производителей аналогичных устройств, значит перед вами акция роста.

Примеры акций роста

Почти весь период своего существования классической акцией роста был Netflix — компания первой начала масштабно осваивать рынок видеостриминга, получила за счет этого преимущество и росла в течение нескольких лет. Сейчас у Netflix начали появляться сильные оппоненты в лице Apple или Walt Disney. Лишить компанию преимущества они сразу не смогут, но со временем уникальность положения Netflix на рынке начнет снижаться.

Apple тоже долгое время относилась к growth stocks. В первую очень благодаря уникальности айфона и построенной вокруг него экосистеме устройств, которые после своего появления стремительно завоевывали мир. Но в наши дни положение Apple перестало быть уникальным — продажи смартфонов с логотипом надкусанного яблока снижаются, а сама компания пробует компенсировать потери за счет выхода на менее прибыльный рынок сервисов: видеостриминга, электронных платежей, игровых платформ, СМИ или музыки по подписке.

Другие примеры акций роста:

Компания Standard & Poor’s рассчитывает специальный индекс для акций роста, входящих в S&P 500. Он называется S&P 500 Growth Index. Первая десятка самых тяжеловесных компаний индекса включает Microsoft, Apple, Amazon, Facebook, Alphabet, Visa, Mastercard и Procter & Gamble. За десять лет индекс компаний роста увеличился на 280%, а за последний год — на 27%.

Что такое акции стоимости

Акции (или компании) стоимости — противоположность акциям роста. Если смотреть на ключевые показатели, как, например, дивиденды или прибыль, то такие компании существенно недооценены. И они стоят дешевле аналогов на рынке. Часто бумаги недооценены в силу внешних факторов, а не реальных финансовых показателей. Например, произошел скандал, связанный с советом директоров, который надолго отбил у инвесторов интерес к этим бумагам.

Найти такие акции — сложная задача. На стратегии поиска подобных компаний строил свою финансовую империю легендарный инвестор Уоррен Баффет : он старался найти «несправедливо» дешевые акции и купить их по заниженной цене. Особенность акций стоимости — должно быть понятно, как устроен бизнес компании и на чем она планирует зарабатывать деньги. По этой причине в портфеле Баффета долгое время отсутствовали «непонятные» акции сегмента высоких технологий, зато был широко представлен «понятный» банковский сектор.

Примеры акций стоимости

Другой пример — российская горнодобывающая компания «Мечел». В прошлом году «Мечел» стал самой недооцененной компанией каталога РБК Quote по коэффициенту P/E — он составил 1,9.

Standard & Poor’s также рассчитывает индекс акций стоимости для членов S&P 500. В первую десятку индекса входят: инвестиционная компания Berkshire Hathaway, телекоммуникационный конгломерат AT&T, нефтяники Exxon Mobil и Chevron, компании сектора медицины Unitedhealth, Johnson & Johnson и Pfizer. За десять лет индекс вырос на 152%, а за прошедший год — на 18%.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Акции роста (Growth Stocks). Что это такое и как использовать?

Ранее мы уже начали говорить о двух наиболее популярных в умах инвесторов категориях ценных бумаг, более подробно остановившись на «акциях стоимости» (Value Stocks). Сегодня же рассмотрим их противоположность – «акции роста» (Growth Stocks).

Что такое акции роста?

Акции роста – это ценные бумаги быстро развивающихся компаний, реинвестирующих подавляющее большинство прибыли в расширение деятельности, либо не имеющих прибыли, однако наращивающих выручку на десятки (и более) процентов в год. Перечислим основные отличительные черты акций роста:

Зачем покупать акции роста?

У инвесторов в данный тип ценных бумаг есть несколько оснований для их покупки:

Риски инвестирования в акции роста

Безусловно, довольно часто кажущаяся на первый взгляд «переоцененность» акций роста является мнимой и обоснована реальными перспективами продолжения развития, инновационностью, уникальной продукцией, отраслевыми сдвигами и т.д. В таком случае не стоит обращать внимание на высокие мультипликаторы.

С другой стороны, нередко (особенно на этапе рыночной эйфории) инвесторы могут «заиграться», напрочь забыв о фундаментальной оценке. В таком случае актив продолжает бесконтрольно дорожать под влиянием постоянно поступающего потока «не самых умных» денег. Порой оценка компании достигает настолько заоблачных уровней, что ее невозможно обосновать ни перспективами продолжения роста, ни любыми другими положительными факторами. Это называется рыночным пузырем. Классическое его проявление можно было наблюдать в начале 21 века, когда акции, хоть сколько-нибудь связанные с интернетом («доткомы»), вызывали эйфорию у рыночных игроков. Долгосрочные перспективы и «емкость рынка» никого не волновали. В результате пузырь схлопнулся, а капитализация многих компаний рухнула в несколько раз, так и не достигнув в дальнейшем прежних уровней.

Отсюда можно сформулировать два основных риска инвестирования в акции роста:

Примеры акций роста

Итак, формальные критерии уже были перечислены, однако для наглядности приведем примеры подобных бумаг:

Список можно продолжать долго. На американском рынке сейчас очень много компаний роста, включая Nvidia, Beyond Meat, Facebook, Netflix и т.д. Со временем акции роста имеют тенденцию становиться подобием акций стоимости при сокращении темпов развития. К примеру, промежуточное положение сейчас занимает Apple. Конечно, у компании множество интересных технологий, однако предпосылок для внезапного взрывного роста продаж айфонов (по сравнению с прошлыми периодами) не слишком много. Самое главное, чтобы процесс перехода из одной категории в другую был органичным (как в случае с Apple), а не внезапным (как в истории с Магнитом).

Так что же в итоге?

Еще раз повторюсь: деление в умах инвесторов ценных бумаг на «растущие» и «стоимостные» является весьма условным. Под влиянием ряда факторов бумаги переходят из одной категории в другую, а также могут занимать промежуточное положение. Как следствие, не нужно излишне фокусироваться на каком-то одном «типе» бумаг в надежде получить повышенную доходность.

Грамотно диверсифицированный портфель должен состоять из различных классов активов, внутри которых также необходимо распределение. Портфельный подход, системность и так далее – об этом я уже не раз говорил в прошлых статьях.

В отношении же акций роста инвесторам важно понимать, почему именно бумага должна продолжить расти. Если обоснованного ответа найти не получается, а на ум приходит только «ну потому она популярная и ее все покупают», то это плохой знак.

Фундаментально сильные и привлекательные с инвестиционной точки зрения ценные бумаги могут относиться к любой из рассмотренных категорий. При этом, их поиск является отнюдь не тривиальной задачей. Всегда помните о рисках. Не существует «идеальной инвестиции». Можно годами смотреть за тем, как акции стоимости становятся все более «недооцененными», а также потерять десятки процентов капитала в одной «акции роста», которая перестала таковой являться.

Автор: Алексей Соловцов

Вам может быть интересно:

Базовые знания о финансах и рынках:

Фундаментальные обзоры эмитентов:

Что такое акции роста

Это ценные бумаги компании, которая либо имеет высокий показатель прибыли в течение нескольких последних лет, либо обладает существенным потенциалом для наращивания ее объема в ближайшем будущем.

Ценные бумаги таких эмитентов стремительно растут, опережая активы других компаний. Но в некоторых случаях не исключено и быстрое падение их котировок.

Отличительными чертами акций роста являются следующие показатели:

Внимание! Инвесторы, владеющие акциями роста, как правило, либо вообще не получают дивидендов, либо получают минимальные выплаты. Это обусловлено тем, что эмитент вкладывает большую часть прибыли в свое дальнейшее развитие. Особенно это касается молодых компаний.

Как найти акции роста

Для вложений в растущие компании инвестору предстоит решить следующие задачи:

Для поиска придется проанализировать много информации, но помочь в этом могут специализированные сервисы.

Примеры акций роста российских компаний и зарубежных

Примерами российских классических акций роста являются следующие ценные бумаги: «Яндекс», Mail.ru Group, Qiwi, TCS Group, «Новатэк», «АФК Система».

Иностранные растущие активы: Apple, Tesla, Amazon, Alphabet, Microsoft, PayPal, Visa, Mastercard, NVIDIA, Netflix, Facebook и др.

Зачем покупать акции роста

Инвестиции в растущие компании рекомендованы по следующим причинам:

Внимание! Акции роста целесообразно приобретать для наращивания капитала. После достижения данной цели их можно продать. На вырученные деньги рекомендуется приобрести дивидендные финансовые инструменты. Таким образом можно достичь 2 целей: сформировать капитал для вложений и приобрести ценные бумаги, приносящие пассивный доход. Данная стратегия получила широкое распространение на Западе.

Какие риски несут акции роста

При вложениях в растущие активы нельзя забывать о больших рисках, которые сопутствуют таким инвестициям, и об их недостатках:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.