акции или валюта что лучше

Рубли или доллары? Куда податься инвестору? (часть 2)

Доделал некоторые элементы своих программ, для проведения различных расчетов и исследований. И было неплохо их опробовать на сравнение инвестиций в рублях и долларах.

В прошлой статье «Рубли или доллары? Куда податься инвестору?» Я бегло сравнил инвестиции в акции российских компаний через индекс IMOEX и американские — индекс SP500, указав, что стоило бы учесть дивиденды, но скорее всего за тот рассматриваемый промежуток времени ситуация сложилась бы в пользу России, несмотря на все обесценения рубля за исключением дефолта 1998 года.

Кстати, в комментариях были интересные дискуссии на тему насколько правильно не учитывать дефолт. Я хотел бы вынести, один из аргументов в эту статью:

На мой взгляд текущая ситуация в России принципиально отличается от конца 90-х. А в экономическом смысле, и с точки зрения проводимой денежно-кредитной политики это две разные страны, если можно так выразиться. На текущий момент у России инвестиционный рейтинг BBB со стабильным прогнозом. Для этой категории рейтингов вероятность дефолта сроком на 1 год составляет примерно 0,03% а к 10 годам повышается до 3.8%, что делает возможность дефолта маловероятным событием. Именно поэтому, я и считаю, что с экономической точки зрения можно не учитывать 1998 год в сравнении.

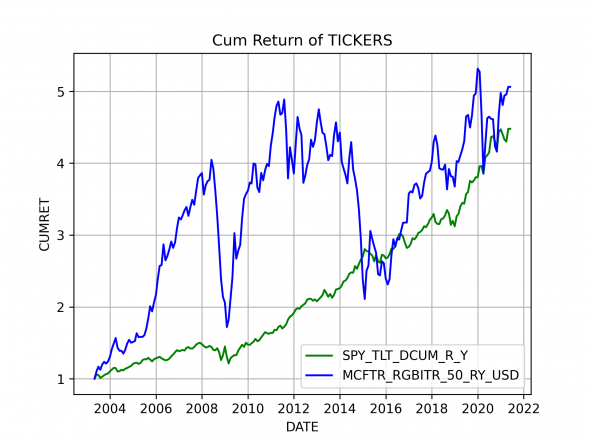

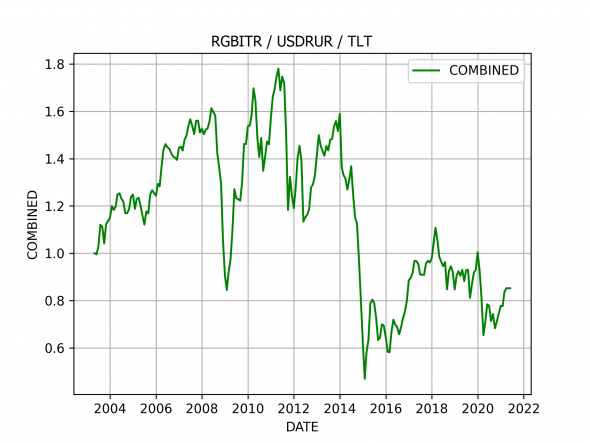

Прежде всего интересно сравнить как вели себя консервативные инвестиции в долларах и рублях, пересчитав всё в доллары США. Для этого посмотрим на два скомбинированных графика:

История по данным инструментам существует с 2003 года. SHY — это ETF на американские Treasures с короткой дюрацией, а TLT — с очень длинной. Кстати, именно поэтому сложно рассматривать TLT, как консервативный инструмент (Ожидаемая доходность по нему, рассчитанная на всем имеющемся историческом промежутке составляет 5,9% годовых, в то время как волатильность 13,2%).

Если считать RGBITR по дюрации нечто средним между SHY и TLT, то получается, что на долгосроке результаты примерно равны). Это конечно печально, так как за счет более низкого кредитного рейтинга, наши госбонды должны были показать большую доходность, но не так уж критично с точки зрения обывательского поиска ответа на вопрос: «в чем хранить свои сбережения?».

Но куда как интересней посмотреть на другую ситуацию!

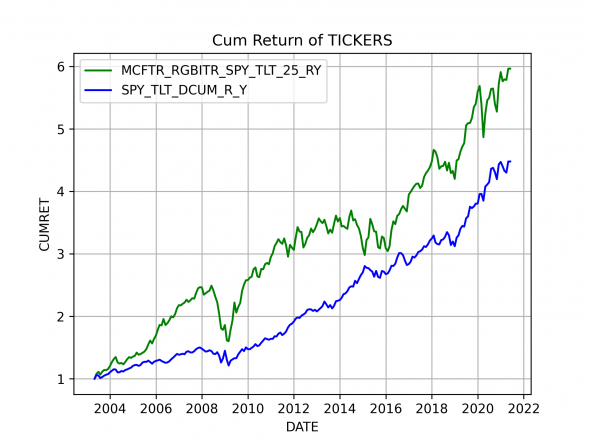

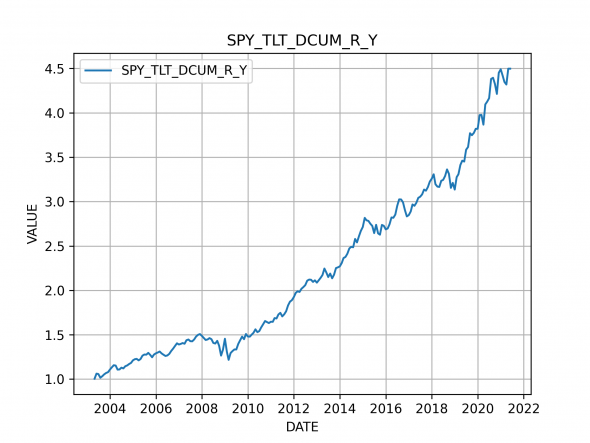

Одна из самых простых пассивных стратегий это покупка SPY и TLT 50/50 с ребалансировкой портфеля 1 раз в год. Даже старичок Баффет ее рекомендует всем начинающим инвесторам.

Если построить такую стратегию то ее результат в долларах с учетом реинвестированных дивидендов будет выглядеть следующим образом:

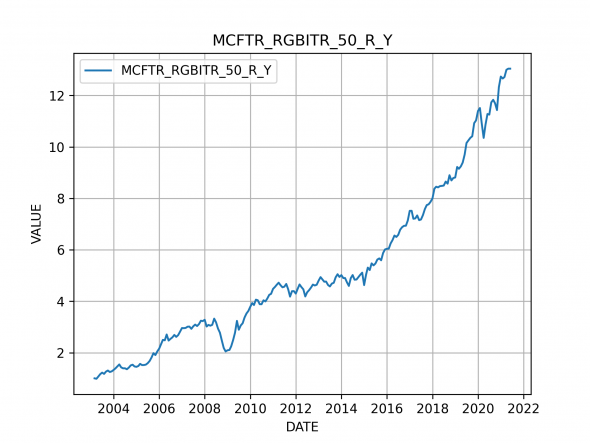

Аналогичную стратегию можно смоделировать на базе индексов MCFTR (индекс полной доходности IMOEX) и RGBITR (индекс полной доходности ОФЗ). Тогда результат в рублях будет следующим:

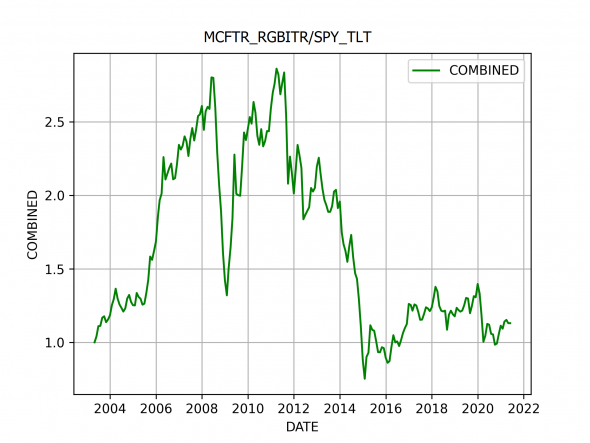

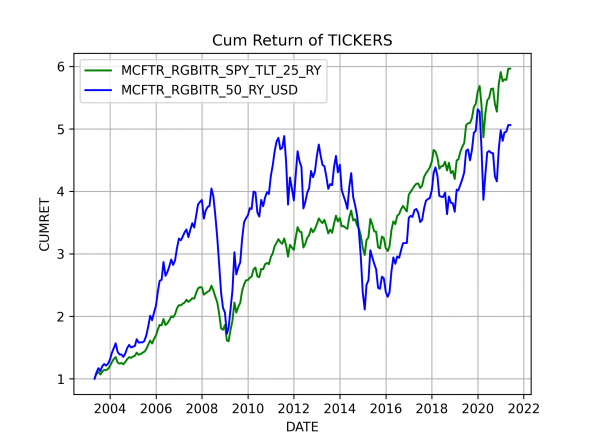

Конечно, интереснее эти стратегии сравнить в одной валюте, и вот что получится:

Очень интересный результат. Ожидаемая доходность USA/RUS равна 8,7 / 11,7% годовых, но волатильность Российских инвестиций существенно выше — 8,1 / 23,02% в год

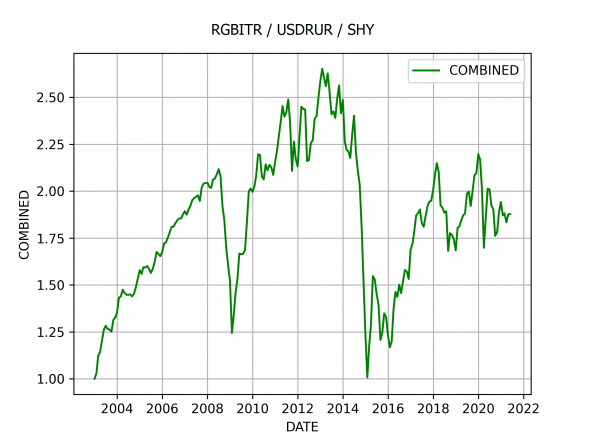

Чтобы понять, что и когда было выгодней достаточно разделить один график на другой:

Из графика видно, что стратегии на рассматриваемом промежутке времени (с 2003 года как раз по всем инструментам есть статистика) дали примерно схожие результаты. Отмечу еще одно интересное наблюдение из 19 лет 12 лет — Российские инвестиции обходили инвестиции в США, а соответственно 7 лет проигрывали им.

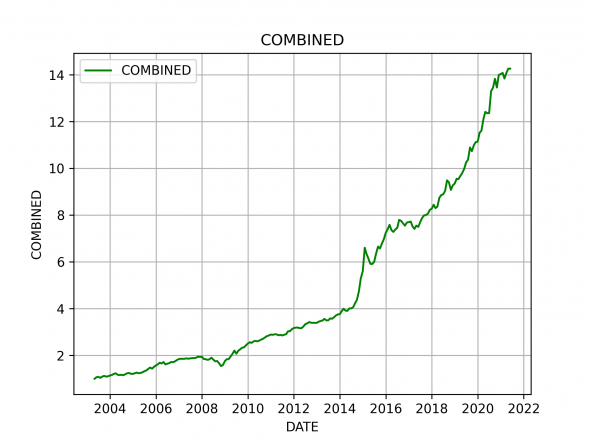

Все эти данные наводят на мысль, что разумно диверсифицировать свой портфель хотя бы в пропорции 50% RUS / 50% USA. Если посчитать портфель MCFTR, RGBITR, SPY, TLT c равными весами (то есть по 25%) и ребалансировкой раз в год, то получается, что на истории он вел себя лучше отдельного рынка по итоговой доходности, а его волатильность существенно упала по сравнению с российским рынком — до 13.2%

Следующие два графика прекрасно это демонстрируют:

И напоследок вот Вам график такого сбалансированного портфеля в рублях. Выглядит очень достойно:

Очень частый вопрос в инвестиционных кругах. Куда лучше вкладывать? В валюту, в золото или все-таки в акции с облигациями? Попробуем разобраться.

Золото с давних времен пользуется спросом и долгое время являлось мерой обеспечения денег, пока США не отказалось от золотого стандарта в 1971 году. И до сих пор, для многих оно является незыблемой ценностью и гарантом. Когда заходит речь о богатстве, в памяти у многих всплывают затонувшие испанские галеоны, набитые сундуками с золотом и стройные стопки золотых слитков в подвалах Форта Нокс.

Интерес к долларам у инвесторов и простых людей подкреплен идеей, что доллар «будеттолькодорожать». Это один из самых простых и, казалось-бы, понятных инструментов для неискушенного инвестора. Ничего сложного. Пошел, купил в банке, положил под подушку и ждешь когда вырастет. Три кризиса и скачки обменного курса в современной России, только укрепили в умах простого населения идею о незыблемости доллара, как инвестиционного инструмента.

Но давайте откроем графики которые можно построить благодаря сайту www.tradingview.com, и все-таки посмотрим, так ли уж хороши доллар и золото в качестве инвестиционного инструмента для приумножения капитала. Рассмотрим доходности на примере графиков:

— XAUUSD — цена золота в долларах за унцию — красный график,

— XAGUSD — цена серебра в долларах за унцию — желтый график,

— USDRUB — синий график — курс обмена доллар/рубль

— ММВБ — зеленый график — это индекс доходности российского рынка.

Итак, посмотрим доходности за 2017 начиная с января.

Перенесемся на три года назад в 2015 год.

ММВБ — плюс 45%, золото — плюс 9%, серебро — плюс 5%, доллар — плюс 4% и это за 3 года. Не впечатляет.

Перенесемся еще назад на 5 лет в 2013.

доллар вырвался скачкообразно из-за кризиса на Украине — плюс 90%, ММВБ — плюс 43%, золото — минус 21%, серебро — минус 43,5%. Доллар однозначно фаворит из-за резкого скачка, который никто не мог предугадать. Золото и серебро вообще в минусе за 5 лет.

Двигаемся еще назад в 2009.

ММВБ вырвался в лидеры — плюс 200%, доллар тоже ничего, но в два раза меньше ММВБ — плюс 118%, золото 53% и серебро 68% что вроде бы и ничего, но по сравнению даже с долларом — не впечатляет.

Отмотаем еще на пяток лет.

ММВБ ракетой улетел вверх на 573%, золото обгоняет доллар с разницей в 53%, серебро ниже золота.

Ну и наконец график от начала времен, т.е. от даты когда стали считать индекс ММВБ. Как говорится один график — лучше тысячи слов.

1. Вложения на сроки менее 5 лет чистая лотерея и угадывание.

2. Инвестиции в золото за последние 5 лет принесли бы вам убыток 21%. Серебро вообще убыточно на 43%. На пятилетнем интервале — доллар фаворит, но дальнейшее движение назад показывает, что все эти инструменты резко теряют относительно индекса ММВБ и выигрывают скачкообразно, в моменты кризисов, которые надо уметь предсказывать.

3. Индекс ММВБ дал бы вам доходность 44% за 5 лет, но за 15 лет и больше доходности в 4000%.

4. Доходность у золота хуже чем у доллара, а у серебра еще хуже. С индексом ММВБ их даже не корректно сравнивать беря доходность в тысячи процентов.

5. Инвестиции в физическое и квази-физическое золото, в частности ОМС, имеют свои недостатки. ОМС не страхуется в АСВ и при проблемах в банке счета просто сгорят. А еще на ОМС не начисляются никакие проценты, значит заработать можно только спекулятивно угадывая цену и точку входа.

6. Физическое хранение золота в банковской ячейке, помимо плохой доходности, вы еще будете нести значительные затраты на обслуживание таких «инвестиций», например платить за ячейку. И покупка и продажа облагаются драконовским НДС.

7. Фьючерсы на золото — это инструмент срочного рынка, и для инвестиционных целей не подходит.

Данный анализ это частное мнение автора и при принятии финансовых решений надо обязательно помнить о том, что деньги, решения и риски ваши. Никто, кроме вас самих, не несет ответственности за ваши инвестиционные решения.

Подписывайтесь на Телеграм канал «Пути-дороги инвестора» @putidorogiinvestora

В какой валюте покупать бумаги, если есть несколько вариантов?

Возьмем, к примеру, Тинькофф: компания торгуется на зарубежной и российской биржах — бумаги есть и в долларах, и в рублях. Какие покупать? В чем плюсы, минусы и подводные камни?

Обычно, если компания одновременно представлена на биржах нескольких стран, то в одном случае мы имеем дело с акциями, а в другом — с депозитарными расписками компании.

По надежности инструменты практически идентичны, но могут отличаться ценообразование и налогообложение.

Отличие депозитарных расписок от акций

Депозитарные расписки — это сертификаты, которые удостоверяют право собственности на ценные бумаги. То есть расписка, которая торгуется на одной бирже, фактически подтверждает ваше право на владение акциями, которые торгуются на другой бирже.

Чаще всего инвесторы сталкиваются с двумя депозитарными расписками: АДР и ГДР. АДР — американские депозитарные расписки, а ГДР — глобальные. Первые выпускаются и торгуются на американских площадках при посредничестве банка-депозитария в США, вторые — на европейских биржах, например Лондонской.

Так, акции «Газпрома» торгуются на Московской бирже, а на Нью-Йоркской представлены АДР. Что касается TCS Group, ситуация обратная: акции торгуются в Лондоне, а в России представлены ГДР.

Первое отличие от акций — формирование депозитарных расписок. Цена депозитарной расписки зависит от того, сколько в ней акций. Одна расписка может равняться одной, нескольким и даже неполной доле акции, например 0,1 от ее номинала.

У TCS Group одна ГДР приравнена к одной акции, а АДР «Газпрома» эквивалентна двум акциям компании. Но даже в случае с TCS Group котировки компании на двух биржах могут отличаться в пересчете по текущему курсу. Эта разница вряд ли окажется существенной: когда намечается перекос в цене, спекулянты начинают скупать акции там, где они дешевле, и продавать на параллельной площадке. В результате цена выравнивается.

Второе отличие от акций — порядок налогообложения. Если инвестор, как резидент РФ, инвестирует на Московской бирже, то с дивидендов российский брокер автоматически удержит НДФЛ 13%. Но если он покупает расписки компании, которая котируется на Лондонской бирже, ее дивиденды поступают на брокерский счет в полном размере, а декларировать 13% нужно самостоятельно.

Если же речь идет о компаниях с листингом в США, то инвестор заплатит с дивидендов 30% налога. Можно уменьшить налог, если подписать форму W-8BEN: в этом случае удержат 10%, а еще 3% нужно будет доплатить в ФНС самостоятельно.

Поэтому если есть выбор, то россиянам проще инвестировать в рублевые ценные бумаги через Московскую биржу. Кроме того, этот вариант актуален для госслужащих, которые ограничены в покупке иностранных финансовых инструментов.

Что лучше инвестировать: рубль или доллар?

На днях я затронул важную для многих тему. И пообещал ее продолжить.

Зачем инвестировать в рублях, если весь доход «съедается» инфляцией и валютной переоценкой по отношению к доллару?

Давайте попробуем ответить на этот совсем не простой вопрос, а также оценим, насколько сильно рубль упал по отношению к доллару США за последние 20 лет. (Можно ли брать за точку отсчета 2000 год? Ведь многое меняется, если начать рассматривать с 1991 или 1996. Однако решил из расчетов все-таки убрать бурные 90-е. Ибо это был тяжелейший период ломки старого мира, гиперинфляции и становления. Пусть точкой отсчёта все же будет 2000 год.)

Курс доллара вырос с 28,70 (в августе 2000) до 75 рублей, т.е. примерно в 2,6 раза.

Что случилось бы, если бы мы вкладывали наш рубль под ставку рефинансирования? Наш вклад, с учетом процентов на проценты, вырос бы примерно в 16 раз.

Впечатляет, правда? Это при том, что всегда есть гораздо более доходные альтернативы. Ставке рефинансирования или ключевой ставке, как ее сейчас называют, соответствуют краткосрочные вклады в самых надежных банках.

А что, если бы мы покупали акции?

Индекс Мосбиржи (ранее индекс ММВБ) составлял в августе 2000 года всего около 204 пунктов и вырос до 3000 пунктов сейчас. Увеличение за период почти в 15 раз. И это без учета дивидендов! С учетом дивидендов и их реинвестирования, мы бы весьма значительно превзошли результат по депозитам на уровне ставки рефинансирования.

Вы спросите: а как же инфляция за этот же период? Да, в идеале, на длинных горизонтах необходимо оценивать реальную доходность, очищенную от инфляции.

Инфляция накопленным итогом за 20 лет в России составила около 600%, т. е. цены выросли примерно в 6 раз (я использую округления).

Теперь нам нужно понять, какую реальную доходность, очищенную от инфляции, нам принес наш вклад по ставке рефинансирования за 20 лет.

Раз вклад вырос в 16 раз, а цены увеличились в 6 раз, следовательно, нам нужно разделить 16 на 6. Ответ – 2,66. Как же это близко к той величине на которую у нас снизился рубль за 20 лет.

Получается, что, просто удерживая наличные доллары, мы бы «остались при своих»? Нет, друзья не совсем все так.

В долларе США тоже есть инфляция, и мы должны ее учесть. За 20 лет она составила около 54%, т. е. цены в долларах в США увеличились, согласно официальной статистике, в 1,54 раза.

Но и это еще не все. Доллары тоже можно вкладывать и получать доход. Правда, если говорить об американских индексах, это было не так просто в начале 2000-х. Доступ к таким инструментам для рядовых инвесторов был крайне ограничен. Процентные депозиты в долларах в некоторые годы банки не принимали – валютные риски были слишком велики. Есть статистика ЦБ по средним ставкам в долларах, начиная с 2014 года по месяцам.

Средняя ставка за этот период была 2,05% в год. Я думаю, будет допустимым применить ее на весь период, так как это примерно и соответствует инфляции в долларе США. Если вкладывать 20 лет под 2,05%, накопленным итогом с учетом процентов на проценты, мы получим доходность в размере ровно 50% или рост в 1,5 раза.

Т. е. долларовый вклад полностью бы нивелировал нам инфляцию в долларах. И наш реальный доход – это лишь рост его курса по отношению к рублю в 2,6 раза.

Какие можно сделать выводы?

На долгосрочном горизонте, с учетом инфляции в обеих валютах, реальная доходность по вкладу в безрисковые депозиты в рублях практически соответствовала доходности на депозитах в долларах.

Однако вклады в рублевые депозиты с чуть большим риском, а также инвестиции в индекс Мосбиржи, принесли бы за 20 лет больше, чем доллар во вкладах или, тем более, доллар США в «натуральном виде».

А вот здесь победа однозначно на стороне долларовых инвестиций.

Вопрос: продолжится ли этот праздник жизни? Не ждет ли нас жесткая коррекция по индексам? Или, с учетом активности центробанков, мы с вами переходим в некий новый мир?

Вопросов больше, чем ответов. Полагаю, за все в итоге придется заплатить, и плата будет значительна. И в сфере финансов, и в сфере геополитики. Убежден – ничто не пройдет бесследно. Боюсь, что, возникший в результате безумства использования «Великой Таблетки номер пять», великого всемирного наводнения ликвидностью, мир нам не очень понравится. Ибо за любую «халяву» в итоге кто-то должен заплатить.

Впрочем, я отвлёкся.

Рубли или доллары? Что лучше для долгосрочных инвестиций?

Ни в коем случае не призываю вас обменивать доллары на рубли и вкладывать все в российский индекс и депозиты по ключевой ставке! Тем более, учитывая текущие процентные ставки. Но, одновременно, категорически не согласен с утверждением о том, что инвестиции в рублях мало привлекательны из-за его снижения по отношению к доллару.

Вот только опасаюсь, что наши с вами расчеты, базирующиеся на статистике прошлого, не будут иметь никакого значения в будущем.

Это как использовать статистику по экономике СССР в 1990 году для прогнозирования развития в последующее десятилетие.

Есть у меня предчувствие, что мир очень сильно изменится за ближайшие 20 лет.

Впрочем, статистика – штука важная. Она говорит нам о том, что инвестиции в рублях в прошлом имели право на существование, и несли вполне достойную доходность своим владельцам.

Форекс или акции? Что лучше?

Зачастую начинающий трейдер сталкивается с вопросом. Есть, скажем 100-200 тысяч рублей. Куда податься? Какой рынок лучше? Здесь опытные трейдеры посоветуют 3 варианта: акции, форекс, криптовалюта. И то, и другое и третье сможет дать трейдеру возможность заработка. Чаще трейдеры останавливаются либо на акциях, либо на форексе. В этой статье, мы постараемся ответить – какой рынок более удобен для начинающего трейдера? Вечный вопрос – форекс или акции?

Торговля акциями

Когда вы торгуете акциями, вы покупаете и продаете доли отдельных компаний. Эти акции представляют собой долю в компании. Каждая компания перечисляет свои акции на фондовой бирже, а затем инвесторы покупают и продают акции, используя брокеров в качестве посредника.

Компании как-то развиваются, получают контакты от государства. Либо наращивают свою капитализацию. По этой причине стоимость компании идет вверх или вниз. Таким образом меняется ваш доход.

Некоторые компании также выплачивают дивиденды. Дивиденды – доля прибыли бизнеса с которой делятся с акционерами. Дивиденды – это право компании, но не обязанность. Компания может как платить дивиденды – так и не платить. Дивиденды бывают разные (большие и не большие). Таким образом, трейдер может заработать ещё и на дивидендах, помимо спекуляции. Это яркий плюс акции. Трейдер, который спрашивает себя форекс или акции? Должен вспомнить, что на форексе нет дивидендов.

Инвестирование против спекуляций

На рынке акций существует такое определение “как справедливая стоимость”. Допустим есть компания ПищТорг и её акция должна стоить 100 рублей. Эта сумма учитывала бы всё: издержки компании, её отчётность, ожидание инвесторов и тд.. Компания может стоить существенно выше или ниже этой стоимости. Компания может стоить 60 рублей. В то время, как её справедливая стоимость – 100 рублей. Многие инвесторы используют ценностный подход, и ищут недооценку у компаний. Они покупают эти акции с расчётом, что они подрастут до справедливой стоимости.

Но, к сожалению, не всем подходит инвестиционный трейдинг. Совсем недавно люди начали пытаться зарабатывать деньги на ежедневных колебаниях рынка, совершая сделки внутри дня. Эти люди называются трейдерами, они стремятся получить прибыль от краткосрочных ценовых движений и не связаны с долгосрочной стоимостью рассматриваемой акции. Инвесторы же наоборот рассматривают долгосрочную перспективу.

Фондовый рынок. Акции

Время торгов.

Акции котируются и торгуются на биржах, таких как Нью-Йоркская фондовая биржа (NYSE), Nasdaq и Лондонская фондовая биржа. Первым и существенным минусом фондового рынка – является время работы. Фондовый рынок не работает круглосуточно.

Время торгов ограничено. Следовательно, трейдер может покупать и продавать только тогда, когда биржа открыта.

Ликвидность акций.

Раздумывая над вопросом “форекс или акции”? Следует помнить о ликвидности. Ликвидность в акциях зависит от компании. Акции в очень крупных компаниях имеют высокую ликвидность, менее популярные акции имеют более низкую ликвидность. Покупка и продажа акций также строго регулируется. На счёте до 2-3 миллионов рублей можно особо не заморачиваться. Счёт больше 3 миллионов? Здесь стоит подумать. Не всегда можно будет зайти в позицию по лучшей цене.

Комиссии на акциях.

В качестве комиссий брокера на форексе – чаще выступает спред. На рынке акций, нужно понимать, что комиссии могут отличаться. Они могут быть как фиксированные (например 100 рублей за 100 акций). Так и от оборота. Например 0,08% от оборота.

Купили 100 акций по 200 рублей. => оборот сделки 100*200 = 20000 рублей. При тарифе 0,08% комиссия составит 16 рублей.

Тарифы могут отличаться от брокера к брокеру и зависят они от величины депозита. Чем больше депозит – тем меньше комиссии.

Кроме того, брокер берёт повышенную комиссию за маржинальные позиции (шорт).

При покупке и продаже, ваша прибыль уменьшается (или убытки увеличиваются) за счет комиссий, взимаемых вашим брокером. Это небольшая цена для долгосрочных инвесторов, но она может иметь большое влияние на трейдеров, совершающих несколько сделок в день. Кроме того, низкий уровень кредитного плеча означает, что торговля акциями требует большего капитала для начала, чем Форекс.

Форекс торговля

Валютный рынок, или Форекс, является крупнейшим финансовым рынком в мире по объему торгов. Только дневной оборот рынка составляет – несколько триллионов. Валюты торгуются в виде пар, причем четыре основные пары – EUR/USD, USD/JPY, GBP/USD и USD / CHF.

Рынок форекс – это ликвидный рынок.

Если у вас большой счёт и вы думаете, что лучше – рынок форекс или акции? Следует выбрать рынок форекс, поскольку там всегда есть возможность исполнить вашу позицию, поскольку это самый ликвидный рынок.

Это одна из причин, почему большинство сделок, совершаемых на рынке Форекс, являются краткосрочными. Высокая ликвидность позволяет трейдерам покупать валюту, удерживать ее в течение всего нескольких минут или часов, а затем продавать снова.

Валюты редко используются в качестве долгосрочных инвестиций, поскольку они не имеют внутренней стоимости.

Участники рынка форекс.

Среднесрочная и долгосрочная деятельность, как правило, включает в себя крупных инвесторов и предприятия. Они хеджируют возможные валютные движения, чтобы уменьшить влияние этих движений на другие инвестиции или деловую активность.

Здесь важно сделать остановку и ещё раз уточнить. Какую цель вы преследуете? Инвестиции или спекуляции?

Выбирайте рынок акций – для инвестиций. Выбирайте рынок форекс – для спекуляций.

Ваши долгосрочные инвестиционные цели легче достичь с помощью фондового рынка или других инвестиций. Поскольку рынок более плавный и привязан к конкретным и понятным явлениям (например отчётам).

Комиссии на форексе.

Чуть выше мы говорили о комиссиях на акциях. Рассуждая о рынке форекс или акции следует рассмотреть и комиссии на форексе. Многие Форекс брокеры не взимают комиссию, но это не значит, что торговля бесплатна.

Эти брокеры делают свои деньги через спред-разницу между ценой bid (что вы получаете за продажу) и ценой ask (что вы платите при покупке). Часто отсутствие комиссии приводит к более широкому распространению, и это необходимо учитывать при оценке вашей потенциальной прибыльности.

На некоторых типах счетов, кроме разницы (бид-аск) спреда, вы платите и дополнительные комиссии. Так или иначе, комиссии на рынке форекс – меньше, чем на фондовом рынке.

Маржинальное обеспечение.

Следует сказать несколько слов о маржинальном обеспечении. На рынке акций, чаще все – ваше плечо составляет 1:1. Вы можете торговать только на свою сумму средств.

В то время, как на рынке Форекс – стандартное плечо составляет 1:100. Это означает, что вам нужно в 100 раз меньше денег, что бы совершать свои позиции. Таки образом, рынок форекс даёт возможно заработать не только на большом счёте за счёт большой ликвидности. Но и позволяет заработать на небольшом счёте, за счёт своих кредитных плеч.

Более того, на рынке форекс всегда существует возможность как купить какой-то актив, так и продать его. Причём сделать это можно одновременно.

Большое кредитное плечо и возможность покупки/продажи без ограничений и сборов – это плюс рынка Форекс.

Другие различия в сравнению с торговлей акций

Время торгов.

В отличие от биржевой торговли, торговля FX доступна 24 часа в сутки, 5 дней в неделю (или 5 с половиной, если учитывать разницу во времени). В ответе на вопрос форекс или акции, по части времени – лидирует форекс.

Поскольку работа 24 часа в сутки – делает Форекс лучшим выбором для трейдеров с неполным рабочим днем. Которые могут не иметь возможности торговать на крупнейших фондовых рынках в течение дня.

Форекс или акци: делаем свой выбор.

Выбор между Форекс или акции во многом зависит от индивидуального стиля и предпочтений.

Для инвесторов, которые хотят разработать долгосрочную стратегию покупки и хранения, акции являются очевидным выбором. Краткосрочные трейдеры могут выбрать что-то одно.

Форекс является более популярным вариантом – это более крупный рынок, имеет большую ликвидность, доступен в любое время дня и требует меньше капитала для начала работы.

Личные предпочтения и знания также должны играть определенную роль в принятии решений. Многие трейдеры более комфортно чувствуют себя с акциями. Они понимают акции лучше. Совет – торгуйте тот рынок, который понимаете.

Помните – любая торговля это риск!

Все формы инвестиций несут в себе риск, и краткосрочная торговля ничем не отличается. Большинство трейдеров, особенно начинающих, убыточны.

Сборы, которые вы платите (включая спред), могут показаться небольшими, но они быстро растут, в результате чего просто безубыточность требует значительного мастерства.

Некоторые эксперты считают, что 20% трейдеров зарабатывают деньги; другие ставят значение менее 10%. Если вы никогда не торговали раньше, вы должны рассмотреть возможность начать с демо-счета.

Помните: как и во всех инвестициях, вы никогда не должны рисковать тем, что вы не можете позволить себе потерять.