акции самолета что будет дальше

Что нужно знать про компанию Самолет и почему она растёт

Акции компании растут 5 дней подряд, прибавляя 20%. Сам взлёт продолжается с 14 декабря 2020 года, давший небольшой импульс акциям компании Самолёт, унёсший котировки в небо, которые прибавили уже 65% с того дня.

Что такое компания Самолёт

ГК Самолёт основана в 2012 году. Вопреки названию, компания является обычным девелопером и не строит летающие дома. Компания входит в ТОП-10 строительных компаний по объёму строительства и ввода недвижимости в эксплуатацию. Приоритет в сравнительных объёмах строительства приходится на Московский регион, где компания вышла на второе место по вводе жилья в эксплуатацию в Мордоре Москве и Московской области, уступив первое место компании ПИК.

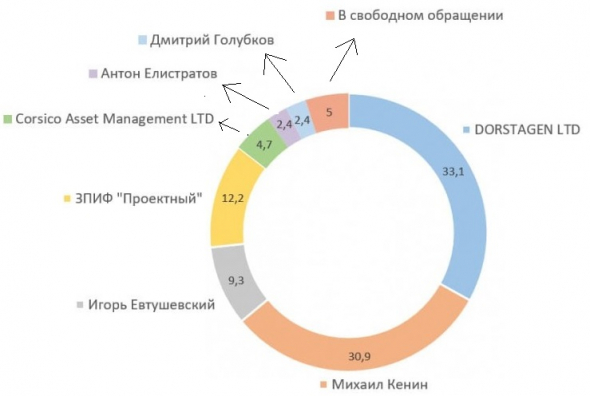

Стоит обратить внимание, что Максим Воробьёв, который является братом губернатора Московской области, хоть и не является акционером ГК Самолёт, но является акционером 28,9% дочерней компании ООО «Самолёт две столицы». Т.е. на бизнес-ланч у человека средства есть. И оставлять себя без десерта явно не собирается. Структура владения ГК Самолет после IPO:

IPO компании Самолёт

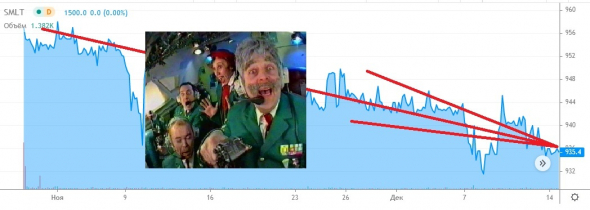

29 октября 2020 года компания разместилась на Московской бирже. Девелопмент раздал за денежку свои акции в размере 5,1% от общего числа, что равно чуть более 3 млн акций. Границы диапазона цен были от 950 рублей до 1100 рублей. Всего компания привлекла порядка 2,9 млрд рублей. Эти средства запланировано вложить в финансирование начала строительства входящих в портфель проектов и приобретение участков под застройку.

Несмотря на размещение практически по нижней цене диапазона, акции после IPO летели на дно на протяжении 11 серий недель:

Что с бизнесом

4 млрд чистой прибыли остались в далёком 2017 году, приведя компанию к убытку за 2021 год. И это очень странно, учитывая, что не для всех девелопментов год был плох. Хоть выручка компании и растёт, увеличившись на 13,24% в сравнении с 2019 годом, достигнув 0,5 млрд рублей, но чистая прибыль продолжает падать ниже горизонта. Если по итогам 2019 года убыток составил почти 100 млн рублей, то за 2020 год убыток составил 780 млн. рублей, что в 7,8 раза ниже.

Почему растут акции Самолёт

Первое, на что хочется обратить внимание, так это то, что кто-то первым узнал 14 декабря, о чём было указано чуть выше. Далее ещё один скачок в первых числах февраля, повлёкший уверенный рост акций:

Некоторые аналитики считают, что триггером послужили увеличение продаж, денежные поступления, а так же рост стоимости квадратного метра, который вырос на 34%, по отношению к предыдущему году. Оценка земли сегодня происходит на уровне 260,5 млрд рублей, а его увеличение составило более 30%. А по подсчётам Cushman & Wakefield, стоимость общих активов Группы Самолет выросла на 53% против 1П20 до 307.5 млрд руб.

Генеральный директор ГК Самолёт, прокомментировал рост за счёт самого большого земельного банка во всей отрасли, роста активов и бизнеса на 50%, а так же изменение структуры активов, куда стали входит технологический стартапы, бренды, коммерческие кластеры и другие направления.

В общем, всё вилами по воде.

Мне пришлось облазить все сфинктеры телеграмм-каналий, особенно шоколадные, но даже там раздавалось только эхо отсутствия предположений или разгонов. Спекулянтский разгон не может осуществляться без рекламы, хотя особенно наблюдательные лица заметили манипулирование всего лишь миллионом. Но кто его знает? Можно было бы увязать это с ростом ПИК, но этому сопротивляется компания ЛСР, которая давно уже болтается чёрт-те где. Что действительно могло послужить росту акций?

Сегодня нам гадать уже бессмысленно и осталось только ждать результатов, в опасении попадания в ловушку оптимизма.

Самолет акции

Общий долг на 31.12.2018г: 7,984 млрд руб/ мсфо 58,237 млрд руб

Общий долг на 31.12.2019г: 12,209 млрд руб/ мсфо 72,817 млрд руб

Общий долг на 31.12.2020г: 18,755 млрд руб/ мсфо 85,790 млрд руб

Общий долг на 30.06.2021г: 31,866 млрд руб/ мсфо 115,773 млрд руб

Общий долг на 30.09.2021г: 52,864 млрд руб

Выручка 2018г: 358,81 млн руб/ мсфо 38,718 млрд руб

Выручка 1 кв 2019г: 76,22 млн руб

Выручка 6 мес 2019г: 149,92 млн руб/ мсфо 23,415 млрд руб

Выручка 9 мес 2019г: 321,90 млн руб

Выручка 2019г: 448,46 млн руб/ мсфо 51,145 млрд руб

Выручка 1 кв 2020г: 129,11 млн руб

Выручка 6 мес 2020г: 235,07 млн руб/ мсфо 22,676 млрд руб

Выручка 9 мес 2020г: 351,07 млн руб

Выручка 2020г: 507,86 млн руб/ мсфо 60,183 млрд руб

Выручка 1 кв 2021г: 296,07 млн руб

Выручка 6 мес 2021г: 612,28 млн руб/ мсфо 33,276 млрд руб

Выручка 9 мес 2021г: 1,028 млрд руб

Прибыль 2018г: 443,40 млн руб/ Прибыль мсфо 2,418 млрд руб

Прибыль 1кв 2019г: 250,38 млн руб

Прибыль 6 мес 2019г: 128,12 млн руб/ Прибыль мсфо 477,15 млн руб

Прибыль 9 мес 2019г: 44,66 млн руб

Убыток 2019г: 98,36 млн руб/ Прибыль мсфо 864,30 млн руб

Убыток 1 кв 2020г: 159,75 млн руб

Убыток 6 мес 2020г: 431,10 млн руб/ Прибыль мсфо 688,15 млн руб

Убыток 9 мес 2020г: 513,87 млн руб

Убыток 2020г: 780,05 млн руб/ Прибыль мсфо 4,464 млрд руб

Убыток 1 кв 2021г: 39,63 млн руб

Прибыль 6 мес 2021г: 1,590 млрд руб/ Прибыль мсфо 3,154 млрд руб

Прибыль 9 мес 2021г: 2,908 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=36419&type=3

samolet.ru/investors/documents/

ГК Самолет – Дивидендная история

Период ** Объявлены * Реестр дата * Дивиденд

6 м 2021 * 30.08.2021 * 11.10.2021 ** 41,00 руб

2020 год * 26.05.2021 * 10.07.2021 ** 41,00 руб

2019 год * 04.06.2020 *********** не выплачивать

1кв 2019 * 24.05.2019 * 10.07.2019 ** 5,00 руб

2018 год * 11.04.2019 * 22.04.2019 * 5,00 руб

9 м 2018 * 30.11.2018 * 09.01.2019 * 1,70 руб

www.e-disclosure.ru/portal/company.aspx?id=36419

Компания не собирается останавливаться на достигнутом, презентовав рынку план построения экосистемы по примеру Сбера и Яндекса и выйдя с идеей стать prop игроком уже в ближайшем будущем. Это позволит «Самолету» оцениваться по мультипликаторам технологических компаний, рассчитывать на SPO в 2023 году по более высокой оценке и широким пулом инвесторов, и довести free float до обещанного уровня 35%.

Концепция fin tech успешно реализована Тинькофф, акции которого показали впечатляющий рост в этом году. И это здорово, что все больше российских компаний берут курс на технологичность и цифровизацию. В планах также самостоятельное IPO технологичной платформы на горизонте нескольких лет.

Пока «Самолет» выполняет и даже перевыполняет обещания, данные инвесторам, это одна из главных причин феноменального роста капитализации. По прогнозам «Самолета», EBITDA компании вырастет от уровня 30 млрд руб. по итогам 2021 года до 150+ в 2024, то есть компания продолжит динамично расти. Инвесторы прекрасно осведомлены, что у «Самолета» самый крупный в отрасли земельный банк, формирующий долгосрочный потенциал для развития бизнеса, компания активно осваивает новые продукты и регионы, активизируясь в частности в Санкт Петербурге и Ленинградской области, и концентрируется на наиболее востребованном у клиентов комплексном освоении территорий.

Почему я не продаю акции, которые сильно выросли? Пример Самолет, ПИК и Магнит.

Многие удивляются почему я не продаю акции Самолет, которые выросли в 4 раза за год, и акции ПИК, которые выросли в 2 раза за год. Кому-то кажется, что раз акции сильно выросли, а новостной фон вроде не такой благоприятный (повышение ставки ЦБ, ужесточение льготной ипотеки), то пора уже фиксировать прибыль. Если коротко ответить на вопрос почему, то ровным счетом по тому же почему не превратился в спекулянта и не продал, когда эти акции выросли на 20%, на 50% и так далее, как это сделали другие, пропустив весь основной рост от инвестиций в эти акции. Но чтобы ответить более развернуто, приведу один старый пример в отношении акций Магнит.

В акции Магнита я начал инвестировать в 2008 году, когда прочитал интервью Галицкого в отношении перспектив и стратегии компании на будущее и побольше узнал о данной компании. С тех пор продолжал инвестировать в акции Магнит и не продавал их акции 8 лет, а только докупал. Акции Магнита стоили 700 руб., когда финансовый кризис раскрылся в полной мере, упали до 400 руб., но я продолжал докупать. Дальше стало видно, что Магнит имеет намного больше конкурентных преимущество, чем лидер рынка — X5 Retail Group с их Пятерочкой. В итоге на тот момент Магнит стал основной акцией в моем портфеле с долей вплоть до 40%. Происходили разные события, которые побуждали спекулянтов продавать акции Магнита, например, новости в желтой прессе об отравлениях от продуктов Магнита, волны возмущений в социальных сетях в отношении владельца, Крым и санкции и т.д. Но к реальному бизнесу Магнита это имело слабое отношение, поэтому я не продал ни одну акцию Магнита в течение этого периода. Однако в 2015-2016 годах стало видно, что рост Магнита выдыхается, смещенный лидер X5 Retail Group становится наоборот более эффективным и догоняет, а показатели Магнита стагнируют и даже сокращаются. Понаблюдав продолжительное время и убедившись, что особых перспектив дальше в акциях Магнита нет, в один день я продал все 40% моего портфеля акций Магнита по цене 10500 руб., которые выросли за 8 лет с 400-700 руб., а также по которым были получены пусть не такие большие на тот момент, но все же дивиденды. После этого бизнес Магнита стагнировал, Галицкий продал акции ВТБ, акции упали. Но кстати в 2021 году увидев, что ситуация в Магнит изменилась кардинально к лучшему, а также Магнит стабильно платит дивиденды на уровне 9-10% годовых, я снова купил акции Магнита на несколько процентов доли в своем портфеле.

Долгосрочное инвестирование в акции можно сравнивать с таким примером. Представьте, что золотодобывающая компания инвестирует в покупку участков для добычи золота. Куплен ряд участков, на одном участке найдено очень перспективное месторождение золота. Очень быстро стоимость участка выросла в цене. Что делать дальше? Сразу продавать этот участок? Если компания продаст все выросшие в цене участки, где обнаружено золото, то может остаться только с неперспективными участками и не факт, что удастся найти хорошие другие. Продавать стоит тогда, когда участок уже стал неперспективным, основное золото добыто и дальше держать на балансе это месторождение смысла нет.

Тоже самое применимо в отношении инвестиций в акции ПИК и Самолет. Краткосрочно могут быть разные спекулятивные колебания, например, в случае ПИК – размещение доп акций по SPO вызвало краткосрочно всякие спекуляцию на тему есть ли дальнейший рост. В случае Самолет кому-то сложно поверить, что компания, которая выросла в 4 раза в стоимости, это не пузырь. Особенно на фоне слухов о том, что цены на недвижимость должны почему-то упасть.

Было интересно вчера посмотреть конференцию Самолета о результатах за 9 месяцев 2021 года и узнать какая прямо сейчас ситуация на рынке недвижимости. Несколько конкретных фактов из этой конференции:

Да, текущая капитализация Самолет 296 млрд руб. возможно кажется кому-то завышенной, особенно если смотреть результаты только 2020 года. Но для такой быстро растущей компании как Самолет обычно минимальное соотношение капитализации к EBITDA – 1 к 10. Соответственно если и дальше план Самолет будет выполняться, то прогнозная капитализация на 2022 год – 600 млрд, на 2023 – 1 трлн руб. Пока видно, что план только перевыполняется. Посмотрим, как ситуация бизнес Самолета будет развиваться дальше.

IPO «Самолета»: стоит ли инвестировать в девелопера

Спустя всего 3 недели после IPO «Совкомфлота» на Московской бирже произойдет новое IPO: 29 октября начнут торговаться акции девелопера «Самолет». Разберемся, что это за бизнес и какие у него могут быть перспективы.

В первую очередь скажу, что не стоит проецировать не самое удачное IPO «Совкомфлота» на IPO «Самолета». Думаю, все профессиональные участники рынка усиленно работают, чтобы не допустить тех промахов, которые вызвали массовое недовольство инвесторов.

О компании

Группа компаний «Самолет» — достаточно молодой, но уже довольно крупный девелопер, основана в 2012 году. В основном работает в Московском регионе.

Компания специализируется на комплексном освоении территорий — фактически строит целые микрорайоны площадью от 300 тысяч квадратных метров, которые включают в себя не только жилые дома, но и всю необходимую инфраструктуру: детские сады, школы, поликлиники, магазины, рестораны.

Отдельно упомянем необычную бизнес-модель компании, которую она сама называет asset light: компания управляет проектом, занимается проектированием, маркетингом, продажами, но не занимается непосредственно строительством — его отдают на аутсорс. Таким образом компания снижает рыночные риски, попутно уменьшая инвестиции в основные фонды.

Аналогичный подход используется при приобретении земельных участков: компания старается не просто выкупать их, а снижать инвестиции на старте проекта, устанавливая долгосрочные партнерские отношения с собственниками земли. Они могут подразумевать долгосрочную аренду с постепенным выкупом, в том числе с оплатой в форме квартир, оплату в рассрочку под залог участка с привязкой к срокам проекта или создание совместных предприятий под операционным контролем «Самолета».

Компания старается строить долгосрочные отношения и с клиентами — покупателями квартир. Цель — создать экосистему вокруг клиента, повысить его комфорт, предоставить удобные сервисы. Для этого «Самолет» налаживает работу с малым бизнесом. Это также служит дополнительным источником дохода, в частности в виде арендных платежей от малого бизнеса.

Для достижения своей цели по экосистеме «Самолет» в 2019 году даже инвестировал в стартап «Вместе-ру» — и в 2020 уже запустил эту платформу для общения соседей.

Компания постепенно расширяет сферу своих проектов: появился проект бизнес-класса «Новоданиловская 8» в историческом районе Москвы. Еще компания вышла за пределы Московского региона через сотрудничество с «СПб Реновация», которая будет строить жилье под брендом «Самолет».

Рост компании в том числе связан с отличной рыночной конъюнктурой, спровоцировавшей бум в строительной отрасли: в последние полтора года ключевая ставка Банка России сильно упала и потянула за собой ставки по ипотеке.

А в апреле правительство ввело программу льготной ипотеки с субсидированием государством ставки выше 6,5% сроком до 1 ноября 2020, а затем продлило ее до 1 июля 2021 года. В результате объемы выдачи ипотеки значительно возросли.

Не стоит забывать и о вступившем в силу с 1 июля 2019 года законе о переходе финансирования долевого строительства на счета эскроу. Этот закон привел к тому, что у девелоперов возникли сложности в получении финансирования, — это способствует консолидации строительной отрасли. Согласно аналитике «Самолета», доля ведущих девелоперов по объемам текущего строительства неплохо выросла.

Финансовые показатели

Финансовые показатели «Самолета»

| Период | Выручка, млн рублей | Чистая прибыль, млн рублей | Net debt / EBITDA |

|---|---|---|---|

| 2017 | 42 445 | 3545 | 0,1 |

| 2018 | 38 717 | 2442 | 0,5 |

| 2019 | 51 145 | 864 | 1,8 |

| 2020, 6 месяцев | 22 676 | 688 | 2,06 |

Финансовые показатели «Самолета»

Подготовка к IPO

Еще в 2016 году «Самолет» объявил, что в 2018 году собирается на IPO. В 2020 планы компании наконец осуществляются.

Летом компания привлекла Cushman & Wakefield для оценки своих активов. Итог оценки: около 177 млрд рублей — рыночная стоимость земельного банка компании, а суммарная стоимость активов — около 200 млрд рублей.

В октябре утвердили дивидендную политику. По ее условиям, если мультипликатор «net debt / скорректированная EBITDA» меньше единицы, то на выплаты направят не менее 50% от чистой прибыли по МСФО, а если значение мультипликатора от 1 до 2 — то не менее 33%. При этом минимальная планка дивидендов — 5 млрд рублей.

Акционерный капитал

До момента IPO «Самолет» — частная компания. Ее конечными бенефициарами выступают несколько сооснователей и топ-менеджеров.

Схема IPO следующая: Михаил Кенин, Игорь Евтушевский и Павел Голубков продадут 1; 0,5; 3,6% акций компании соответственно, то есть суммарно в свободном обращении будет около 5%. При этом часть денег вернут в компанию для ее дальнейшего развития: Павел Голубков выкупит 2,5% акций, выпущенных в качестве допэмиссии. При этом ходят слухи, что в планах компании серьезно увеличить — аж до 40% — объем акций в свободном обращении, проведя SPO через год-полтора после IPO.

Компания объявила ценовой диапазон размещения в 950—1100 рублей за акцию — это соответствует суммарной капитализации 57—66 млрд рублей.

Инвестиции — это не сложно

Почему акции могут вырасти после IPO

Компания роста. Безусловно, «Самолет» — это история роста. Этому способствует и относительная молодость компании, и ее более гибкая, чем у конкурентов, бизнес-модель, и ипотечный бум. С учетом огромного земельного банка можно ожидать дальнейшего роста выручки и надеяться на то, что и чистая прибыль потянется за ней. Кроме того, компании есть куда расти, расширяя сферу своей деятельности в другие регионы страны.

Дивиденды. Принятие прозрачной дивидендной политики, да еще с фиксацией минимальной суммы дивидендов, — это положительный шаг для акционеров. К тому же отношение минимальной суммы дивидендов к ценовому диапазону размещения дает очень солидные 7—8% дивидендной доходности.

Долгосрочный проект формирования акционерной стоимости. Если у компании действительно в планах серьезно увеличить процент акций в свободном обращении, то крупные акционеры явно заинтересованы в том, чтобы компания стоила максимально дорого к моменту SPO. Ну а затем уже можно замахнуться на вхождение во всевозможные индексы акций, что, в свою очередь, еще сильнее накачает котировки акций компании.

Биржевой бум. Бум среди частных инвесторов на Московской бирже — одна из причин возобновившихся IPO. Вполне возможно, что многим частным инвесторам захочется инвестировать в известную компанию из вполне понятного и близкого простому обывателю строительного сектора. А не слишком большая ликвидность может быть причиной более резких скачков котировок, если возникнет настоящий ажиотаж.

Почему акции могут упасть после IPO

Дорогая оценка. Акционеры предпочитают проводить IPO по высоким ценам, не исключение здесь и акционеры «Самолета».

Мультипликаторы российских девелоперов

Источник: финансовые отчеты компаний за 6 месяцев 2020 года, котировки взяты на 27 октября 2020 года

| ПИК | ЛСР | «Эталон» | «Самолет» | |

|---|---|---|---|---|

| P / E | 11 | 18 | — (Убыток) | 41—58 |

| P / S | 1,4 | 0,9 | 0,6 | 1,3—1,4 |

Мультипликаторы российских девелоперов

Источник: финансовые отчеты компаний за 6 месяцев 2020 года, котировки взяты на 27 октября 2020 года

«Самолет» оценил себя дороже своих публичных конкурентов. При этом стоит учесть, что ПИК и ЛСР сами по себе сейчас стоят недешево, так как отличная конъюнктура положительно повлияла и на них.

Потенциальные проблемы с темпами роста. Сейчас у компании все неплохо, но вполне вероятно, что в среднесрочной перспективе конъюнктура изменится: закончится срок действия программы льготной ипотеки, поднимется ключевая ставка, а следом за ней — и средняя ставка по ипотеке. Рынок после нынешнего бума может стать перенасыщенным.

К тому же у «Самолета» есть амбиции стать федеральным игроком, но получится ли у него с той же эффективностью заниматься масштабированием, да еще в менее экономически благополучные регионы, чем Московский? А снижение темпов роста показателей — это классическая проблема для компаний роста. Как следствие, падают форвардные мультипликаторы, компания даже по ним становится очень дорогой. А за этим обычно следует значительная коррекция котировок акций.

С дивидендами все неоднозначно. Обычно компании стараются придерживаться своих дивидендных политик, но опыт этого года еще раз ярко показал, что в кризисных ситуациях компании могут серьезно снижать дивиденды или даже отменять их, несмотря на дивидендную политику. К тому же дивидендную политику «Самолета» только что приняли — у компании нет истории ее успешного исполнения. Более того, выше мы видели чистую прибыль компании за прошлые годы — и там даже близко не было суммы в 5 млрд рублей, а в последние годы — тем более.

Плохой фон от IPO «Совкомфлота». Что бы я ни писал в начале статьи о том, что не стоит проецировать неудачное IPO «Совкомфлота» на размещение «Самолета», боюсь, что очень многих, особенно частных инвесторов, предыдущее IPO расстроило и насторожило — и эти люди заведомо решили не участвовать в каких бы то ни было IPO, по крайней мере в ближайшее время.

Низкий free float. Выше я уже писал, что небольшой процент акций в свободном обращении может быть плюсом, но в целом это скорее минус — особенно в краткосрочной перспективе: в январе мы писали, что даже «Газпром-нефть» со своей огромной капитализацией, но с сопоставимым с «Самолетом» free float не может попасть в индексы акций и не очень интересна крупным институциональным инвесторам из-за недостаточной ликвидности — а это ограничение для роста котировок.

В итоге

«Самолет» — это молодая, но уже многого достигшая и амбициозная компания роста, настроенная и дальше развиваться и как бизнес, и как публичная компания. Необычная бизнес-модель и рыночная конъюнктура сейчас помогают ей в этом.

В ходе подготовки к IPO компания дорого оценила себя и поставила перед собой серьезные цели по дивидендным выплатам. Сможет ли «Самолет» поддерживать темпы роста, успешно масштабировать свой опыт, расширять географию регионов присутствия и обеспечивать дивидендные выплаты? Не ожидаетт ли строительную отрасль кризис перепроизводства в среднесрочной перспективе? Именно эти вопросы должен задать себе долгосрочный инвестор для решения об инвестиции в компанию, да еще по такой цене.

Краткосрочным инвесторам стоит учесть, с одной стороны, невысокий free float компании, который явно не позволит войти в основные индексы акций, негатив от недавнего IPO «Совкомфлота», общерыночные потенциальные потрясения, связанные с выборами в США и второй волной коронавируса, но с другой стороны — близость и широкую известность компании широким слоям населения и заинтересованность основных владельцев в среднесрочной перспективе разместить на бирже значительный пакет акций компании.

Акции Самолёт инвесторы запустили в полёт на 7,5%, забыв захватить парашют

10% акций ГК Самолёт были выкуплены компанией «Киевская площадь». В результате чего акции Самолёт получили бонус к воодушевлению и +7,5% к росту цены акции.

Не прошло и года с момента IPO ГК Самолёт, как акции компании улетели выше собственных зданий. В ту осень 2020 года, девелопер решился на первичное своё размещение на бирже. Инвесторы и спекулянты так рьяно набросились на акции Самолёт, толкаясь друг с другом и между собой, что котировки образовали сразу две сопли, сосредоточившись в итоге в районе 950 рублей за акцию.

В IPO Самолёт 70% спроса пришлось на розничных инвесторов. И это на фоне чистого убытка за 9 месяцев 2020 года. Тогда в отчётности стояла цифра, обозначающая убыток в 513млн. рублей, а общий долг вырос до 17.886 млрд. рублей.

Далее, в декабре 2020 года, в бой вступает отважный ВТБ, который ответственно рекомендовал покупать акции Самолёт, с целью достижения уровня в 1600 рублей.

К концу 2020 года, акции Самолёт продолжают болтаться в районе 950 рублей за акцию. Но показатели за 2020 года что-то такое внушили инвесторам:

Люди противились, закрывали глаза, морщились, но продолжали покупать акции ГК Самолёт. Вера в кратный рост только начала туманить неокрепший инвесторский разум. Тем более, что он ещё не отошёл от новогодних праздников и развратов. Выход годового отчёта говорим прямо: на сегодняшний день, окупаемость составляет 80 лет. Ведь к моменту отчёта акции стоили уже 1500 пока ещё российских рублей. Но люди упорото продолжали скупать бумажки.

Всё это происходило и происходит до сих пор, видимо, что инвесторы могли перепутать эту контору с IT-компанией. Но выясняется что роста им, видите ил не хватает. Давайте ещё, на!

… и акции компании Самолёт даёт ещё 100% роста. Тут уже мне стало настолько интересно. Что пришлось временно переместить холодильник к монитору, чтоб надолго не отлучаться.

Прилетает отчёт за 2 квартал 2021 года и акции, которые до этого момента торговались по 110 летней окупаемости в 3400 рублей за акцию, вжарили ещё 23% роста за неделю.

И тут влетает в форточку подарок:

Bloomberg сообщает, что Самолёт рассматривает возможность SPO на Мосбирже. Поэтому Собрание акционеров ГК Самолёт рассмотрит вопрос о выпуски дополнительных акций.