авансовые счета фактуры что это

Авансовая счет фактура

Авансовая счёт-фактура — распространённый бухгалтерский документ, который служит для предварительной оплаты готовящихся к поставке товаров или услуг, которые будут оказаны в краткосрочной перспективе.

Авансовые счета фактуры в книге покупок

Сравнительно недавно отечественные покупатели получили возможность проводить регистрацию авансовых счёт-фактур в книге покупок, которые получены от продавцов по факту перечисленных авансов. Благодаря такой практике значительно упрощается процесс предъявления к вычету НДС. Продавцы, в свою очередь, фиксируют выписанные документы в книге продаж. Если фиксируется отгрузка товара, а также оказание услуг или выполнение работ на основании авансовой счёт-фактуры и предоплаты по ней, продавцы регистрируют документ в книге покупок. При безденежной форме оплаты поступают аналогичным образом. При этом счета-фактуры, которые поступают на основании безденежных авансов, не подлежат регистрации в книге покупок.

Авансовые счета фактуры от поставщиков

Со стороны чиновников поступило разрешение на использование авансовых счёт-фактур для выполнения работ, оказания услуг и поставки товаров, а также передачи прав на имущество с целью использования в не облагаемых и облагаемых НДС операциях. Регистрацию в книге покупок таких документов требуется проводить на всю сумму, которая указана в счет-фактуре.

Выставление авансовых счетов фактур

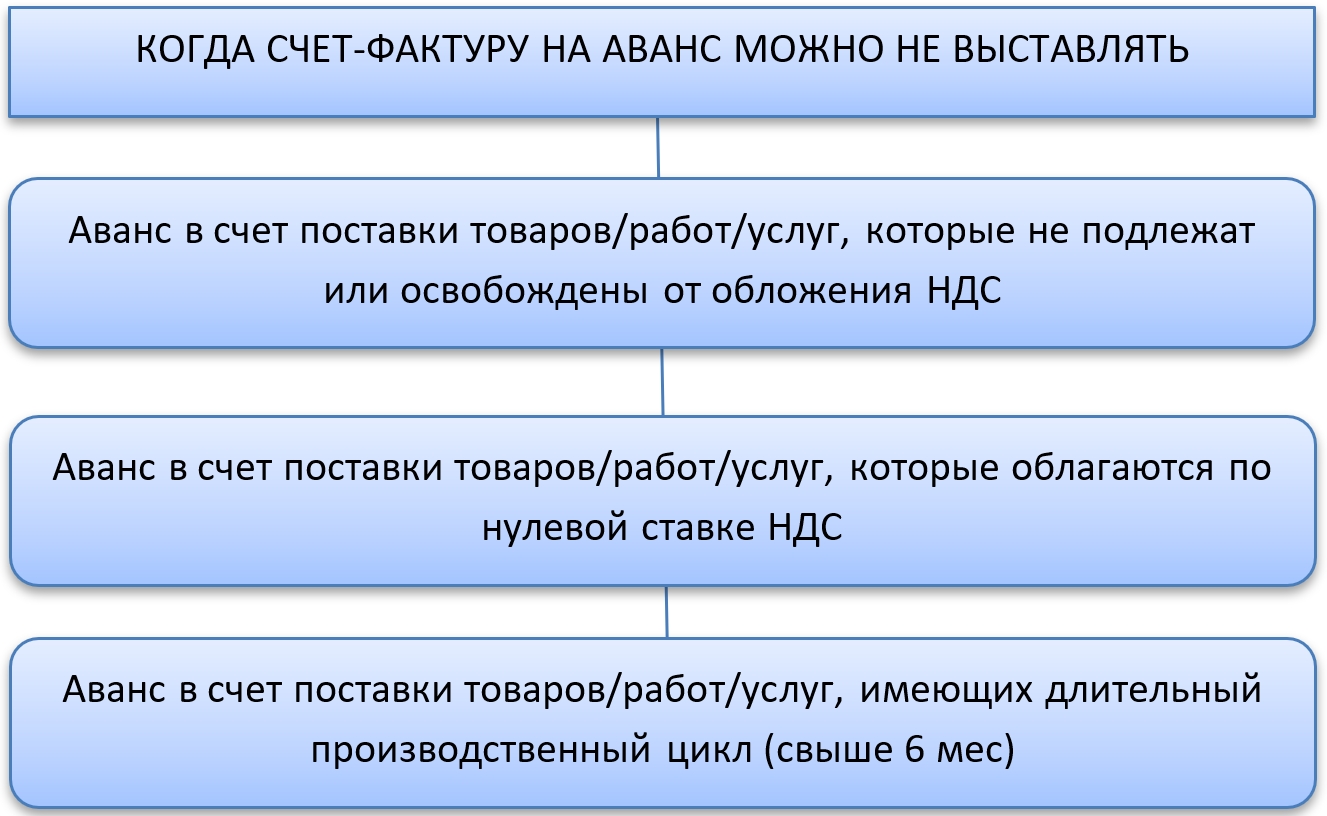

Многих интересует вопрос, в каких случаях предусмотрено выставление счет-фактуры на аванс. Основанием для формирования документа считается любой факт предоплаты за услуги, работы или товары, которые облагаются НДС. Но их общего правила существуют три исключения:

Вычет по авансовым счетам фактурам

Вычет НДС на основании выданных авансов представляется возможным только в случае единовременного выполнения условий, которые прописаны в ст. 172 п. 9 и ст. 171 НК РФ, а именно:

Авансовый платёж отправляется в счёт готовящихся поставок товара, передачи прав, оказания услуг и выполнения работ, которые засчитываются в категорию операций, формирующих базу для начисления НДС. Все предоплаты, которые относятся к категории операций, не облагаемых НДС, не подлежат регистрации в книге покупок, несмотря на выписанные авансовые счета-фактуры. В описанной ситуации вычет оформляться не будет.

Заполнение авансовых счетов фактур

Принцип заполнения документа аналогичен оформлению стандартного счета на отгрузку. Статья 169 налогового кодекса затрагивает все обязательные для внесения реквизиты, подробнее о которых говориться в пункте 5.1. В частности, обязательному заполнению подлежат:

Дата выписки и порядковый номер документа. Последний реквизит проставляется с соблюдением принципа хронологии вместе с другими документами, которые выписываются по факту отгрузки.

Налоговые номера покупателя и продавца.

Дата и номер платёжного документа. В этом случае имеется в виду платёжка, которая послужила основанием для получения авансового платежа. При не денежной форме расчёта в описываемой строке ставится прочерк.

Код валюты (название), в которой перечислен авансовый платёж.

Как выставить авансовый счёт фактуру

В момент фиксации факта оплаты от покупателя продавец обязан оформить надлежащим образом и передать контрагенту документ в виде авансовой счёт фактуры на основании поступивших средств.

Именно такая норма прописана в третьем пункте 168 статьи НК РФ. На основании проведенного в книге покупок документа покупатель получает право занести соответствующую сумму в группу НДС, подлежащего к вычету. Упомянутое право предоставляется пунктом 12 статьи 171 НК РФ.

Как проводить авансовые счета фактуры

Подлежащий проведению документ подписывается главным бухгалтером и руководителем предприятия по аналогии с другими налоговыми документами. При отсутствии руководителя или главбуха подписи ставятся лицами, уполномоченными соответствующими приказами или доверенностями.

Заполнение бумажной формы разрешается частично от руки либо полностью на компьютере. В современной бухгалтерии разрешается использование типографских и компьютерных бланков, на которых могут проставляться соответствующие данные.

Совет от Сравни.ру: В последнее время авансовая счёт-фактура стала важным документом, влияющим на финансовый результат в налоговом учете предприятия. По этой причине бухгалтерам и другим работникам финансовых департаментов рекомендуется проявлять предельно высокое внимание и сосредоточенность при работе со счёт-фактурами, выписанными на поступившие авансы.

Авансовые счета фактуры что это

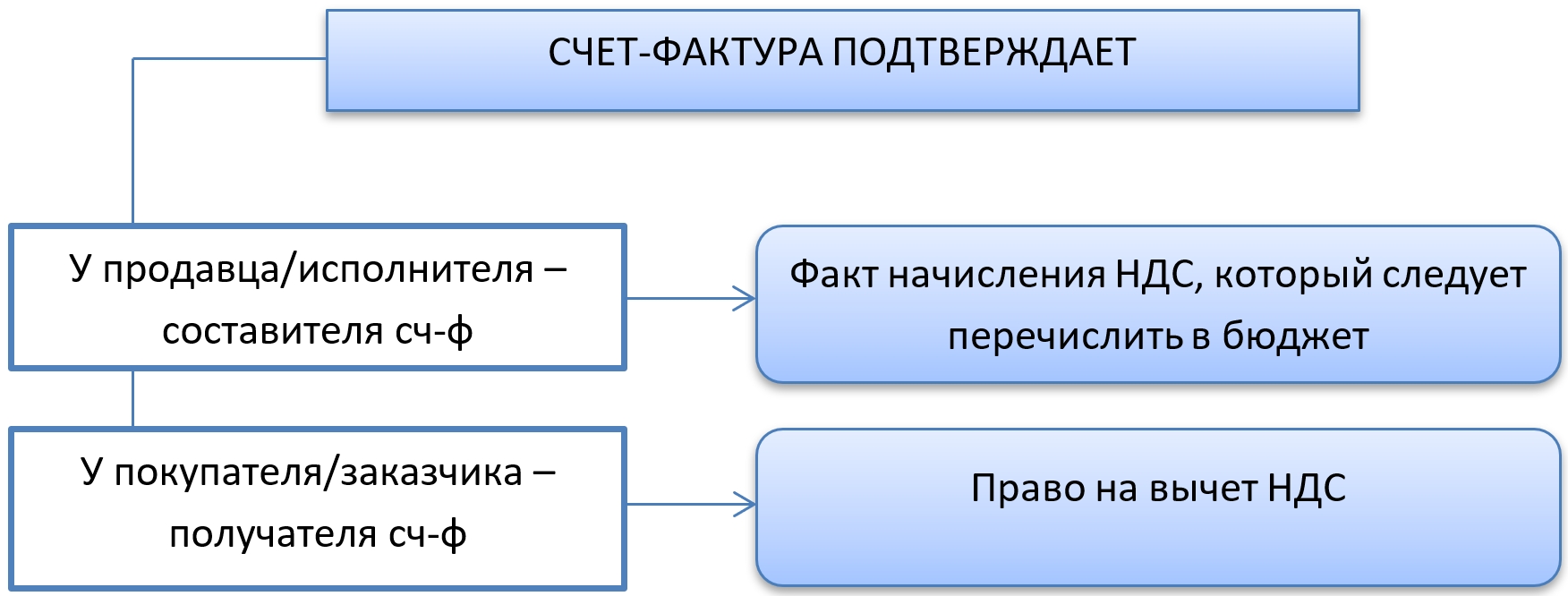

Счет-фактура (далее также – сч-ф) – это документ, подтверждающий:

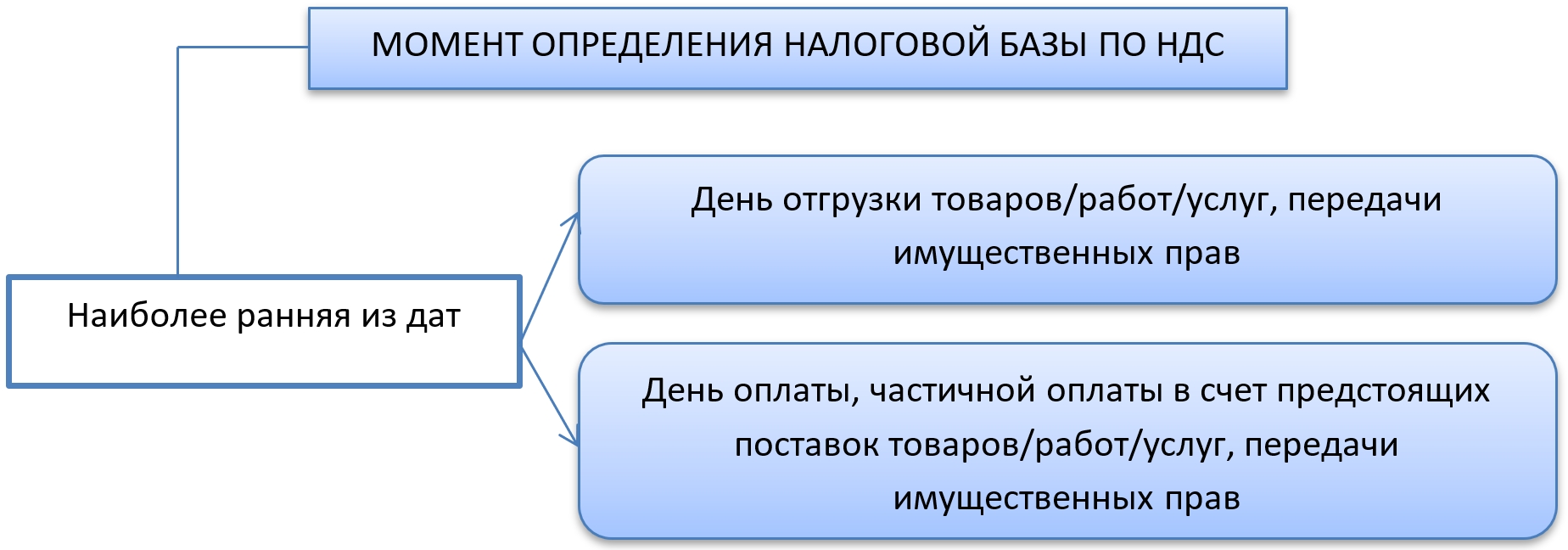

Момент определения налоговой базы по НДС – (п. 1 ст. 167 НК РФ):

Счет-фактуру необходимо выставлять при определении налоговой базы по НДС. При получении аванса – полного или частичного – база по НДС подлежит определению. Поэтому необходимо выставить сч-ф.

Таким образом, следуя законодательству, счета-фактуры на аванс выставлять обязательно. Но есть несколько исключений из этого правила.

Когда счет-фактуру на аванс можно не выставлять

Счет-фактуру на аванс не выставляют в следующих случаях (п. 17 Правил ведения книги продаж из постановления Правительства РФ от 26.12.2011 № 1137):

В какие сроки надо уложиться при составлении счет-фактуры

Логичный вопрос, когда выписывают счет-фактуру на аванс – в день получения денежных средств или дан какой-либо более длительный период?

В п. 3 ст. 168 НК РФ четко прописано, когда выставляется авансовый счет-фактура и сч-ф при реализации:

Часто также возникает вопрос, надо ли выписывать авансовый счет-фактуру, если отгрузка по перечисленному авансу произошла в течение 5 дней с момента аванса?

Есть разъяснения чиновников, которые говорят о том, что в этом случае можно не делать сч-ф на аванс (письмо Минфина РФ от 12.04.2019 № 03-07-08/28182).

Но следует учесть, что данная точка зрения относится к ситуации, когда и аванс, и отгрузка попадают в один отчетный период. Для НДС это – квартал.

Если аванс получен в одном квартале, а отгрузка происходит в течение 5 дней, но уже в следующем квартале, авансовый сч-ф выставляют в обязательном порядке. В противном случае будет искажена налоговая база за квартал, что приведет к незаконному уменьшению налога НДС к уплате.

Какой бланк использовать для авансового счет-фактуры

Счет-фактуру на аванс выставляют с применением бланка обычного сч-ф. Он утвержден постановлением № 1137.

Образец авансового счета-фактуры можно бесплатно скачать по ссылке ниже:

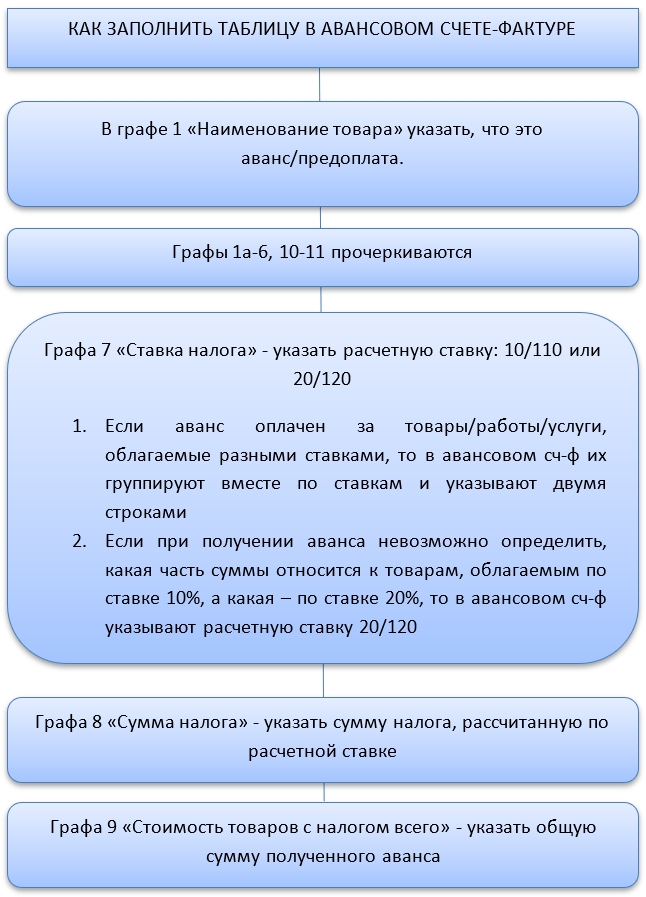

Основное отличие обычного сч-ф от авансового – в порядке внесения данных в документ.

Шапку формы заполняют так же, как и у обычного сч-ф:

Образец заполнения авансового счета-фактуры вы можете скачать по ссылке:

Как присваивать номера счетам-фактурам на аванс

Как известно, нумеровать счет-фактуру следует в хронологическом порядке. Это относится ко всем видам сч-ф. То есть, вести отдельную нумерацию сч-ф на аванс не нужно.

Для отделения их от отгрузочных сч-ф допустимо присваивать номерам авансовых сч-ф буквенные обозначения в дополнение к порядковому номеру. Например – А168.

Как вносить счета-фактуры на аванс в книги продаж и покупок

Выписать счет-фактуру на аванс – обязанность продавца/исполнителя. Он регистрирует счет-фактуру на аванс в книге продаж в обычном порядке.

Код вида операции для авансового сч-ф – 02. Там отражают общую сумму с налогом и сумму налога. Графу с показателем «стоимость продаж без НДС» прочеркивают.

При получении счета-фактуры на аванс от поставщика налогоплательщик вправе принять НДС к вычету и включить этот авансовый счет-фактуру в книгу покупок.

Следует иметь в виду, что на авансовый сч-ф не распространяется право использовать вычет в течение 3-х лет. То есть, если НДС по обычному сч-ф можно принять к вычету в течение 3-х лет с момента выставления сч-ф, то НДС по авансовому сч-ф принимают к вычету только в том квартале, в котором он выставлен.

При отгрузке, в счет которой был выплачен аванс, поставщик снова выписывает сч-ф (уже отгрузочный) и регистрирует его в книге продаж с кодом вида операции – 01. Чтобы не произошло задвоение налога, одновременно поставщик регистрирует счет-фактуру на аванс в книге покупок с кодом вида операции – 22.

Покупатель принимает от поставщика отгрузочный сч-ф и регистрирует его в обычном порядке в книге покупок. Если ранее принятый сч-ф на аванс покупатель внес в книгу покупок и принял НДС к вычету, то для того, чтобы вычет по налогу не задвоился, необходимо восстановить прежде принятый к вычету НДС по авансу.

Подводим итоги

Составление счета-фактуры на аванс – обязанность поставщика. Принимать или нет такой НДС к вычету – это выбор покупателя. Авансовый счет-фактуру составляют в течение 5 дней с момента получения аванса на обычном бланке, который используют и для отгрузочных сч-ф.

Что представляет собой авансовый счет-фактура?

В чем специфика такого документа, как счет-фактура на аванс, и чем он отличается от других типов счетов-фактур, в частности, привычных многим плательщикам «отгрузочных»?

При детальном рассмотрении положений ст. 169 НК РФ, которая вводит счета-фактуры как юридическую категорию, можно зафиксировать, что законодатель выделяет 3 типа счетов-фактур.

Интересно, что в положениях, которые содержатся в п. 1 ст. 169 НК РФ, корректировочный счет-фактура однозначно выделен в самостоятельную категорию. Классификация же счетов-фактур на отгрузочные и авансовые осуществлена в НК РФ несколько завуалированно, однако фактически она присутствует.

Таким образом, законодатель предусматривает следующую классификацию счетов-фактур:

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Предназначение счетов-фактур на аванс

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к вычету, предусмотренному законодательством. Законодатель в п. 3 ст. 168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

Имея на руках авансовый счет-фактуру, организация-покупатель может, как если бы у нее имелся отгрузочный документ, воспользоваться правом на вычет НДС (п. 12 ст. 171 НК РФ).

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

Внимание! С 01.07.2021 применяется обновленный бланк счета-фактуры (в ред. Постановления Правительства РФ от 02.04.2021 № 534). Это вызвано тем, что с июля 2021 года система прослеживаемости товаров действует не как эксперимент. Подробнее о вносимых в счет-фактуру изменениях читайте здесь.

Скачать обновленную форму счета-фактуры вы можете, кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

В свою очередь для корректировочного счета-фактуры также установлена особая форма — в приложении 2 к постановлению № 1137.

Скачать обновленную форму корректировочного счета-фактуры вы можете, кликнув по картинке ниже:

Можно выделить 2 основных критерия разграничения авансовых и отгрузочных счетов-фактур:

Изучим специфику обоих указанных критериев подробнее.

Когда выписывается счет-фактура на аванс и как ведется его учет

Как мы отметили выше, законодатель предписывает поставщику сформировать счет-фактуру для покупателя по факту реализации товара, выполнения работ, оказания услуг либо после получения предоплаты за соответствующие обязательства.

Из этого правила есть исключения. В соответствии с абз.3–5 п. 1 ст. 154 НК РФ, п.17 Правил ведения книги продаж счета-фактуры на аванс не составляются, если:

Выставить счет-фактуру на аванс нужно не позднее 5 календарных дней с даты получения предоплаты. Так требует п. 3 ст. 168 НК РФ. Если последний день срока выходной, праздничный или нерабочий, составить счет-фактуру можно не позднее следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

Например, на аванс, полученный 30.06.2021, счет-фактуру можно выставить как 30 июня, так и в любой день с 1 по 5 июля. 5-дневный срок истекает 4 июля, но это воскресенье. Поэтому крайний день — 05.07.2021.

Счет-фактура любого типа должен быть оформлен в 2 экземплярах — первый вручается покупателю, второй остается у фирмы и подлежит регистрации в книге продаж (п. 2 приложения 5 к постановлению № 1137).

О том, как именно продавец регистрирует авансовые счета-фактуры, подробно рассказано в Готовом решении от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О некоторых нюансах ведения книги продаж читайте в этой статье .

Можно отметить, что законодатель обязывает продавцов предоставлять покупателям счета-фактуры, но не предусматривает механизмов ответственности за невыполнение соответствующего предписания. Однако затребовать с недобросовестного контрагента счет-фактуру покупатель вправе через суд.

Особенности заполнения образца счета-фактуры на аванс

Счет-фактура на аванс должен содержать (исходя из требований п. 5.1 ст. 169 НК РФ):

Образец заполненного счета-фактуры на аванс вы можете скачать в КонсультантПлюс, бесплатно получив пробный демо-доступ к справочно-правовой системе. А в этом готовом решении вы найдете пошагоую инструкцию по заполнению авансового счета-фактуры.

Предписание указывать суммы НДС и предоплаты в рублях и копейках не округляя приведено в п. 3 Правил заполнения счетов-фактур, письме Минфина РФ от 22.04.2014 № 03-07-07/18585. Эта норма касается и отгрузочных счетов-фактур.

Сведений для остальных граф авансового счета-фактуры, по всей вероятности, у поставщика на момент составления документа не будет. Собственно, указание таковых и не требуется, если следовать положениям, содержащимся в п. 5.1. ст. 169 НК РФ. В свою очередь, при заполнении отгрузочного счета-фактуры они вполне могут иметься в наличии — как информация о грузоотправителе и грузополучателе, фиксируемая в 3-й и 4-й строках. Их обязательно нужно указывать в соответствующем документе так же, как и другие сведения, требуемые в соответствии с п. 5 ст. 169 НК РФ.

Итак, принципиальные отличия авансового счета-фактуры от отгрузочного заключаются:

В то же время оба типа счета-фактуры имеют одинаковую юридическую силу в части реализации покупателем товара права на вычет НДС.

Заполнение авансового счета-фактуры: нюансы

Есть ряд нюансов, на которые полезно обратить внимание при формировании счета-фактуры по указанной схеме.

Минфин РФ в письме № 03-07-11/427, изданном 16.10.2012, высказывает мнение, что вносить порядковые номера авансовых счетов-фактур следует в единый перечень с теми, что устанавливаются для отгрузочных счетов-фактур. Это вполне логично, исходя из той точки зрения, что указанные разновидности счетов-фактур предназначены для осуществления одних и тех же юридических действий в части реализации покупателем права на вычет по НДС.

О нумерации счетов-фактур не по порядку читайте здесь.

В ряде случаев предоплата от покупателя поступает еще до того момента, как станут известны наименования товаров, работ, услуг, подлежащих включению в графу 1 счета-фактуры авансового типа. В письме Минфина № 03-07-09/22, изданном 26.07.2011, содержится мнение, что в подобных случаях в счете-фактуре следует отражать обобщенное название продукции (например, «кондитерские изделия»).

В случае если аванс получен за товары, которые реализуются по ставкам 10 и 20%, в авансовом счете-фактуре нужно выделить группы товаров и по каждой группе проставить соответствующую ставку налога – 20/120 или 10/110 (п. 1 письма Минфина № 03-07-15/39 от 06.03.2009).

Какие проблемы будут у продавца и у покупателя, если этого не сделать, мы рассказали здесь.

Можно отметить, что сотрудники организации, ответственные за документооборот, для удобства хранения и использования авансовых счетов-фактур вправе указывать дополнительную информацию в дополнительных строках и графах, не изменяющих форму счет-фактуру (п. 9 Правил заполнения счета-фактуры, письма Минфина РФ от 08.04.2016 № 03-07-09/20121, от 26.02.2016 № 03-07-09/10933, от 24.11.2015 № 03-07-09/68169, от 08.04.2016 № 03-07-09/20121).

Авансовый счет-фактуру должны подписать руководитель фирмы и главный бухгалтер (либо сотрудники, которые их заменяют). Если бизнесом владеет ИП, то подписывать документ должен он сам или уполномоченное им лицо, но в любом случае в счете-фактуре нужно указать реквизиты свидетельства о государственной регистрации этого индивидуального предпринимателя. Те же правила установлены для отгрузочных и корректировочных счетов-фактур.

Итоги

При поступлении предоплаты поставщик должен выставить авансовый счет-фактуру по форме, используемой для отгрузочных счетов-фактур. Этот документ служит для начисления налога у продавца и принятия НДС к вычету у покупателя. Особенностью оформления авансового счета-фактуры в том, что в нем указывается расчетная ставка налога, и могут отсутствовать некоторые показатели, присущие счету-фактуре на отгрузку. Повышенное внимание требуется при оформлении счетов-фактур при получении авансов за товары, работы, услуги, облагаемые по разным ставкам налога.

Авансовые сделки с НДС: как формировать счета‑фактуры, книги покупок и продаж

Сделки с авансами — одна из самых распространённых ситуаций, когда надо одновременно внести сведения в книгу покупок и книгу продаж. Важно правильно сделать запись и использовать коды вида операции (КВО), чтобы не было разрыва по НДС. Расскажем, как заполнять счета-фактуры и делать записи в книгах покупок и продаж.

Чем опасны неправильные записи

Неверно составленные счета-фактуры и неправильные записи в книгах покупок и продаж приводят к разрывам по НДС (расхождениям). Их выявляет налоговая на камеральной проверке с помощью системы ПК АСК НДС-2, которая автоматически сопоставляет декларации контрагентов. Ошибки в учёте авансов приводят к тому, что из ФНС поступают требования пояснить завышение суммы к вычету.

Разрывы появляются, если сведения об операции, которые налогоплательщик отразил в Разделе 8 декларации по НДС (книге покупок), чтобы подтвердить право на применение налогового вычета, не совпадают со сведениями, которые должен был отразить поставщик налогоплательщика в Разделе 9 декларации по НДС (книге продаж). Это может быть ошибка в реквизитах, подача нулевой декларации или вообще непредставление. Еще разрыв может быть связан с несоответствием данных в декларации и приложениях налогоплательщика, в том числе из других периодов.

Когда выписывается счёт-фактура на аванс

Продавец составляет авансовый счёт-фактуру только при получении предоплаты. Алгоритм такой:

Если суммы от заказчика поступали неоднократно, то по каждой полученной сумме счёт-фактура должен быть оформлен отдельно.

Пример. Если продавец получил аванс 10-го и 13-го числа, а услугу оказали 28-го числа того же месяца, то счёт-фактура должен быть выставлен дважды при поступлении сумм 10-го и 13-го числа, а также при отгрузке в счёт этого аванса на полную стоимость.

Покупатель на основании любого счёта-фактуры на аванс может воспользоваться правом на вычет по НДС.

Счёт-фактуру на аванс можно не выставлять в четырёх случаях:

В случаях, когда аванс получен в одном налоговом периоде (например, 31 декабря), а отгрузка в счёт этого аванса состоялась в другом налоговом периоде в пределах пяти календарных дней с момента получения предоплаты (например, 2 января), продавец регистрирует счёт-фактуру на аванс в книге продаж за IV квартал, а счёт-фактуру, выставленный при отгрузке, — в книге продаж за I квартал.

Как продавцу отражать авансы

Продавец обязан регистрировать счёт-фактуру в периоде, в котором получил предоплату (п. 3 Правил ведения книги продаж, утверждённых Постановлением от 26.12.2011 № 1137).

| Аванс | Отгрузка товара/услуг | Зачёт аванса | |

|---|---|---|---|

| Книга (регистрация СФ) | Книга продаж | Книга продаж | Книга покупок |

| Обязательность регистрации СФ | Обязательна | Обязательна | Обязательна |

| Момент регистрации СФ | В день получения аванса | В день отгрузки | В день отгрузки или любой день в течение трёх лет |

| КВО для СФ (наиболее используемый) | 02 | 01 | 22 |

| Указание контрагента в СФ | Покупатель | Покупатель | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 070 | Раздел 3, стр. 010-050 | Раздел 3, стр. 170 |

Как покупателю отражать авансы

В отличие от продавца, покупатель не обязан регистрировать счёт-фактуру на аванс и принимать НДС к вычету (ст. 171 и ст. 172 НК РФ). Чтобы воспользоваться вычетом, у покупателя должны быть подтверждающие документы: счёт-фактура, платёжный документ и договор, в котором прописано условие о предоплате.

| Аванс | Получение товара/услуг | Зачёт аванса | |

|---|---|---|---|

| Книга (регистрация СФ) | Книга покупок | Книга покупок | Книга продаж |

| Обязательность регистрации СФ | Не обязательна | Не обязательна | Если нет регистрации СФ по авансу — отсутствует восстановление |

| Момент регистрации СФ | В момент получения СФ на аванс | В любой день в течение трёх лет | В момент регистрации СФ при получении товара (услуги) |

| КВО для СФ (наиболее используемый) | 02 | 01 | 21 |

| Указание контрагента в СФ | Продавец | Продавец | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 130 | Раздел 3, стр. 120 | Раздел 3, стр. 080 |

Как оформить расторжение сделки и возврат аванса

Когда покупатель и продавец расторгают договор, по которому ранее был перечислен аванс, продавец возвращает предоплату покупателю.

Продавцу нужно зарегистрировать авансовый счёт-фактуру в книге покупок с КВО 22. В графе 7 «Номер и дата документа, подтверждающего уплату налога» ему следует указать реквизиты документов, которые подтверждают возврат авансового платежа. Тогда продавец вправе предъявить к вычету НДС, начисленный при получении предоплаты (п. 4 ст. 172 НК РФ).

Покупатель обязан восстановить и заплатить НДС в бюджет, если аванс был принят к вычету. При этом он должен зарегистрировать авансовый счёт-фактуру в книге продаж с КВО 21.

Автор: Светлана Огневская, эксперт Контур.Экстерна по НДС

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.