айсберг заявка в quik что это такое

Разбираем, что такое айсберг-заявка в трейдинге и насколько она важна для новичка

Понятие айсберг-заявка

В терминале Quik много различных фишек для торговли. Желательно знать все виды заявок, чтобы получить уверенность, что в своей торговле вы используете только то, что вам действительно нужно. Если вы не будете разбираться в тех же приказах и заявках на вход или выход из рынка, то как вы узнаете, что используете все возможности для заработка. А ведь согласитесь, главная цель нашего пребывания на рынке-заработать и много заработать.

Поэтому в этой статье разберем, что такое айсберг-заявка в Квике. Название очень точно определяет суть самой функции. Трейдер может скрывать истинный объем своей позиции, как айсберг большую часть ледяной глыбы. Ведь у айсберга видна только самая малая часть льдины, большая часть спрятана под водой.

Ордер айсберг-заявка-это приказ на покупку или продажу N количества лотов инструмента с условием, что это N количество не будет отображаться в стакане полностью, а заранее установленными частями.

Эта заявка обычным трейдерам с небольшими брокерскими счетами не нужна, так как крупные игроки ей шифруют огромнейшие объемы инструмента на покупку, либо продажу. Но обычный трейдер должен немного ориентироваться в этой заявке, чтобы понимать, где не стоит входить, так как стоит крупный игрок через айсберг-заявку на продажу и скорей всего, он продавит рынок.

И наоборот, не продавать, даже, если четкий сигнал на продажу. Ведь стоит айсберг-заявка на покупку. И рынок с большей долей вероятности начнет расти.

Как выставить айсберг-заявку в Quik: первый способ

Айсберг-заявка выставляется только в акциях. На фьючерсах ее нельзя выставить.

Выбираем из текущей таблицы параметров нужный инструмент. И правой кнопкой мыши выбираем из всплывающего меню “Новая айсберг-заявка”. И выставляем нужное количество объема, а в правом нижнем углу выбираем тот объем, который будет показываться в стакане.

Как выставить айсберг-заявку в Quik: второй способ

В главном верхнем меню терминала Quik выбираем вкладку “Действие” и выбираем в всплывающем меню “Новая айсберг-заявка”.

Как выставить айсберг-заявку в Quik: третий способ

Через стакан инструмента. Стакан инструмента можно вызвать правой кнопкой мыши в текущей таблице параметров, либо на графике нажатием на цену.

Как обнаружить айсберг-заявку

На ликвидных инструментах это сделать сложней, котировки быстро меняются в стакане. Нужно очень внимательно следить за ключевыми уровнями на графике и количеством лотов в стакане.

Обычно крупные игроки выставляют круглую сумму 700, 800, 950 и т. п. Но могут и обычную невзрачную цифру поставить, например 573. Когда весь объем в стакане выбирается, снова и снова будет выскакивать эта цифра. А на графике цена никак не сможет подниматься выше какого-то уровня, или ниже при падении.

Совсем несложно даже новичку увидеть такие айсберг-заявки на акциях второго и ниже эшелонов. Цена инструмента будет стоять на месте, а в стакане, как только объем будет съедаться, на его месте будет появляться тот же объем.

Что делать трейдеру при обнаружении айсберг-заявки?

Любой дисциплинированный и успешный трейдер торгует согласно плана. И у него может быть несколько сигналов на вход в рынок, но увидев айсберг-заявку, можно пропустить этот сигнал. Либо перейти в другой инструмент.

По сути, ничего страшного не происходит, если не смотреть эти айсберги в стакане. Лично я их не смотрю, даже если она и была, и не было смысла входить в рынок.

Просто был бы системный убыток, что является нормальным явлением в работе трейдера.

Важно! Следует знать, что очень много трейдеров отслеживают айсберг-заявки и стараются на этом заработать. Создаются торговые стратегии, даже используются различные приводы, чтобы стакан был более информативным. Но не отслеживая айсберг-заявки, тоже можно хорошо зарабатывать на бирже и наслаждаться жизнью!

Виды заявок в терминале QUIK

Биржевые заявки (ордера) в общем случае делятся на две основных категории: типы заявок, поддерживаемые биржей, и типы заявок, поддерживаемые конкретным брокером.

Типы заявок, поддерживаемые биржей, это общедоступный инструмент. Они доступны всем участникам торгов и обрабатываются на сервере самой биржи. На Московской бирже основными ордерами, используемыми частными инвесторами, являются лимитная, рыночная и айсберг-заявки.

С полным списком заявок, используемых на Мосбирже в разных режимах торгов, можно ознакомиться на сайте биржи.

Биржевые заявки

Лимитная заявка — заявка на покупку или продажу определенного количества лотов по определенной цене. Такая заявка является, по сути, публичной офертой для остальных участников торгов. Лимитные заявки отображаются в стакане заявок и могут быть исполнены в том случае, если окажутся в числе лучших, когда другая сторона сделки отправит встречную заявку. Таким образом, вы отправляете свое предложение на биржу и ждете, пока кто-то вам продаст/ купит у вас.

В дальнейшем, для удобства будем называть совокупность лимитных заявок в стакане рыночным предложением, которое означает совокупность предлагаемых цен и объемов как на покупку, так и на продажу.

Преимущества: заявка исполнится строго по той цене, которую установил отправитель.

Недостатки: исполнение заявки не гарантировано. Если на рынке будут более выгодные предложения, то заявка может остаться не исполненной. Также возможно частичное исполнение, если объем встречного ордера окажется недостаточным.

Рыночная заявка — это заявка купить/продать определенное количество лотов по лучшей доступной цене. При этом сделка будет осуществлена по лучшей цене, на которую есть сопоставимый объем рыночного предложения.

Преимущества: гарантированное исполнение заявки в полном объеме.

Недостатки: эффект проскальзывания — если требуемый объем выше, чем предложение по лучшей цене, то недостающий объем будет набран по следующим доступным ценам. В результате средняя цена сделки может оказаться менее выгодной, чем рыночная котировка в момент отправления заявки. Особенно такой эффект ощутим при наборе крупных позиций.

Распадская, «разреженный» биржевой стакан. При покупке 250 лотов (2500 акций) Распадской рыночной заявкой средняя цена сделка оказывается существенно хуже, чем отображаемая рыночная котировка 102,74 руб.

Одним из компромиссных вариантов между лимитной и рыночной заявкой может быть выставление лимитной заявки «вглубь» рыночного предложения. Например, в нашем случае с акциями Распадской, можно воспользоваться не рыночной, а лимитной заявкой на 250 лотов по цене 102,8 руб. Тогда 1 и 76 лотов будут сразу выкуплены по 102,74 и 102,75 руб. соответственно, а на оставшийся объем будет выставлена лимитная заявка, которая окажется лучшей в очереди и может быть с высокой вероятностью исполнена. Таким образом можно заранее ограничить разброс цен, по которым вы готовы выйти на сделку.

Тем не менее, при наборе более крупных позиций этот метод может оказаться неэффективным, так как слишком глубоко ставить заявку невыгодно, да и агрессивное появление крупного объема может повлиять на участников рынка, и цена «убежит» от него. В такой ситуации можно использовать айсберг-заявку.

Лимитная Айсберг-заявка — позволяет скрыть крупную заявку. При её выставлении в стакане отображается не весь объем, а лишь его часть. Например, вместо 20 000 лотов в стакане будет стоять всего 1 000, а когда её исполнят, на её месте появится еще 1 000. И так до тех пор, пока весь объем не будет удовлетворен.

Преимущества: позволяет набрать крупный объем, существенно не влияя на рынок, скрыв реальный размер потенциальной сделки.

Недостатки: большинство торговых алгоритмов уже научились идентифицировать айсберги, поэтому проблемы, характерные для крупных лимитных заявок, полностью исключить не удается.

Типы исполнения заявки

Ко всем трем вышеперечисленным типам заявок можно указать особенности их исполнения. По типу исполнения это может быть: «Поставить в очередь», «Снять остаток» или «Полностью или отклонить». Также можно указать тип исполнения по цене: по одной цене или по разным.

Заявки типа «Поставить в очередь» (DAY)

Это обычные заявки, принцип работы которых описан выше. Под очередью здесь понимается приоритет на исполнение заявок, в первую очередь, по цене, во вторую — по времени. То есть, заявка не будет исполнена до тех пор, пока есть лучшие предложения. Если же лучших заявок по одной и той же цене больше одной, то первой исполняется та, которая была отправлена раньше.

Заявки типа «Снять остаток» (IOC)

Если заявка исполнена не полностью, то неудовлетворенный остаток снимается с очереди.

Заявки типа «полностью или отклонить» (FOK)

Заявка полностью исполняется, либо полностью снимается при отсутствии допустимых встречных заявок на необходимый объем

Только для USDRUB_TOM. Заявка по средневзвешенной цене (VWAP)

C 4 декабря 2017 г. для инструмента USDRUB_TOM введен новый тип заявки — заявка со средневзвешенной ценой на объем. Её особенность в том, что она будет исполнятся так, что средневзвешенная цена по всем сделкам, заключенным в результате исполнения данной заявки, будет не хуже цены, указанной в VWAP-заявке. Средневзвешенная цена покупки/продажи определяется путем деления суммы произведений цен каждой из сделок на количество валюты лота в соответствующей сделке, на общую сумму количества валюты лота в указанных сделках.

Отличие от заявки типа FOK состоит в том, что для последнего, сделки не могут заключаться хуже указанной в заявке цены, а для VWAP такое возможно, если средневзвешенная цена при этом остается на требуемом уровне.

Лимитные и рыночные заявки «в аукцион»

Для обычного частного инвестора такие заявки вряд ли потребуются, но для полноты картины стоит их осветить. Московская биржа предоставляет возможность подать заявки на участие в аукционе закрытия, в том числе, и в торговое время. Эти заявки будут участвовать в послеторговом аукционе и будут исполнены в соответствии с его правилами. При этом рыночные заявки имеют приоритет по исполнению над лимитными.

В основном этот тип заявок используется институциональными инвесторами. Также на аукционе закрытия иногда закрывают позиции внутридневные трейдеры, которые по каким-то причинам не успели сделать это в торговое время и не хотят брать на себя риски ценового разрыва между сессиями.

Другие типы заявок, поддерживаемые в QUIK

Помимо обычных биржевых ордеров, брокеры предоставляют свои клиентам различные заявки, обеспечивающие более широкие возможности автоматизации торговли. Эти заявки обрабатываются на сервере у брокера и отправляются на биржу уже в виде одного из стандартных типов.

Обычно такие заявки являются условными, т.е. брокер отправляет на биржу лимитную или рыночную заявку от участника только при исполнении определенных условий. До тех пор, пока условие не выполнено, заявки на бирже на фиксируются и остаются невидимыми для остальных участников торгов. Еще одним плюсом таких заявок является их неограниченный срок жизни, в отличие от обычных биржевых заявок, которые действительны в течение одной торговой сессии.

В терминале QUIK такие заявки определены в категорию стоп-заявок. Для стоп-заявок условием исполнения является достижение определенного значения цены. Как только это значение достигнуто, на биржу отправляется лимитная заявка с заранее определенными параметрами цены, объема и направления.

Стоп-лимит

Стоп-лимит является стандартной стоп-заявкой. Такой ордер в основном используется для ограничения убытка, если цена идет против сделки. Еще одним применением является торговля «пробоев» ценовых уровней.

Использование стоп-лимита для торговли «пробоев».

Тейк-профит

Принцип работы заявки точно такой же, как и у стоп-лимита, только её назначение фиксация прибыли по сделке.

Для тейк-профита есть возможность настроить алгоритм, который в других терминалах обычно называется «трейлинг-стоп» (trailing stop). Тогда при достижении необходимого уровня цены позиция будет закрываться не сразу, а только после того, как цена откатит назад на определенное значение, которое задается в поле «отступ от max/min». В случае сильного тренда в сторону сделки появляется возможность забрать большую часть движения, пережидая небольшие откаты против позиции.

Другая характеристика заявки «защитный спред» — это разница цены между ценой исполнения и худшей ценой, по которой вы готовы выйти из позиции. Другими словами, проскальзывание.

Тейк-профит и стоп-лимит

Если необходимо выставить одновременно две заявки, одну на фиксацию прибыли, а другую на ограничение убытка, то удобно использовать этот тип стоп-заявки. Тогда при срабатывании одного из ордеров, стоп-лимита или тейк-профита, второй автоматически будет отменен. Если же выставлять оба ордера по отдельности, при срабатывании одного из них позиция окажется закрыта, но второй ордер так и будет активным и может сработать в дальнейшем, открыв лишнюю позицию.

Стоп-цена по другой бумаге

Заявка аналогична предыдущим по принципу работы. Особенность её в том, что стоп-цена определяется по другому торговому инструменту. Это удобно, например, при торговле фьючерсами, когда покупается или продается фьючерс, но для принятия решений отслеживается динамика цены базового актива.

Стоп-заявка со связанной заявкой

Заявка аналогична типу заявки «тейк-профит и стоп-лимит», но реализуется немного по-другому. Здесь тейк-профит хранится не на сервере брокера, а сразу отправляется на биржу в виде лимитной заявки. При этом, если он будет исполнен не полностью, то стоп-лимит будет пропорционально уменьшен (или отменен совсем при выборе такой настройки). Преимуществом такого ордера является отсутствие проскальзывания для тейк-профита. Минусом является отсутствие возможности настройки трейлинг-стопа и срок жизни тейк-профита в течение только одной торговой сессии.

БКС Брокер

Последние новости

Рекомендованные новости

Старт дня. Тяжеловесы дорожают

Система отчиталась за III квартал. Что интересного

По рублю все понятно

Интрига вокруг ОПЕК+

Высокие дивиденды в валюте с отсечками до Нового года

В лидеры по оборотам на СПБ вышли акции, обвалившиеся на 60%

Лидеры падения ноября. Какие бумаги все еще перепроданы

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Айсберг заявка: определение и способы выявления

Доброго времени суток!

В предыдущей статье я писал о стакане заявок и способах его настройки в QUIK. Сегодня я немного расскажу об айсберг-заявках и о том, как их распознать в стакане. Вообще, нюансов здесь достаточно много, расскажу о некоторых основных моментах, которые следует знать. Статья основана на моем личном опыте и в ней я постараюсь изложить все максимально просто, использовав картинки из своей собственной торговли. Итак, поехали.

Айсберг ордера в трейдинге

Сначала пару слов о том, что такое айсберг заявка (ордер) — это заявка, в которой может содержаться резервное количество ценных бумаг, не видимых другими участниками торгов. При этом участники торгов видят лишь малую часть заявки (верхушка айсберга), как только исполняется эта малая часть, автоматически выставляется следующая часть заявки. Смысл данной заявки заключается в том, чтобы не распугать продавцов/покупателей большим объемом. Этот вид заявки подойдет тем трейдерам, которые не хотят раскрывать информацию о размере. Таким образом крупные участники рынка могут проводить операции без существенного влияния на котировки. Кстати, доступны такие заявки только на акциях.

Как выставить айсберг-заявку в QUIK (квик)

Выставить айсберг-заявку в QUIK может любой участник торгов. Делается это также, как и при выставлении обычной заявки. Только кликнув на стакан нам необходимо выбрать «новая айсберг-заявка».

Как распознать айсберг-заявку в стакане

Точно понять что это айсберг заявка мы сможем только после проедания верхней части (верхушки). После съедения данного объема в стакане могут возникать все новые и новые заявки, которых раньше не было, при этом цену не будут пускать дальше. Кстати, чаще всего такую ситуацию можно наблюдать на менее ликвидных акциях. Бывает формируется очень четкий уровень удержания цены, выше которого инструмент могут не пускать в течении всего дня. Кстати, очень часто вблизи айсберг-заявки также наблюдается расширение спрэда. Это более актуально для низколиквидных инструментов.

Рассмотрим небольшой пример, на котором представлен инструмент Башнефть. Здесь мы видим, что цену очень долго удерживали на уровне 3 440. Удержание происходило айсберг-заявкой. К сожалению, сделать видео как ведет себя стакан в данной ситуации не успел, вернее на тот момент даже не думал об этом 🙂 Но в следующих статьях, обязательно выложу видео. Затем цену продавили и потом начали держать на уровне 3 450.0 При этом объем сначала проедали, после чего в стакане появлялся все новый и новый. На данном скрине видно, что появился крупный объем в 4 127 контрактов. Вполне вероятно что этот объем и последующий тоже съедят, но открывать лонги от данных уровней уже точно не следует.

Кстати, для айсбергов биржа установила следующее ограничение. Максимально допустимое отношение значения «видимого количества ценных бумаг» к «общему количеству ценных бумаг» в размере 1:100. Выставить такую заявку можно только в случае, если минимальный объем «видимого количества ценных бумаг» составляет больше 30 т.р.

Отсюда следует, что если мы наблюдаем айсберг ордер в 1000 лот, то общее количество 100000 лот. Иногда это может нам помочь определить, когда закончится айсберг.

На этом сегодняшнюю статью буду заканчивать. Сегодня мы немного поговорили об айсберг-заявках и о том, как их обнаружить. В следующей своей статье я расскажу о том, можно ли заработать на айсбергах. Сразу хочу отметить, что при торговле от айсберг заявок нужно быть очень аккуратным, ее могут продавить и тогда может случиться сильный вынос. Заходить в позицию из расчета на съедении этой заявки тоже рискованно, так как объем там может быть очень крупный и мы можем прилично отскочить от этой цены. В общем, мы еще обязательно вернемся к этой теме. Подписывайтесь на обновления сайта, чтоб не пропустить новые статьи. Всем профита!

Также, смотрите видео по данной теме с дополнительными примерами на графиках.

Заявки типа «Айсберг»

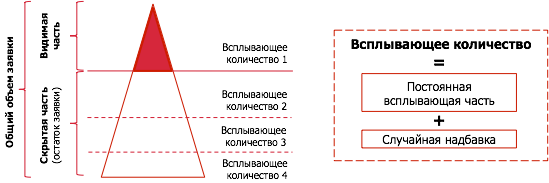

Заявки типа «Айсберг» представляют собой классические безадресные лимитированные заявки, в которых указывается общее количество контрактов и их «видимое количество».

Данный тип заявки проявляется в стакане порциями. Когда видимая часть полностью исполняется в рынке, тогда «всплывает» следующая порция. Так может повторяться до тех пор, пока вся скрытая часть не будет исчерпана.

Айсберг-заявка позволяет скрыть от рынка (в стакане) определенную часть своего объема, для того чтобы минимизировать влияние на рыночную цену крупных относительно рынка заявок.

Таким образом, Айсберг-заявка устраняет негативное влияние крупной заявки на рынок.

Для заявок Айсберг не существует отдельного стакана. Заявки Айсберг направляются в обычные стаканы инструментов. Исполнение заявки зависит от ликвидности на конкретном инструменте.

При подачи Айсберг-заявки Клиент задаёт общий объем заявки и объем постоянной всплывающей части. Постоянная всплывающая часть – та часть заявки, которая видна рынку. Когда видимая часть полностью исполняется, «всплывает» следующая часть. Она попадает в конец очереди того же ценового уровня.

Биржей устанавливается минимальный объем всплывающей Айсберг-заявки

Айсберг-заявки доступны по всем инструментам в безадресном режиме (фьючерсы, опционы, календарные спреды) и для всех клиентов

Для заявки «Айсберг» дополнительно указывается (все описанные ниже параметры принимают только целые, положительные значения):

Айсберг-заявки в трейдинге

Терминал QUIK (Квик) предоставляет трейдерам обширный инструментарий для работы на бирже. Если участник торгов не хочет афишировать объём сделки, используется айсберг-заявка.

Название для этих ордеров выбрано не случайно. Аналогия с морской тематикой очевидна. У айсбергов, дрейфующих в мировом океане, над поверхностью воды выступает ничтожно малая часть глыбы. Основная масса льда скрыта от глаз стороннего наблюдателя.

Понятие

Айсберг-заявка (ордер) – это указание на покупку или продажу определённого количества лотов актива, которое не отображается полностью в стакане котировок.

Такие айсберги помогают участникам торгов скрывать крупные заявки. Для лучшего понимания разберём конкретный пример.

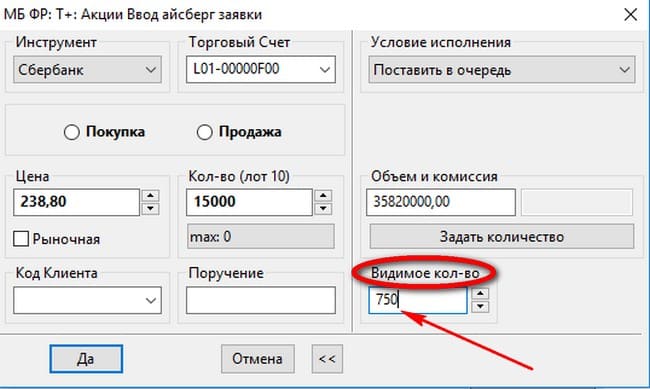

Инвестор хочет приобрести 15000 лотов обыкновенных акций Сбербанка. Это большой объём, который может оказать нежелательное влияние на рынок. Для того чтобы избежать этого, участник торгов использует айсберг-заявку. Такой ордер содержит обязательный для заполнения реквизит – видимое количество.

Что происходит на практике? Инвестор вводит в поле видимое количество лишь часть от фактически желаемого объёма акций. К примеру, 750 лотов. Когда эта часть айсберг-заявки исполнится, то на месте приобретённого объёма появятся новые 750 лотов. Так продолжится до момента, когда ордер не будет исполнен целиком.

Обратите внимание! Минимальный размер видимого количества лотов по айсберг-заявке отдельно устанавливается биржей для конкретной ценной бумаги в отдельности.

Плюсы и минусы

Начнём с преимуществ. Айсберг-заявка помогает участнику торгов набрать значительный объём лотов интересующего актива, не оказывая на рынок существенного влияния.

Перейдём к недостаткам. Подобные ордера востребованы лишь крупными биржевыми игроками. Для частных инвесторов они чаще всего бесполезны.

Кроме того, торговые алгоритмы давно научились отслеживать и выявлять айсберги. Следовательно, подобные ордера неспособны надёжно скрыть торговые операции крупных игроков.

Идентифицировать айсберг может любой трейдер. Главное, знать, на что нужно обращать внимание.

Это интересно. В соответствии с публикуемой статистикой Московской Биржи в настоящее время примерно 10–12% сделок по купле-продаже акций осуществляется посредством айсберг-заявок.

Как выставить в Квике?

Выберите интересующий актив. Затем кликните на стакане котировок правой кнопкой мышки. Вторая строчка выпадающего меню – Новая айсберг-заявка.

Теперь трейдеру нужно заполнить все стандартные поля биржевого ордера: покупка или продажа, цена, количество и так далее. Главное, не забыть указать видимое количество.

Как идентифицировать?

Распознать айсберг можно визуально без использования специальных торговых алгоритмов. Однако при этом трейдеру придётся внимательно и безотрывно следить за стаканом котировок конкретного инвестиционного актива.

Как это сделать?

Как правило, в качестве видимого количества лотов в айсберг-заявке выставляется круглая цифра (500, 750, 1000 и т. д.). При попытке котировок продолжить движение это количество постепенно уменьшается. Однако после того как весь объём выбирается, на его месте сразу же возникает такое же количество лотов. Этот процесс повторяется из раза в раз. Цена же актива остаётся на месте, неспособная преодолеть такой не видимый глазу рубеж. Ещё один признак такой заявки – увеличение размера спрэда.

Айсберги проще отслеживать на примере акций второго–четвертого эшелона. На голубых фишках и активах первого эшелона в силу большей ликвидности выявить подобный ордер сложнее.

Как торговать вблизи?

Что делать трейдеру, если он обнаружил айсберг? Нужно ли как-то корректировать торговые планы?

Правильный ответ – да. Существует простое правило: не торгуй против айсберга. Смысл здесь простой. У частного трейдера не хватит финансового ресурса, чтобы пробиться сквозь выставленный крупным игроком заслон.

Вывод: в такой ситуации лучше воздержаться от входа в рынок по конкретному инвестиционному активу.