базель три что это

Золото и Базель III: вопрос на триллионы долларов

28 июня наступило и прошло, а это означает, что долгожданное «макропруденциальное регулирование» Базель III, призванное сделать так называемые «безопасные» банки «более безопасными», официально вступило в действие в Европейском Союзе (1 июля для банков США и 1 января 2022 года для банков Великобритании). Вопрос на триллион долларов для инвесторов в золото теперь очевиден: что дальше?

Короткий ответ: золото будет расти в цене, но не ожидайте постоянное ралли или нулевую волатильность. Однако более длинный ответ заслуживает немного большего контекста и ясности. Итак, засучим рукава и начнем с самого начала.

Что такое Базель III?

Базель III, по сути, представляет собой отложенное, противоречивое и согласованное на международном уровне банковское регулирование, которое теперь, среди прочего, требует от коммерческих банков изменить свой «коэффициент чистого стабильного финансирования» для золота, удерживаемого в качестве актива 1 уровня на балансе, с 50 % до 85%, чтобы сделать банки «сильнее и устойчивее во время кризиса».

(Скрытая предпосылка: обеспокоены ли БМР и его регулируемые банки новым «кризисом»?)

В переводе на небанковский язык, для каждого актива, который покупает банк, он должен обеспечить «стабильное финансирование» (в отличие от денег репо, депозитов до востребования или избыточного кредитного плеча), чтобы покупать / использовать больше активов.

Если говорить еще проще, банки не могут использовать столько «трансформации сроков погашения» или «несоответствия длительности», т. е. кредитного плеча и краткосрочных денег для долгосрочных спекуляций (арбитража), — среди прочего, для покупки и продажи драгоценных металлов.

Базель III, по сути, требует, чтобы банки занимались более длительным (а не краткосрочным) кредитованием, и, в двух словах, владение «нераспределенным» золотом становится гораздо более дорогостоящим для банков, поскольку большая часть золота, которым они владеют, в прошлом было просто бумагой, раздутой до огромных пределов за счет кредитного плеча.

Базель III — это открытый шаг, который требует от банков ослабить (замедлить) торговлю бумажным золотом.

Это достигается путем принуждения / регулирования банков классифицировать свои фактические запасы физического золота (слитки или монеты) как активы первого уровня (реальные / безопасные), а их запасы бумажного золота — как активы уровня 3 (кредитные, небезопасные).

Вновь переводя на практический язык, Базель III означает, что на рынке COMEX будет намного меньше банковского кредитного плеча, скажем, слитка золота в 400 унций (200:1 в 2016 году до всего 2,65:1 сегодня), из-за чего он медленно превращается из биржи спекулянтов, поддерживаемой производными финансовыми инструментами, в биржу с гораздо более обеспеченным обменом.

Базель III делает мир безопаснее для честного банкинга?

Кажется, что это хорошо, не правда ли? Меньше маржи, меньше риска третьего уровня, больше «стабильных» активов, больше резервов, более безопасная банковская практика, более сильные банковские балансы для защиты вкладчиков и, может быть, даже более честное определение цен на драгоценные металлы?

Да, новые правила будут налагать более высокие требования к ликвидности («Коэффициент чистого стабильного финансирования») для банков, тем самым не позволяя им утверждать (ложно), что у них есть золото, хотя на самом деле все, что у них было, — это много ценных бумаг с кредитным плечом и более одного владельца на каждый слиток золота.

Но нет, это не приведет к тому, что банки внезапно перейдут к вынужденным покупкам (и резкому скачку цен), чтобы заменить все свое старое бумажное золото 3-го уровня блестящим новым реальным физическим золотом 1-го уровня для удовлетворения новых требований к резервам.

Несмотря на это, многие в интернете утверждают, что за этим последует мгновенный скачок цен, но банки могут быть жадными и нечестными, но они не глупы, защищены и уж точно не склонны к самоубийству.

То есть они знали, что эти новые стандарты будут введены. Банки не начали в истерической панике нервно собирать последние копейки, чтобы внезапно купить больше золота и серебра первого уровня для соответствия новым «процентам».

То, что многие «эксперты» не сообщили своей аудитории — задолго до того, как были введены в действие «резервные требования» Базеля III, те самые банки уже сидели на большом количестве избыточных резервов благодаря предыдущей финансовой помощи (вспомните 2008 год).

Проще говоря, банки даже близко не беспокоятся о принудительной закупке большего количества золота, чтобы соответствовать процентным ставкам Базеля III; вместо этого они могут просто выделить часть своих избыточных резервов (спасибо налогоплательщикам и провайдерам принудительной финансовой помощи), чтобы соответствовать новым стандартам.

Перестановка («классификация») шезлонгов на Титанике

Но что мы действительно знаем о Базеле III, так это то, что все это нераспределенное бумажное золото на предыдущих балансах банков необходимо пересмотреть, перетасовать и переклассифицировать.

Говоря простым языком для «небанковцев» (то есть всех нас), это означает, что банкам необходимо принять некоторые решения. То есть будут ли они откладывать больше денег на покупку физического золота, чтобы заменить бумажное золото, или они просто уменьшат размер и масштабы своего старого бизнеса? Угадайте.

Как отмечалось выше, если вы ожидали, что такие банки, как Citi Group и Morgan (JP или Stanley) внезапно конвертируют все свое бумажное золото 3-го уровня в физическое золото 1-го уровня, чтобы выполнить квоту 85%, подумайте еще раз.

Вместо этого они будут избавляться от бумажного золота, вместо того чтобы вызвать скачок цен на физическом рынке. Другими словами, банки будут сокращать размер и объем торговли драгоценными металлами, что увеличивает стоимость кредитования каждого игрока в сфере золота и серебра — от дилеров монет до горнодобывающих компаний.

Торговля будет ужесточаться, а затраты на клиринг вырастут, чтобы соответствовать более широким спредам, поскольку золото и серебро станут менее ликвидными, что может снизить интерес институциональных инвесторов к драгоценным металлам.

Достаточно сказать, что банки всегда будут идти по пути, который лучше для них самих и более обременительным для золота в целом и всех нас, «простых людей» (то есть всех, кто не является банком) в частности. Проще говоря, ожидайте гораздо меньшего количества клиринговых услуг по золоту и, следовательно, гораздо более высоких торговых издержек.

Но какое это имеет отношение к вопросу на триллион долларов, а именно к будущему направлению ценообразования на золото и серебро? Хороший вопрос.

Базель III и ценообразование на драгоценные металлы

Медвежий / циничный взгляд

Как говорят трейдеры, покупайте на слухах и продавайте на новостях.

В течение последних трех месяцев, по мере распространения слухов о Базеле III, золото подвергалось значительному закрытию коротких позиций и ценовым скачкам. Но как только так называемые «новости» о Базеле III приблизились к крайнему сроку 28 июня, начались продажи, и золото продемонстрировало ожидаемое падение, что должно быть классическим сигналом к покупкам на спаде для долгосрочных инвесторов.

В краткосрочной перспективе тот факт, что банки сокращают свои сделки по золоту (или перераспределяют свое нераспределенное золото / золото 3-го уровня и распределенное золото 1-го уровня), не совсем является оптимистичным сигналом для золота.

В Великобритании, например, банки LBMA живут и дышат в основном клирингом и расчетами по нераспределенному, бумажному золоту и серебру, то есть по активам уровня 3, на которые больше всего повлиял Базель III.

Как указано выше, в Великобритании правила вступят в силу в январе, поэтому мы можем ожидать некоторого серьезного стресса (то есть снижения объема) на рынке LBMA, который вскоре будет осажден.

Для настоящих циников заманчиво просто рассматривать Базель III как умный способ для БМР и их приспешников из центральных и коммерческих банков (вспомним Deutsche Bank) создать ужесточенную торговлю золотом, предназначенную для подавления активности / кредитования на рынке золота и, следовательно, защиты их бесполезных фиатных валют, поскольку ничто не пугает сломленных суверенов и фальшивые валюты больше, чем рост цен на золото.

Но давайте придерживаться того, что мы знаем в настоящее время.

В частности, мы можем утверждать, что более мелкие игроки и трейдеры в золотом пространстве вот-вот почувствуют ужесточение во всем, от ликвидности до условий займа.

Таким образом, для более мелких предприятий в золотом секторе (например, горнодобывающих, монетных дворов, ювелиров и переработчиков), которые полагаются на недорогую и легкодоступную ликвидность (или условия займа), многие из них, как всегда, будут недооценены крупными игроками или банками, не склонными к кредитованию, по мере того, как в этой, в противном случае, сокращающейся вселенной торговли / кредитования имеет место большая консолидация.

А что касается трейдеров золотом, надеющихся на фактическую поставку фьючерсных контрактов с узкими спредами, вы быстро обнаружите, что благодаря Базель III вы не сможете позволить себе / использовать кредитное плечо для физической поставки, а вместо этого будете вынуждены продлевать ваши контракты по гораздо более высокой цене и более широкому спреду. Почему?

Потому что, в отличие от банков, стоимость капитала которых равна нулю, вам не будет предоставлен маржинальный счет в тех же банках для оплаты фактической доставки. Вот почему крупные банки шортят по золоту: они знают, что большинство трейдеров не могут долго продержаться до полной поставки.

Другими словами, стоимость клиринга и расчетов по сделкам с драгоценными металлами (как и расширение спредов), а также стоимость займов для горнодобывающих и аффинажных компаний в этом секторе значительно возрастут, поскольку банки отправляют растущие затраты вниз по «пищевой цепочке», одновременно получая прибыль от того, что фактически является их собственным «инсайдерским арбитражем».

Такое сокращение банковских «отделов драгоценных металлов» может сделать золото менее привлекательным для определенных сторон, и, следовательно, подтолкнет драгоценные металлы вниз.

Волатильность и бычья неизбежность

С другой стороны, меньший рынок в сочетании с большим спросом и более высокими транзакционными издержками может привести к повышению, а не снижению цен на драгметаллы.

Кроме того, тот факт, что Базель III классифицирует физическое или распределенное золото в качестве актива уровня 1 с нулевым риском, означает, что больше банков (коммерческих и центральных), вероятно, увеличат свои сводные позиции по золоту и серебру. А это очень оптимистично для драгметаллов.

Но, как уже отмечалось, будь то форвардные контракты в Лондоне или фьючерсные контракты на COMEX, банки явно не будут поощрять торговлю драгоценными металлами или увеличивать их объемы.

По этой причине многие ожидают большей волатильности цен на золото и серебро, но в конечном итоге гораздо лучшее открытие цен, когда мириады других драйверов роста цены золота (например, рост инфляции, отрицательные реальные ставки, гарантии по ссудам центрального банка и падающий доллар) за пределами Базеля III естественным образом повышают спрос на золото (и, следовательно, цены на золото).

При правилах Базеля III в такой макроэкономической среде будет гораздо меньше «коротких позиций» крупных банков, влияющих на естественный рост цен на серебро и золото в будущем. Это означает фактическое открытие цен, а не искусственное фиксирование цен крупными банками COMEX.

Таким образом, если БМР надеялся снизить цену золота с помощью Базеля III, он, возможно, захочет быть осторожным в своих просьбах, поскольку его план, вероятно, приведет к обратным результатам, поскольку валюты остального мира уже обесцениваются.

Подводя итоги

В целом, существует широкий круг мнений и возможностей относительно краткосрочного и долгосрочного воздействия Базеля III на цены золота и серебра.

Можно ожидать повышения волатильности цен и даже дальнейшего снижения цен на драгоценные металлы, но в долгосрочной перспективе, историческая дуга, более точное открытие цен и старые добрые естественные законы спроса и предложения делают золото, несомненно, критически важным активом в будущем.

Золото — это страховка от системы, которая уже в огне.

По иронии судьбы, сам факт того, что правила Базеля III создают сегодня шумиху, является еще одним свидетельством будущего роста драгметалла. То есть страх, а также осознание, того, что сама финансовая система, которой БМР и другие неправильно управляли в течение многих лет, теперь находится на уровне риска, никогда ранее не встречавшегося в истории, точно объясняет, что привело к появлению Базеля III сегодня после стольких фальстартов в прошлом.

Другими словами, сами архитекторы глобального финансового кризиса (беспрецедентная глобальная долговая катастрофа в сочетании с мега-пузырем рискованных активов) обеспокоены катастрофой, которую они создали и в которой они больше не могут обвинять COVID.

Принесет ли Базель III краткосрочный хаос или спокойствие на рынки золота, нет никаких сомнений в том, что единственными активами, способными принести индивидуальное спокойствие в этой испорченной финансовой обстановке, являются те самые активы, которые большие парни в настоящее время изо всех сил пытаются «контролировать», а именно: золото и серебро.

По иронии судьбы, несмотря даже на попытку Базеля III сделать распределенное золото безрисковым приоритетом по сравнению с нераспределенным бумажным золотом на балансах, мы также знаем, и знаем уже на протяжении десятилетий, что даже «распределенное» золото, находящееся у клиентов их банков, на самом деле принадлежит не клиентам, а самим банкам.

Вот почему стоит хранить полностью застрахованные драгоценные металлы за пределами этой сломанной и постоянно регулируемой банковской системы в защищенных хранилищах — нулевой риск контрагента, 100% владение.

Физическое золото являлось «безопасным активом» задолго до того, как Базель III официально перенес его на уровень 1. Кроме того, «недоходное» физическое золото всегда было намного более ценным активом, чем суверенные облигации с отрицательной доходностью.

Даже сами центральные банки не могут отрицать этого, поэтому они покупают больше золота, чем казначейских облигаций.

Проще говоря, то, что делают банки, и то, что они говорят, сильно разнится. Базель III — это еще одна попытка сделать небезопасное безопасным, в то время как инвесторы в золото были в безопасности (и более подготовлены) с самого начала.

Другие прогнозы цен и аналитика рынка:

Банковская пятилетка: консолидация, «Базель III» и уход в розницу

Кредитная зачистка

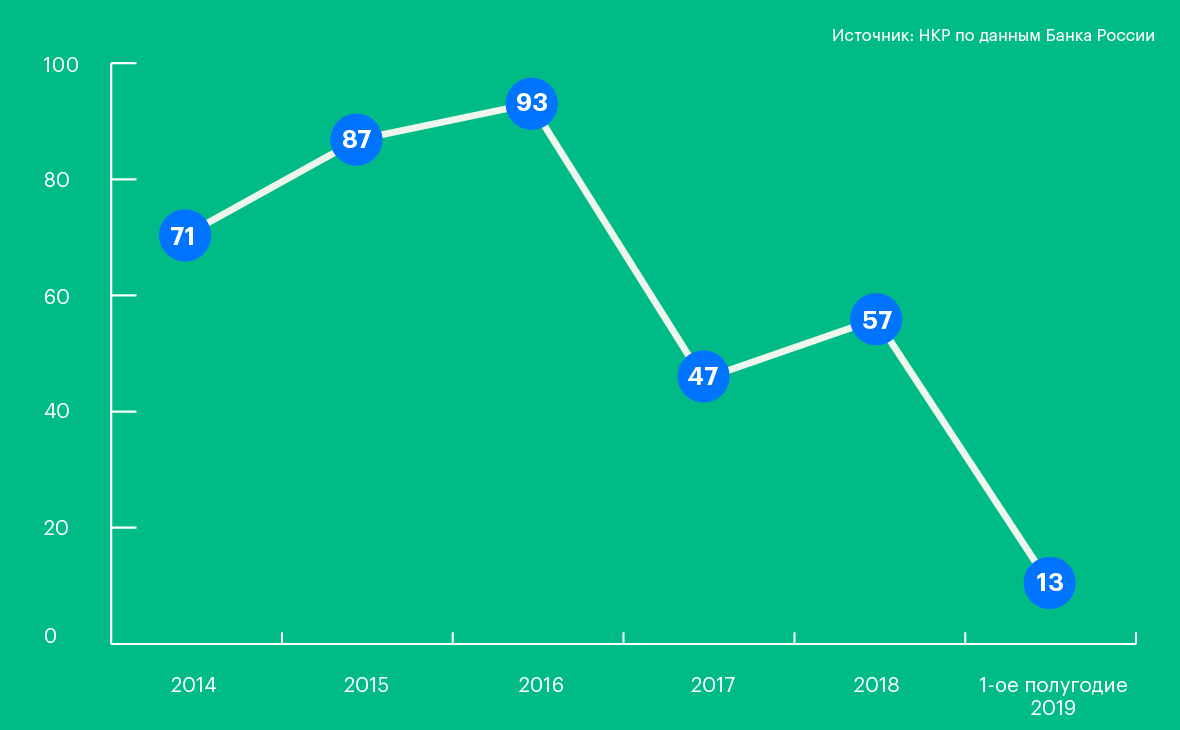

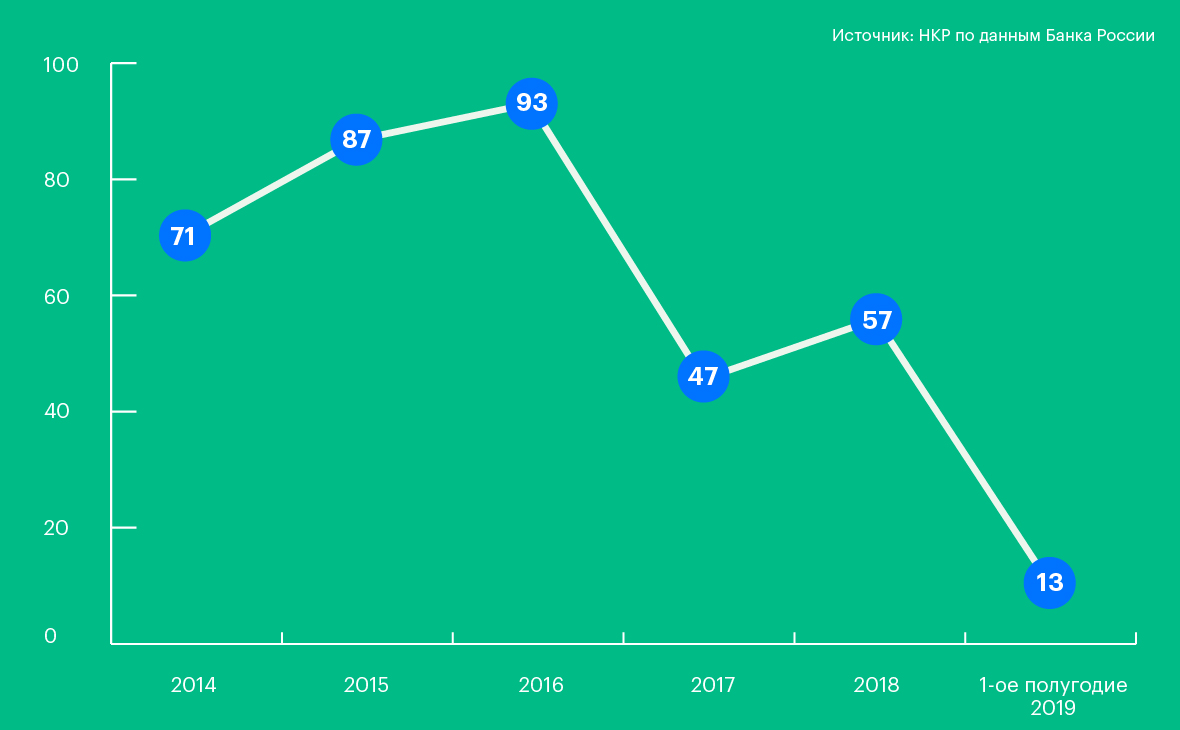

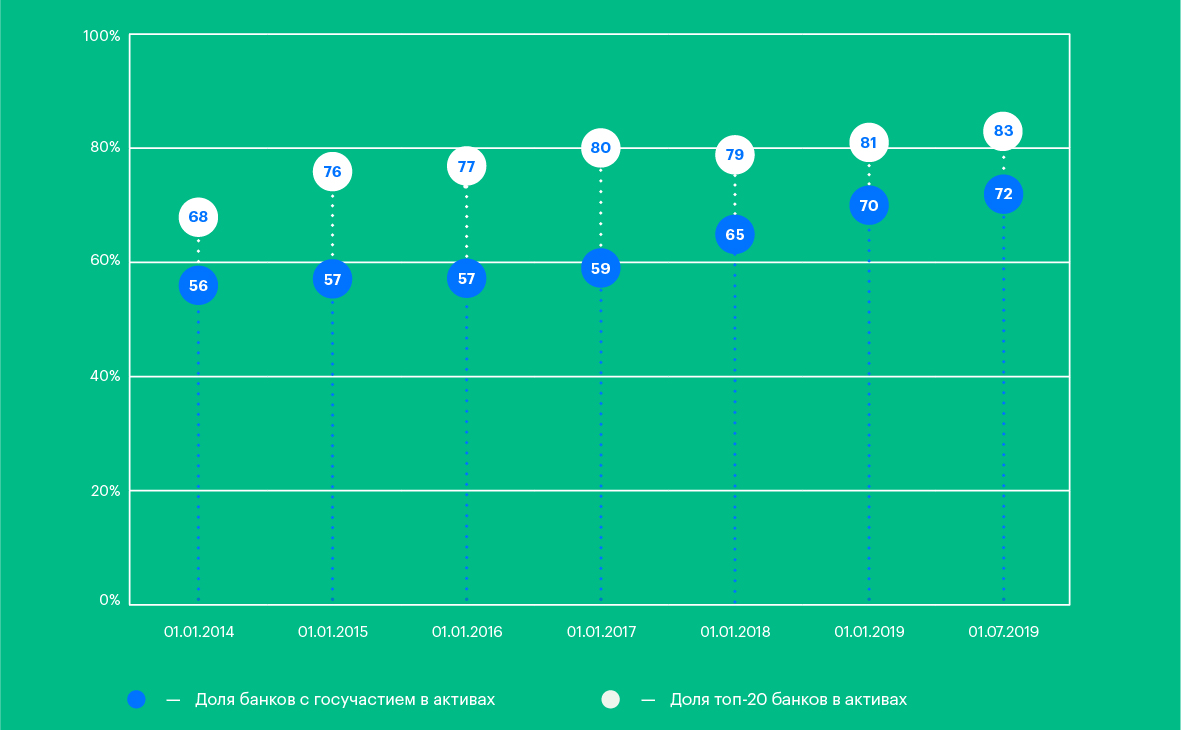

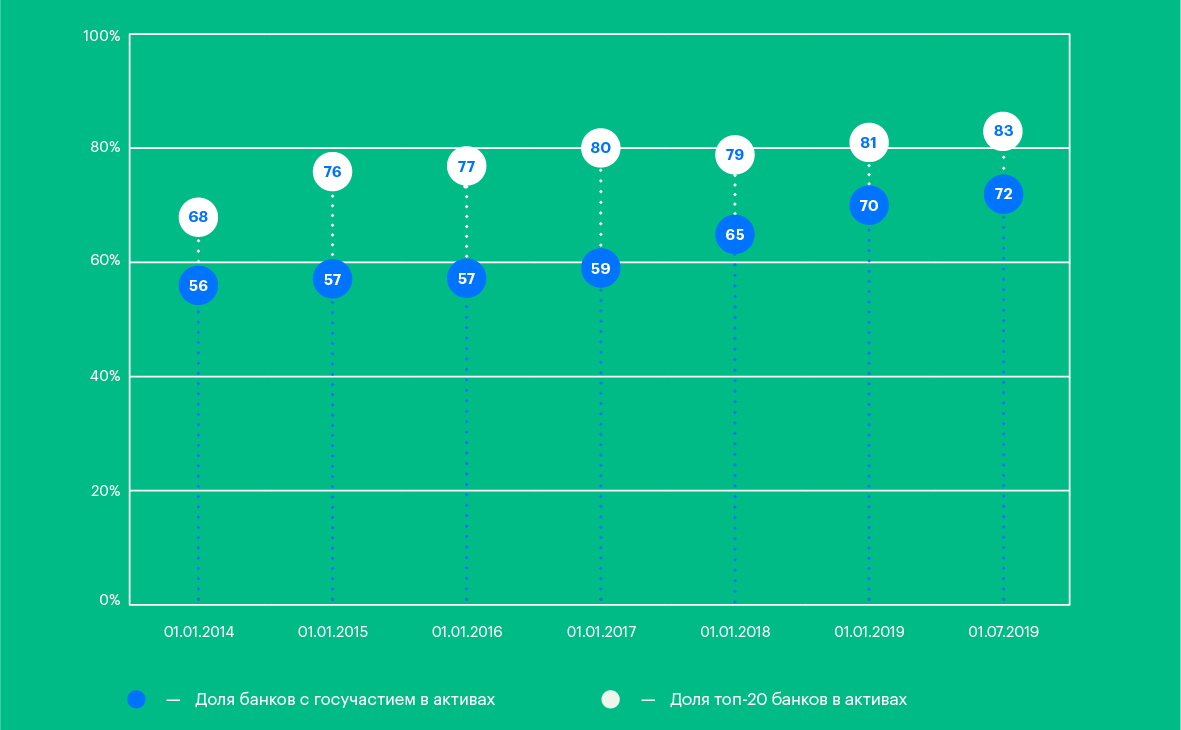

На 2014–2018 годы пришелся основной этап расчистки банковского сектора от неустойчивых игроков. Результаты впечатляют: число участников рынка сократилось почти вдвое — более чем c 900 кредитных организаций на начало 2014 года до 464 на середину 2019 года. Причины отзыва лицензий в подавляющем большинстве не были уникальными: банки либо проводили высокорискованную кредитную политику, принимая повышенные риски без адекватного резервирования, либо активно нарушали законодательство в сфере легализации (отмывания) доходов.

По факту многие банки даже не вели собственно банковский бизнес в его классическом понимании: зачастую их деятельность представляла собой различные схемы по выводу активов через аффилированные структуры либо отмыванию денежных средств.

Пик зачистки сектора пришелся на 2014–2016 годы — только за три года было отозвано более 250 лицензий (т. е. 70% от общего числа отозванных лицензий). В 2017 году количество отзываемых лицензий резко снизилось, однако расчистка перешла на следующую стадию: регулятор примерил на себя новую роль — санатора.

Динамика числа отозванных лицензий банков

Регулятор и санатор

В 2017 году был введен в действие новый механизм санации, который предусматривает передачу проблемного банка Фонду консолидации банковского сектора (ФКБС), подконтрольному Банку России. Новая схема предполагает прямое участие Банка России в качестве инвестора. При старой схеме санация осуществлялась силами Агентства по страхованию вкладов (АСВ) с привлечением внешних инвесторов.

Уже в августе 2017 года новый механизм был опробован на банке «Открытие» и аффилированных с ним структурах. Также менее чем за полгода под контроль ФКБС перешли еще два банка так называемого московского кольца — Бинбанк и Промсвязьбанк. В 2018 году фонд пополнился банком «Советский» (лицензия у которого в итоге была отозвана в июле 2018 года), Банком АВБ и Азиатско-Тихоокеанским банком. В том же году в фонд были переданы Рост Банк и банк «Траст», на базе последнего впервые в истории банковского сектора был сформирован так называемый банк непрофильных активов. Сегодня в нем аккумулированы проблемные и непрофильные активы банков, санируемых через ФКБС.