безрегрессный факторинг что это

Виды факторинга: с регрессом и без регресса

По договору факторинга ответственность за возврат денежных средств может нести только заказчик, а могут – обе стороны контракта (и поставщик, и заказчик). Условие, при котором ответственность за исполнение заказчиком уступленных денежных обязательств ложится солидарно на обе стороны контракта, называется условием регресса.

Прямых аналогов системе регрессных платежей в других видах финансирования нет, поэтому может возникать непонимание – что это такое, как работает и в каких случаях применяется.

Что такое регресс в факторинге

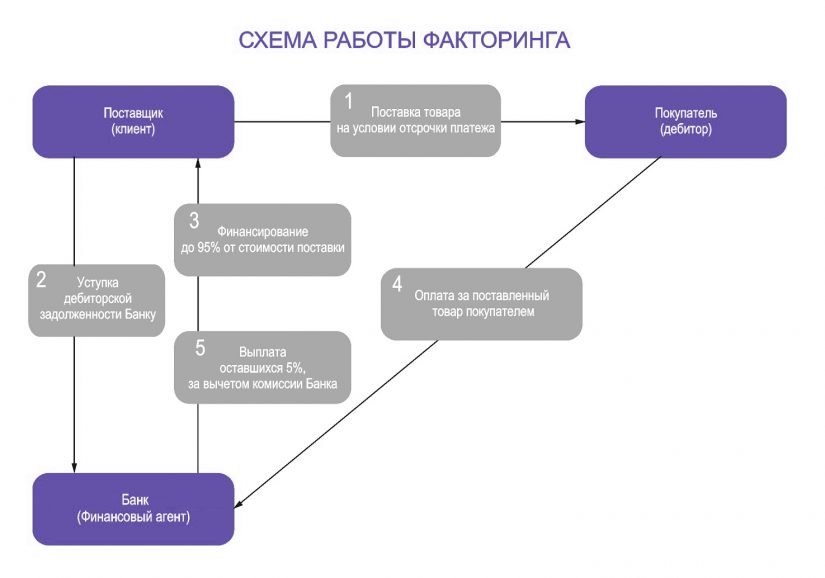

Факторинговое финансирование всегда предполагает трехстороннюю схему взаиморасчетов – фактор перечисляет средства исполнителю контракта (поставщику, подрядчику), а возвращает выплаченную сумму заказчик (покупатель). При этом клиентом и плательщиком факторинговой комиссии может быть как исполнитель, так и заказчик.

Если заказчик по каким-то причинам не произвел платеж в установленный срок, то факторинговая компания не получила назад выплаченные средства. В таких ситуациях становится важным, указана ли в договоре факторинга возможность регресса.

Если регресс не предусмотрен, то факторинговая компания взимает просроченную задолженность только с заказчика. При наличии регресса в условиях факторингового договора финансирующая организация вправе требовать возврат как от должника (заказчика), так и от исполнителя контракта (поставщика или подрядчика) – компании, которая фактически получила средства.

Особенности факторинга без права регресса

На платформе GetFinance факторинг без регресса возможен только при финансировании поставщика или подрядчика по существующим денежным требованиям (классическая факторинговая сделка, где исполнитель контракта уступает дебиторскую задолженность по исполненному контракту или его этапу и получает финансирование). В факторинге будущих денежных требований и в факторинге для заказчиков (факторинг качества, факторинг аванса) условие регресса является обязательным.

Факторинг без регресса – это фактически продажа денежных обязательств заказчика по исполненному контракту. Текущий кредитор (поставщик или подрядчик) уступает эти обязательства новому (факторинговой компании), взамен получает финансирование, выплачивает факторинговую комиссию, и с этого момента его участие в сделке завершается. Дальнейшие взаиморасчеты происходят между заказчиком и факторинговой компанией.

Если со стороны поставщика или подрядчика условия контракта исполнены в полном объеме, а уступленные требования действительны (к примеру, они не были оплачены раньше, отсутствует двойная уступка – то есть нет мошенничества со стороны клиента), то получатель финансирования не несет никакой ответственности за добросовестное исполнение заказчиком денежных обязательств.

Эта схема очень удобна для поставщика, однако есть и минусы, связанные с тем, что при факторинге без права регресса факторинговая компания принимает на себя все риски невыплаты со стороны заказчика, управляет просроченной дебиторской задолженностью, самостоятельно осуществляет действия, связанные с ее взысканием:

· Не по всем сделкам факторинговые компании готовы предоставить финансирование без регресса.

· Факторинговая комиссия при финансировании без регресса всегда выше.

· Заявка на факторинг без регресса может рассматриваться дольше.

Особенности факторинга с правом регресса

При наличии в факторинговой сделке условия регресса может сложиться такая ситуация:

· заказчик в установленный срок не вернул факторинговой компании сумму финансирования, которая была перечислена поставщику (подрядчику);

· возникла просроченная задолженность перед факторинговой компанией;

· ответственность за неисполнение денежного требования в срок ложится не только на заказчика, но и на поставщика, вне зависимости от причин;

· после погашения задолженности перед факторинговой компанией поставщик будет самостоятельно взыскивать оплату с заказчика.

Однако не стоит считать наличие регресса при факторинге существенным минусом и отказываться от заключения договора:

· Процентная ставка по факторингу с регрессом всегда ниже, чем по факторингу без регресса. Дело в том, что при факторинге без регресса поставщик за возврат средств не отвечает, все вопросы с заказчиком по оплате контракта решает факторинговая компания. Ее риски увеличиваются, а значит, растет и процентная ставка.

· Рассмотрение сделок с регрессом происходит проще и быстрее, так как к контракту и его сторонам предъявляется меньше требований.

· При рассмотрении заявки могут быть доступны индивидуальные условия – например, если ранее контракты участников сделки успешно финансировались, то по следующим заявкам процентная ставка может быть снижена.

· Убыток, который возникает у исполнителя контракта, если с него взыскана задолженность – это убыток не от факторинга и регресса, а от того, что заказчик не исполнил обязательства по исходному контракту. С применением факторинга или без, в чистом итоге поставщик (подрядчик) исполнил договор с заказчиком, но не получил оплату поставленного товара или выполненных работ.

Договор факторинга без регресса

Заявку на факторинговое финансирование, Вы можете оставить на сайте: http://absfactoring.ru.

Отличительной особенностью факторинга без регресса от регрессного факторинга является отсутствие у поставщика риска неоплаты поставки покупателем. Т.е. факторинговая компания самостоятельно взыскивает долг с покупателя в том случае, если он не оплатил полученную от поставщика продукцию в оговоренные сроки.

В договоре факторинга без регресса отсутствует право факторинговой компании требовать от поставщика регресса по ранее выплаченному финансированию по поставке.

Также немаловажным аспектом является то, что уступка дебиторской задолженность в рамках договора безрегрессного факторинга дает балансовый эффект, т.е. поставщик со своего баланса списывает дебиторскую задолженность на баланс факторинговой компании, что повышает его инвестиционную привлекательность. Кредиторы, в том числе банки, анализируя балансы с большим объемом дебиторки справедливо считают, что компания может иметь существенный объем просроченных коммерческих кредитов, возврат которых может не произойти. Соответственно и риск по такому клиенту не понятен. Как следствие, банки часто отказывают в кредитах компаниям с большим объемом дебиторки.

Стороны по договору безрегрессного факторинга

Движение денежных средств

1. Поставщик отгружает продукцию покупателю.

2. Факторинговая компания финансирует поставщика (

90% от размера поставки) и получает взамет права требования к покупателю.

3. После срока отсрочки, покупатель оплачивает 100% купленной у поставщика продукции на счет факторинговой компании.

4. Факторинговая компания осуществляет взаиморассчеты с поставщиком, возващая оставшиеся 10% за минусом собственной комиссии.

Важно! Платеж покупателя на счет поставщика, а не факторинговой компании считается некорректным и покупатель обязан повторно оплатить продукцию на счет факторинговой компании. При этом покупатель должен быть письменно уведомлен о применении поставщиком факторинговой схемы взаморассчетов.

Стоимость факторинга без регресса

Стоимость сильно зависит от размера и финансового состояния покупателей и размера самой факторинговой компании.

Факторинг

Факторинг – договор финансирования под уступку денежного требования согласно статье 824 ГК РФ.

Виды факторинга

Условно выделено 4 вида факторинга:

с регрессом или без;

Стандартный

Выделяется 3 вида стандартного факторинга:

Традиционный. Финансовый агент выкупает денежное требование (п. 1 ст. 831 ГК РФ). Все полученные деньги от должника финансовые агент забирает себе. Сумма может быть получена как в полном объеме, так и частично.

Обеспечительный. Финансовый агент выкупает денежное требование с обеспечением (п. 2 ст. 831 ГК РФ). То есть должнику выставляется требование на большую сумму. При получении денег от должника финансовый агент перечисляет клиенту разницу между полученной суммой и величиной денежного требования. Если должник выплатил не всю сумму, то клиент должен будет перечислить финансовому агенту недоплату.

По модели инкассо-цессии. Финансовый агент выступает в роли доверенного лица клиента. Все полученные деньги от должника переводятся на счет клиента (п. 3 ст. 831 ГК РФ).

С регрессом или без

Основным отличием является наличие или отсутствие ответственности клиента финансового агента за действия должника.

Договор факторинга, заключенный с регрессом, подразумевает возможность предъявления требования к клиенту в случае неуплаты или частичной уплаты денежного требования. То есть клиент возмещает финансовому агенту недоплаченную должником сумму.

При заключении договора факторинга без регресса финансовый агент самостоятельно несет убытки при неполной оплате денежного требования. Клиент не должен будет возмещать агенту полученный убыток.

Открыты/закрытый

Если денежное требование было передано финансовому агенту без оповещения должника, то такой договор факторинга признается закрытым. В этом случае должник может продолжать оплачивать требование клиенту, а не финансовому агенту, а клиент будет перечислять полученные суммы агенту самостоятельно.

При открытом факторинге клиент должен заранее оповестить должника об уступке денежного требования финансовому агенту. Однако обязанность оповещения должника может быть передана финансовому агенту в соответствии с условиями договора.

Прямой/реверсивный

При прямом факторинге кредитор инициирует уступку денежного требования. То есть клиентом в данном виде выступает кредитор, так как он самостоятельно не может получить деньги от должника.

В регрессивном факторинге клиентом выступает сам должник. Например, должник не может своевременно расплатиться с кредитором, поэтому обращается к финансовому агенту с целью разовой оплаты долга по денежному требованию. Выгодой для должника является возможность частичного погашения денег финансовому агенту, то есть в рассрочку.

Бухгалтерский учет факторинга у клиента

Факторинг с регрессом

При уступке требования с регрессом делаются следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

При полной оплате долга:

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

При неоплате долга:

возврат финансовому агенту полученного убытка: Д 76.13 – К 51

отнесение требования финансового агента в части убытка на расчеты с покупателями: Д 76.02 – К 76.13

Факторинг без регресса

При уступке требования без регресса клиент делает следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Что такое факторинг

И чем он отличается от кредита

Продавец может получить деньги еще до того, как ему заплатит покупатель. Это не фантастика, а факторинг.

Тот, кто продает, всегда заинтересован получить оплату как можно быстрее, а тот, кто покупает, — наоборот, отсрочить платеж. При факторинге между сторонами появляется финансовый агент. Он помогает продавцу как можно быстрее получить деньги, сам за это получает часть долга, а сверху — еще и плату за свои услуги. С виду похоже на хитрую мошенническую схему, но на самом деле все легально.

Вот о чем расскажу в статье:

Зачем нужен факторинг

У бизнеса бывает проблема — большая дебиторская задолженность: кто-то много должен, а на текущие расходы средств не хватает. Причины могут быть разные: например, поставщик продает товары с отсрочкой платежа. Из-за этого у него растет дебиторская задолженность — право требовать оплату с покупателей. С одной стороны, поставщик знает, что ему должны и через полгода он получит большую сумму. С другой — эти полгода надо платить налоги, зарплату работникам и аренду, а на какие деньги — неясно. Такую проблему решает факторинг.

Возьмем для примера сахарный завод. Завод покупает у агрофирмы свеклу, перерабатывает ее в сахар и отдает на реализацию торговым сетям. Торговые сети получают выручку только после реализации товара — через три месяца. Агрофирма работает наоборот: продает свеклу только на условиях 100% предоплаты.

В результате у завода иногда возникают кассовые разрывы: надо оплатить 1 млн рублей за поставку свеклы, а 1,5 млн рублей за проданный сахар еще не поступили. Чтобы преодолеть кассовый разрыв, можно взять кредит, но это не всегда удобно: банк может попросить в качестве обеспечения кредита залог или поручительство.

С другой стороны, право потребовать с кого-то оплату само по себе имеет ценность. Его можно продать и получить деньги сразу. Например, завод может за 1,2 млн рублей уступить тому же банку право получить деньги с торговых сетей. В результате завод оплатит очередную поставку свеклы и останется еще 200 000 рублей. Но это еще не факторинг, а договор уступки требования.

Стороны факторинга. В факторинге участвуют три стороны:

Финансовый агент — лицо, которое оказывает клиенту услуги сопровождения денежных требований. Иногда финансового агента называют фактором — это синонимы. Финансовым агентом может быть любая коммерческая организация, включая банки.

Клиент — лицо, которое уступает фактору денежные требования и оплачивает его услуги.

В нашем примере банк — это фактор, завод — клиент, а торговые сети — должник.

Законодательное регулирование. Нормы о факторинге содержатся в главе 43 ГК РФ. В 2018 году в нее внесли существенные изменения.

Раньше факторинг понимался как купля-продажа права требовать оплату за проданные товары, оказанные услуги или выполненные работы. Но такое определение было похоже на другой договор — уступки требования. Кроме того, оно не соответствовало международной практике, по которой факторинг — это всегда комплекс услуг.

В 2014 году Россия присоединилась к международной Оттавской конвенции по факторинговым операциям и через четыре года скорректировала содержащееся в гражданском кодексе определение факторинга.

Теперь факторинг — это комплекс услуг по погашению задолженности, которые финансовый агент оказывает за уступку этой задолженности.

Набор таких услуг собирается как бутерброд. Есть основной элемент, своеобразная булка для бутерброда: клиент уступает денежные требования фактору и оплачивает его услуги. Есть начинка, которую выбирают стороны: минимум две услуги из следующего перечня:

По желанию стороны могут добавить «посыпку и соус» — дополнительные услуги. Например, ведение бухгалтерского учета, обработка реестров должников, инвентаризация дебиторской задолженности, страхование и т. д.

При цессии допустима уступка как денежных, так и неденежных требований, например можно уступить право забрать товары со склада продавца. При факторинге же допускается только уступка требований заплатить деньги.

Отличия от форфейтинга. Факторинг используется для краткосрочного финансирования. Средний срок факторинга — 90 дней. Предоставлять деньги на длительный срок рискованно: должник может быть не в состоянии оплатить свою задолженность. Чтобы минимизировать такой риск, иногда применяют другой вид финансирования в счет уступки денежного требования — форфейтинг.

В российском законодательстве нет специальных норм о форфейтинге, но российские компании иногда используют такую схему финансирования. Чаще всего форфейтинг применяется во внешнеторговых экспортных сделках.

Как и в факторинге, в форфейтинге есть три стороны:

Вексель и аккредитив — это безусловные обязательства должника заплатить определенному лицу. Должник должен уже не в силу того, что кредитор оказал ему какую-то услугу, выполнил работу или продал товар, а в силу оформленного векселя или аккредитива. Содержание и законность первоначального договора между кредитором и должником не должны волновать форфейта.

При факторинге же фактор должен убедиться в реальности и экономической обоснованности проданного ему долга. Поэтому в рамках форфейтинга финансирование может быть предоставлено на более длительный срок — даже на несколько лет.

Иногда форфейтинг считают разновидностью факторинга. Но этот не так, ведь форфейт не оказывает кредитору услуг по возврату долга.

Преимущества и недостатки

Что лучше — факторинг или кредит. Факторинг и кредит — две разные формы финансирования, каждая из них имеет свои плюсы и минусы.

Преимущество факторинга в том, что для него не требуется искать дополнительное обеспечение, например залог или поручительство другого лица. Обеспечение факторинга — это право требования к должнику. Получается, что факторинг решает проблему дебиторской задолженности в счет ее уступки. При такой модели не требуется привлекать дополнительные материальные ресурсы.

С кредитом заводу дополнительно придется заложить свое оборудование, чтобы дождаться оплаты за проданный сахар. При факторинге завод просто уступает финансовому агенту свое право требования к покупателю сахара и не ищет дополнительного обеспечения.

Полученные в рамках факторинга средства можно сразу использовать по своему усмотрению. Кредиты же чаще всего имеют целевое назначение. То есть деньги, которые завод получил в рамках факторинга, он может потратить на зарплату работникам, ремонт оборудования или налоги. А при кредите заводу придется потратить средства на цели, которые он указал в договоре, — закупку свеклы.

Другое преимущество факторинга заключается в том, что финансовый агент — фактор — сам занимается возвратом долга, поэтому завод сможет сэкономить на бухгалтерах, экономистах и юристах.

Недостатки тоже есть:

Когда используют факторинг

Особенности использования в России. В западных странах факторинг воспринимается как комплекс услуг по управлению дебиторской задолженностью. То есть бухгалтерские, юридические, информационные услуги не менее важны, чем предоставление денег.

В России же факторинг используется прежде всего как альтернатива кредиту. Если по какой-то причине бизнес не может получить кредит, то он начинает искать другие варианты финансирования, например факторинг. Наши предприниматели еще не осознали ценность услуг по сопровождению долга. Такие дополнительные услуги часто воспринимаются как попытка фактора увеличить свою комиссию.

Поэтому в России используется преимущественно факторинг без регресса. Так называется вариант факторинга, когда финансовый агент не может требовать от кредитора компенсации за то, что должник не оплатил долг. При таком виде факторинга финансовый агент берет на себя все риски. Кредитор остается при деньгах, даже если должник не рассчитался по долгам и не способен это сделать. Для кредитора главное, чтобы фактор выкупил задолженность, а успешность ее погашения не так важна. В 2018 году доля такого факторинга составляла 69%, а в 2019 — уже 77%.

Совместный отчет ООО «Национальные кредитные рейтинги» и Ассоциации факторинговых компаний о факторинге в РоссииPDF, 497 КБ

В этих законах ничего не сказано о возможности применения факторинга. По этой причине Минфин запретил использовать факторинг в госзакупках. Из-за этого в госзакупках почти не участвовал малый бизнес, поскольку ему было трудно предоставлять заказчикам отсрочки платежей.

Но в 2019 году Верховный Суд РФ решил, что Минфин был не прав. С этого момента факторинг стал применяться и по отношению к контрактам, которые заключают при госзакупках.

Теперь исполнитель по госконтракту может передавать факторам право требования оплаты по нему. Это удобно, если контракт не предусматривает аванса, а своих средств для его исполнения недостаточно. К факторам, которые покупают требования к госзаказчикам, специальных условий не предъявляется, поэтому фактором может быть любая коммерческая организация.

Детально о Факторинге — виды, отличия от кредита, плюсы

Факторинг – комплекс услуг, что связаны с предоставляемыми клиенту в обмен на уступку задолженности по дебету финансами. Актуален в условиях нехватки оборотных средств – когда у небольшой фирмы появляется возможность заключить договор с крупной торговой сетью, но партнеры соглашаются рассчитываться с отсрочкой.

Что такое факторинг

Суть операции – в переуступке поставщиком товара либо услуги собственного права на взыскание с покупателя задолженности в пользу третьей стороны — фактора. Бизнесмен мгновенно получает деньги за отгруженный товар, а дебитор продолжает пользоваться отсрочкой, что предоставляет не поставщик, а факторинговая компания.

Факторы как финансовые агенты не ограничиваются простым выкупом долга. Чтобы оправдать вложение средств в чужие взаиморасчеты и заработать, они оказывают целый комплекс услуг.

Виды факторинга

По информированию должника о переходе прав требования на его обязательства:

Открытый

Поставщик cсообщает покупателю, что долг передается фактору, вследствие чего деньги отправляют на новый счет. Посредник двумя частями производит выплаты поставщику.

Закрытый

Должник не знает об участии фактора и платит поставщику на обычный счет. Посредник финансирует последнего, а он из перечисленных должником денег погашает кредит.

По распределению финансовых рисков

Факторинг с регрессом

Посредник отказывается от рисков в случае неплатежа. При этом варианте передает просроченный долг обратно поставщику и взимает с последнего предоставленные деньги и комиссию.

Сегодня актуальная услуга – неплатёж дебитора встречается нечасто, поскольку на него происходит давление. Выгода в том, что цена ниже, чем стоимость того, при котором все риски на себя принимает ФК.

Это направление финансовых отношений представляет комплекс услуг:

Факторинг без регресса

Этот вид подразумевает получение клиентом финансирования и полноценную защиту от недобросовестных покупателей. Риски просрочки платежа несёт ФК.

Посредник отвечает за все риски срыва платежей и несет прочие сопутствующие расходы. Операция без права регресса гарантирует поставщику, что до него дойдут деньги.

Безрегрессный факторинг подразумевает оказание следующих услуг клиенту:

По налоговой подотчетности сторон сделки:

Внутренний

Происходит, когда все три участника ее – резиденты одного государства.

Международный

Применяется, когда поставщик и покупатель находятся в разных странах. Есть три модели такого финансирования:

По моменту появления повода для финансирования поставщика:

Реальный

Агент перечисляет деньги поставщику, когда произойдет отгрузка и предъявят соответствующие накладные.

Консенсуальный

Финансирование поставщика начинается до продажи при заключении сделки между ним и покупателем.

По перечню предоставляемых услуг:

Узкий

Посредник контролирует задолженность и оказывает услуги по одной сделке с единственным покупателем.

Конвенционный

Агент предоставляет клиенту полное финансовое, консультационное и бухгалтерское сопровождение всех контрактов.

По направлению услуг:

Классический

За финансированием на период отсрочки обращается поставщик. Покупатель – пассивный участник сделки или вообще не знает о привлечении факторинговой фирмы.

Реверсивный

Применяется, когда покупатель желает приобрести товар с отсрочкой, а поставщик таковую не предоставляет. Поэтому реверсивным факторингом без права регресса пользуется потенциальный дебитор.

По способу организации документооборота сделки:

Традиционный

Все операции подтверждаются бумажными документами, и когда в процессе работы участники обмениваются сканированными копиями.

Электронный

Проводится с использованием специального программного обеспечения, веб-интерфейса и электронных подписей участников.

Отличия от кредита

| Характеристика | Факторинг | Кредит |

|---|---|---|

| Срок финансирования | До 180 дней | 2–3 года |

| Залоговое имущество | Не требуется | Залог или поручитель |

| Сумма | Зависит от оборота | Фиксированная |

| Цели | Пополнение оборотных средств | Развитие бизнеса |

| Порядок выплаты | По мере оплаты товара | Единоразовая выплата |

| Документооборот | Счета и накладные | Полный комплект |

| Возобновление | Постоянное обслуживание | Новый договор |

| Плательщик | Покупатель | Заемщик |

| Сервис | Управление задолженностью | Нет |

| Схема погашения | В день расчета за товар | В оговоренные даты |

Преимущества и недостатки

Эту операцию сложно назвать новинкой: первые попытки внедрения в России делались еще в 1988 году. За прошедшее время предприниматели всесторонне изучили технологию и обозначили для себя ключевые преимущества:

| Плюсы | Минусы |

|---|---|

| Чтобы получить факторинговые услуги, предприятие не передает в залог какие-либо активы. Обеспечением в сделке – право требования долга. | Услуги операции в банках оцениваются высоко. Типичная ситуация, когда клиент получает за товар 90–95% стоимости. |

| Факторинг позволяет добиться равномерного оборота средств. Поэтому фирма может оперативно рассчитаться за сырье и получить скидки за быструю оплату. | Факторинг подходит для договоров с предусмотренной отсрочкой. Нельзя использовать его, когда покупатель задерживает немедленную оплату. |

| Компанию не интересует финансовое положение клиента. Она обращает внимание на платежеспособность. | Фактор фиксирует сроки погашения задолженности. Клиент не сумеет договориться с покупателем о новой дате или возврате товара. |

| Предприятие не меняет порядок работы, поскольку факторинг поставок не требует строгого соблюдения графика платежей. | Переуступка долгов применяется при безналичных расчетах. Не получится внести часть оплаты «живыми» деньгами. |

| Все расчеты перекладываются на посредника. Руководитель не думает над тем, как получить деньги у покупателей. | Покупатели отрицательно относятся к появлению в расчетах третьей стороны, на которую нельзя оказать давление. |

| Факторинг позволяет управлять налоговыми платежами. Без него необходимость перечисления налогов возникает прежде, чем поступят деньги за продукцию. | Задолженность, права на которую клиент передал факторинговой компании, не могут использоваться в виде обеспечения для других финансовых операций. |

| Применение факторинга не вызывает роста дебиторской задолженности фирмы и не сказывается на ее привлекательности для инвесторов. |

Кто может воспользоваться

Эта услуга заинтересует предприятия, что занимаются продажей товаров или услуг. Связано это с постоянно возникающей перед ними проблемой: реализация с оплатой по факту настораживает потенциальных клиентов, а предоставление отсрочки лишает бизнес оборотного капитала. На решении такой задачи и специализируются факторинговые компании.

Но финансовые агенты не всем клиентам предлагают одинаково привлекательный факторинг. На лояльное отношение претендуют те, кто соответствует требованиям:

Но определенных клиентов вообще признают не соответствующими требованиям факторинга. Предприятие не может воспользоваться услугой, когда:

Схема факторинга и закон

Регулированию предоставления факторинговых услуг посвящается глава 43 второй части ГК РФ «Финансирование под уступку денежного требования». Согласно документу, в схеме работы факторинга задействуются три участника:

Как заключить договор факторинга

Налогообложение

Налоговый кодекс РФ утверждает, что расходы бизнеса не могут оказаться экономически необоснованными. Поскольку схемы факторинга по умолчанию убыточные, фискальные службы препятствуют включению затрат по таким договорам в число статей, что уменьшают налоговую базу.

Но клиентам факторинговых компаний важно учитывать определенные нюансы, чтобы рассчитать налоговую базу при передаче прав требования:

Сколько стоит факторинг

Поскольку условия сотрудничества поставщика и покупателя отличаются в каждом конкретном случае, факторинговые компании рассчитывают стоимость обслуживания для каждого клиента индивидуально. На цену влияют:

Общая цена на основании трех показателей:

Как выбрать финансовую компанию

Предоставляющие факторинговые услуги компании

Предоставлением услуг прямого, реверсивного или закупочного факторинга занимаются банки и коммерческие организации с лицензией на финансовую деятельность. По отчетам Ассоциации факторинговых компаний, сегодня в России насчитываются десятки таких субъектов. Известные среди них:

| Компания | Адрес URL | Сроки, дней |

| Сбербанк | sberbank-factoring.ru | 200 |

| ВТБ Факторинг | www.vtbf.ru | 180 |

| Промсвязьбанк | www.psbank.ru | 180 |

| Альфа-Банк | alfabank.ru | 180 |

| ФК Открытие | openfactoring.ru | 180 |

| Газпромбанк | www.gazprombank.ru | 180 |

| НФК | www.factoring.ru | 120 |

| Капитал Факторинг | capitalf.ru | 120 |

| РосБанк | www.rosbank.ru | 120 |

| Московский кредитный банк | mkb.ru | 100 |

Для малого бизнеса коммерческий факторинг – выгодный инструмент: пользуясь услугами агентов, предприниматели регулируют финансовые потоки, расширяют рынок и за счет финансово ненадежных покупателей. Эти преимущества компенсируют сопутствующие расходы.

Автор: Андрей Серов Бизнес-консультант, главный редактор Ктовделе.

Работал юристом, руководил отделением Сбербанка, инвестировал в строительный и ритейл бизнес.