бигтех что это такое

Интернет-магазин «БигТех»

Интернет магазин по продаже автомобильных аккумуляторов мировых производителей – это удобный и выгодный способ приобретения товара. Огромный ассортимент авто аккумуляторов, возможность сравнения по характеристикам, помощь консультанта при выборе батареи сокращает время поиска наиболее подходящего варианта. Доставка на дом или непосредственно к автомобилю, с возможностью бесплатной замены специалистом автомобильного АКБ, упрощает процедуру «возврата к жизни» средства передвижения. Мы доставляем товар напрямую с оптовых складов дистрибьюторов, гарантированного качества по минимальным ценам без торговых наценок. Электронные заказы в интернет магазине «БигТех» принимаются круглосуточно, далее с Вами связывается консультант.

Аккумуляторы для автомобилей европейских, японских, корейских, американских производителей имеют некоторые конструктивные отличия в форме корпуса и способе крепления к автомобилю, чтобы аккумулятор служил долго, при выборе так же нужно учитывать количество и мощность установленного электрооборудования (магнитола, колонки, лебедка и др.)

Различные типы аккумуляторных батарей используемых в автомобилях, предназначены для разных категорий транспорта. Свинцово-кислотные обслуживаемые батареи для авто прошлого поколения, современные кислотные кальцинированные Ca/Ca аккумуляторы необслуживаемого типа для автомобилей среднего уровня, AGM (гелевые) аккумуляторы высокой степени герметичности, меньшим временем заряда, без вредных испарений, устанавливаются на автомобили бизнес класса, так же, если расположение внутри салона автомобиля.

В большом ассортименте представлены аккумуляторы для мотоциклов, квадроциклов, скутеров, садовой техники. В отдельные категории выделены аккумуляторы для лодочных электромоторов, аккумуляторы глубокого разряда для цикличной работы в режиме разряд-заряд, тяговые аккумуляторы, предназначенные для электродвигателей на электрокарах, гелевые аккумуляторы для инвалидных колясок и др. электромашин. Сотрудники магазина помогут подобрать необходимый аккумулятор и выполнят заказ в кратчайшие сроки.

При покупке нескольких аккумуляторов или других товаров предусмотрены скидки.

BigTech: как выглядит реальный конкурент традиционных банков

Что такое BigTech и почему банкам стоит его опасаться

BigTech: Как выглядит реальный конкурент традиционных банков. Фото: axios.com

Совет по финансовой стабильности США (FSB) предупредил банки о том, кто может стать их реальным конкурентом. По мнению FSB традиционным банкам стоит опасаться не финтех-компаний, как принято считать, а вероятного выхода BigTech на рынок финансовых услуг.

Редакция PaySpace Magazine разобралась в том, что такое BigTech и почему банкам стоит его опасаться.

Что такое BigTech

В отличие от уже привычного нам FinTech, BigTech — это не отдельная сфера деятельности. Термином Big Tech обычно называют крупные технологические компании, которые имеют чрезмерное влияние.

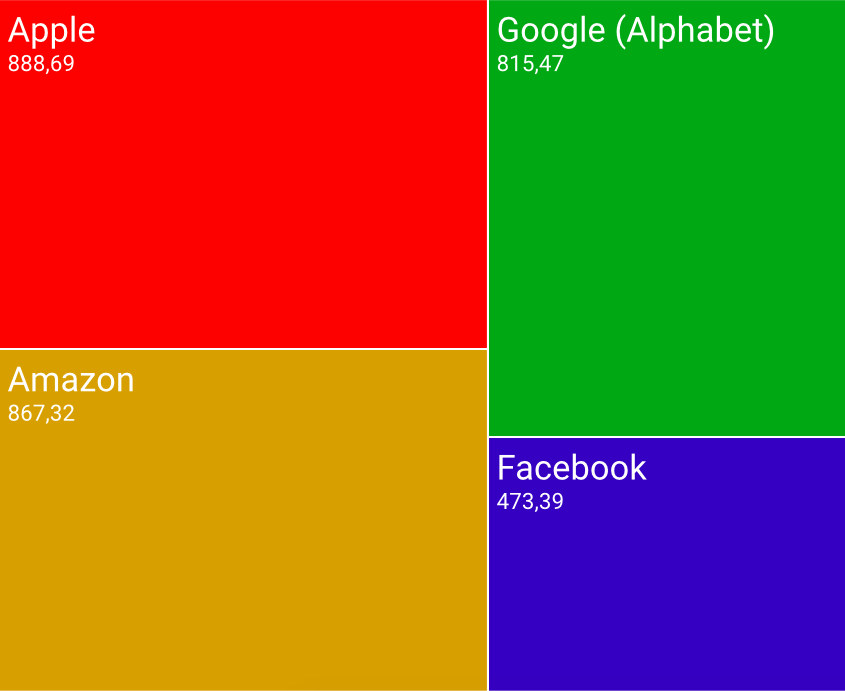

Под чрезмерным влиянием подразумевается возможность компании серьезно влиять на рынки, на которые она выходит. Яркие примеры: Facebook, Amazon, Google и Apple (FAGA).

Например, Apple в свое время полностью изменила ход игры в мире музыки, создав iTunes, а сейчас пытается сделать то же, но в медиасфере, внедрив систему подписки — Apple News+. При этом диктуя собственные правила, которые нравятся далеко не всем. Но из-за влияния компании СМИ приходится с ними мириться.

Согласно последней информации, с подписки на Apple News+ компания планирует забирать себе 50% комиссионных от продаж, а остальные 50% всей выручки распределять между партнерами-издателями.

Схожие ситуации и с остальными компаниями, относящимися к Big Tech, просто рынки немного другие.

Рыночная капитализация FAGA на 27 марта 2019 года (в млрд)

Facebook пытается тотально контролировать рынок интернет-рекламы. А Amazon и Google, кажется, и вовсе решили, что не должно остаться ни одного рынка, на котором они не представлены.

Несмотря на то, что 2018 год выдался не самым простым для «большой пятерки» из-за резкого падения акций, сбрасывать со счетов их все же не стоит. Особенно в свете недавней презентации Apple.

Но это только американские гиганты. Азийский рынок, например, живет по своим законам, со своими игроками, способными не менее серьезно влиять на сферы, которые они осваивают.

Например, Tencent, владеющая WeChat, который уже захватил многомиллиардный китайский рынок. Alibaba Group, которая делает все для того, чтобы расширить сферу влияния еще и на США и Европу. И Grab Financial, выросшая из сервиса такси до компании, предоставляющей финансовые услуги бизнесу.

Мы должны быть везде

Главная отличительная черта BigTech — желание присутствовать абсолютно на всех рынках. Это желание подкреплено реальными возможностями. Обороты компаний позволяют тратить огромные суммы на освоение новых сфер, а бренд — заставить своих клиентов потреблять все новые продукты под той же маркой.

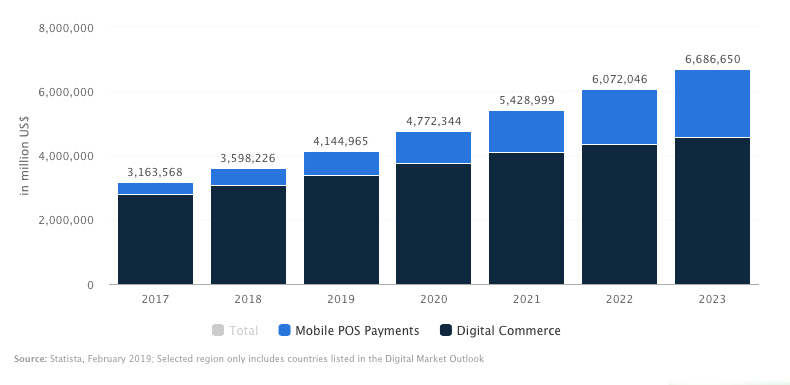

Прогнозируемая общая сумма транзакции в сегменте цифровых платежей. Источник: statista.com

Финансовый рынок BigTech обойти стороной тоже не смог. На сегодня большинство американских представителей BigTech предлагает только некоторый функционал. Однако презентация Apple показала, что финансовый рынок — сейчас один из приоритетных для IT-гигантов.

США

Apple продвинулась намного дальше своих конкурентов в освоении финансового рынка.

Изначально компания просто запустила свою систему мобильных платежей, которая сотрудничает с банками. Примечательно — не Apple рекламировала банкам свой новый продукт, а банки боролись за то, чтобы раньше конкурентов предоставить этот функционал своим пользователям.

Сейчас уже 43% владельцев iPhone используют Apple Pay. Еще год назад их число составляло всего 7%. И останавливаться компания на этом не планирует.

Об этом свидетельствует недавно представленная Apple Card, о возможностях которой мы уже писали ранее. И это только начало.

Вряд ли конкуренты Apple из FAGA останутся сидеть на лавке запасных и отдадут такой прибыльный рынок в руки компании из Купертино.

В свою очередь Facebook сосредоточил свои силы не только на фиатных, а на виртуальных деньгах. Компания усиленно занимается разработкой криптовалюты для своего мессенджера WhatsApp. А перевод фиатных средств уже доступен жителям Индии.

В Facebook надеются получить серьезную долю в этой стране. Почему именно там? Причин несколько:

Никто не отрицает, что вскоре и Facebook решит расширить свое влияние на рынке. Google и Amazon тоже могут подтянуться.

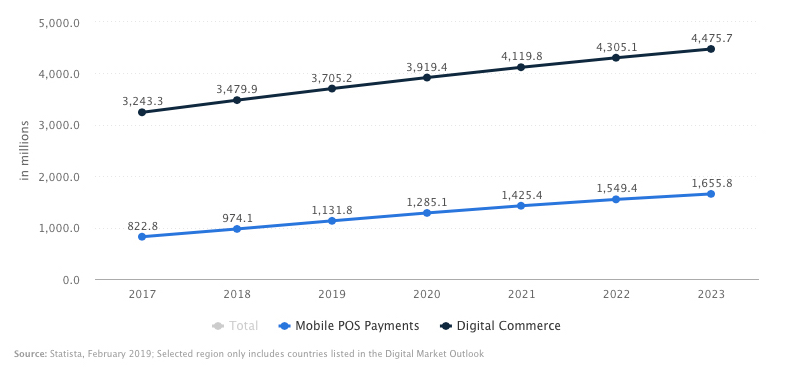

Прогнозируемое количество пользователей в сегменте мобильных POS-платежей. Источник: statista.com

У Google в арсенале огромное количество пользователей телефонов на операционной системе Android и своя система мобильных платежей Google Pay. У Amazon — сервис регулярных платежей Amazon Payments и миллионы клиентов, которые покупают товары каждый день.

Азия

На азиатском рынке BigTech сейчас находится на своем пике. Особенно в финансовой сфере. Пока американские компании только начинают осваивать новый рынок, азиатские уже успели здесь закрепиться. И не в последнюю очередь из-за отсутствия конкуренции. Например, в Китае действует запрет на огромное количество популярных зарубежных сайтов (Facebook, Twitter, Youtube, Instagram, Google и т.д.).

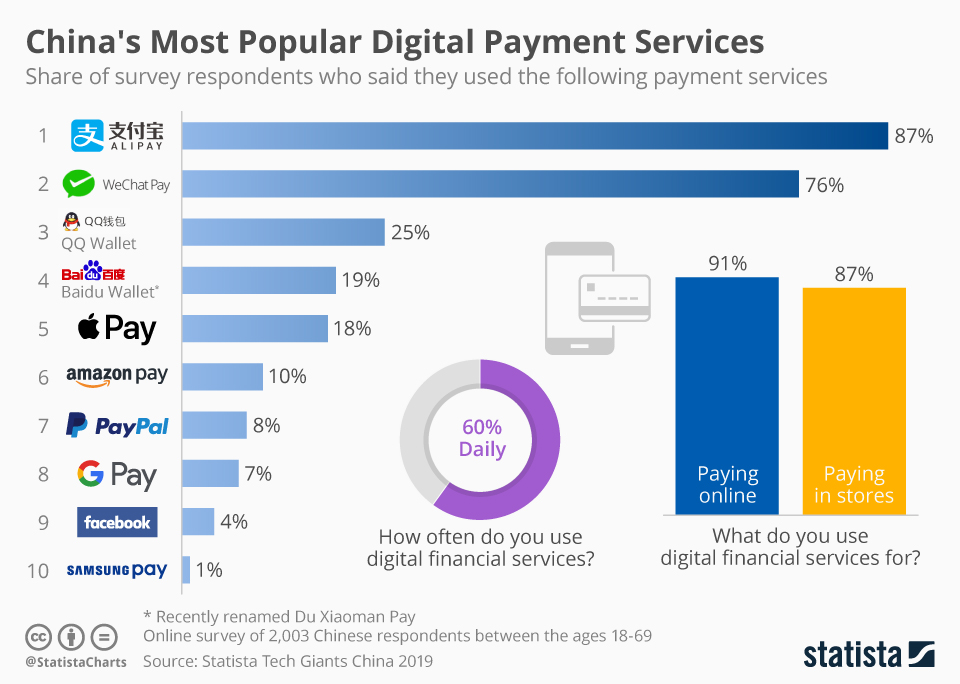

WeChat стал основным методом оплаты для миллиардов людей. Только за прошлый год объем транзакций в WeChat Pay увеличился на 500% в годовом исчислении, а общая стоимость транзакций увеличилась на 400%.

Теперь компания нацелена на выход за границы Азии, а подключение своего продукта позиционирует как возможность увеличить количество клиентов за счет китайских путешественников. За 2018 количество поставщиков услуг выросло на 300%, а число продавцов — на 700%.

Пока WeChat сосредоточен на физлицах, малазийская Grab Financial представила свою дорожную карту, согласно которой главными приоритетами сейчас для них является кредитование и страхование, а акцент будет сделан на представителях малого и среднего бизнеса.

Кроме того, не стоит забывать и об Alipay от Alibaba Group, которая недавно получила лицензию на выпуск электронных денег и решила не ограничиваться рынком Азии.

Самые популярные в Китае электронные платежные системы (2019)

Последнее время Alipay стабильно появляется на новых европейских рынках, а по количеству пользователей в Китае платежному сервису от Alibaba удалось обогнать даже стабильно удерживавшего лидерство WeChat.

Учитывая все факты и статистику, власти США не зря побаиваются влияния BigTech на финансовый сектор, однако о последствиях этого пока говорить рано. Важно то, как на новых конкурентов отреагируют традиционные банки.

Компании Big Tech — что это? Актуальный список биг техов

Что такое Big Tech компании

Название «Биг Тех» дословно означает «Большие технологии». Это довольно точно отображает суть явления.

Компании Big Tech – крупнейшие компании в IT‑сфере, охватившие практически все сферы деятельности: онлайн-торговлю (Amazon, Alibaba, eBay), социальные сети (Facebook), онлайн-рекламу (Facebook, Google), разработку и программное обеспечение (Apple, Microsoft), стриминг (Apple, Netflix), онлайн-поиск и социальные связи (Facebook, Google, Яндекс, Tencent, Mail) и даже необанкинг (Paypal, Apple, Amazon, Тинькофф, Сбер).

Часто к Биг Тех относят те компании, которые не просто большие по капитализации и обслуживают интересы огромного количеств клиентов, но и те, которые строят вокруг себя экосистему. Например, Amazon не просто продает товары, но и предлагает логистику для компаний (хранение товара) и для клиентов (доставку), кредиты покупателям и продавцам, кобрендовые карты, страхование, обучение, краудсорсинг, системы «умного дома», продюсерские услуги, оригинальные дизайнерские решения и множество других дополнительных услуг.

Сбер, Яндекс, Тинькофф и Mail.ru в России также строят свои экосистемы, например, Тинькофф предлагает не только банковские услуги, но и инвестиции, страхование, авиаперелеты и т.д.

Особенности Биг Тех компаний

В результате выходят, что Big Tech компании со временем, используя собственные ресурсы, становятся всё больше, кратно увеличивая свою выручку и чистую прибыль год от года. Мало какие компании могут конкурировать с ними на одном поле.

Отличие Big Tech от Fin Tech и Bio Tech

Итак, Биг Тех – это мощные IT-корпорации, усиливающие свои позиции на рынке онлайн-технологий и становящиеся всё больше год от года.

Fin Tech (финтехи) – это компании, чья деятельность связана с финансами. Как правило, они составляют прямую конкуренцию банкам и платежным системам. К числу финтехов относятся, например, сервис P2P-кредитования LendingMarket, необанк Chime, сервис онлайн-платежей Stripe и многие другие.

Некоторые инвесторы относят к финтехам, а не к бигтехам, такие компании, как Paypal или Тинькофф, так как они тоже составляют конкуренцию традиционному банковскому сектору. Но эти компании, скорее, находятся на пограничной линии – та же PayPal всё же классическая платежная система, а Тинькофф изначально – чисто банковский бизнес.

Многие Big Tech активно скупают молодые Fin Tech-компании, встраивая их в свою экосистему. Например, Amazon, скупив ряд стартапов, в т.ч. Payfort, Emvantage, Tapzo, создал на их основе собственную площадку Amazon Lending, предназначенную для кредитования компаний малого бизнеса – клиентов, продающих через интернет-магазин Амазона собственные продукты.

К Bio Tech-компаниям относят медицинские и фармацевтические компании – но не все, а только те, которые занимаются передовыми разработками в области генной инженерии, клонировании, бионики, крионики, фармакологии, биоинформатики, биоинженерии и т.д. Ценность биотехов заключается в том, что их продукты улучшают качество жизни человека, увеличивают продолжительность жизни, лечат неизлечимые ранее болезни.

К числу современных биотехов относятся такие компании, как Moderna, Amgen, Biogen, Gilead, Illumina, Humana и множество других.

Big Tech присматриваются к биотехам точно также, как к финтехам, поскольку за этими компаниями неоспоримое будущее. Например, Amazon в 2019 году купил производителя лекарств PhillPack за 753 млн долларов, Google – биотех, ориентированный на борьбу со старческими болезнями Calico (цена сделки не разглашается), а биофармацевтическая компания Merck – биотех Pandion за 1,9 млрд долларов для противостояния другим фармацевтическим гигантам.

Список Big Tech компаний

Существуют короткий и расширенный список Big Tech компаний. В короткий список входят компании т.н. группы FAMGA – Facebook, Apple, Microsoft, Google (Alphabet), Amazon.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

По словам Корнилова, эти пять компаний — лидеры внутри растущих мегатрендов. Например, в облачных платформах, услугах по подписке (SaaS), электронной коммерции, цифровых платежах и цифровой рекламе. Поэтому бигтехи остаются перспективными, но их темпы роста будет сдерживать то, что их акции стартуют уже с высоких позиций.

В основном бизнесе бигтехи обычно не сталкиваются напрямую друг с другом. Остановить рост их капитализации могут только регуляторы и политики, которые боятся подавления конкуренции и инноваций. Эти опасения — барьер для роста стоимости акций бигтехов, считает аналитик «Финама» Леонид Делицын.

Во втором финансовом квартале выручка компании взлетела на 53,7% по сравнению с тем же периодом прошлого года, а чистая прибыль — на 110%.

Компания заявляла, что пандемия помогла сильному росту ее бизнеса. Эта тенденция может продолжится и после открытия экономик. «В этом году ожидается рекордный рост продаж iPhone за последние годы, что связано как с развертыванием 5G-сетей, эффектом отложенного спроса и сильными характеристиками самих устройств», — отметил директор аналитического департамента «Фридом Финанс» Вадим Меркулов.

Осенью ожидается презентация iPhone 13. По словам аналитика инвесткомпании Bernstein Тони Сакконаги, обычно акции Apple растут в преддверии таких событий.

Таргеты аналитиков:

На улучшение финансовых показателей Microsoft положительно влияют рост спроса на облачные офисные продукты, где компания — абсолютный лидер, а также прикладное программное обеспечение и сегмент облачных вычислений IaaS, говорит Меркулов из «Фридом Финанс». Появление новой версии операционной системы Windows 11 может привести к росту продаж из-за обновлений, отмечал Корнилов из «Открытие Research».

«Мы не видим краткосрочных рисков для данной бумаги — это успешная компания с грамотной стратегией», — рассказала Виктория Махаффи, инвестиционный стратег «ВТБ Мои Инвестиции ». Меркулов отметил, что оценивает потенциал роста акций Microsoft нейтрально.

Таргеты аналитиков:

Пандемия сильно помогла Amazon. Компания выпустила очень сильный отчет за первый квартал, отметил Меркулов. Чистый объем продаж вырос на 44%, а продажи облачного сервиса Amazon Web Services ускорили рост.

По мнению эксперта, один из главных факторов роста компании — сохранение сильной динамики онлайн-продаж. «Полагаем, что рост будет постепенно замедляться, однако двузначные темпы роста будут сохраняться до 2024 года», — прогнозирует он. Другой фактор — сохранение ведущих позиций в в сегменте IaaS-сервисов, несмотря на растущую конкуренцию, а также онлайн-реклама.

Таргеты аналитиков:

Другой фактор, который может привести к росту акций компании — IPO ее подразделения Waymo, которое занимается технологиями автономного вождения.

«Мы видим, что рост электронной коммерции и цифровой рекламы продолжается с восстановлением экономики. Акции GOOGL выглядят привлекательно с учетом быстро растущего бизнеса компании», — отметил аналитик Argus Джозеф Боннер.

По мнению Меркулова, главный стоп-фактор для инвесторов — регуляторные риски, но их влияние останется ограниченным. Иски против Google не помешали акциям расти. С начала года по конец июня они подорожали на 39%. Кроме того, судебные разбирательства будут длиться несколько лет, добавил эксперт.

Таргеты аналитиков:

На рост акций Facebook также повлияло то, что федеральный суд отклонил антимонопольную жалобу Федеральной торговой комиссии и генпрокуроров из 48 штатов. Судья решил, что комиссия не смогла привести достаточно фактов о том, что компания — монополист на рынке соцсетей

Дальнейшему росту выручки поможет улучшение способов монетизации аудитории и ее рост. «Главная задача компании на текущий момент — это создать популярную платформу для торговли товарами через Instagram, саму соцсеть Facebook, а также интегрировать мессенджер WhatsApp в эту экосистему. В этом вопросе компания уже демонстрирует значительный прогресс», — считает Меркулов.

Таргеты аналитиков:

Финансовая сфера

Бигтех — всему голова

Очередное заседание Клуба банковских аналитиков и макроэкономистов прошло 31 января в РАНХиГС. На этот раз темой обсуждения стали банковские экосистемы, их тенденции и перспективы

Модератором дискуссии выступил Максим Осадчий, а свои доклады представили Егор Кривошея, Павел Самиев и Константин Корищенко. Цифровая трансформация банковских экосистем, борьба экосистем и маркетплейсов, а также последствия цифровизации экономики для финансового сектора — эти ключевые вопросы обсудили члены Клуба.

По мнению Максима Осадчего, начальника аналитического управления Банка Корпоративного Финансирования, за последнее время в финансовом секторе возникли три важных инновации: блокчейн и криптовалюта, отрицательные процентные ставки и, что главное, стремление компаний-гигантов прийти на традиционно банковскую территорию. Бигтехи сегодня создают платежные системы и метят в управление кредитным рынком, тем самым создавая свои экосистемы и заставляя банки реагировать и выходить за пределы банковской деятельности. «Создание банковских экосистем и их развитие стало стратегически важным решением для банков», — заявил спикер. Россия пришла к этому с опозданием, это можно объяснить тем, что у нас драйверами создания экосистем являются не компании, как, например, в Китае, а банки и государство. Но первооткрывателем в области развития банковских экосистем в России, наверное, можно назвать Тинькофф Банк. Сбербанк также активно работает в этом направлении, сотрудничая с Mail.Ru Group и принадлежащим ей Delivery Club. Свои экосистемы есть у Альфа-Банка, ВТБ, Россельхозбанка. Возможно, в эту нишу устремятся также малые и средние банки. Но бигтехи не отстают: российский «Яндекс» — огромная компания с широкой экосистемой.

Как меняются банковские экосистемы

Эту тему продолжил Егор Кривошея, руководитель направления исследований в Центре исследования финансовых технологий и цифровой экономики «Сколково» — Российская экономическая школа. «Экосистема — это сложная система взаимосвязанных элементов, которые развиваются отдельно друг от друга, ключевая часть этой системы — микросервисная инфраструктура. Например, когда Сбербанк развивает сервис такси, он делает это отдельно от своих финансовых продуктов, и чтобы сделать новую операцию для приложения СитиМобил, Сбербанк не ждет обновления своего основного приложения — мобильного банка. Такая система позволяет гибко относиться к тому, что происходит на рынке, и вовремя реагировать с апдейтом на какую-то часть своей экосистемы», — считает Егор Кривошея. Это не только удобно для самой компании, но и помогает клиенту выйти на новый уровень клиентского опыта.

Спикер выделил три модели экосистем на рынке финансовых услуг по условному географическому признаку:

Американо-китайская модель — это бигтеховский финтех. Финансовые инновации здесь развиваются внутри больших технологических компаний, таких как Google, Apple или Amazon. Они предлагают своим клиентам финансовые услуги и активно конкурируют с банками. Финансовые услуги здесь развиваются отдельно, являются лишь одной из множества систем. Но почему бигтехи преуспевают в финансовых услугах? Есть несколько причин: огромное количество данных в руках компаний и умение с ними обращаться, микросервисная инфраструктура и инновационный задел — поиск новых решений для рынка. Также важно, что эти компании полностью цифровые, и им не нужно проходить путь цифровизации, как многим традиционным банкам. Решения бигтех-компаний нравятся клиентам. По данным опроса, более половины опрошенных пользователей готовы перейти на финансовые продукты технологических компаний.

Российская модель, в которой банк — центр экосистемы, а традиционные финансовые посредники становятся конкурентами для банка. Финансовые услуги — это точка входа клиента в экосистему, в которой банк замыкает пользователя и предлагает услуги компаний-партнеров, уже находящихся в экосистеме или еще нет.

Один из примеров такой модели — Сбербанк. В ближайшее время он планирует зайти в новые ниши: от путешествий до управлениями данными. Так Сбербанк пытается соединить жизнь человека, свой бренд и компанию. Бренд Банка должен оставаться в поле видимости клиента при любых его действиях. Тинькофф же, в отличие от Сбербанка, лишь во вторую очередь пытается удовлетворить потребности клиента, не связанные с финансовыми услугами, а делает упор на банковские сервисы. Но приложение банка Тинькофф — суперприложение, которое позволяет решить любые запросы клиента.

То, что в России центром экосистемы является банк, связано с инертностью российского потребителя, исторически сложившейся прибыльностью банков и проактивностью финансовых провайдеров

Европейская модель. В ее центре находятся потребители, регуляторы и стартапы. Благодаря активным действиям регулятора стартапы могут подключаться к инвестиционным структурам и предлагать новые клиентские решения для потребителя. Европейские клиенты проактивны, они умеют и хотят выбирать. Банки же теряют связь с клиентом. И, если раньше большую роль играл бренд, то теперь важнее новые технологические решения.

Конечно, эти модели смешиваются: в России есть стартапы-финтехи, а в Америке доверие к традиционным банкам не пропало.

Сегодня все банки сталкиваются с новыми вызовами: теряют лояльность клиентов, бренды становятся невидимыми, происходят дезинтермедиация и коммодитизация. Поэтому у всех банков есть несколько стратегий развития:

Маркетплейсы против экосистем

С докладом о противостоянии этих моделей выступил Павел Самиев, сооснователь и генеральный директор аналитического агентства «БизнесДром».

Одним из ключевых факторов роста комиссионного дохода банка являются (помимо операционного, расчетно-кассового обслуживания и так далее) продажи продуктов смежных отраслей — как правило, страхования. «С одной стороны, банки позволяют страховым компаниям заработать, но с другой, и комиссионный доход банков от продажи страховых услуг за последние несколько лет существенно вырос: 23% за девять месяцев 2019 года — доля комиссионных доходов банков, 36% за те же девять месяцев того же года — доля банковского капитала с продажи страховых продуктов. В последние пять лет доля банковских каналов с продажи страховых продуктов значительно растет, никто, кроме банков, такого результата больше не показывал», — поделился Павел Самиев. Соотношение продаж страховых услуг через банковские экосистемы и через агрегаторы, маркетплейсы и прочие небанковские каналы, определенно, в пользу банков.

Маркетплейс — это рыночная модель, представляющая собой витрину продуктов разных провайдеров. Экосистема — набор продуктов, сервисов и решений, предлагаемых одним брендом. Возникает вопрос: «Смогут ли свои экосистемы создавать игроки не первого эшелона, не финансовые гиганты?»

«Но есть и попытки создания экосистем для малого бизнеса — это банки, ориентированные исключительно на этот сектор. У них есть специальные блоки, которые работают только как цифровые структуры для малого бизнеса. Уже сейчас они предлагают такой набор сервисов, который распространяется далеко за пределы банковского рынка», — говорит Самиев. Перспектива в том, что доля продаж нефинансовых продуктов в банковских экосистемах будет и дальше расти.

Маркетплейсы создают конкуренцию крупным поставщикам услуг, позволяют быстро и недорого привлечь клиентов. На них могут зайти любые банки, ведь никакой собственной платформы разрабатывать не нужно.

Главные вопросы для рынка сегодня: смогут ли маркетплейсы развиваться так же активно, как экосистемы, или же экосистемы будут наращивать свою долю в других сегментах и продавать не только финансовые продукты, не дав маркетплейсам и шанса? Однозначного ответа пока нет.

Цифровизация экономики: чего ожидать?

Заключительным стало выступление Константина Корищенко, профессора РАНХиГС, посвященное последствиям цифровизации экономики. Именно оно обобщило все раннее сказанное и поставило логическую точку в заседании.

Смысл цифровой экономики заключается в том, что люди пользуются не предметами, а их цифровыми образами

К цифровизации экономики можно отнести такие явления, как сетевизация, смартизация, токенизация, дезинтермедиация, дегуманизация (замена человеческого ресурса в финансовом секторе ботами, роботами, робоэдвайзерами) и шеринговая экономика. Смысл цифровой экономики заключается в том, что люди пользуются не предметами, а их цифровыми образами, например цифровыми деньгами. Здесь у денег возникают новые функции: почти молниеносная скорость передачи, анонимность, возможность транзакций в любом объеме. Создание единой цифровой валюты для мирового Интернета для экономики означает многое, например: можно будет совершать денежные взаимодействия без вмешательства коммерческих банков, использовать очень маленькие денежные величины и работать с деньгами без кредитного и валютного риска.

Изменится и инфраструктура финансового рынка. Базовые активы, системы платежей, хранения и переводов, организация торговли — все это претерпит колоссальную трансформацию. Произойдет разрыв производства и продажи финансового продукта, закрепятся на рынке новые посредники: маркетплейсы, витрины и агрегаторы. Интерфейс банковских приложений станет открытым (Open API). Ключевыми направлениями банков станут риск-менеджмент, онбординг, идентификация. Продажи из агентских перейдут в прямые, модели поведения клиентов стандартизируются, а взаимодействие с потребителем перейдет в VR.

Что касается моделей инвестирования, первичные продукты будут доступны онлайн без привязки ко времени или к месту, все услуги будут персонализированы и подобраны по личным потребностям клиента на основе прогнозных моделей, а также ими сможет воспользоваться любой человек, независимо от его социального статуса и гражданства.

Для людей же цифровая экономика — это возникновение безусловного базового дохода (что спорно), полный цифровой контроль, появление площадок для торговли персональными данными и переход в виртуальную жизнь. Людям придется приобретать пограничные компетенции, повышать квалификацию или вовс, обучаться новой профессии. «Присутственная» офисная работа вымрет, все перейдут на фриланс.

Можно выделить несколько потенциальных моделей развития банковского бизнеса: