Что такое карт счет

Что такое картсчёт (счёт банковской карты) и как им пользоваться?

Пластиковые банковские карты позволяют оплачивать покупки, получать наличные купюры, конвертировать российские рубли в иностранную валюту, а также отслеживать баланс на счёте с помощью банкоматов, платёжных терминалов и онлайн сервисов. Платёжные средства разделяются на дебетовые карты (на счёте хранятся только собственные средства клиента) и кредитные (банк предоставляет клиенту заёмные средства и взимает проценты). С технической точки зрения банковские карты различаются платёжными системами (на территории России используются Мир, Visa и MasterCard), возможностью бесконтактной оплаты (модули Pay Pass или PayWave).

При оформлении пластиковой карты клиенту открывается картсчёт — отдельный банковский счёт, позволяющий управлять средствами с помощью «пластика». Счёт банковской карты позволяет клиенту и финансовому учреждению отслеживать все операции, собирать статистику трат и поступлений, участвовать в бонусных программах для клиента. Например, Сбербанк создал программу лояльности Спасибо, состоящую в начислении бонусных баллов за каждую покупку. Баллы Спасибо начисляются и списываются с картсчёта кредитного или дебетового «пластика», принадлежащего клиенту.

Какая информация содержится в номере счёта банковской карты?

Номер картсчёта указывается в реквизитах банковской карты, состоит из 20 знаков и отличается от цифр, указанных на лицевой стороне «пластика». Цифры, формирующие номер счёта банковской карты (например, 111-22-333-4-5555-6666666), содержат следующую информацию:

С точки зрения банков пластиковая карта клиента выполняет функции ключа для доступа к средствам, однако все операции и личные данные пользователя отражаются только в номере счёта банковской карты. Дебетовые и кредитные карты регулярно меняются ввиду истечения срока действия, утери или кражи. После перевыпуска клиент получает новую пластиковую карту с уникальным номером и кодом, привязанную к существующему картсчёту.

В каких случаях используется номер счёта банковской карты?

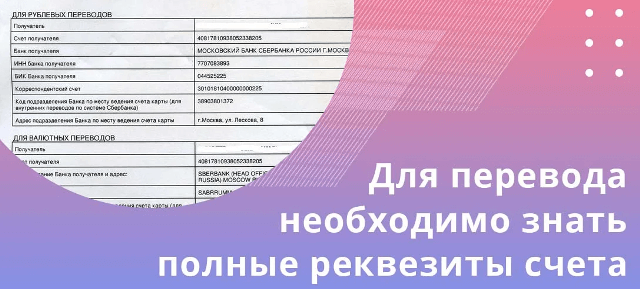

В отличие от цифр, указанных на лицевой стороне пластиковой карты, номер картсчёта относится к полным платёжным реквизитам, поэтому используется для ограниченного числа операций.

Перевод на банковский счёт клиента по платёжным реквизитам. Если владелец банковской карты отправляет или получает крупную сумму денег, вместо перевода C2C (транзакция по номеру пластиковой карты) выбирается перевод по полным платёжным реквизитам. Клиент оформляет платёжное поручение в мобильном приложении или кассе банка, выплачивает фиксированную комиссию. Обычно операции по платёжным реквизитам используются для выплаты заработной платы, погашения алиментов, кредитов, переводе средств по договорам купли-продажи.

Проведение операций в пользу юридических лиц. Если владелец банковской карты выполняет работы для организации, продаёт активы (например, акции) за безналичный расчёт, для получения средств нужно указать номер счёта «пластика». Большинство организаций работает по безналичному расчёту, поэтому клиенту нужно использовать номер картсчёта для получения или отправки денежных средств.

Перевод денежных средств в иностранные государства. Если клиент планирует перевести или получить деньги от иностранного контрагента, нужно оформлять банковский перевод по системе SWIFT. Такие платежи проводятся по универсальному коду банка и полным платёжным реквизитам карты, включая номер картсчёта.

На современном рынке финансовых услуг многие банки предлагают выпуск дополнительных пластиковых карт к одному счёту. Например, в банке Тинькофф клиент может заказать до пяти карт к одному картсчёту, чтобы пользоваться деньгами совместно с родственниками или членами семьи. Все карты привязываются к одному номеру картсчёта, поэтому клиенту и банку проще отслеживать платежи и поступления в мобильном приложении.

При платежах по номеру картсчёта средства списываются с любого «пластика», имеющего положительный баланс. При получении средств на номер счёта карты деньги обычно зачисляются на дебетовую (зарплатную) карту, выпущенную в российских рублях.

Как узнать номер счёта банковской карты?

Двадцатизначный номер картсчёта обычно указывается в договоре банковского обслуживания, также клиент может узнать платёжный реквизит следующими способами:

Обычно номер картсчёта загружается автоматически при оформлении платежа в кассе или мобильном приложении банка. Если клиент планирует отправлять или получать банковский перевод, номер счёта карты можно узнать в договоре на банковское обслуживание, мобильном приложении банка, а также уточнить у специалиста финансового учреждения по телефону или во время личного визита.

Итоги

Номер счёта банковской карты используется для оформления переводов по полным платёжным реквизитам. Например, клиент получает заработную плату, отправляет деньги за границу по номеру SWIFT, покупает или продаёт активы юридическому лицу. Картсчёт состоит из 20 цифр, указывающих на валюту, юридический статус владельца карты и место оформления платёжного средства.

Платёжный реквизит можно узнать в договоре банковского обслуживания, используя мобильное приложение банка, а также уточнить номер картсчёта у сотрудника финансовой организации, обратившись на горячую линию клиентской службы.

Чем отличается карточный счет от карточного номера

При оформлении пластиковой карты, клиенту одновременно открывается карточный счет, подвязанный под пластиковую карту. Этот карточный счет — именно то место где хранятся и куда поступают ваши деньги. Но зачастую владельцы карт редко пользуются этим счетом так как используют в основном карточный номер.

Так чем отличается карточный счет от карточного номера?

Номер карты — это номер нанесенный на банковскую карту и содержит зачастую 14 цифр. Такой номер определяет только конкретную пластиковую карту с которой происходит операция, снятие или пополнение, а счет карты это банковский счет где именно лежат деньги.

Рассмотрим отличия карточного счета от карточного номера на примерах:

Если образно, то карта это ключ к дверям за которой лежат ваши деньги, этот ключ можно поменять, сделать дубликат, потерять, передать другому, сломать и т.д., а счет это помещение за дверью.

В каких случаях используют карточный счет

Очень часто кассиры и сотрудники банка не могут пополнить карту по ее номеру, а требуют именно карточный счет. И как бы это не вызывало удивление у клиентов, иногда сотрудники банка не могут ни сами подсказать по номеру карты ваш карточный счет ни пополнить саму карту лишь по ее номеру и отправляют клиента с деньгами обратно домой искать сам договор и в договоре этот номер карточного счета.

В каких случаях используют номер карты

Номер карты в основном используют для перечисления денег между картами, а также для пополнения их через терминалы или банкоматы. Также номер карты используется при оплате покупок через интернет, для этого кроме номера карты также используется данные по владельцу карты, срок действия карты и CVV код размещенный на задней стороне карты.

В некоторых странах для оплаты с карты используются специальные устройства «импринтер», который не используя магнитную полосу считывает номер карты и так осуществляют платеж. Но не все карты могут использоваться для такой операции, а только те у которых номер карты напечатан специальным выделенным шрифтом, такой метод называется эмбоссированная печать. Зачастую эмбоссированные карты это карты среднего и выше класса: Classic, Gold, Platinum, Infinite.

В целом это и есть основные моменты, которые описывают, чем отличается карточный счет от карточного номера! Также данная информация позволит каждому более эффективно использовать свою банковскую кредитную карту.

Что такое карточный счет в банке

Пластиковая карта – быстрый и удобный способ совершения безналичных финансовых операций. Банки предлагают разные виды электронных изделий: кредитные, дебетовые и др. При этом финансовые организации открывают индивидуальные счёта клиентам. Что такое карточный счёт в банке? Как соотносятся пластиковая карта и индивидуальная запись учёта, используемая банком?

Банковский карточный счёт — что это

Карточный счет в банке – это учётная запись, к которой привязана пластиковая карта. На него поступают деньги. С него они и расходуются. Номер, набранный на лицевой части пластика серебряными или золотыми цифрами, и номер индивидуальной учётной записи в банке различны. Первый имеет 16, 18 цифр, второй – 20.

Каждый клиент может иметь сколько угодно учётных записей в одном или нескольких банках. Для удобства работы финансовых учреждений и пользователей их услуг были введены мобильные пластиковые продукты. Расчёты по ним ведутся безналичным способом дистанционно.

Специальный карточный счёт – это цифровое обозначение учётной записи клиента с привязкой к ней пластикового кошелька с определённым номером. Через него банк осуществляет контроль и учёт всех финансовых операций держателя данного продукта. Если клиент пользуется несколькими пластиковыми кошельками в одном банке, часть их может быть привязана к одной такой записи.

Когда пользователь кладёт наличные деньги на карту или переводит их с другой, он осуществляет автоматическое пополнение карточного счёта. Запрашивая информацию о балансе, он узнаёт, сколько денег у него в банке на определённой учётной записи.

Карточный счёт: как его узнать

Держать в памяти номер карточного счёта необязательно. Трудно запомнить двадцатизначное число. Однако могут возникнуть ситуации, когда он может понадобиться. Где и как узнают номер учётной записи, к которой привязан пластиковый кошелёк?

Если данные способы держателю карты не подходят, он идёт в банк (его отделение) и запрашивает через сотрудника необходимую ему информацию.

Карточный счет: назначение, виды, характеристики, операции

Карточный счет — это…

Виды и особенности

Банковский карточный счет бывает двух видов :

Карточки бывают нескольких видов:

Они отличаются между собой уровнем защиты, ценой и объемом предоставляемых услуг.

Как правило, банковские карточные счета позволяют пользоваться средствами за границей. Все, что требуется — при оформлении визы передать справку из финансового учреждения о наличии аккаунта, а также остатках на нем.

Карточный счет: характеристики и плюсы

К главным характеристикам банковского карточного счета стоит отнести:

Как открыть карточный счет?

Оформить банковскую услугу можно так:

Если необходимо открыть кредитный карточный счет, не обойтись без справки о доходах. Также потребуется дополнительная информация — состав семьи, образование, наличие дополнительного дохода и прочие.

В случае когда клиент банка является нерезидентом, требуется передать бумаги, подтверждающие право находиться на территории страны. При внесении валюты должны предъявляться документы, подтверждающие источник получения прибыли (справка банка о снятии наличных, таможенная декларация и прочие бумаги).

Основные операции

Пополнение возможно следующими путями:

Пополнение при отсутствии карты:

Итоги

Открывая обычный или специальный карточный счет, важно обращать внимание на условия, которые выдвигает банковское учреждение. Важно изучить все аспекты сотрудничества — комиссии, доступность услуги, лимиты и прочие. Часто проблемы со счетом возникают из-за невнимательного прочтения документов. Бывают ситуации, когда денег на карточном счету уже нет, а комиссия продолжает начисляться. Чтобы этого не произошло, важно следить за сроком действия «пластика» и закрывать аккаунт лично, когда в нем уже нет нужды.

Карточный счет: назначение, виды, особенности

Карточный счет: что это?

Карточный счет в банке – это один из аккаунтов банка. На нём денежными средствами можно распоряжаться с помощью карты банка. Деньги зачисляются на пластик и доступны его держателю для расходования (можно снимать наличность, оплачивать покупки и услуги и так далее). Текущий счёт является обычным счётом клиента банка, но привязан к пластику.

Клиенту банка открывают стандартный расчётный счет и к нему прикрепляют карту. Она становится удобным платёжным средством. Владелец карты круглосуточно может выполнять финансовые операции по приходу и расходу средств на счёте. Пополнение карточного счета происходит при каждом поступлении денег на пластик.

Карточный банковский счёт позволяет выполнять финансовые операции:

Обычно пользоваться средствами на карточном счёте можно не только в нашей стране, но и за её пределами. Для этого необходимо при оформлении визы за рубеж, уведомить о наличии карточного счёта в банке. Также необходимо указать сумму средств на карточных счетах.

Виды карточных счетов

Карты выпускаются разных видов, поэтому привязываются к ним и разные реквизиты.

Физическим лицам, в том числе и ИП, банк предоставляет дебетовый и кредитный банковский карточный счёт. На дебетовом карточном счёте находятся только собственные средства держателя карты. Кредитный карточный счёт превышает величину средств на аккаунте клиента банка. Банк предоставляет собственные средства. Они имеет определённый лимит, оговоренный в Договоре между банком и клиентом.

Личный карточный счет ИП для использования в предпринимательской деятельности первоначально даже не предусматривался. Его использовать предпринимателям в деятельности Законодательством не запрещается. Однако при использовании личного счёта в бизнесе требуется письменно сообщить об этом в налоговую инстанцию не позднее 7 дней с момента регистрации в качестве ИП.

Юридическим лицам банк выдает корпоративную расчетную и кредитную карту. Для получения расчетной карты юридическое лицо должно перечислить деньги на карточный счет в банке.

При выдаче кредитной карты банк предоставляет юридическому лицу на расходы определённый лимит. Оформление карточного счёта проводится при этом на физическое лицо – обладателя карты. Уполномоченное лицо получает право использовать карточный счет организации при проведении финансовых операций. Компания имеет право иметь только один аккаунт. Счета на корпоративных картах юр. лиц в рублях и иностранной валюте.

Номер банковской карты

Номер карты — это «адрес», привязанный к счёту.

Номер карты — уникальный и неповторимый. С его помощью совершаются все банковские операции. Номер можно передать любому лицу, чтобы его использовали для перечисления средств на карту. Это значительно удобнее, чем использовать для этих целей расчётный банковский счёт. На номер карты деньги зачисляются моментально, а на р/с обычно в течение 3 дней.

В номере карты в зашифрованном виде содержится важная информация:

Номер карты — инструмент моментального доступа к счёту карточки. При оплате покупки / услуги моментально система СМС — банкинга сообщает о списании средств со счёта карты. Однако списанные деньги временно блокируются. Переводы между счетами осуществляются в течение двух – трёх дней после проведения необходимых банком проверок.

Реквизиты карточного счета не требуются при проведении денег на другую карту через специальный сервис и оплате покупок в интернете.

Система попросит только указать: номер карточки, срок действия и код CVC (они отображены на лицевой и оборотной стороне карты). Введя данные на телефон, привязанный к карточке, клиент получает код. Его необходимо ввести для подтверждения платежа (в целях обеспечения безопасности). Деньги моментально списываются, блокируются, но со счёта карты исчезнут только через два – три дня.

Где найти счёт карты

Обычно для выполнения финансовых операций используется карта или её номер. Можно передать номер пластика для перевода средств. Но иногда требуется именно банковский счет и его полные реквизиты, а не только номер карты. Он нужен при работе с организациями для перевода средств (например, для компании страхования и др.).

Номер счета — это номер конкретного юридического лица, но требуется иногда информация о наименовании компании и реквизитах счета карточки.

Узнать реквизиты карты можно:

Как открыть карточный счет?

Прежде необходимо выяснить ряд условий:

Для открытия счёта следует посетить банк или подать заявку онлайн. Потребуется справка о получаемых доходах, информация об образовании, составе семьи, о наличии дополнительного дохода и другие документы (в зависимости от требований конкретного банка).

Клиенту не резиденту требуется документально подтвердить право находиться на территории РФ. При внесении валюты, необходимо подтвердить источник получения прибыли (требуется таможенная декларация, справка банка о снятии денег и иные документы).

Договор карточного счета

При оформлении Договора на открытие кредитного карточного счёта банка с физическим лицом оговаривается размер лимита для использования. При оформлении юридическому лицу кредитной корпоративной карты банк устанавливает также определенный лимит. Его размер оговаривается в заключаемом Договоре карточного счёта между банком и юридическим лицом.

Договор карточного счета включает разделы: определения и термины, предмет Договора, правила и обязанности сторон, заключающих Договор. Также включает права, обязанности и ответственность обеих сторон, порядок разрешения возникающих споров. Указывается срок действия договора, порядок изменения и его расторжения, адрес нахождения банка и его реквизиты. Все подробно описывается.

Договор считается заключенным с момента получения от Клиента письменного Заявления о согласии с предлагаемыми условиями и при предоставлении всех запрашиваемых документов.

Банковский карточный счет привлекает клиентов легкостью оформления и удобством использования. Им можно пользоваться и за рубежом. Открывая карточный счет, необходимо особое внимание обратить на предлагаемые условия и внимательно читать договор – юридический документ. Главное – следить за окончанием срока действия банковской карты и закрывать свой аккаунт, когда он больше не требуется.