Что такое коэффициент участия в исж втб

Инвестиции под 0%: как проверить, сколько на самом деле заработало ИСЖ?

39 Время прочтения: 8 минут

80% денег страховщик вкладывает в консервативные инструменты, а 20% — в опционы. Разбираемся, что под «капотом» у ИСЖ как понять, действительно ли ваша стратегия оказалась убыточной.

В июне 2017 года Руслан вошел в офис Россельхозбанка в Уфе, чтобы положить на вклад 1,25 млн рублей. «Менеджер меня выслушала и предложила разместить деньги не на депозит, а вложить в полис инвестиционного страхования жизни (ИСЖ) «АльфаСтрахование — Жизнь», объяснив, что вклад принесет мне около 7% годовых, а ИСЖ — не менее 12–14%. Главное условие — в течение трех лет действия договора не снимать деньги, а то не только не заработаю, но и часть суммы потеряю. Я согласился», — рассказал он Банки.ру. Спустя три года страховщик вернул ему начальную сумму, сохранность которой гарантирована, и ни копеечки больше. Мужчина выразил недоумение, почему три года компания пользовалась его деньгами и ничего ему за это не заплатила. Сотрудницы банка развели руками — дескать, это не банковский продукт, а страховой компании, вот к ней и обращайтесь. «Я обратился, но там мне сказали, что выбранная мной стратегия «Стабильный доход» дохода мне не принесла», — продолжает он.

Аналогично ответила страховая компания и на негативный отзыв Руслана в «Народном рейтинге» Банки.ру: «Вы приобрели классическую инвестиционную программу, в основе которой — биржевой индекс. К сожалению, спрогнозировать, как будет развиваться индекс в перспективе, невозможно. На рост индекса могут оказать влияние любые колебания на рынке. Самый актуальный пример — падение фондового рынка во время пандемии COVID-19, что, естественно, также отразилось на наших инвестиционных стратегиях».

Странная стратегия, странные фонды

Приобретенная Русланом инвестиционная стратегия была основана на индексе Credit Suisse, который привязан к пяти глобальным фондам: Merian Global Equity Absolute Return Fund A Eur Hedged Acc (0P00013398), BlackRock Global Funds — Euro Bond Fund, PIMCO GIS Global High Yield Bond Fund, M&G Optimal Income Fund Sterling I Inc, Pioneer US Fundamental Growth.

Мы решили проверить, может ли не искушенный в финансовых вопросах потребитель самостоятельно отследить, как менялся указанный в договоре индекс за последние три года. Найти информацию оказалось непросто. Договор отсылает страхователя к информационному терминалу Bloomberg — платному ресурсу для профессиональных трейдеров. Ничего не дало и использование обычного поисковика. Информация нашлась только на сайте самого страховщика и оказалась неутешительной — стратегия за три года принесла убыток в размере около 20 тыс. рублей. То есть формально страховщик прав: стратегия убыточна, страхователю вернули гарантированную сумму вложений.

Но у личного финансового советника и инвестора Ильи Кривогузова, который помогал нам проверять доходность стратегии, возник вопрос к выбору фондов, в которые инвестировали средства. «Это какие-то странные фонды, за исключением одного — BlackRock Global Funds, — считает он. — У них у всех фантастически высокая комиссия: от 0,84% до 1,63%! Хотя существуют более доходные фонды, прозрачные и понятные, дешевые. Мне сложно понять, на чем зарабатывают такие стратегии».

На этом странности продукта, приобретенного Русланом, не заканчиваются. Но прежде, чем разбираться с ними дальше, коротко о том, как работает ИСЖ.

Матчасть: что такое ИСЖ

Полисы ИСЖ — сложный продукт, в котором есть страховая часть — в среднем это около 80% внесенной страхователем премии (у разных страховых компаний она может отличаться). Эту часть средств страховщик вкладывает в консервативные инструменты, например гособлигации или депозит. Большого заработка они не приносят, но к завершению действия договора вырастают до 100% первоначально вложенных средств. Кроме того, эти средства могут потребоваться на выплату, если в период действия договора у клиента произошел страховой случай — они и размер выплат по ним прописаны в договоре ИСЖ.

А куда же идет вторая, меньшая часть денег? Она призвана заработать инвестиционный доход, для чего ее вкладывают в более рисковые инструменты, например в акции мировых компаний. То есть в выбранную клиентом инвестиционную стратегию, успех которой будет зависеть от котировок бумаг на бирже.

Пример от СК «Росгосстрах Жизнь»: клиент вложил в покупку ИСЖ 100 тыс. рублей. Из них 80 тыс. рублей положили на депозит под 5% на пять лет, а на оставшиеся 20 тыс. рублей купили call-опцион на акции Apple. Опцион давал страховщику право купить эти акции по 135 долларов за штуку в июле 2020 года. Один опцион обошелся страховщику в 10 долларов. По курсу 2015 года он приобрел 35 опционов.

В июле 2020 года акции Apple доросли до 380 долларов, а сам доллар стоил 71 рубль. Каждый опцион принес страховщику 380 – 135 – 10 = 235 долларов, а общая прибыль составила 235 * 35 = 8 225 долларов.

Страховщик выплатил клиенту по ИСЖ 8 225 * 71 = 583 975 рублей от инвестиций. Плюс 100 тыс. рублей с депозита. Итого — 683 975 рублей, вместо вложенных им 100 000 рублей.

Но опцион — крайне рисковый инструмент. Если бы цена Apple не выросла до 135 долларов, он принес бы убытки. Тогда клиент вернул бы только 100 тыс. рублей.

Пример РГС — теоретический. Во-первых, из него не понятно, в каком месте страховщик (и банк, продающий, как правило, страховку) берет свою долю. По информации одного из участников рынка, маржа страховщика составляет 3—6% от взноса клиента. Это разница между вложениями, обеспечивающими гарантированную доходность, и расходами на покупку опционов. Во-вторых, история умалчивает о счастливых клиентах, которые заработали по 500% доходности по своим полисам. И это не случайно. Доход рассчитывается по формуле, в которой заложен ограничитель под кодовым названием «КУ».

Как считается доход по ИСЖ

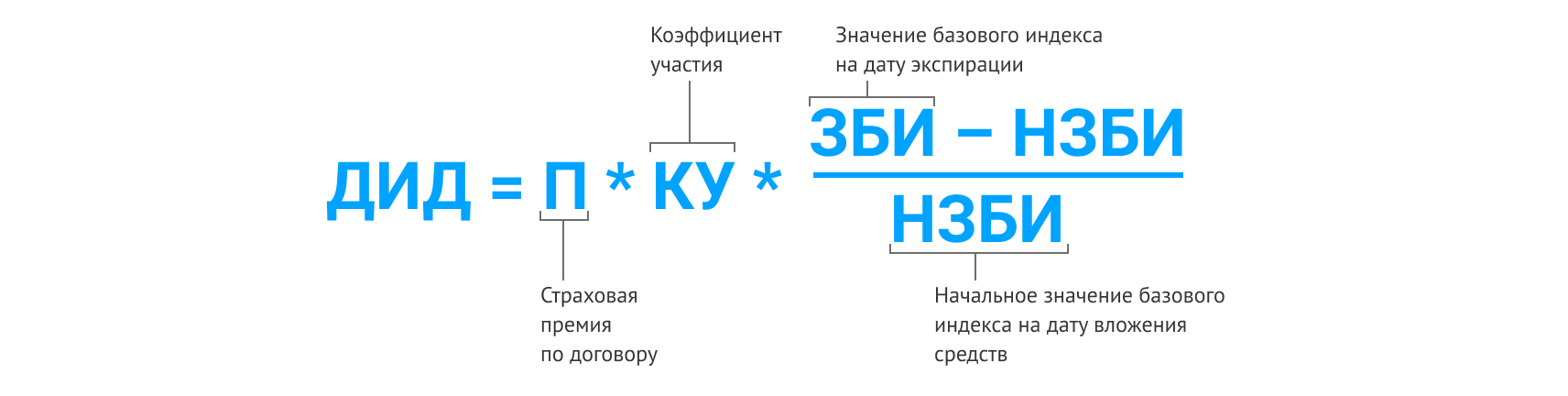

Формула расчета дополнительного инвестиционного дохода (ДИД) у разных страховых компаний может отличаться. В договоре Руслана она выглядит так:

Говоря проще, премия по договору умножается на динамику активов, к которым привязан полис, и на коэффициент участия.

КУ определяет, какую долю от роста индекса получит страхователь. Она может отличаться в разных договорах и у разных страховщиков. В договоре Руслана КУ составляет 70,18%. Это значит, что если бы за три года индекс, на котором была основана выбранная им стратегия полиса, вырос, например, на 35% (с учетом курса рубля, если стратегия привязана к активам в других валютах), то его капитал увеличился бы на 70,18% от этого роста, то есть на 24,6%.

Теперь вернемся к главному вопросу: как проверить, не скрывает ли от нас страховая компания истинное положение дел?

Как проверить страховую

Если деньги инвестируются в акции компаний, то, по словам генерального директора «БКС Страхование жизни» Андрея Дроздова, в договоре ИСЖ указано, ценные бумаги каких компаний входят в состав этой корзины и их стоимость на «входе» в продукт. Зная частоту выплат и даты наблюдения (это даты, в которые страховая компания будет сравнивать текущую стоимость ценных бумаг с теми ценами, которые были на момент заключения договора), можно отследить динамику. «Стоимость ценных бумаг — это открытая информация, ее можно достаточно легко найти и посмотреть на различных финансовых ресурсах, — говорит Дроздов. — Кроме того, для наших клиентов в ближайшее время будет доступна такая опция в личном кабинете на сайте компании».

В современном ИСЖ почти все стратегии представляют собой покупку опциона, отмечает руководитель управления инвестиционного страхования СК «Росгосстрах Жизнь» Борис Борзунов. Важно, какое условие получения дохода указано в инвестиционной декларации. «В инвестиционной декларации, которую клиент получает вместе с договором страхования, указываются тикеры — уникальные идентификаторы инструментов, с помощью которых можно найти информацию в открытом доступе, буквально «загуглив» их. Кроме того, для самостоятельного расчета потребуется формула определения ДИД, которая тоже указывается в инвестиционной декларации», — объясняет он.

На что насчитывается доход?

Из формулы следует любопытная деталь: страховщик начисляет доход на всю сумму полиса. При этом из примера «Росгосстрах Жизни» мы видим, что инвестируется только малая часть. И из договора не будет понятно, какую именно часть страховщик потратит на инвестиции. «Клиенту эта информация не поможет рассчитать доходность по полису, потому что доход в ИСЖ рассчитывается на всю сумму страхового взноса клиента», — обращает внимание Борзунов.

Что позволяет страховщику начислять доход на весь полис, притом что инвестируется лишь часть? Во-первых, тот самый КУ, который может ограничивать участие страхователя в прибыли. А во-вторых, тот самый опцион из примера про акцию Apple. Опцион обладает так называемым эффектом плеча. Обратите внимание, в примере каждые 10 долларов инвестиций принесли 245 долларов прибыли. При этом, если бы акции не выросли до нужного уровня, страховщик бы просто потерял инвестиционную часть и вернул страхователю его деньги. Не очень хороший исход для страхователя, но страховщик выполнил условия договора.

А поскольку точное значение инвестиционной части полиса знает только страховщик, тут вполне может найтись место и для собственной прибыли, а также прибыли продавца полиса.

Финграмотность и терпение

«Оформил пакет инвестиций «Глобальные сети» в Альфа-Банке, — написал в «Народном рейтинге» пользователь под ником Konstantinn12629. — Изучал графики роста акций за несколько лет, была просадка в начале года из-за коронавируса, в дальнейшем должен быть все-таки рост, и я, по крайней мере, на это надеюсь. Я не какой-то там эксперт в инвестициях, обычный офисный служащий, у которого есть свободный актив и есть желание на нем заработать. Поэтому не покупаю акции самостоятельно, чтобы по незнанию не терять деньги. А готовые пакеты со страховкой жизни — это отличный вариант. Получится что-то заработать — отлично. Не получится — заберу свои деньги и, наверное, закончу на этом».

Договоры, заключаемые сейчас, содержат значительно больше информации, чем договоры трех- и пятилетней давности, утверждают страховщики. И негативных отзывов пользователей стало на порядок меньше, что говорит о том, что страховщики становятся более открытыми, а страхователи — более грамотными.

Ольга КОТЕНЕВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Стратегия «КУ-КУ»: главные ошибки инвесторов в ИСЖ

Не пытайтесь это повторить

12 Время прочтения: 6 минут

Для людей, сознательно выбравших ИСЖ, но не имеющих опыта, Банки.ру собрал типичные ошибки при выборе и смене стратегии, от успешности которой и зависит доход.

Банки.ру неоднократно рассказывал про мисселинг, когда клиент банка становится инвестором, сам того не ожидая и не понимая сути инвестиционного страхования жизни. Например, считая, что это «что-то вроде вклада, только с повышенной ставкой». Или не осознавая, что ему придется теперь довносить платежи раз в год. Или рассчитывая на гарантии государства на случай банкротства страховщика. Или даже пребывая в уверенности, что обещанный ему не вполне честным продавцом 20-процентный доход гарантирован. Хотя этот доход существует лишь в воображении банковского специалиста и может обернуться нулевым прибытком. Сейчас не об этом, а о людях, которые сознательно стали инвесторами, но не имеют опыта и не знают, как выбирать стратегию и когда ее следует менять. Мы собрали типичные ошибки, чтобы вам не пришлось наступать на те же грабли.

Выбор стратегии на основании WOW-фактора

У банковских продавцов есть определенный набор «железных» аргументов (WOW-факторов), позволяющих продать кому угодно что угодно. Например, хорошо продаются стратегии, где базовый актив связан с фармацевтикой, или с растущей нефтью, или с IT-сектором. Банковский консультант рассказывает клиенту, например, о том, что прибыли фармкомпаний в разы выше средних по экономике, что акции производителей лекарств растут быстрее рынка, что лекарства постоянно дорожают, поэтому сектор всегда будет давать высокий доход. То же самое с IT — диджитализацию и уберизацию никто не отменял. Поэтому кажется, что сектор всегда будет в плюсе и соответствующая стратегия даст высокий доход. При этом ни клиент (он и не должен!), ни консультант (он и не может, так как не инвестиционщик) не осознают, что конкретная стратегия может быть переоценена: весь потенциал роста уже заложен в цену активов, и такого бурного роста, как кажется на берегу, может и не случиться.

Вывод: не соглашайтесь на первое же предложение продавца ИСЖ, возьмите паузу, подумайте, посмотрите, что происходит с активами сектора и что пишут аналитики о его перспективах.

Выбор продукта на основании высокого коэффициента участия

Продавцы ИСЖ часто делают акцент на высоком коэффициенте участия (КУ), которым можно завлечь неопытного клиента. Особенно если до этого он ни во что, кроме депозитов, не инвестировал. Если КУ 100%, значит при росте базового актива клиент получит 100% доходности от роста. Если он 80%, то, соответственно, 80%, если 200% — то в два раза больше, чем рост базового актива. Клиент при этом, как правило, не понимает (и ему никто не объясняет), что в неудачной стратегии (при доходности в 1%) КУ, даже равный 150%, не даст ощутимого дохода, а коэффициент участия в 80% на стратегии, прибавившей за год 30%, принесет серьезную прибыль.

«Математика КУ устроена таким образом, что чем выше потенциал доходности самого базового актива, тем меньше будет КУ для данного базового актива. И за счет этого ожидаемая доходность у активов выравнивается», — поясняет старший инвестиционный аналитик СК «Сбербанк страхование жизни» Борис Борзунов.

Например, у базового актива «Новые технологии 2.0» доходность за последние семь лет (с 06.2011 по 06.2018) составила 170%, а у актива «Глобальный фонд облигаций 2.0» — всего 34%. При этом КУ для полиса в рублях у «Новые технологии 2.0» — 65%, а у «Глобальный фонд облигаций 2.0» — 360%. Таким образом, получается, что дополнительный инвестиционный доход человека, который выбрал «Глобальный фонд облигаций 2.0», — около 17% годовых, а у клиента страховой со стратегией «Новые технологии 2.0» — около 16% годовых.

Вывод: не ловитесь на высокие цифры КУ, обратите внимание на потенциал доходности стратегии.

Смена стратегии при снижении базового актива

Самая распространенная ошибка инвестора — смена стратегии (фонда ) до окончания действия полиса. Как правило, у начинающего инвестора возникает желание выйти из стратегии после снижения стоимости первоначального базового актива (то, во что вкладываются ваши средства согласно выбранной стратегии). Однако изменение стоимости активов инвестирования (опционов) не прямо пропорционально изменению стоимости самого базового актива. Например, при снижении базового актива на 10% опцион может потерять в стоимости 50% и более. Это может напугать и заставить еще быстрее выходить из падающего актива. Но делать этого не стоит, если нет базовых предпосылок для глобального падения актива без шансов на последующий рост. При восстановлении базового актива стоимость опциона будет также быстро восстанавливаться, причем быстрее, чем сам актив. Эксперты советуют уточнить у клиентского менеджера, какой индикативный коэффициент участия получится после смены стратегии (фонда), и только потом принимать решение.

Вывод: не выходите из актива при «медвежьем» тренде, подождите, пока «быки» поднимут актив.

Смена стратегии сразу после формирования инвестдохода

Ситуация, обратная предыдущей: базовый актив, в который вы вложились, вырос, сформирован хороший дополнительный инвестиционный доход. И вы решаете, что пора «снять сливки» и сменить стратегию (фонд). Нужно учитывать, что при смене стратегии будут проданы все рисковые активы и все средства будут инвестированы в новый базовый актив. Это даст очень высокий КУ, но если новый базовый актив не вырастет, то весь прошлый накопленный инвестиционный доход испарится. Чтобы этого не случилось, нужно сначала зафиксировать накопленный инвестдоход и лишь потом менять фонд.

Вывод: если кажется необходимым сменить стратегию, сначала зафиксируйте полученный доход. Но прежде подумайте, нужно ли выходить из успешной стратегии.

Преждевременная фиксация (вывод) прибыли

«Это самая распространенная ошибка, прямо классика жанра, — сетует Борис Борзунов. — Клиент фиксирует дополнительный инвестиционный доход или получает его выплату не на пике роста базового актива, ожидая последующего падения, а сразу, как видит в кабинете цифру большую чем ноль». Каждый раз, когда совершается опция по фиксации или снятию дополнительного инвестиционного дохода в течение срока действия полиса ИСЖ, сумма так называемого рискового фонда (на который покупаются опционы) сокращается. Это приводит к снижению потенциала доходности. Такое легко увидеть, если посмотреть, как снижается КУ после фиксаций: пара-тройка фиксаций спокойно могут снизить КУ в два раза или более!

Клиент оформил ИСЖ на 700 тыс. рублей в конце 2013 года и выбрал стратегию «Сырьевая корзина». Почти три года базовый актив (сырье) падал, а в 2016 году начал расти. Инвестор обрадовался, зафиксировал и снял в конце 2016 года 32 тыс. рублей полученного инвестдохода, потом через полгода снял еще 1 600 рублей, через месяц — еще 16 тыс. рублей, и еще через полгода — 25 тыс. рублей. За четыре раза он снял 74,5 тыс. рублей, и все это за один год! Выглядит неплохо — за год зафиксированная прибыль составила более 10% от вложенной суммы. На самом деле, каждый раз выводя средства, инвестор терял в коэффициенте участия, что негативно сказалось на общей доходности по договору за весь срок. Изначально у него был КУ 220%, а потом из-за хаотичных многократных снятий средств превратился в 41%. В результате суммарная доходность составила 15,5% за весь период действия полиса. А если бы он не выводил инвестдоход, цифра была бы более 27%.

Вывод: «Опция фиксации или выплаты подходит только для тех случаев, когда потенциал доходности кажется клиенту исчерпанным, а сформированный инвестиционный доход полностью его устраивает. Если же человек хочет иметь возможность регулярно снимать доходность (при росте базового актива), то нужно выбирать не классический ИСЖ, а ИСЖ купонный. В купонном ИСЖ есть ежегодное начисление купонов, то есть выплата доходности, и это не снижает будущий потенциал доходности», — советует Борзунов.

Складывание яиц в одну корзину

Заключая договор ИСЖ, человек зачастую думает, что если стратегия окажется неудачной или вдруг потребуются деньги, то их можно будет забрать в любой момент. Пусть доходность потеряешь, как проценты во вкладе при преждевременном расторжении, но «тело»-то вернут. Но в страховании все не совсем так: существует понятие выкупной суммы, которая лишь к концу срока инвестирования приближается к 100% (но никогда до срока истечения договора не равняется сумме взноса). Для пятилетнего рублевого полиса ИСЖ выкупная сумма первого года равна 72,99%, второго года — 77,73%, третьего — 82,79%, четвертого — 88,17%, пятого — 93,9%, поясняет Борис Борзунов на примере продуктов компании.

Вывод: «Инвестировать нужно на весь срок, и точка. Хотя если вдруг клиент не на 100% уверен, то есть «обходной маневр». Лучше вложить, допустим, не 600 тысяч рублей в один полис ИСЖ, а заключить три одинаковых договора по 200 тысяч рублей. Таким образом, в случае если экстренно потребуются деньги, можно расторгнуть только один договор, а остальные два продолжат работать», — говорит эксперт.

Ольга КУЧЕРОВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Инвестиционное страхование жизни

Уверенность в будущем

Как это работает

Инвестиционное страхование жизни — это страховой инструмент, позволяющий защитить свой капитал, получить страховую защиту при непредвиденных обстоятельствах и при этом участвовать в движении фондового рынка.

Инвестор единовременно или частями вносит средства

Страховая компания размещает средства в различных активах

При наступлении страхового случая страховая компания гарантирует выплаты

Инвестор также принимает участие в росте базового актива, если это предусмотрено условиями продукта

В конце срока инвестору возвращается первоначальный взнос и накопленный доход в случае его получения страховой компанией

Страховые компании-партнеры Премьер БКС

Программы инвестиционного страхования жизни

Вы совершаете единовременный взнос по договору страхования жизни, а страховая компания обеспечивает ваше участие в росте выбранного базового актива и гарантирует страховые выплаты в случае наступления страховых событий.

Управление капиталом +

| Валюта | Российский рубль |

| Срок | 5 лет |

| Защита капитала | 100% 1 |

| Базовый актив | S&P Economic Cycle Factor Rotator Index |

| Коэффициент участия | 156,7% 4 |

| Форма договора | Полис страхования жизни ООО «Капитал Лайф Страхование Жизни» |

ИСЖ Умные индексы: Натиксис

| Срок | 7 лет |

| Защита капитала | 100% 1 |

| Базовый актив | NXS Smart Allocation Global Funds Index |

| Коэффициент участия | 112% 4 |

| Форма договора | Полис страхования жизни ООО СК «БКС Страхование жизни» |

Вопросы по ИСЖ

Кому подходит инвестиционное страхование жизни?

Инвестиционное страхование жизни создано для тех, кто задумывается о своем благополучии, будущем своей семьи и отдает себе отчет в том, что жизнь непредсказуема. Устойчивое финансовое положение можно сохранить даже при непредвиденных обстоятельствах. Главное — заранее об этом позаботиться. ИСЖ удачно совмещает в себе страхование жизни и возможность получить инвестиционный доход.

Как распределяются вложенные мною деньги?

Меньшая часть идет на страхование жизни, большая — в инвестиционные инструменты, причем как в консервативные — защитные, так и в более рисковые.

Каковы инвестиционные риски?

Благодаря оптимальному распределению вложенных средств и тщательно отобранным инвестиционным активам страховая компания гарантирует возврат вложенных средств. Получение дополнительного инвестиционного дохода и его размер зависят от выбранной программы и рыночных факторов.

А что с налогами на доход?

Для ИСЖ действует льготная система налогообложения (ст. 213 Налогового кодекса РФ). С полученного в конце срока дохода нужно будет уплатить НДФЛ 13%, но за вычетом ставки рефинансирования ЦБ РФ при страховании жизни на срок более 5 лет.

С вложенного инвестором капитала и полученных выгодоприобретателем выплат при наступлении рисков «Смерть по любой причине» и «Смерть в результате несчастного случая» никакие налоги не уплачиваются.

Почему у страховых программ такие сроки?

5-7 лет — оптимально для инвестиций, целью которых является надежная защита сбережений.

Как будут защищены мои права и накопления?

Страхование жизни строго контролируется государством.

Права застрахованного и его денежные средства защищают:

Кроме того, средства, размещенные в ИСЖ (страховая премия), не подлежат разделу при разводе, аресту и конфискации, так как в период действия договора являются собственность страховой компании.

За счет чего достигается 100% гарантия возврата вложенных средств?

За счет вложений в консервативные активы — высоконадежные облигации и депозиты крупных банков. Страховая компания берет на себя обязательства и гарантирует возврат полной суммы инвестиций, при условии соблюдения срока страхования. При досрочном расторжении выплачивается выкупная сумма, которая может быть значительно меньше изначально уплаченной страховой премии.

Что является страховым случаем?

Страховыми случаями могут быть:

Для каждого из рисков определен свой размер страховых выплат.

Как быстро можно получить страховую выплату?

Как правило, выплаты совершаются в срок до 15 рабочих дней после получения страховой компанией всех необходимых документов. Подробности можно уточнить у финансового советника.

Как воспользоваться услугой инвестиционного страхования жизни?

Достаточно обратиться к финансовому советнику в любой офис Премьер БКС.

Получите персональную консультацию

Узнайте у финансового советника, какая программа инвестиционного страхования жизни подойдет именно вам