Что такое колено в трейдинге

3 стратегии на базе Мартингейла и Мартрингала

Введение

Мартинге́йл (мартингал, от фр. martingale) — система управления ставками в азартных играх.

Суть системы заключается в следующем:

Используя систему мартингейл, игрок не получает преимущества, он всего лишь перераспределяет свой выигрыш. Игрок проигрывает редко, но помногу, а выигрывает часто, но помалу.

Мартинга́л в теории случайных процессов — такой случайный процесс, что наилучшим (в смысле среднеквадратичного) предсказанием поведения процесса в будущем является его настоящее состояние.

3 стратегии на базе Мартингейла и Мартрингала.

1. На базе классической системы Мартингейл

Технические характеристики стратегии:

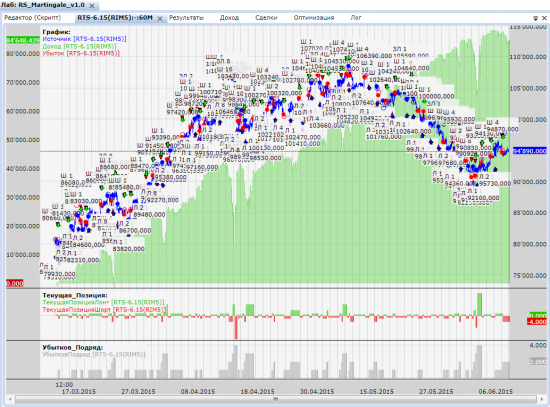

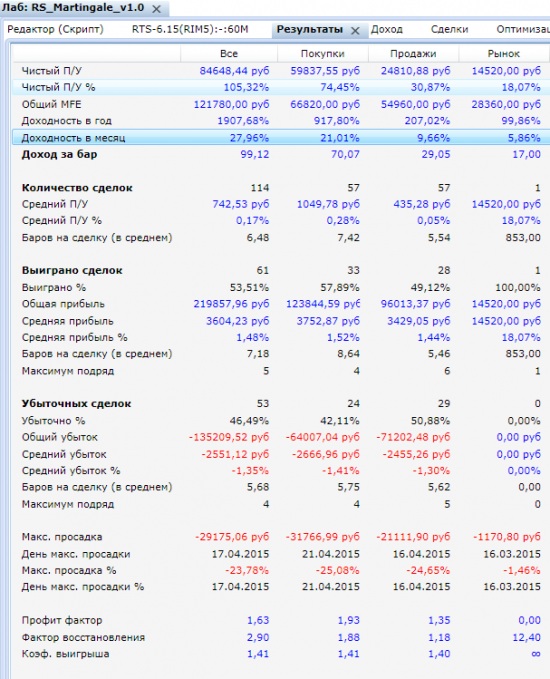

Сокращения сделок на графике: Л-Лонг; Ш-Шорт: ЗЛ-Закрыли Лонг; ЗШ-Закрыли Шорт. (Сделок очень много, поэтому есть смысл сокращать их названия до одной буквы. Это привносит удобство при анализе сделок.)

Ниже, на графике, мы можем видеть 114 сделок, за 3 месяца торгов. Выиграно сделок: 61 (53,5%).

Зеленым цветом выделена растущая доходность.

Максимальная серия убыточных сделок равна 4. Достигалась 2 раза.

Максимальная позиция достигала 16 контрактов.

Серий из 3-х убыточных сделок было 4.

Доходность в год: 1908%

Вывод: при малых сериях убыточных сделок стратегия себя прекрасно показывает и доходность очень быстро растет.

Можно ли улучшить результаты стратегии и как это сделать?

Всегда остается вероятность получения длинной серии убыточных сделок.

На последнем шаге, когда уже нет больше денег для повышения ставки, действительно наступит значительный убыток. И тогда вся накопленная прибыль будет потеряна.

Но, никто не заставляет нас держать убыточную серию максимально длинной.

Мы можем попробовать сделать следующее: что, если не дожидаться большой серии убытков и самостоятельно определить выход из серии, например после третьего подряд убытка. Или после второго. Да, мы примем убыток. Но он не отнимет разом весь депозит и не приведет к маржинколу.

Суть простая: чем короче серия, тем меньше убыток, в абсолютном значении. Остается ещё довольно много денег, чтобы продолжать торговлю. Если наша торговая стратегия дает больше правильных входов, чем убыточных, то мы должны быть в плюсе.

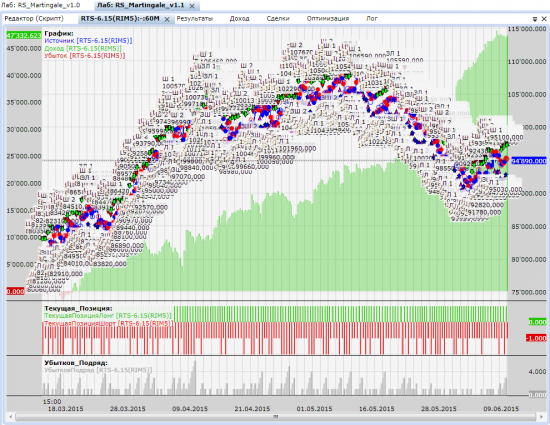

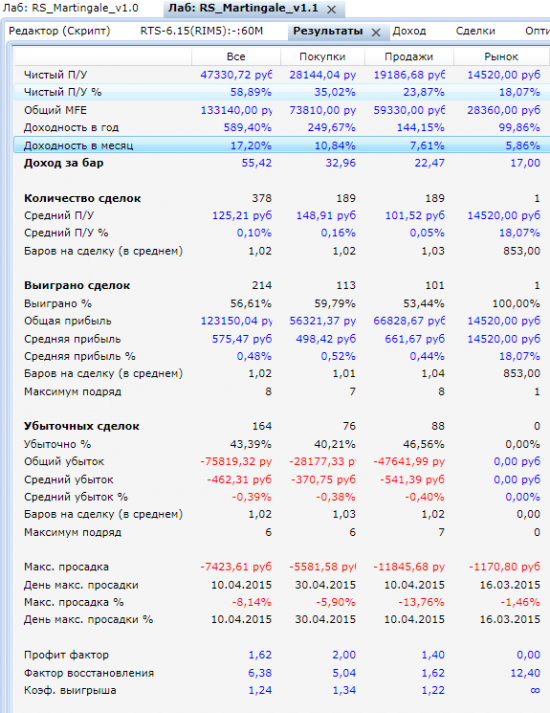

2. C вариациями системы Мартингейл

Суть стратегии: удваивая ставку каждый раз после проигрыша мы на любом выигрышном ходу отбиваем все убытки и получаем небольшую прибыль. Убыточные серии не продлеваем более 2-х сделок подряд, а начинаем торговлю заново, с минимальной ставки.

Технические характеристики стратегии:

Ниже, на графике, мы можем видеть 378 сделок, за 3 месяца торгов. Выиграно сделок: 214 (56,6%).

Зеленым цветом выделена растущая доходность.

Максимальная серия убыточных сделок равна 6. Достигалась 1 раза.

Максимальная позиция достигала 2 контракта.

Доходность в год: 589%

Статистика

Выводы:

Мы видим, что доходность системы снизилась с 28% в месяц, до 17%.

Стратегия, на текущих данных, стала более надежная и менее рисковая.

Можем ли мы ещё как-нибудь повлиять на результаты стратегии?

Если получение прибыльной сделки более вероятно, чем получение убыточной сделки, то состояние системы будет субмартингалом. Соответственно, шансы на выигрыш повышаются.

Торговля по Мартингейлу – путь к сливу депозита или золотой грааль?

Стратегия Мартингейла известна многим, но те, кто сталкивался с ней лично в своей практике, часто высказывались негативно. Достаточно обжечься один раз и пережить потерю всего своего депозита, чтобы больше никогда не захотеть возвращаться к использованию данной методики.

Но таки ли страшен Мартингейл, как его описывают? Возможно, трейдеры не говорят о собственной невнимательности и ошибках, которые совершали, поэтому проще винить во всем стратегию? Эксперты брокера Finmax помогают разобраться в ситуации и выяснить, как правильно использовать торговлю по Мартингейлу, чтобы она была прибыльной. Конечно, этот подход не сулит перспективу разбогатеть в один день, однако имеет право рассматриваться как полноценная торговая методика с хорошей вероятностью заработка.

Немного об особенностях стратегии Мартингейла

В двух словах данная методика описывается как прием удвоения каждой последующей ставки после убыточной сделки. Например, вы зафиксировали убыток, открываете новую сделку с удвоенной инвестицией, опять проиграли, опять удвоили ставку и т.д. С одной стороны, это кажется глупо, бессмысленно и не рационально. Но особенность Мартингейла в том, чтобы дождаться, когда сработает одна из последующих сделок с удвоенной инвестицией и позволит получить прибыль, которая перекроет убытки предыдущей операции. Рискованно – да, перспективно – да, подходит всем – нет.

Методика применима не только для сделок на рынке Форекс, но также уместна для использования в бинарном трейдинге, а любители азартных игр могут практиковать такой подход при игре в рулетку или покер.

Стратегия Мартингейла была описана французским математиком Полем Пьером Леви, а его идея очень понравилась именно клиентам казино. Ученые даже проводили серьезные исследования, чтобы понять, насколько высока вероятность получать выигрыш с каждым удвоением ставки.

В аспекте валютного трейдинга Мартингейл задает формирование ордерной сетки, в которой каждая последующая сделка удваивается. В видоизмененной тактике можно увеличивать инвестицию не в два раза, а на конкретный процент или коэффициент.

Суть работы метода торговли по Мартингейлу

На практике заключение по Мартингейлу происходит следующим образом:

С этого момента вы начинаете действовать по следующей схеме:

Если не использовать Мартингейл в такой ситуации, тогда три сделки подряд закрываются с убытками, и даже четвертый ордер не смог бы перекрыть этот отрицательный финансовый результат.

В такой ситуации напрашивается несколько важных выводов:

Разновидности торговли по Мартингейлу

В зависимости от того, насколько вы будете увеличивать свой лот зависит характер вашей торговли:

Отдельно стоит отметить прием семи-Мартингейла. Особенность его в том, что лот увеличивается только при условии убыточной предыдущей сделки. Если первая закрылась в плюсе, значит, на следующем ордере уменьшается объем. Логика таких действий объясняется тем, что с каждой прибыльной сделкой увеличивается риск убытков на следующем ордере, поскольку вы не можете непрерывно зарабатывать. Это же правило актуально и для противоположной ситуации – убыточная серия не длится бесконечно, поэтому растет шанс того, что новый ордер позволит выйти в плюс.

Мартингейл и риск-менеджмент

Неважно, по какой стратегии вы торгуете, вы всегда должны стремиться ограничивать свои убытки на приемлемом уровне. Принцип торговли по Мартингейлу не исключает больших просадок, следовательно, здесь подходить к мани-менеджменту нужно еще более ответственно.

Ниже будет рассмотрен такой пример:

Данный пример демонстрирует игнорирование правил риск-менеджмента и тот факт, что очень быстро можно было потерять свой капитал.

Если уменьшить лот с 0,1 до 0,01, тогда на четвертом ордере убыток оставлял бы 29,6 доллара, что составило всего лишь 3 процента от суммы депозита. И это вписывается в правила мани-менеджмента.

Мораль такова, что необходимо просчитывать все риски наперед, чтобы ваш депозит смог выдерживать просадку.

Подводим итог

Торговля по Мартингейлу сопряжена с повышенными рисками, однако не исключает высокий процент заработка. Если следовать ключевым правилам управления капиталом, вы всегда сможете фиксировать сделки с плюсом и минимизировать свои убытки:

Желаем вам наилучших результатов в трейдинге на бинарных опционах!

Безопасный мартингейл в ручной торговле

Добрый день, дамы и господа форекс трейдеры.

Сегодня мы поговорим с вами о безопасном мартингейле, как бы парадоксально это не звучало.

Что такое мартингейл?

Это система изначально была придумана для игры в рулетку.

Суть системы очень простая. Если мы ставим 1 доллар на красное, а выпадает чёрное, то тогда ставим 2 доллара на красное. Если же опять выпадает чёрное, то тогда ставим 4 доллара на красное. Если опять не выпадает нужное для нас значение, то делаем ставку в 8$, 16$, и так пока не выиграем.

Когда мы угадываем, наш выигрыш покрывает все наши предыдущие потери.

В теории это всё звучит весело и прибыльно, но в казино существует ограничение максимальной ставки. Да и к тому же, постоянно удваиваясь, ваша первоначальная ставка в 1 доллар очень быстро вырастет до 1024 долларов. А в скором времени и до 1 млн. долларов.

Ни одно казино вам столько денег поставить не даст, да и вы навряд ли с собой столько денег принесёте.

Как обычно применяют данную систему на Forex?

Применить данную систему на самом деле очень просто. Представим, что есть какое-то движение цены.

Допустим, цена идёт наверх.

Мы решили, что нужно продать, потому что на графике образовалась перекупленность.

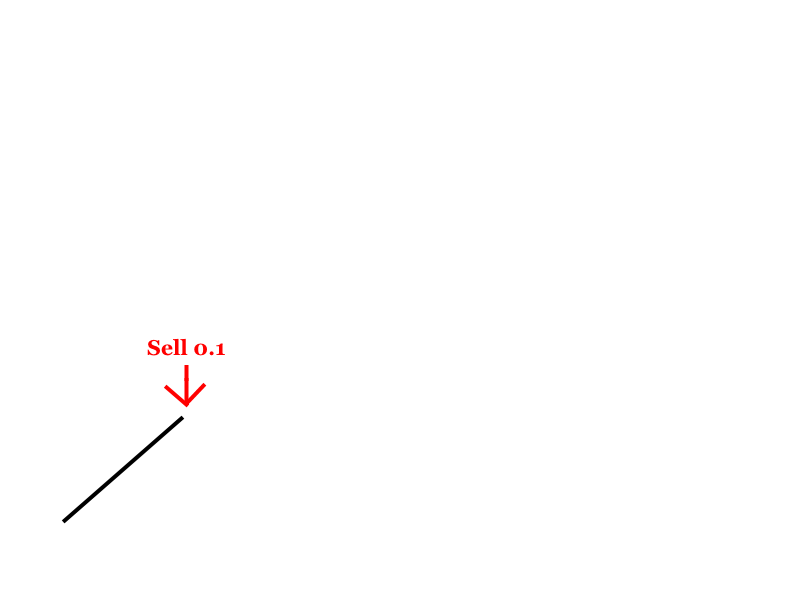

Продаём с лотом 0,1:

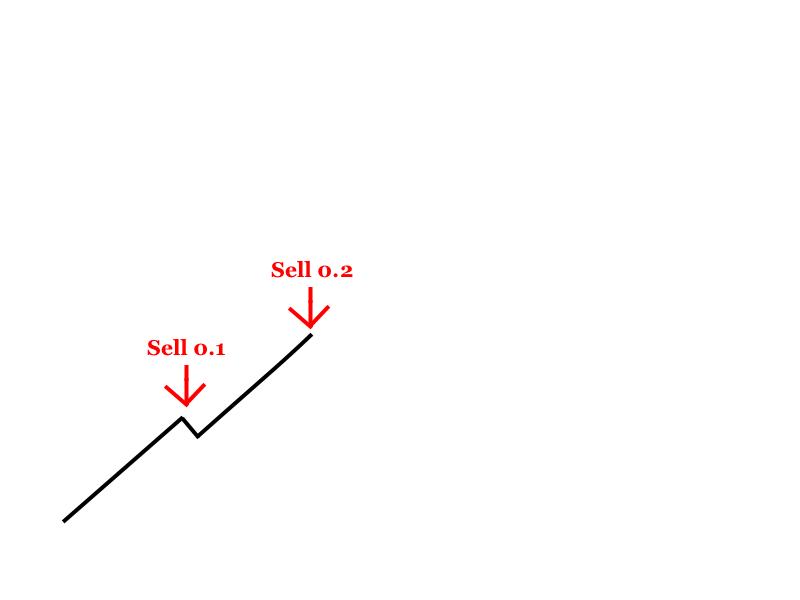

Цена же вошла в тренд и пошла ещё выше.

Мы не закрываем предыдущую сделку, но при этом открываем дополнительную позицию на продажу, но уже с лотом 0,2:

Теперь мы начинаем ждать, когда цена вновь пойдёт вниз.

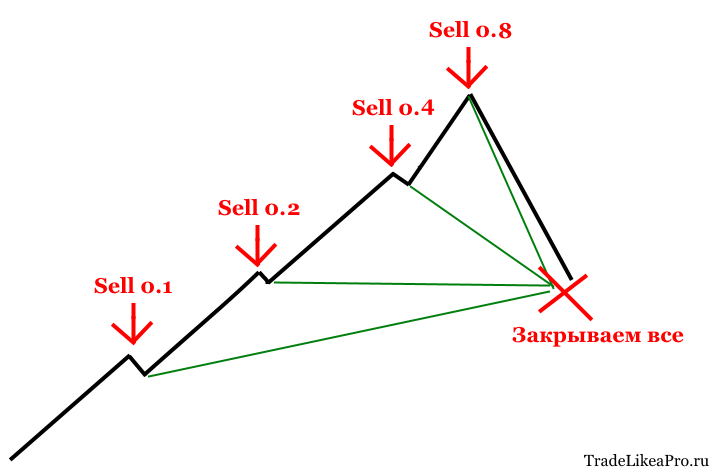

Представим, что цена не хочет идти вниз и вновь направляется вверх покорять новые вершины

Тогда мы открываем ещё одну сделку на продажу, но уже с лотом 0,4 и так далее.

Если цена всё-таки решит развернуться, мы сможем закрыть все свои позиции и выйти в ноль или же получить какой-то профит:

Таким образом, мартингейл создаёт иллюзию того, что убыточных сделок можно избежать. Но проблема состоит в том, что большой размер лотов ведет к огромному риску, и если мы попадем на какой-то продолжительный тренд, можно слить весь свой депозит.

Поэтому большинство систем на мартингейле ведут к проигрышу. В этой сфере существует множество нюансов и особенно это касается советников.

Но стоит отметить, что при должном умении на таких советниках можно хорошо зарабатывать.

Давайте разберём различные элементы мартингейла, которые вы сможете использовать в своей торговой стратегии. При этом, не применяя советники, и сложные вычисления.

Мы попытаемся из опасной тактики взять отдельные элементы и сделать её безопасной для нашей выгоды.

Прибыльная ТС + большое кредитное плечо

Прежде чем мы начнём обсуждать элементы мартингейла, стоит сказать, что вам необходимо изначально прибыльная стратегия. Она должна быть прибыльной и без элементов мартингейла, иначе ничего не получится.

Данные мини-элементы помогут нам улучшить её прибыльность и уменьшить моральную нагрузку на трейдера. Но без изначально прибыльной стратегии сделать это не получится.

Кроме того, нам потребуется большое кредитное плечо. При адекватном мани менеджменте 1:100 в принципе вполне хватит. Большое плечо не принесёт вреда в вашей торговле, конечно, если им не злоупотреблять.

Допустим, что у вас есть прибыльная стратегия и большое кредитное плечо. Тогда переходим к следующему пункту.

Ключи к безопасному Мартингейлу

Использование стопов в своей торговле

Рассмотрим часто встречающуюся ошибку среди трейдеров, которые пытаются торговать по стратегии мартингейла.

Большинство из них считает, что суть стратегии заключается в том, что торговля происходит без стопов. Однако стопы использовать можно и нужно. Таким образом, мы можем обезопасить себя от большого убытка.

Торговать без стопов глупо и небезопасно.

Количество отрицательных сделок подряд на истории

Как только вы нашли прибыльную стратегию, вам необходимо проверить, сколько у неё отрицательных сделок на истории. Стоит заметить, что нас интересует именно кол-во убыточных сделок подряд, следующих одна за другой. Также требуется найти не максимальное, а среднее значение за весь тестируемый период времени.

Временной отрезок, на котором стоит проверять свою стратегию, подбирается индивидуально. Если торговая стратегия подразумевает торговать на таймфрейме m5, то стоит протестировать хотя бы 1-2 месяца. Если торговля будет осуществляться на D1, то стоит протестировать хотя бы пару лет.

Я уверен, что вы свою стратегию протестируете как следует, и с этим пунктом проблем возникнуть не должно.

Для тестирования можно воспользоваться утилитой TradeSystem2 или Forex Tester.

Вначале мы считаем количество отрицательных сделок на истории. А далее вводим так называемое «колено», то есть ордера с увеличенным лотом соответствующие этому числу.

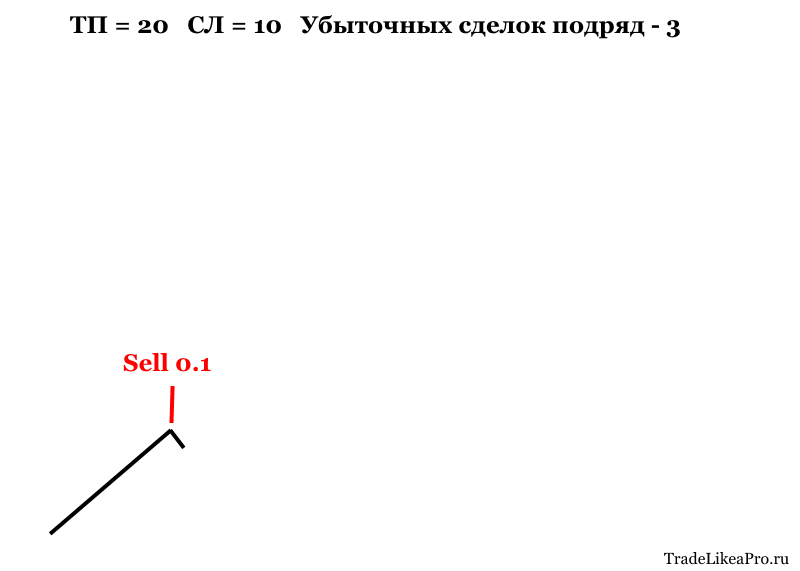

Допустим, что по вашей стратегии в среднем 3 убыточные сделки подряд, соответственно, у вас будет 3 колена.

Как это будет выглядеть на практике?

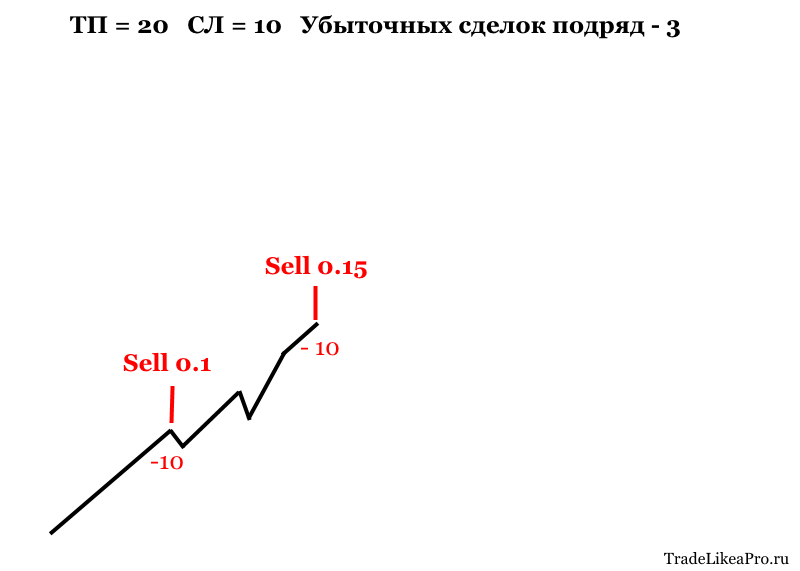

Представим, что в вашей торговой стратегии стоп лосс равен 10 пунктов, а тейк профит 20 пунктов. Вы выявили, что среднее число отрицательных сделок подряд у вас равно 3-м.

На графике присутствует какое-то движение цены, и вы решили продать 0,1 лота:

Цена пошла наверх, и сработал стоп лосс. Вы получили убыток в 10 пунктов.

Цена идёт куда-то дальше и у вас снова появляется сигнал на продажу.

Вы снова продаёте, но теперь с увеличенным лотом.

Здесь я немного остановлюсь на ещё одной проблеме, которая часто встречается у трейдеров. А насколько увеличивать свой лот? Почему-то считается, что при мартингейле лот следует всегда удваивать. Это совсем необязательно. Можно увеличивать лот в 2 раза, в 3 раза или на 30%. Всё зависит только от вашего желания и склонности к риску.

В нашем случае давайте увеличим лот на 50%:

Мы продали с лотом 0,15, и вновь наша система дала сбой. Мы вновь получили убыток в 10 пунктов.

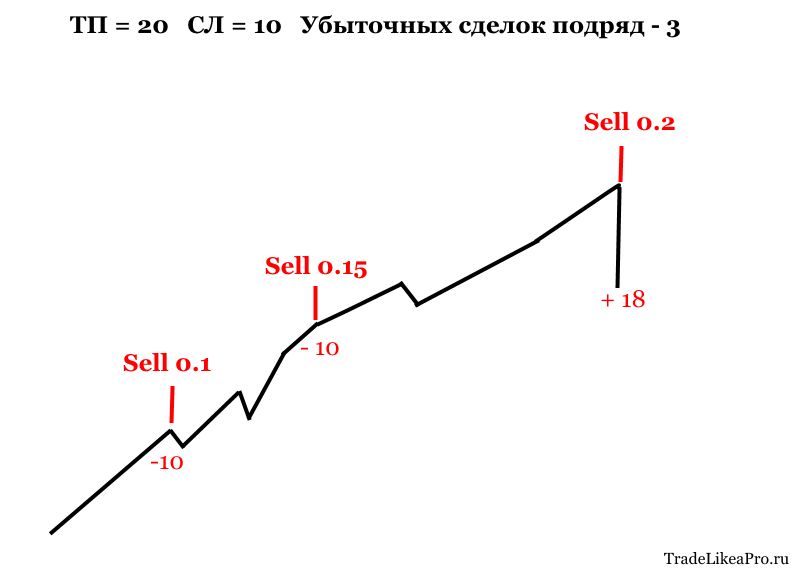

Цена опять как-то колеблется на графике, и появляется сигнал на продажу.

Мы это замечаем и выставляем ордер с увеличенным на 50% лотом:

И действительно, цена идёт в нашу сторону, и мы зарабатываем тейк профит в 20 пунктов.

Теперь давайте посчитаем, что бы произошло, если бы мы не увеличили лот, а торговали всё время с лотом 0,1.

В первый раз мы проиграли 10$, во второй раз мы проиграли с тем же лотом 10$, а в третий раз у нас был бы take profit. Так как лот тот же самый, то получается 20$.

В итоге мы вышли в ноль, что даже хорошо, ведь мы не понесли убытки.

Теперь давайте посчитаем, сколько бы мы получили при увеличении лота на 50%. В первый раз мы проигрываем 10$, во второй раз 15$, а в третий раз тейк профит даёт нам 40$.

В итоге, мы получаем 15$ чистой прибыли вместо 0$, как в случае если бы лот был бы постоянным.

Что делать, если третья сделка принесла нам убыток и график продолжил бы своё движение вверх?

Допустим, что цена начала двигаться дальше и вновь появился сигнал. Мы вновь начинаем продавать. Но какой при этом будет использован лот?

Из истории мы выяснили, что в среднем по стратегии может быть три убыточных сделки. Следовательно, мы можем увеличить свою позицию ровно три раза. Четвёртый раз считается уже нестандартным случаем.

Если произошло нестандартное отклонение не в нашу сторону, рисковать не стоит, будет лучше плавно снизить лот до 0,15, либо сразу возвратится к 0,1 и начать торговать вашим стандартным лотом до того, как стратегия войдёт в обычный режим убыточных и прибыльных сделок.

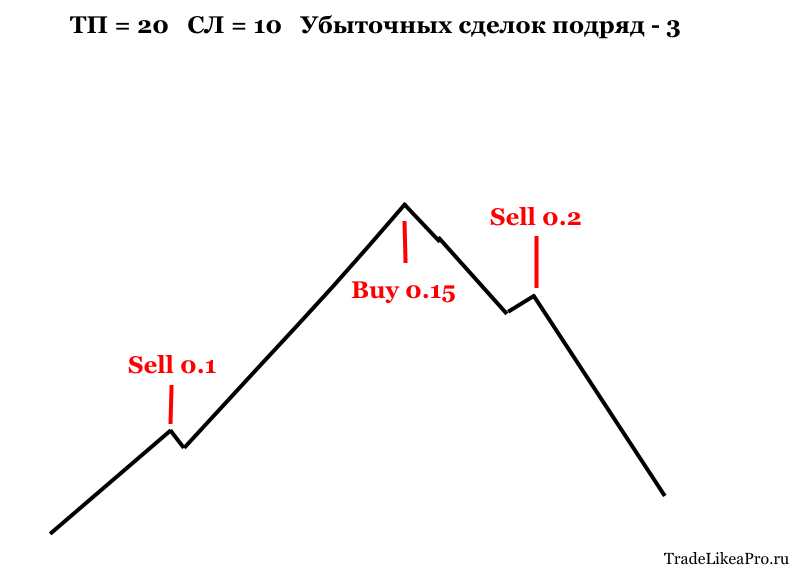

Не привязывайтесь к покупкам или продажам

Мартингейл привыкли рассматривать с точки зрения того, что мы цепляемся за определённое направление графика. На самом деле делать этого не стоит.

Представим, что у вас есть какая-то убыточная сделка на продажу.

Цена идёт против нас. Выбивает стоп лосс, а затем появляется сигнал на покупку.

Почему бы его не взять?

Мы открываем ордер на покупку, но с увеличенным лотом 0,15.

Давайте представим, что цена вновь пошла против нас и пробила значимый уровень:

Открываем продажу с лотом 0,2 и впоследствии зарабатываем:

Если бы у нашей стратегии было бы пять убыточных сделок в истории, то мы бы использовали 5 колен.

Самый большой лот – не более 10% от депозита

В своей торговле не стоит забывать и о мани менеджменте. Самый большой лот в вашей череде ордеров должен быть не более 10% от депозита, это делается на случай срабатывания stop loss на последнем колене.

Конечно, мы немного увеличиваем свои риски, но при этом придерживаемся благоразумия, ведь наша задача получить прибыль, а не слить весь депозит.

Входим вручную, а затем используем советник

Один из вариантов применения данной стратегии, – это возможность в своей торговле использовать техническую помощь. Например, вы можете находить точки входа и открывать позиции вручную, а затем использовать советник, который будет автоматически открывать дополнительные сделки с увеличенным лотом.

Но есть и недостаток. При таком подходе не получится использовать сигналы вашей стратегии. Будет происходить увеличение лота и открытие дополнительных ордеров только на определённом расстоянии от вашего первого входа.

Для этих целей можно использовать ProTrader, который есть у нас на сайте.

Или же можно использовать советник: ArgoAverager EA, который не открывает сделки сам, а только помогает вам усредняться. Всё настраивается и регулируется.

Ставим колена на уровнях поддержки/сопротивления

Неплохим вариантом будет открывать позиции с увеличенным лотом на уровнях поддержки/сопротивления.

Можно открывать дополнительные ордера на этих уровнях, даже если сигнала вашей стратегии там нет.

Допустим, в этом месте мы совершили покупку:

Цена не достигла нашей цели по прибыли, развернулась и выбила наш стоп лосс.

Где мы можем поставить дополнительный ордер?

В случае отрицательного развития событий мы можем выставить его на уровне, который проходит на круглом числе 1.08:

Как вы можете заметить, цена уже отскакивала от этого уровня.

Наш ордер уходит в минус, а дополнительный ордер срабатывает и в последствии приносит нам прибыль.

Аналогичные входы осуществляются на уровнях сопротивления или любых других важных значениях.

Проверяем всё на истории

Думаю, вы и так понимаете, что прежде чем идти на демо или реальный счёт, следует всё проверить на истории.

Это поможет вам протестировать свою стратегию, при этом не потерять деньги с вашего счёта.

Надеюсь, данные подсказки помогут вам в вашей торговле.

Напоминаю, что данные элементы можно применять при условии, что у вас в наличии есть прибыльная стратегия. Будьте внимательны и не забывайте о мани менеджменте.

Фигуры технического анализа в торговле бинарными опционами

Давайте плавно подойдем к очередной и важной теме для начинающих трейдеров — фигурам технического анализа в торговле на бинарных опционах. Я думаю раз Вы читаете эту статью, то уже умеете «читать» графики цен, и при наблюдении за ними Вы наверно уже замечали некие фигуры, которые рисует график цены, и что после этих фигур часто бывают одинаковое поведение цен. Но давайте по порядку и подробно.

Эти заветные фигуры так или иначе использует каждый без исключения трейдер. Порой они наглядно говорят что не надо входить в рынок — опасно или наоборот самое время ждать прорыв. Есть немало трейдеров, которые могут не использовать индикаторы — торгуют чисто на техническом анализе. И это нормально. просто у всех свои стратегии. Но….. Технический анализ важно и нужно знать всем. Без различия от того, будете ли Вы торговать с ним или без него.

Торговля и анализ фигур позволяют видеть возможные уровни пробоев, отскоков, потенциальные изменения волатильности — это очень нужно и важно! Как и с ситуацией с японскими свечами, заметим что существует гораздо больше фигур технического анализа нежели рассмотрено в нашей статье. Но не стоит знать абсолютно все, так как некоторые встречаются очень редко а некоторые по факту часто бывают ложными. Мы рассмотрим на мой взгляд самые-самые «адекватные», распространенные и надежные. Вперед!

Двойная вершина и двойное дно

Двойная вершина является очень явной для восприятия моделью поведения цены. Она же является разворотной (предвещает смену тренда) моделью. На графике это видно по двум вершинам отталкивающихся от верхней линии сопротивления. Максимумы как бы дважды пытаются пробить ее, но не пробивают — тренд ослабевает, скорее всего далее он сменится:

Если присмотреться, то видно что второй максимум чуть ниже первого, то есть он де дошел до предыдущего — это тоже хороший сигнал к развороту тренда. И мы это видим на картинке справа — продолжение графика цены. Как правило глубина падения ниже Шеи равна высоте от Шеи до максимумов. Особенно качественно такие фигуры работают на периодах графика от 1 часа и выше. Вход в рынок осуществляется как правило при пробитии вниз уровня Шеи.

Двойное дно

Ситуация похожа на предыдущую, но все зеркально. Минимумы графика цены пытаются преодолеть линию поддержки, но не преодолевают, что свидетельствует об изменении тренда на восходящий.

Открываем позицию вверх в момент когда цена двигаясь вверх пройдет уровень шеи. Ожидаем пробой на величину от минимумов до Шеи.

Помните — ищите данные фигуры на сильных трендах. Забудьте о флэтах и рынках с низкой волатильностью.

Голова и плечи

Ну это без преувеличения распространенная и самая известная фигура технического анализа в торговле бинарными опционами и не только. Выглядит она как три вершины, средняя из которых выше двух соседних — это голова. Соседние вершины — плечи. Вход в рынок осуществляется либо на третьем максимуме либо при пробитии уровня Шеи.

Обратная голова и плечи

Опять зеркальная картина от «Голова и плечи». Три минимума — средний ниже всех. Работает при нисходящих сильных трендах. Вход осуществляем как правило при пробитии уровня шеи снизу вверх.

Растущий клин

Клинья — достаточно распространенные фигуры в техническом анализе. Как правило используется для подтверждения момента разворота тренда при пробое клина. Формирование восходящего клина видно когда разбег движения цены начинает сужаться между наклонными уровнями сопротивления и поддержки. В целом цена на фигуре растет, так как клин растущий но она как бы загоняется в угол (клин) и неизбежно пробивает его, вырываясь за пределы клина. Используется как разворотный сигнал. Мы сейчас рассматривали восходящий клин на восходящем тренде. В сделку входим при пробитии клина.

Рассмотрим ниже пример растущего клина, но уже на нисходящем тренде. В данном случае как правило он рассматривается как фигура — продолжения. Цена падала, после она как бы забилась в клин и вырвавшись продолжила падение. Входим в рынок после пробоя клина ценою вниз.

Падающий клин

Пожалуй вы уже все поняли — это зеркальный растущий клин. Извините за путаницу. Падающий клин может быть как сигналом продолжения тренда так и разворотным. Рассмотрим на примере.

Выше пример падающего клина на падающем тренде — сигнал разворотный.

Цена падает. Загоняется в клин и выскакивает с разворотом. Сделку можно открывать при пробитии клина вверх.

На следующем примере — падающий клин, но уже на растущем тренде. В этом случае цена колеблется и как будто откатывается вниз с клином, но в итоге вырывается и продолжает расти. В сделку опять входим при пробитии клина ценою вверх.

Прямоугольник

Прекрасная фигура, позволяющая реально зарабатывать на бинарных опционах. Давайте рассмотрим ее. Формируется фигура следующим образом — цена колеблется вверх/вниз между горизонтальными уровнями сопротивления и поддержки — все очевидно. В конечном итоге цена вырывается за пределы прямоугольника. Именно этот сладкий момент нам интересен.

Медвежий прямоугольник

С ним все понятно. Имеем медвежий тренд. Далее цена формирует прямоугольник и в итоге вырывается из него и продолжает движение по тренду. В это время открываем позицию на продажу. Величина пробоя как правило сравнима с величиной прямоугольника.

Бычий прямоугольник

Тук как обычно все наоборот. Цена растет попадает в прямоугольник, как бы отдыхая и с новыми силами вырывается наружу. Как на картинке. Пора открывать позицию вверх.

Треугольник

Достаточно распространенная фигура в техническом анализе. Формируется достаточно логично и просто. По каким-то причинам волатильность снижается и колебания цены становятся все меньше и меньше перед рывком.

Треугольник на нисходящем тренде выглядит следующим образом.

Треугольник на восходящем тренде выглядит следующим так как на рисунке ниже.

Еще встречается фигуры технического анализа — равнозначный (симметричный) треугольник — у которого нет выраженной направленности ни вниз ни вверх. Пробой такого треугольника может случиться в любую сторону. Мы ждем пробоя и входим в рынок по фактическому состоянию цены на момент пробоя.

На рисунке показано пробитие вверх, но оно могло быть и вниз, однако его сила и величина достаточны чтобы открыть сделку и получить прибыль по опциону.

Восходящий треугольник

Очень похож на предыдущие фигуры но отличие есть. Одна сторона треугольника является линией сопротивления. Цена отталкивается от нее с каждым разом все слабее и слабее, формируя тот самый треугольник с горизонтальными максимумами. Но что же будет дальше? цена пробьет вверх или вниз?

Откроем Вам секрет — Все треугольники могут быть как фигурами разворота, так и продолжения тренда. Действуйте осторожно, по факту движения цены!

Мы приведем для понятности изображение с пробоем вниз.

Нисходящий треугольник

Отобразим ситуацию зеркально. В качестве поддержки выступает нижняя сторона треугольника. Цена отбивается от нее с каждым разом слабее и слабее и вот вот вырвется но в какую сторону? А вот это мы увидим и примем решение о входе в сделку. А пока рассмотрим на рисунке пробой вверх.

При торговле акциями или на рынке FOREX вы можете создать отложенные ордера которые автоматически сработают при пробое в любую сторону, а не исполненные ордера просто удалятся. А вы в это время будете заниматься своими делами. Для торговли бинарными опционами такая схема не приемлема, так как таких ордеров просто нет! Вам необходимо дождаться конца треугольника и визуально в реальном времени определить направление пробоя и принять решение о совершении сделки.

В периоды выхода важных новостей цена может затухать образуя треугольник и клин. А после выхода новостей повести себя просто неадекватно! Предупреждаю — в момент выхода новостей лучше воздержаться от торговли и анализа фигур….. Если конечно вы не Гуру торговли!

Ну что же…… Надеемся Вам стали понятны фигуры технического анализа. Тогда вперед, изучаем графики!

Видео-обзор фигур технического анализа