Что такое короткие облигации

Чем различаются короткие и длинные облигации

Инвестпривет, друзья! На первый взгляд облигации кажутся простым инструментом, такой некой более доходной альтернативной вкладу (как и ETF на облигации). Но на самом деле всё не так просто. И если не различать между собой различные типы облигаций, то можно получить совсем не тот финансовый результат. Сегодня я объясню разницу между короткими и длинными облигациями. Как оказалось, у моих клиентов больше всего вопросов как раз по этому различию.

Что такое длина облигации

Условным термином «длина облигации» обозначают продолжительность облигации до погашения. Например, облигация выпущена 1 января 2020 года и должна быть погашена 1 января 2025 года. Тогда ее «длина» – 5 лет. Но чаще говорят не «длина», а «срок до погашения» или «срок к погашению».

Если до погашения осталось мало времени, то говорят, что облигация короткая. Если много – то длинная. Как их различить? Очень просто: по количеству лет до погашения. Можно привести такую классификацию:

Есть еще «спящие красавицы» – до их погашения более 100 лет, и вечные облигации, которые не погашаются никогда.

Иногда еще выделяют средние облигации – с погашением от 3 до 7 лет, но это уже дело вкуса. Важнее не граница раздела между короткими и длинными облигациями, а понимание, чем эти облигации отличаются друг от друга.

Обратите внимание, что для расчета «длины» облигации берут срок до погашения, а не общий срок «жизни» облигации. Так, 10-летняя облигация вполне может оказаться длинной, если выпущена сегодня. Если такая же 10-летняя облигация выпущена 9 лет назад, то до ее погашения остался 1 год – и она является короткой.

Доходность коротких и длинных облигаций

Чтобы далее объяснить различия между короткими и длинными облигациями, напомню, что такое доходность к погашению и как меняется цена облигации на рынке.

Купонная доходность – эта та доходность, которую вы получите по отношению к номиналу, когда вам выплатят все купоны. У облигаций с фиксированным купоном эту доходность легко просчитать. Например, если купон 7%, то и купонная доходность тоже 7%.

Доходность к погашению – это та доходность, которую вы получите с учетом всех купонов и разницы между погашением по номиналу и ценой покупки бонда. Так, если вы купили облигацию дешевле номинала, то доходность к погашению будет больше, чем купонная доходность. Например, облигация стоит 950 рублей, а купон – 10%. До погашения 1 год. Считаем доходность к погашению: ((1000 – 950) + 100) / 1000 * 100% = 15%.

Если же облигацию вы купили дороже номинала, то доходность к погашению будет ниже купонной. Например, облигация стоит 1010 рублей, а купон – 10%. До погашения 1 год. Считаем доходность к погашению: ((1000 – 1010) + 100) / 1000 * 100% = 9%.

Цена облигации на рынке зависит от многих факторов, но главный – значение ключевой ставки и доходности депозитов. Облигации с разной длиной реагируют на изменение процентных ставок в экономике по-разному.

Сравним две облигации. Одна – длинная, с погашением через 10 лет. Другая короткая – будет погашена через 1 год. Обе стоят 1000 рублей. Купон одинаковый – 10%. Ключевая ставка, для удобства, тоже 10%.

Далее Центробанк резко повышает ставку до 15%. Что происходит? Доходность депозитов возрастает до 15%, новых выпусков облигации – тоже. Прежние облигации становятся менее интересны, и их начинают продавать. Цены падают. Какая упадет сильнее?

Правильный ответ – длинная. Потому что инвесторы не знают, что будет в будущем. Вдруг Центробанка опять поднимет ставку? Или инфляция жахнет? Или какой кризис? А короткая – вот она, рядом, будет погашена через 2 года. Что бы там через 10 лет не случилось, можно додержать облигацию до конца и выйти в деньги.

В результате рыночная стоимость длинной облигации стремительно летит вниз, пока доходность к погашению не станет равна, скажем, процентам 15-17% (то есть цена снижается до каких-нибудь 920-930 рублей, и за счет разницы между рыночной ценой и номиналом образуется дополнительной доход – он называется курсовой доход и учитывается при расчете доходности облигации к погашению). Фактически выходит, что 15-17% – это ожидаемая инвесторами ставка через 10 лет.

В то же время короткую облигацию продают, но не так сильно. Она же погасится через год – инвесторы получат свою тысячу рублей + купон, и никаких проблем. В результате короткая облигация падает так, что доходность растет всего до 12-13%, то есть рыночная цена падает относительно номинала совсем немного – скажем, до 995 рублей.

Если же Центробанк начинает снижать ставку, то длинные облигации дорожают – по ним купон выше, следовательно, спрос на них выше. Инвесторы стремятся закрепить высокую ставку на несколько лет. В нашем примере ЦБ снизил ставку до 5% – понятно, что спрос на облигации с купоном в 10% будет космический. В результате она подорожает – скажем, до 1060 рублей, так что итоговая доходность к погашению будет в районе 5-6%.

Короткая облигация на такие изменения отреагирует ростом, но не сильным. Ведь до погашения осталось совсем немного – например, 1 или 2 выплаты. Это погоды не сделает, больше инвестор потеряет на комиссиях.

Зачем опытные инвесторы держат в портфеле короткие облигации?

«Короткими» называют облигации, для которых установлен малый период погашения. Многие считают, что в силу краткосрочности и низкой итоговой доходности покупать такие активы не имеет смысла. С одной точки зрения, это действительно так. Однако если бы «короткие» облигации не пользовались бы спросом, то их бы не существовало. Если они есть, значит для чего-то их используют.

В чем смысл покупки облигаций с малым сроком?

Покупка «коротких» облигаций позволяет накопить бюджет, так называемый «кэш». Сразу же возникает вопрос: почему нельзя использовать для этого «длинные» активы? Из-за своей волатильности (изменчивость цены) – одно из основных правил инвестирования звучит так: чем длиннее срок актива, тем более он волатилен. Поэтому облигации долгого периода используются в целях получения пассивного заработка или в качестве денежного вклада.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

На что влияет волатильность?

Волатильность – это реакция стоимости актива на мгновенную изменчивость соотношения доходности к погашению при сохранении всех остальных условий. При покупке облигаций с небольшим сроком можно успешно пользоваться их низкой волатильностью.

Например, покупка условного актива по цене в 120% от номинала, который составляет 1 тыс. руб. То есть фактическая стоимость сделки – 1 тыс. 200 руб. Покупка осуществляется на дату выплаты купона на полугодовой срок. В таком случае накопленный купонный доход будет равен нулю. Один экземпляр облигации приносит 30 руб. один раз в квартал. То есть за действующий срок итоговый прирост составит 60 руб.

По истечении шести месяцев цена упадет до отметки в 98% от номинала, следовательно, сумма продажи будет составлять 980 руб., плюсом будут купоны на 60 руб. Итого при закрытии сделки инвестор получит 1 тыс. 40 руб., что принесет ему 160 руб. убытков.

А можно приобрести ту же самую облигацию только в то время, когда до ее окончательного погашения осталось полгода. То есть срок будет точно такой же, как и в предыдущем примере. Однако есть одно «но». Цены на все облигации, независимо от срока действия, всегда стремятся к номиналу. Чем ближе дата погашения, тем цена ближе к номиналу.

На дату покупки один экземпляр продается по цене в 104% от номинала (1 тыс. 40 руб.). При сохранении всех остальных условий из предыдущего примера, итогом сделки будет являться сумма в 1 тыс. 60 руб.

Через полгода стоимость облигации упадет до 98%, однако в данном случае это не важно, так как продажа будет выполняться по завершении срока действия актива, то есть по цене номинала. Да, итоговая прибыль будет составлять всего 20 руб., но это в любом случае лучше, чем убыток в 160 руб.

Если грамотно анализировать рынок и следить за стоимостью покупки коротких облигаций, то можно получать небольшую стабильную прибыль, при этом накапливая бюджет (если условие с правильным подбором цены покупки соблюдено, то рисков практически нет, так как по завершению срока действия облигации продаются по изначальному номиналу).

Накопление «кэша» с помощью коротких облигаций

Методика накопления «кэша» проста. Если ежемесячно покупать один экземпляр какой-либо короткой облигации по цене в 2-4 тыс. руб. за единицу, то по завершении их срока можно будет вернуть все потраченные средства (продажа по номинальной цене) и дополнительно получить купоны.

В дальнейшем можно будет приобрести более дорогие активы. Такая схема отлично подходит в ситуациях, когда накопить «кэш» другими способами не представляется возможным.

Короткие и длинные облигации

Облигациями являются эмиссионные долговые ценные бумаги, эмитент которых обязуется выплачивать вознаграждение за пользование заемными средствами в течение периода их использования, а в конце погасить долговое обязательство в полном размере. Так работает большинство облигаций. Их можно разделить на множество видов (в том числе на короткие и длинные), но основная общая черта заключается в том, что они не дают приобретателю никаких прав на имущество эмитента или возможность влиять на управление компанией, выпустившей облигацию. Важными характеристиками бондов являются:

Общая характеристика облигаций

| Общая характеристика | Вид | Пояснение |

| Эмитент | Способ заимствования, направленный на финансирование расходов государства. Исполнение долговых обязательств гарантируется им же. Привлеченные средства расходуются на покрытие дефицита государственного бюджета, финансирование различных целевых программ, например, при строительстве железных дорог, жилья, объектов социальной инфраструктуры, а также в целях денежного регулирования. | |

| Муниципалитеты (в Российской Федерации также федеративные субъекты) | Денежные средства, полученные от продажи обязательств, направляются на пополнение бюджета эмитента, финансирование различных местных целевых программ, строительство дорог. | |

| Корпорации | Обязательства эмитируются компаниями, а полученные средства направляются на финансирование деятельности компании. Иногда такие бумаги имеют целевое назначение — например, зеленые облигации. | |

| Обеспечение | Классические (необеспеченные) | Предоставляют право получить доход, установленный при размещении облигаций, и на возврат вложенных денежных средств. Эти бумаги не обеспечены имуществом или иными гарантиями. Судить об их надежности можно лишь по репутации эмитента и его кредитному рейтингу. |

| Обеспеченные | В дополнение к доходу они дают держателю право на получение оговоренного имущества эмитента, являющегося обеспечением — например, на недвижимость. Таковым может выступать также поручительство, гарантии банка или государства. | |

| Срок | Краткосрочные | Эмитированы сроком от 1 дня до 3 лет. В просторечии именуются «короткие облигации». |

| Среднесрочные | Эмитированы сроком от 3 до 7 лет. | |

| Долгосрочные | Эмитированы на срок свыше 7 лет, но он четко фиксирован. В просторечии называются «длинные облигации». | |

| Бессрочные | Не имеют фиксированной даты погашения, но эмитент обязан выкупить их при наступлении определенных условий. Обычно создаются права (опционы) на определение даты погашения бессрочных облигаций. Читайте здесь. | |

| Возможность конвертации в другие ценные бумаги | Конвертируемые | Дают владельцу право обменять обязательства на оговоренный лот других ценных бумаг, обычно на простые или привилегированные акции. Статья про конвертируемые облигации тут. |

| Неконвертируемые | Обязательства, не подлежащие обмену на другие ценные бумаги. | |

| Выплата дохода | Купонные | Также называемые процентными. По ним выплачивается доход в размере определенного процента от номинала. Наиболее часто встречающийся вариант. |

| Дисконтные | Доход возникает за счет того, что облигация продается по цене меньше номинала, то есть с дисконтом. Разница, возникающая между ценой покупки и номиналом, составляет доход по такой бумаге. Купоны не выплачиваются. | |

| Вид дохода | Постоянный | Фиксируется в момент эмиссии облигации. Не может меняться в течение всего срока ее существования. |

| Фиксированный | Доход также фиксируется в момент эмиссии, но может варьироваться в разные моменты, например, уменьшаться по мере приближения к дате погашения бумаги. | |

| Плавающий | Также называемый переменным, такой доход может меняться в соответствии с определенными правилами во время всего срока времени обращения бумаги. Это может быть: ✅ сочетание фиксированной и переменной величины, например, 5% + ставка рефинансирования ЦБ; ✅ привязка к определенным рыночным ставкам (Libor, Ruonia) и др; ✅ привязка к приросту цен на определенный товар. | |

| Амортизационный | При выплате дохода номинал облигации выплачивается частями, а купонный доход рассчитывается от оставшегося невыплаченным номинала бумаги. Смотрите здесь. |

Интересно! Доход носит название «купонный», потому что ранее бумажные облигации во время эмиссии снабжались специальными отрывными купонами по краю бумаги. Каждый раз при уплате процентов по обязательству заемщик отрезал купон и оставлял себе в качестве доказательства выплаты, так что даже был термин «стричь купоны». Сегодня все облигации обращаются в электронном виде и фактически соответствуют записи в реестре о владении бумагой — однако название осталось.

Короткие и длинные облигации

Из названия обязательств можно сделать вывод, что короткими облигациями будут те, которые будут погашены через короткий период времени, а длинные — через длительный срок. Важно знать, что «длина» облигации напрямую зависит от ее срока к погашению, а не от периода с даты эмиссии до даты погашения.

С течением времени, по мере того как приближается срок погашения, длинные облигации становятся средними, а затем короткими. Так, 30-летние бонды Казначейства США, эмитированные в 90-х гг., являлись длинными приблизительно до 2013-15 гг., далее они перешли в разряд средних, а теперь стали короткими.

Если взять 10-летнюю облигацию ОФЗ, эмитированную 9 лет назад, то очевидно, что при «рождении» она была длинной, а теперь, когда до срока погашения остался 1 год, она стала короткой или даже сверхкороткой.

Короткие

Средние

Длинные

Короткие облигации привлекательны для инвесторов тем, что это часто низкорискованные активы, но и доходность их как правило низкая. Ярким примером таких бумаг могут быть казначейские векселя США, которые считаются практически безрисковыми, или однодневные облигации, эмитируемые банком ВТБ. Тем не менее на рынке можно найти биржевые фонды, которые содержат в себе краткосрочные, но доходные корпоративные бонды — примером может быть фонд PIMCO Short-Term High Yield Corporate Bond, доступный на биржах Европы по текущей цене около 80 евро за пай.

В свою очередь, долгосрочные облигации предлагают повышенную доходность. Инвестор в эти бумаги принимает на себя повышенные риски, связанные с банкротством эмитента, а также риск уменьшения своего дохода в случае изменения рыночной ситуации. Скажем, если будущая инфляция начнет расти, а процентная ставка повышаться, то котировки длинных облигаций пойдут вниз. Доходность к погашению не изменится, однако она будет низкой относительно новых условий.

Сейчас доходность по длинным облигациям США составляет не более 2-3% в год, что примерно равно инфляции. При будущей инфляции, предположим, 7% в год старые выпуски будут ей проигрывать. Допустим, новые выпуски предложат доходность 7-8% годовых, однако продать старую облигацию с низкой ставкой можно будет только с убытком. Поэтому доходность в таблице указана для надежных эмитентов относительно текущей инфляции. Если инвестор ждет подобной ситуации, то ему лучше брать краткосрочные облигации, которые позволят быстрее получить тело вклада и купить более доходный выпуск. Связь ставки и доходности долговых бумаг подробно рассмотрена здесь.

Выделяют два основных вида коротких и длинных облигаций:

Говоря о доходности облигаций в целом, следует отметить, что часто короткие бумаги (изначально имеющие короткий срок жизни) выпускаются с дисконтом. Если срок жизни облигации, скажем, месяц, то нет смысла выплачивать каждую неделю мизерный купон — проще вернуть всю сумму с процентом в конце срока. Некоторые страны, например США, предоставляют налоговую льготу на доход, полученный от погашения дисконтной (бескупонной) бумаги.

Длинные облигации обычно идут с купоном, но во многом это зависит от страны, в которой они эмитированы. Чаще всего эмитенту выгодно долгое время распоряжаться всеми деньгами без промежуточных обязательств перед инвестором, однако тогда в конце срока погашения бумаги возникает сильная денежная нагрузка: нужно отдать тело вклада и (если облигация дисконтная) проценты за долгое время. Хотя при сильной инфляции ценность отдаваемых денег уменьшится — в общем, это палка о двух концах как для эмитента длинной облигации, так и для покупателя. В США, например, существует множество дисконтных облигаций, выпущенных на срок до 30 лет.

Итак, что мы имеем. Корпорации во всем мире предпочитают привлекать заемные средства с помощью эмиссии облигаций. Очевидно, что нуждаясь в краткосрочном займе, корпорации эмитируют сверхкороткие и короткие облигации, а при необходимости долгосрочного финансирования – длинные и сверхдлинные облигации на 10-30 лет.

Облигации являются выгодным инструментом для краткосрочных заимствований, так как можно привлечь инвесторов под более низкий процент, чем взяв банковский кредит. В отличие от акций, облигации не дают инвестору прав на имущество компании. Тем не менее, любая компания не может выпустить произвольное число облигаций на космическую сумму — она регламентируется и привязана к финансовой ситуации эмитента.

Длинные облигации выпускаются, например, в случае целевых программ: строительства магистралей, железных дорог или иных крупных объектов. Эмитент тут как правило государство или муниципалитет, а программа может быть как социальной, так и бизнес-планом (дорога будет платной). Длинные облигации предполагают более высокий купон, так как несут больше риска для инвестора (особенно если их эмитировала корпорация с низким кредитным рейтингом). Проценты в последнем случае могут быть даже двузначные, но и риск банкротства компании на уровне 50% и выше.

Все больше и больше компаний выходит на рынок с предложением обязательств с амортизацией. Для эмитента она означает возможность возвращать тело вклада по частям, избегая сильной финансовой нагрузки ко сроку погашения. Иначе говоря, такой тип облигации скорее говорит о желании компании рассчитаться по взятому займу и как правило касается длинных облигаций. Впрочем, возврат номинала может быть как малыми частями почти с самого начала займа, так и например по 25% в последние 4 года. Если займ делался на 30 лет, то риски будут ненамного ниже, чем в стандартном случае.

Для инвестора такой вариант приводит к уменьшению доходности, поскольку процент рассчитывается относительно номинала, который уменьшается (амортизируется). Но с другой стороны, возвращенные деньги можно вложить в новые выпуски, условия по которым могут быть лучше, чем в действующем варианте. И в случае банкротства эмитента здесь теряется только часть суммы.

Короткие и длинные облигации разных стран

Рассмотрим короткие и длинные долговые обязательства различных государств.

Гособлигации США

Эмитируются Казначейством, считаются наиболее надежными долговыми бумагами в мире. Различают несколько видов обязательств:

Федеративная Республика Германия

Федеративное правительство эмитирует несколько облигаций со сроком погашения от 3 месяцев (сверхкороткие) до 30 лет (сверхдлинные):

Для понимания низкого риска рынка госбумаг Германии следует отметить, что недавно было произведено размещение длинных 30-летних бумаг с доходом 0%. Их продавали по цене выше номинала, что привело к феномену отрицательной доходности. Который, кстати, наблюдается и в других странах Европы — например, в Швейцарии.

Историческая доходность

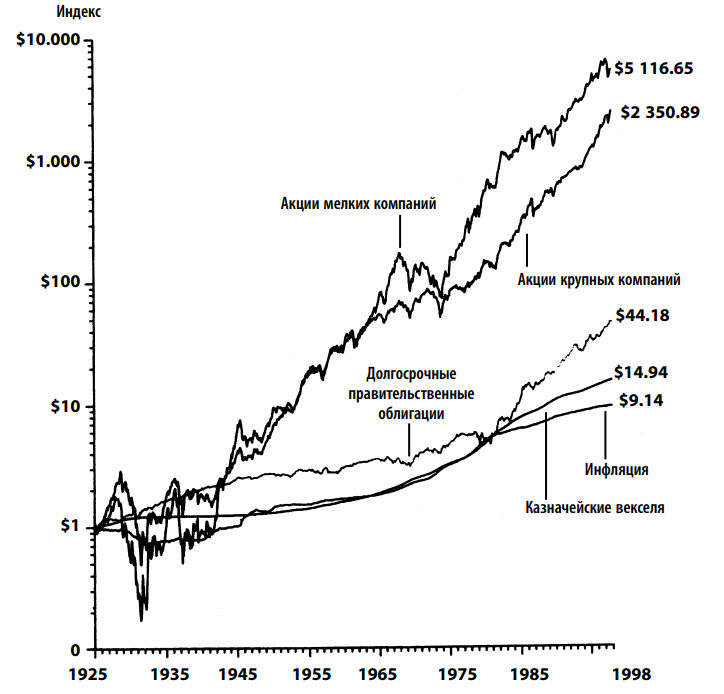

Историческая доходность коротких и длинных облигаций США в сравнении с инфляцией за 1925-1998 годы рассмотрена в книге Гибсона:

Здесь видно, что казначейские векселя США (сроком до 1 года) за 73 года увеличили сумму инвестора в 15 раз, а длинные облигации еще почти в три раза больше. При этом векселя оказались лишь чуть лучше инфляции. Интересно, что спустя более 50 лет с начала отсчета (в 1980 году) и короткие, и длинные облигации оказались вровень с инфляцией. Это произошло из-за взлета инфляции в 1970-е и долгосрочного периода роста ставок в 1945-1980 годах — рост ставок снижает курсовую стоимость облигаций.

Однако в начале 1980-х ставки вместе с инфляцией резко пошли вниз и доходность действующих длинных выпусков взлетела почти как котировки акций — что и видно на диаграмме. Так что американский инвестор в гособлигации 1940-1980 годов был бы скорее разочарован реальным результатом, тогда как инвестор 1980-2020 годов мог быть вполне доволен своим доходом.

Выводы

Короткие и длинные облигации по-разному проявляют себя на рынке — в определенные периоды лучше выглядит то один, то другой вариант. Не случайно многие фонды включают в себя облигации разных сроков. Так называемая «лестница облигаций» из таких выпусков является одной из инвестиционных стратегий, например, против инфляции. Если инвестор придерживается активной стратегии и ожидает роста инфляции и процентных ставок, то для него лучше подойдут короткие облигации. Соответственно, в обратном случае подойдут длинные бумаги. При этом покупка как российских, так и зарубежных бондов способна нивелировать валютный риск.