Что такое корреляция активов

Существует расхожее мнение, что диверсификация — это про распределение по классам активов, странам и т.д. Но что, если это не совсем так? Что, если упущена одна важная деталь? Что, если эта деталь позволит пассивному портфелю обойти S&P500 по риск/доходности? (Пруф в конце)

Эта деталь — корреляция. Про нее часто забывают при формировании пассивных портфелей. Больше уделяя внимание распределению по классам активов, странам и т.д.

Как работает корреляция?

Чтобы разобраться, нужно заглянуть в формулы. Благо они не сложные))

Начнем с риска. Для измерения риска было введено понятие из статистики — среднеквадратичное отклонение (СКО). Оно показывает насколько далеко может уйти цена от ее среднего значения. Т.е. насколько сильны колебания цены. И чем сильнее этот разброс, тем выше значение среднеквадратичного отклонения и тем выше риск.

Риск портфеля, состоящего из 2-х активов, вычисляется по формуле:

В этой формуле нас больше всего интересует последнее слагаемое. Так, если корреляция двух активов близка к нулю, то общий риск портфеля будет уменьшаться на корень из удвоенного произведения долей активов и их СКО. Другими словами, если у нас есть два портфеля, в одном из которых корреляция между активами будет равна 1, а в другом 0 и, при этом, активы имеют одинаковые веса, доходность и риск, то СКО второго портфеля будет существенно ниже первого.

Формулы — это хорошо, но давайте посмотрим на бэктесты реальных ЕТФ. Возьмем два ЕТФ: SPY и AGG. И сделаем из них портфель 60/40. Корреляция между этими ЕТФ близка к 0, или, если быть точнее, 0,02.

СКО, рассчитанное по формуле, равно 8,678%, по бэктесту — 8,55%. Достаточно близко. Теперь рассчитаем доходность.

По формуле доходность равна 8,072%, а вот по бэктесту — 8,45%. Откуда 0,378%? А это так называемый бонус от ребалансировки, который возникает тогда, когда в портфеле есть не коррелирующие активы.

Рассчитывается он по формуле:

И опять нас здесь интересует последнее слагаемое: чем меньше корреляция между активами, тем больше бонус от ребалансировки.

По формуле бонус от ребалансировки составляет 0,256%, по бэктесту 0,378%. Разница в 0,122% набежала из-за того, что корреляция между активами была разной в моменты ребалансировки (как и в случае с риском портфеля).

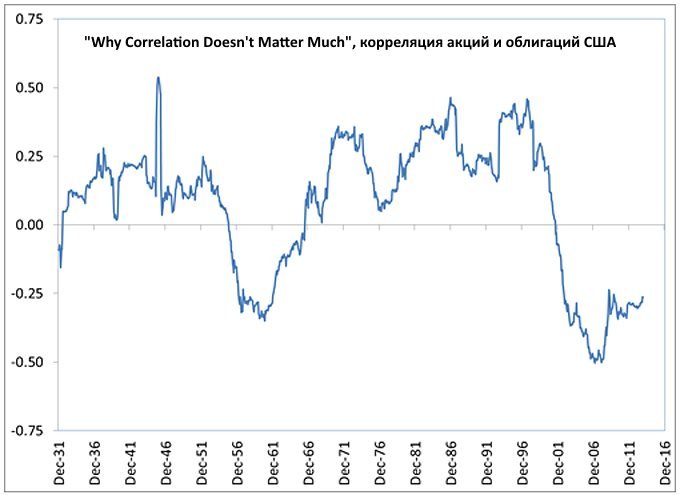

Ниже показано как изменялась корреляция между активами с 2007 года.

Какой вывод можно сделать из всего этого? Такой, что добавление в портфель не коррелирующих активов одновременно снижает риск и увеличивает доходность. А может с таким подходом мы и S&P500 побьем? Давайте посмотрим.

Я отобрал несколько взаимных фондов, учитывая их корреляцию, рассчитал их веса и протестировал на исторических данных 1987 года. Вот результаты бэктестов:

Да, портфель на корреляциях по доходности уступил S&P500 на 0,56%, но при этом у него почти в 2 раза меньше стандартное отклонение, а максимальная просадка в 3 раза ниже. При этом коэффициент Шарпа на 48% выше. Так что, фактически, портфель на корреляциях бьет S&P500 на 50%. И это несмотря на Биржевой крах 1987 года, пузырь Доткомов и Мировой Финансовый кризис.

Подробнее о стратегии, основанной на корреляциях и которая по доходности в 2 раза бьет S&P500, можно узнать здесь.

И в заключение оставлю ссылочку на видео Рея Далио, в котором он рассказывает о снижении риска за счет корреляции. Тыц!

Корреляция активов на финансовых рынках

Что такое корреляция?

Начнем с такого примера. Вы наполняете свой инвестиционный портфель различными инструментами (акциями, облигациями, чем-то еще), но неожиданно замечаете, что в процессе инвестирования все результаты движутся преимущественно в одну сторону. Т.е. вы получаете либо заметную доходность, либо существенный убыток.

Если первая ситуация нас радует, то вторая сильно печалит и мы начинаем задумываться, все ли сделали правильно. И хотя убытки, даже порой затяжные, это неизбежная ситуация реального инвестирования, при составлении нашего портфеля действительно была допущена ошибка, исправление которой поможет заметно улучшить суммарную доходность. Причем решение в данной ситуации представляется достаточно очевидным — портфель должен состоять из активов, которые ведут себя по возможности независимо друг от друга, хотя каждый по отдельности способен быть источником денежного потока.

Значение около нуля говорит об отсутствии зависимости между котировками. Т.е. в общем корреляция рассчитывается на основании эмпирических данных — подобная функция есть в Экселе — и поэтому зависит от интервала рассмотрения активов. Корреляция финансовых инструментов имеется как на форекс, так и на фондовом рынке — рассмотрим их отдельно.

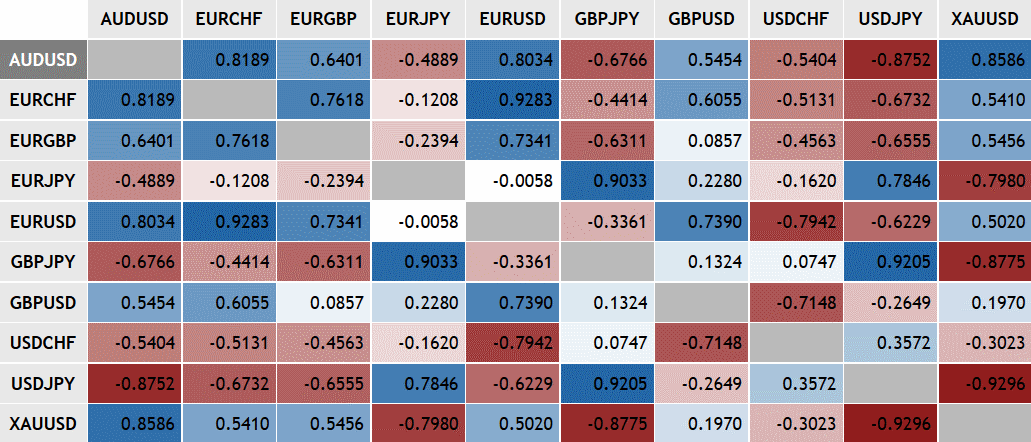

Корреляция на рынке форекс

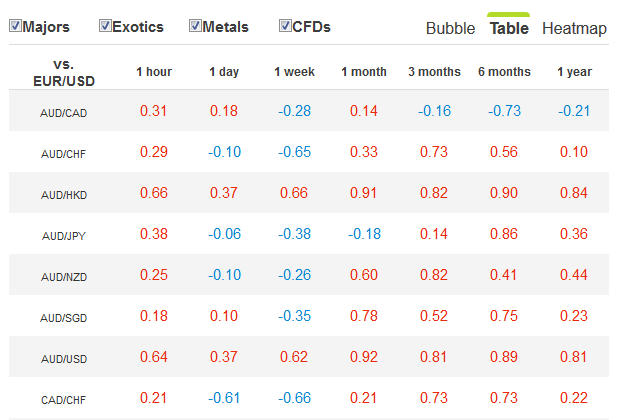

На форекс представлено не такое уж большое число значимых соотношений — семь главных валютных пар уже охватят около 80% валютного рынка. Однако при хаотичном изменении котировок говорить о каком-то постоянном значении коэффициента корреляции валютных пар не приходится — оно полностью зависит от выбранного диапазона. Для иллюстрации этого подойдут две ссылки. Вот первая https://www.home.saxo/insights/tools/fx-correlations-table/tool-details :

Как видно, на настоящий момент тут можно оценить коэффициенты корреляции почти за три года. Причем над таблицей слева находится ползунок, перемещая который можно увидеть, как менялась корреляция валютных пар с периода отсчета (сейчас это 17 ноября 2012) до произвольной даты в течение последнего года. При перемещении этого ползунка будет заметно, что ряд валют не только сильно меняет свое значение, но порой изменяется и сам знак корреляции.

Аналогично можно выбрать периоды за последние 30 и 90 дней — почти наверняка многие показатели в ячейках не будут иметь ничего общего с прежними значениями. Кроме того, очень наглядно корреляция на форекс показана здесь: https://www1.oanda.com/lang/ru/forex-trading/analysis/currency-correlation :

Видно, что в большинстве случаев в течение года валютные пары меняли не только величину, но и знак корреляции к выбранной для сравнения паре (евро/доллар) на противоположенный. Щелчком по другой валютной паре в таблице можно выбрать ее в качестве эталона сравнения.

Корреляция на фондовом рынке

Переходя к фондовому рынку, в первую очередь необходимо обратить внимание на несравненно большее число инструментов, поскольку в принципе каждую акцию (и облигацию) можно рассматривать как отдельный актив. Таблица корреляции каждой акции друг к другу только на американском рынке привела бы к совершенно астрономическим цифрам — слава богу, в распоряжении инвестора есть такой инструмент как ETF, который помогает вложиться в произвольный индекс, отражающий экономику целого государства или даже региона, например Европы.

ETF позволяет широко диверсифицировать капитал — например, биржевой фонд с тикером SPY включает в себя 500 акций компаний США. Но не менее важным является то, что имея простой инструмент для вложения мы можем сравнить индексы различных стран друг с другом (пример — американский S&P500, российский РТС, немецкий DAX и др.) и на выходе получить относительную простую таблицу с достаточно ясными возможностями для инвестирования.

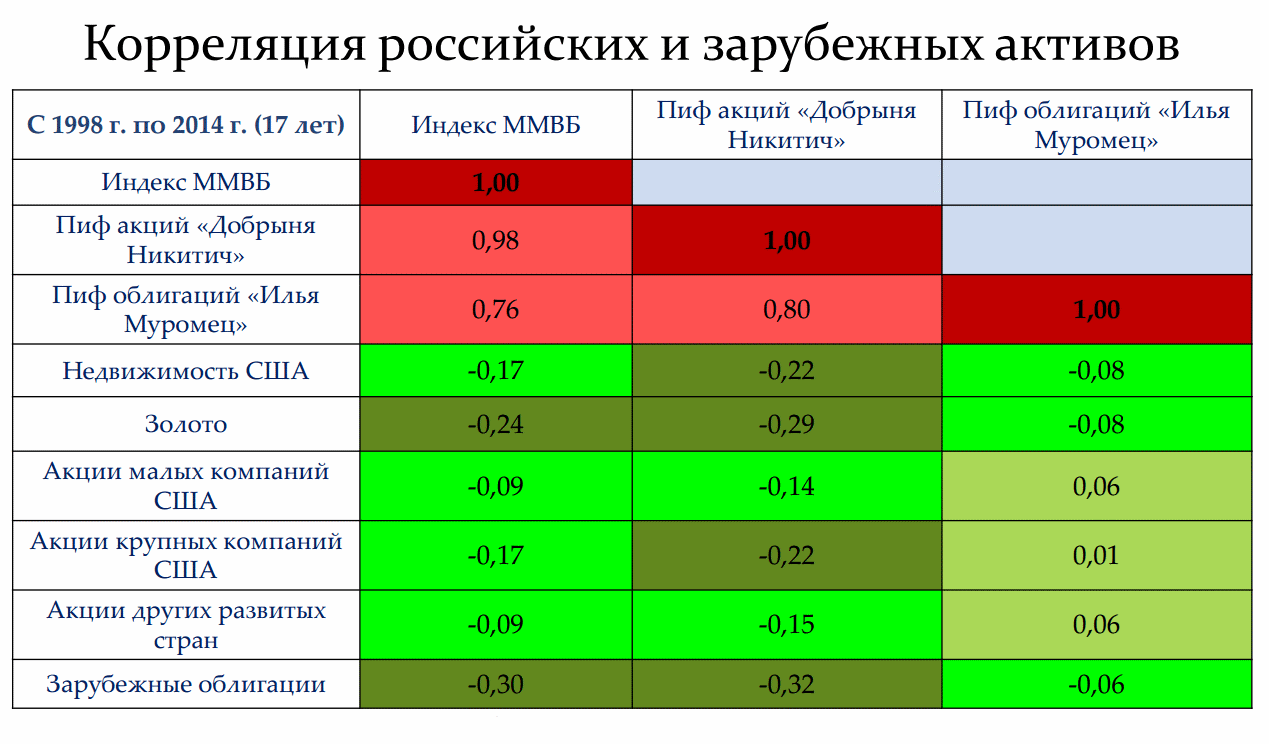

Здесь приведена корреляция российских и зарубежных активов на периоде в 17 лет до 2014 года. Из нее видно, что например российские акции и облигации имеют высокую корреляцию друг с другом (их котировки движутся как правило в одном направлении), тогда как золото и зарубежные облигации имели к российским акциям скорее противоположенное движение, т.е. отрицательную корреляцию.

Следовательно, разбавляя американские активы российскими с включением доли золота, можно было бы на первый взгляд добиться сглаживания доходности — однако на практике мы получили бы не просто более ровную кривую, а заметный дополнительный бонус. Посмотрим на таблицу ниже:

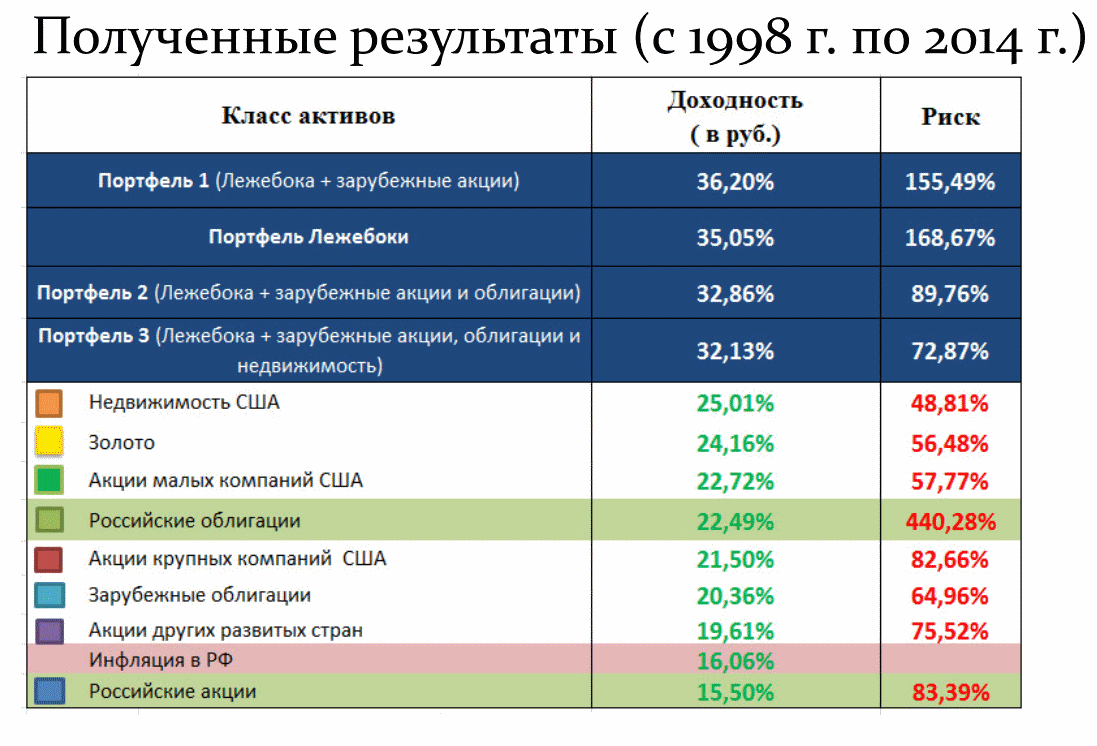

Так называемый «портфель лежебоки» — это портфель, включающий равные доли российских акций, облигаций и золота. При этом сравнивая доходность всех четырех портфелей можно увидеть, что она оказалась заметно выше, чем просто арифметическое среднее активов по отдельности! Как такое возможно?

Объяснение этому было дано еще в начале 50-х годов Г. Марковицем, который 30 лет спустя получил за свою теорию Нобелевскую премию — а сама теория стала основой портфельного инвестирования, наряду с понятием о корреляции активов. Согласитесь, что получать в течение 17 лет доходность на уровне 35% в год не позволяет ни один банк — такие предложения делаются лишь откровенными пирамидами. Тем не менее следующий слайд, берущий те же активы, но за другой период, хорошо иллюстрирует высказывание, как прошлая доходность не гарантирует будущей:

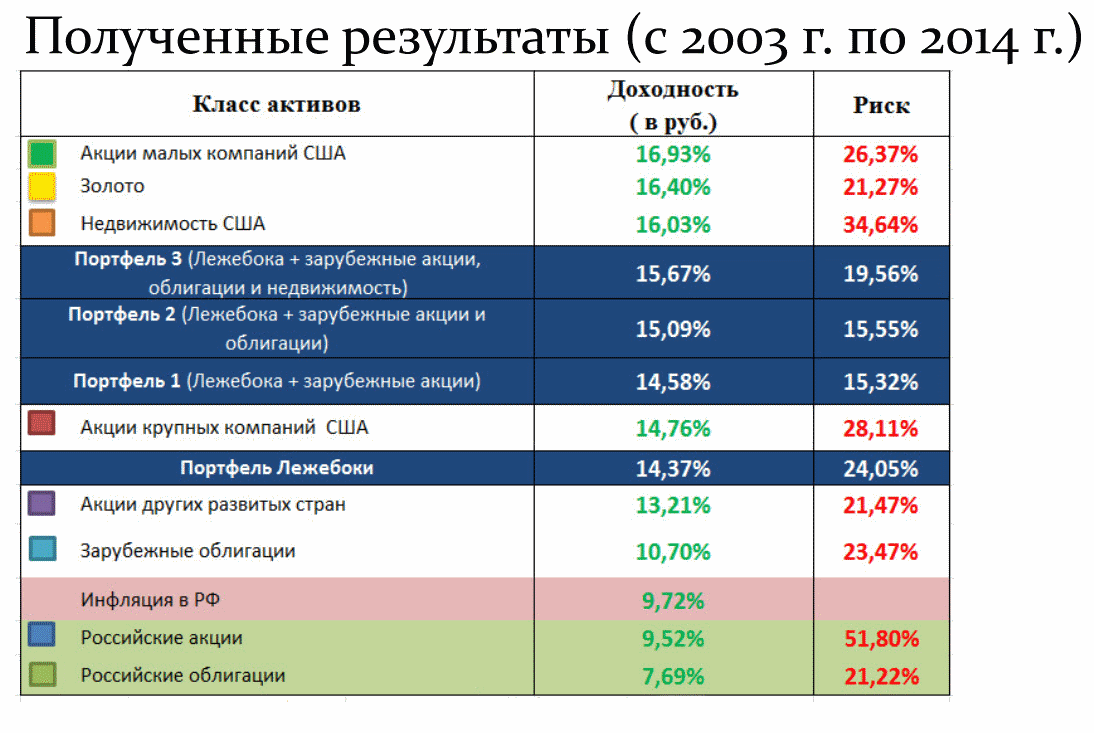

Как видно, здесь доходность портфелей представляет уже скорее среднее значение, хотя и лежащее гораздо ближе к верхней границе, чем к нижней; причем риски в этом случае оказываются ниже, чем в прошлой таблице. Откуда такие расхождения? В плане доходности стоит вспомнить огромный рывок российского рынка в 1999 году, когда паи облигаций выросли на невероятные 1800% — и вплоть до 2008 года российский рынок почти непрерывно рос, давая по несколько десятков процентов годовых.

Основной пик пришелся именно на 1999-2000 год. Однако после кризиса 2008 года последовала почти обратная ситуация — несколько восстановившись в 2009 году, в следующие годы даже рублевый индекс ММВБ не сумел достичь своего максимума, а номинированный в долларах РТС и вовсе после декабря 2014 отправился почти к уровню просадки 2008 года. Следовательно, несмотря на отрицательную корреляцию к американскому, российский рынок просто оказался не самым удачным активом, который с 2003 по 2014 годы показал среднюю доходность даже чуть ниже инфляции.

И это является важным фактором, который необходимо учесть — только нулевая или отрицательная корреляция не обеспечит кумулятивный эффект, если хотя бы один из активов будет показывать стагнацию или тем более негативную доходность. Идея именно в том, что в целом доходны оба актива, но проявляется это в разные периоды времени. Поэтому если в качестве развивающегося рынка в дополнение к американскому и европейскому добавлять российские активы, то нужно иметь в виду, что должный эффект, показанный в первой таблице, проявится лишь в случае возобновления роста.

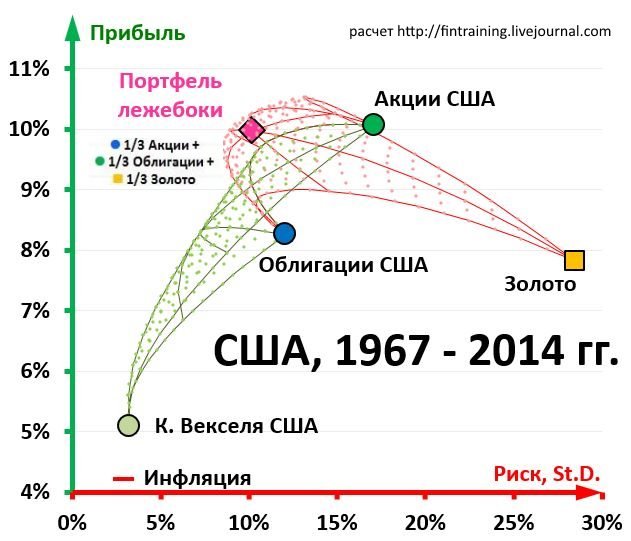

Следовательно, нужно не только учитывать корреляцию, но и в идеальном случае представлять экономические возможности своих активов. При этом на американском рынке аналогичный портфель за почти 50 лет показал те же результаты, что и акции, однако с заметно меньшим риском:

Если же рассмотреть те же данные с 1925 года, то картина немного изменится: хотя доходность по акциям останется почти на том же уровне (9%, т.е. только на 10% меньше), но золото даст результат, близкий к 5% (что меньше почти на 40%). Соответственно, пострадает и портфельный результат: американский «лежебока» с 1925 года даст доходность лишь немногим более 7%, уже заметнее уступая акциям. Поэтому вывод ожидаем: волшебного портфеля нет, а российский лежебока в ближайшие годы скорее всего будет постепенно терять свой громадный отрыв, приближаясь к средним рыночным значениям.

Зависимость корреляции от времени

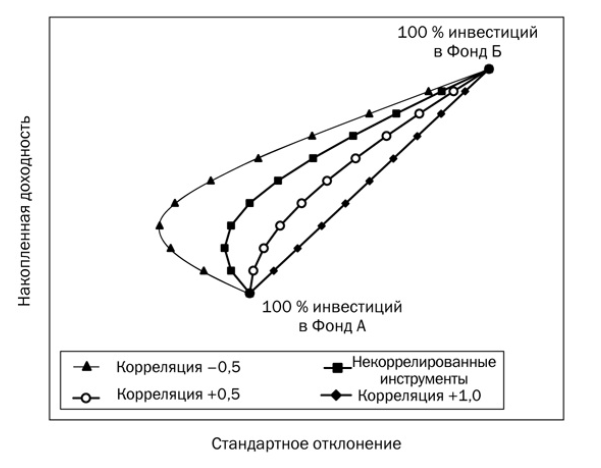

Таким образом, задача поиска доходности зависит от двух неизвестных: корреляции и доходности активов на рассматриваемом промежутке, причем эта доходность достигается с различным риском (отклонением от среднего значения). Отрицательная корреляция в общем случае позволяет достигать большей доходности с меньшим риском по сравнению с менее доходным активом:

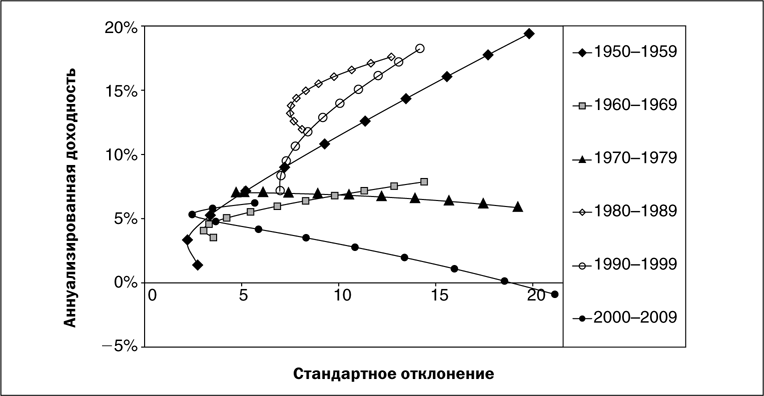

Фонд А — менее волатильный и менее доходный актив (облигации), фонд Б — более волатильный и доходный (акции). Стандартное отклонение определяет размах колебаний относительно среднего значения актива. Такое соотношение, как на рисунке выше, наблюдается на длинной истории — однако в пределах десятилетий может довольно сильно меняться:

Видно, что на протяжении 2000-2009 годов американские акции даже ушли в минус, в результате чего кривая получила движение вниз, а не вверх. Следовательно, корреляция ничего не говорит об абсолютной доходности — первая может мало меняться на протяжении 20 лет, однако результаты одинаковых портфелей на следующих друг за другом 10-летних промежутках разойдутся.

Так, в кризисные 70-е и растущие 80-е корреляция американских акций и 5-летних облигаций была в среднем одинакова (около 0.25), однако доходность портфеля 50 на 50 во втором случае была 15% годовых, а в первом лишь около 7%. Ниже отдельно показаны наилучшее и наихудшее американское десятилетие с 1950 года:

Как видим, отрицательная корреляция с 2000 года явилась причиной заметного выгиба кривой влево, в результате чего 5% доходности могли быть достигнуты с очень низким риском. Несомненно важным для инвестора является и корреляция других активов — в первую очередь американского и европейского рынков, стран Азии и пр. Детальный подход показывает разницу в их движениях — и следовательно, необходимость учитывать в своем портфеле рынки разных стран.

Что такое корреляция акций и облигаций?

Объясните, пожалуйста, простым языком, что такое корреляция ценных бумаг? Почему о ней говорят при составлении портфеля и что значит, когда она отрицательная?

Корреляция показывает, насколько активы схожи по поведению. Показатель описывает закономерности. Например, если при росте одного актива другой дешевеет и эта закономерность подтверждается историческими данными, говорят, что у активов обратная корреляция. Это относится как к отдельным ценным бумагам, так и к широким рынкам, классам активов и секторам экономики.

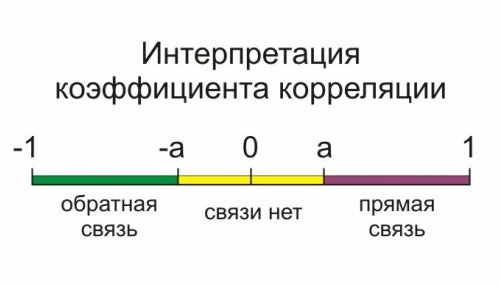

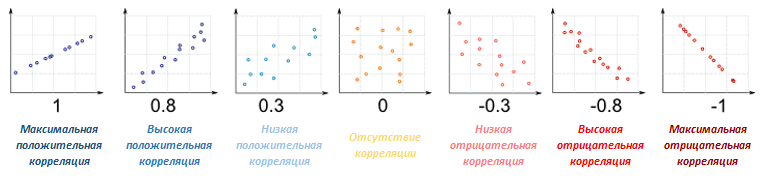

Коэффициент корреляции вычисляется на конкретном историческом отрезке. Он обозначается буквой r и принимает значения от −1 до +1. Если два актива движутся в связке, то коэффициент корреляции будет ближе к +1, а если в противоположных направлениях — ближе к −1. Но когда корреляция близка к нулю, взаимосвязи между ними нет. Это значит, что при росте или падении одного актива другой может вообще никак себя не проявлять. Например, корреляция акций и облигаций на рынке США в период с 1950 по 2012 год составила 0,11.

Расскажу, как можно использовать знание о корреляции при формировании портфеля.

Роль корреляции в управлении портфелем

Понимание корреляции между инструментами позволяет диверсифицировать портфель и снизить инвестиционные риски.

Например, если инвестор собрал портфель из 10 нефтегазовых компаний, он защитил себя только от специфических рисков, связанных с конкретным эмитентом. Волатильность портфеля по-прежнему будет высокой: если цены на нефть упадут, портфель также уйдет в красную зону из-за тесной корреляции акций.

Чтобы диверсификация работала, необходимо использовать инструменты с низкой или обратной корреляцией. Тогда движение цены одного актива будет компенсироваться движением другого. Так, государственные облигации — наиболее частный диверсификатор для акций, поскольку у этих активов исторически низкая взаимосвязь друг с другом.

Таким же образом устроен и механизм хеджирования, когда инвестор открывает позицию с отрицательной корреляцией к исходному активу, чтобы застраховаться от его падения. Например, так называемые обратные ETF обладают корреляцией, близкой к −1 по отношению к исходному активу.

Как победить выгорание

Как изменяется корреляция со временем

Современная теория портфеля позволяет найти идеальную смесь активов, при которой у портфеля будет оптимальное соотношение доходности и риска. Но главный недостаток этой теории в том, что корреляции со временем могут меняться. Два актива могут начать двигаться синхронно, даже если в прошлом их взаимосвязь была низкой. И заметить это можно только постфактум — на исторических данных.

Например, компания Blackstone провела исследование корреляции между разными классами активов за 20 лет. Результаты показали, что корреляция со временем только увеличивается. Это связано с разными факторами: тесной интеграцией экономик, глобальными производственными цепочками и усилившимся влиянием рынков друг на друга.

Seeking an Alternative — BlackstonePDF, 421 КБ

Если посмотреть на десятилетие перед кризисом 2008 года, то корреляция большинства инструментов по отношению к S&P 500 была ниже 0,5. Но после 2008 года она заметно выросла. Теперь только у высоконадежных облигаций по-прежнему слабая связь с акциями, хотя их корреляция сменилась с отрицательной на положительную: если раньше при падении S&P 500 они росли, то теперь тоже падают, пусть и не так сильно.

Корреляция различных классов активов с индексом S&P 500

| 1998—2007 | 2008—2020 | |

|---|---|---|

| Глобальные акции | 0,84 | 0,89 |

| Недвижимость | 0,32 | 0,74 |

| Высокодоходные облигации | 0,49 | 0,73 |

| Товары | −0,01 | 0,59 |

| Высоконадежные облигации | −0,21 | 0,01 |

Корреляция и волатильность

Между корреляцией и волатильностью существует взаимосвязь: когда рынки становятся волатильными, корреляции между инструментами возрастают. Поэтому рост корреляции со временем можно объяснить тем, что за последние десятилетия рынки стали более волатильными. Например, с 2000 по 2009 год было 95 торговых сессий, когда S&P 500 сдвинулся на 3% и больше. А за предшествующие 50 лет был всего 81 случай.

Количество дней в каждом десятилетии, когда S&P 500 сдвинулся на 3% и более

| 1950—1959 | 5 |

| 1960—1969 | 9 |

| 1970—1979 | 16 |

| 1980—1989 | 24 |

| 1990—1999 | 27 |

| 2000—2009 | 95 |

| 2010—2019 | 50 |

Особенно явно корреляции усиливаются во время фондовых обвалов. В панике инвесторы массово скидывают ценные бумаги широкого спектра, и в итоге все падает независимо от корреляции.

Поэтому на спокойном рынке с 2014 по 2017 год положительно коррелировали между собой только высокорисковые активы: S&P 500, глобальные акции, бумаги развивающихся рынков и фонды REIT. А низкорисковые активы были связаны только между собой. Это, например, муниципальные, корпоративные облигации, долгосрочные трежерис. При этом корреляции между этими двумя группами активов практически не наблюдалось.

Но во время коронавирусного кризиса корреляции усилились. Все перечисленные выше активы стали взаимосвязаны. А облигации, которые традиционно считаются защитным инструментом, падали вместе с рисковыми активами.

Как посчитать корреляцию

Чтобы рассчитать корреляцию, можно воспользоваться онлайн-калькулятором, например от Portfolio Visualizer или более простым вариантом от Unicornbay.

Я использовал Portfolio Visualizer, чтобы проверить корреляции между такими классами активов:

Для этого я вбил через пробелы указанные тикеры, выбрал расчет корреляций на основе месячной доходности инструментов и рассчитал 36-месячную скользящую.

Корреляции рассчитывались в рамках окна шириной три года, которое двигалось по шкале времени с марта 2006 по февраль 2021 года. Скользящая корреляция за 36 месяцев позволяет увидеть, как менялись ее значения с течением времени.

Я начал расчет с марта 2006 года, так как для фонда DBC более ранних данных нет.

Результаты расчетов представлены в таблице. Мы видим, что исторически у недвижимости, коммодити и S&P 500 слабая отрицательная корреляция по отношению к долгосрочным и коротким облигациям.

36-месячная скользящая корреляция разных классов активов

| Название | Тикер | TLT | SHY | SPY | GLD | DBC | VNQ |

|---|---|---|---|---|---|---|---|

| iShares 20+ Year Treasury Bond ETF | TLT | — | 0,54 | −0,32 | 0,23 | −0,37 | −0,01 |

| iShares 1-3 Year Treasury Bond ETF | SHY | 0,54 | — | −0,37 | 0,29 | −0,21 | −0,18 |

| SPDR S&P 500 ETF Trust | SPY | −0,32 | −0,37 | — | 0,05 | 0,54 | 0,72 |

| SPDR Gold Shares | GLD | 0,23 | 0,29 | 0,05 | — | 0,36 | 0,09 |

| Invesco DB Commodity Tracking | DBC | −0,37 | −0,21 | 0,54 | 0,36 | — | 0,34 |

| Vanguard Real Estate ETF | VNQ | −0,01 | −0,18 | 0,72 | 0,09 | 0,34 | — |

Как рассчитать корреляцию в «Экселе»

Скользящие корреляции также достаточно легко рассчитать в «Экселе». В этом помогает функция КОРРЕЛ() — или CORREL() в англоязычной версии.

Для начала необходимо сформировать два массива данных с котировками интересующих инструментов. Для примера я возьму акции «Газпрома» (GAZP) и Сбербанка (SBER) и выгружу цены бумаг на конец каждого месяца с 1 марта 2015 по 1 марта 2021 года. Всего получилось 73 месяца.

После этого можно воспользоваться функцией КОРРЕЛ(), чтобы посчитать скользящие корреляции. Я приведу пример, как рассчитать скользящую трехмесячную, то есть значение за каждое предыдущее окно в три месяца.

Что в итоге

Корреляция показывает схожесть поведения активов. Понимание корреляций активов используется при диверсификации, а также оптимизации стратегии согласно современной теории портфеля.

Корреляция рассчитывается на конкретном временном отрезке, и она может меняться. Как показывают исторические данные, с течением времени корреляция растет.

Корреляция усиливается на падающих рынках и вместе с увеличением волатильности.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

MarketTwits, как-то неправильно приводить в пример корреляцию акции и индекса, состоящего на 1/6 из этих акций. Вот Русгидро и Сбер сравнить да, выбрать их индекса максимально отрицательно коррелирующие и составить свой идеальный индекс)

Корреляция ценных бумаг — что это такое и как работает

Инвесторы при выборе ценных бумаг для портфеля нередко сталкиваются с ситуацией, когда, например, ценовые движения нескольких акций оказываются идентичными. Фактически динамика таких активов демонстрирует тесную связь (корреляцию) между ними. Включение в инвестиционный портфель набора таких связных инструментов может привести как к значительному росту доходности, так и к увеличению рисков. Оценить глубину этой связи помогает коэффициент корреляции.

Понятие корреляции

Фактически корреляция при работе с ценными бумагами позволяет оценить вероятность синхронного движения цен двух активов, например, акций, или акции и индекса. Это означает, что при наличии сильной корреляции при росте цены одной акции будет дорожать и другая. Или же одновременно с падением индекса подешевеют и коррелирующие с ним акции компаний.

Коэффициент корреляции

При значениях коэффициента меньше 0 говорят об обратной (отрицательной) корреляции. Для фондового рынка это означает, что котировки исследуемых активов движутся разнонаправленно: при росте цены одного второй дешевеет, и наоборот.

Соотношение для расчета коэффициента корреляции

В статистике коэффициент корреляции рассчитывают, используя значения ковариации и стандартного отклонения исследуемых величин.

Для работы с ценными бумагами используется следующий вид этого соотношения:

В этом соотношении:

R1,2 – коэффициент корреляции между ценами 1-го и 2-го активов;

P1i, P2i – соответственно, цены активов на i-м интервале наблюдения (например, цена закрытия i-го дня).

P1с, P2с – средние значения цен за все время исследования, которое включает n периодов наблюдения.

Соотношение носит название формулы Пирсона. В практике она несколько неудобна, поскольку требует вычисления средних значений. Ее вариант, который использует только отсчеты цены на каждом i-м периоде наблюдения (цены активов), имеет вид:

На заметку! Первый вариант формулы становится удобнее, если кроме цен активов воспользоваться значениями такого инструмента теханализа, как скользящая средняя с периодом, равным n. Такой подход позволяет просто реализовать и собственный индикатор для торговых платформ, который будет отражать динамику корреляции. Он может сформировать интересный набор торговых сигналов.

Использование корреляции в трейдинге и инвестировании

Понимание корреляции и ее количественную оценку (коэффициент) с успехом используют и трейдеры, извлекающие на фондовом рынке спекулятивную прибыль, и инвесторы.

Корреляция в трейдинге

В краткосрочной торговле ценными бумагами понятие корреляции используется для прогнозирования цены некоторых активов. Суть стратегии заключается в поиске инструментов с высоким коэффициентом корреляции, но изменением котировок с некоторым лагом во времени.

В этом случае трейдер дожидается изменений цены первого актива (его называют лидером или поводырем) и совершает сделку в том же направлении по второму.

Например, на российском рынке акций таким поводырем может служить индекс MOEX Blue Chips или акции входящих в него «тяжеловесов». Бумаги многих компаний следующих эшелонов имеют с этими инструментами высокий коэффициент корреляции (более 0,9), но реагируют на изменения с ощутимым запаздыванием. В результате заключения сделок по ним во время роста лидера (длинных) или падения (коротких) можно извлечь солидную прибыль.

К сведению! Такая связь легко объяснима, поскольку именно «голубые фишки» с высокой точностью отражают состояние всего российского фондового рынка. Изменение их котировок неизменно вызывает рост или снижение интереса игроков и к акциям остальных компаний.

Корреляция для инвесторов

В инвестировании корреляцию используют при формировании и пересмотре инвестиционных портфелей в качестве инструмента для оценки активов, диверсификации вложения и хеджирования.

Таким образом, корреляция и ее коэффициент должны войти в инструментарий любого инвестора. Сложные, на первый взгляд, соотношения легко рассчитываются даже с помощью Excel. При этом правильное использование корреляции позволяет увеличить эффективность портфеля, снизить риски инвестирования и даже извлекать хорошую прибыль на краткосрочных торгах.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.