Что такое кпп в заявлении на возврат налогового вычета

Образец заявления о возврате излишне уплаченного налога

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Больше о возврате налогов узнайте из этой статьи.

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно онлайн.

Форма заявления о возврате налога в 2021–2022 годах

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 она применяется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

В бланке заявления о возврате излишне уплаченного налога нужно указать:

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета (вид счета указывают в виде кода, а поле для указания коррсчета отсутствует), наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность. С 09.01.2019 адрес места жительства физлица в заявлении не указывают. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

О том, нужна ли на заявлении печать, читайте здесь.

Образец заявления на возврат излишне уплаченного налога

Образцы заполнения с 23.10.2021 заявлений на возврат в зависимости от вида налога и ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата | |

| Возврат возмещаемого НДС | Образец заявления от К+ |

| Возврат излишне уплаченного НДС | Образец заявления от К+ |

| Возврат излишне взысканного НДС | Образец заявления от К+ |

| Возврат переплаты по налогу на прибыль | Образец заявления от К+ |

| Возврат налоговому агенту переплаты по НДФЛ | Образец заявления от К+ |

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Заявление на возврат налога: образец, бланк, заполнение

Заявление на возврат налога в связи с его переплатой: официальный бланк и образец заполнения. Документ оформляют при получении налоговых вычетов, переплате налога в результате ошибки, возврате налога при применении налоговых льгот.

Во-многих случаях вы вправе вернуть сумму налога из бюджета. Получить «живые» деньги. Вариантов множество. Например, вы получили имущественный вычет при покупке жилья. Тогда вы можете вернуть сумму налога на доходы, которую с вас удержали на работе. Другой вариант. Вы платили транспортный налог. Хотя имели льготы по нему. Сумму налога, которую вы заплатили за три последних года, можно вернуть. При любом варианте вам потребуется заявление на возврат налога. В нем указывают причину возврата, а также ваши банковские реквизиты, на которые налоговики перечислят деньги.

Здесь вы найдете официальный бланк заявления на возврат в формате Эксель (Excel), который можно скачать, заполнить и распечатать, а также рекомендации по его заполнению (с образцом заполнения) и отправке в налоговую инспекцию.

С формами заявлений о возврате налога при получении вычетов вы можете ознакомится по ссылкам:

Внимание!

Возврат переплаты налога на доходы проводят на основании декларации по налогу (форма 3-НДФЛ) в которой заявлен имущественный, социальный или инвестиционный вычет. С 2020 года текст заявления на возврат включен непосредственно в состав декларации. Это приложение к Разделу 1 декларации. Поэтому начиная с 2020 года и позже заполнять такое заявление не нужно. Это необходимо делать лишь при возврате налога за 2019 год и раньше.

Заявление на возврат налога: порядок заполнения

Заявление на возврат налога нужно составлять по форме, которая утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (в редакции от 17.08.2021). Эта форма является обязательной для всех налоговых инспекций России.

На нашем сайте есть:

О том, в какие сроки инспекция обязана вернуть налог по заявлению смотрите по ссылке.

Для возврата налога нужен счет в любом банке. Если его нет, то счет следует открыть (для этого потребуется только паспорт). Также нужно знать реквизиты этого счета. Их вписывают в заявление. Узнать нужную информацию вы можете в банке или в личном кабинете онлайн, если вы им пользуетесь. Подробно о том, как это сделать расскажем ниже.

Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их. Самое главное в заявлении на возврат это данные:

Остальные данные не очень нужны. Поэтому их отсутствие — не критично. Перейдем к порядку заполнения документа.

Общие правила

Заявление состоит из трех листов. Заполнить нужно как минимум два: первый титульный и второй, где указаны ваши банковские реквизиты. Третий лист оформляют только в одном случае — вы не указали в заявлении свой ИНН. Тогда на третьем листе нужно привести ваши паспортные данные.

Первый — титульный лист. Здесь приводят ваше ФИО и другую информацию о возвращаемом налоге. На второй лист вписывают банковские реквизиты для возврата. Третий лист посвящен индивидуальным сведениям о вас (паспортные данные). Его оформляют, если вы на вписали свой ИНН на титульный лист. Иначе он не нужен. Но в налоговую всегда направляют все 3 листа заявления. Заполнен третий лист или нет, не важно. Его в любом случае включают в комплект.

Для возврата одного налога за один и тот же год достаточно одного заявления. Но в некоторых ситуациях потребуется заполнить несколько бланков. Это потребуется если:

Заявление можно заполнить от руки печатными буквами, а можно и на компьютере. В этом случае нужны данные вписывают заглавными буквами, шрифтом Courier New высотой 16 — 18 пунктов. Подпись на заявлении обязательно должна быть «живая» (то есть нанесенная от руки). Ее проставляют только на титульном листе.

Первый лист заявления — титульный

2. Напишите номер страницы в формате «001».

4. Напишите код налоговой инспекции в которую вы подаете заявление. Правила такие:

Узнать код нужной налоговой инспекции вы можете на сайте налоговой службы по ссылке.

5. Впишите свои фамилию, имя и отчество (при его наличии) заглавными буквами.

Заполненные строки титула будут выглядеть так:

6. Далее укажите статус плательщика. Если вы переплатили налог, то впишите цифру «1».

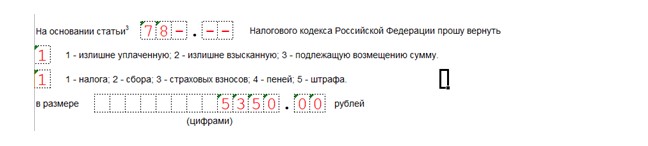

7. Приведите статью Налогового кодекса, на основании которой вам обязаны вернуть деньги. Это всегда статья 78 Налогового кодекса. Причины возврата (ошибка, переплата, вычет) значения не имеют.

8. Впишите код причины переплаты. Если вы заплатили (или с вас удержали) лишнее — 1, если с вас взыскали сумму принудительно (например, судебные приставы) — 2, показатель — 3 касается только организаций. У большинства людей здесь будет указано — «1».

9. Укажите код платежа, который вы возвращаете. Если налог — 1, если сбор — 2, если страховой взнос — 3, если пени — 4, если штраф — 5. У большинства здесь будет стоять «1».

10. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже). Если вы возвращаете налог на доходы, то цифра в этой строке будет совпадать с аналогичным показателем в строке 050 Раздела 1 декларации о доходах (форма 3-НДФЛ). Если в вашей декларации заполнено несколько строк 050 Раздела 1, то нужно заполнять и несколько заявлений. Еще раз подчеркнем, что это касается налога переплаченного до 2020 года. Если переплата была в 2020 году и позже, то заявление заполнять не нужно.

11. Укажите код по ОКТМО (общероссийский классификатор территорий муниципальных образований). ОКТМО — это код региона, где платился налог. Код в заявлении указывают так:

Узнать ОКТМО можно по этой ссылке.

Внимание!

Если вы возвращаете налог, который был уплачен по разным ОКТМО (например, транспортный налог и налог на имущество), то нужно оформить два разных заявления. По каждому налогу свое.

12. Далее впишите реквизиты платежного документа. Эти поля нужно заполнить лишь при одном условии — вы возвращаете государственную пошлину. Тогда в строках «Дата п/п» и «Номер п/п» укажите дату и номер платежного документа по которому пошлина была перечислена в бюджет. Во всех остальных случаях в этих полях ставят прочерк.

13. Следующая строка КБК — это код бюджетной классификации доходов бюджета. Он который состоит из 20 цифр. У каждого налога свой КБК. Узнать этот код вы можете если у вас есть квитанция по налогу, который вы планируете вернуть, ранее полученная от налоговой инспекции (этот код есть в квитанции). Если квитанции нет ищите его в Интернете. Пример запроса: «КБК по транспортному налогу», «КБК по налогу на имущество», «КБК по НДФЛ». Например, КБК для возврата налога на доходы — 182 1 01 02010 01 1000 110.

Мы не пишем эти коды потому что они регулярно меняются.

14. Укажите количество страниц в заявлении. Это всегда — «003». Нужно вам заполнять лист 003 или нет, неважно. Напомним, что этот лист не требует заполнения, если вы указали свой ИНН на титульном листе.

15. Впишите количество листов документов, которые вы прилагаете к заявлению. Если один лист — «001», если два — «002», если три — «003» и т. д. Например, если вы переплатили транспортный налог, это могут быть квитанции на его перечисление. При получении вычетов и возврате налога на доходы все документы, которые подтверждают право на вычет, прикладывают к декларации, а не к заявлению. Прикладывать их повторно, но уже к заявлению не нужно. Поэтому в этом поле у вас будут прочерки.

Заполненные строки заявления будут выглядеть так:

16. Если вы сдаете заявление лично в последнем блоке титульного листа «Достоверность и полноту сведений, указанных …» укажите цифру «1». Если за вас это делает представитель по нотариальной доверенности цифру «2». В этой ситуации в последующие строки нужно вписать заглавными буквами ФИО представителя.

17. В строку «Номер контактного телефона» впишите свой телефон по которому до вас можно дозвониться без пропусков, скобок и пробелов.

18 и 19. В следующей строке «Подпись» поставьте «живую» подпись, а по строке «Дата» укажите дату составления заявления в формате ДД.ММ.ГГГГ.

Если заявление сдает представитель укажите номер и дату его доверенности. Она должна быть заверена нотариально.

В блоке «Заполняется работником налогового органа» ничего писать не нужно. Его заполнят налоговики.

Если вы сдаете заявление самостоятельно (без представителя), этот блок заявления будет заполнен так:

Второй лист заявления — банковские реквизиты

На втором листе документа нужно указать банковские реквизиты того счета на который налоговая инспекция обязана вернуть вам деньги. Их не так много. Вам нужны:

Всю необходимую информацию вы можете узнать в самом банке или личном кабинете банка онлайн. Ниже мы покажем где их можно посмотреть на примере Сбербанка онлайн.

Лист 002 заполняют так.

1. Повторно впишите свой ИНН

2. Укажите номер страницы — «002».

3. Повторно напишите свою фамилию и укажите инициалы.

4. Впишите название банка в котором у вас открыт счет и через который вам будут возвращать деньги.

5. Запишите код вида счета, на который вам будут возвращать деньги:

Эти поля заявления будут оформлены так:

6. Далее впишите банковский идентификационный код (БИК). Это 9 цифр, которые есть в банковских реквизитах. У каждого банка свой БИК.

7. В поле «Номер счета» запишите цифру — «1».

8. Укажите номер вашего банковского счета на который должны быть зачислены деньги. Это 20 цифр, которые есть в банковских реквизитах. Номер нужно вписать крайне внимательно. Ошибка даже в одной цифре и налоговики не смогут вернуть вам деньги. Поэтому заявление придеться подать заново. Учитывайте, что номер самой карты (есть на ее лицевой стороне) и номер счета — это совершенно разные номера. Вам нужен номер счета. Номер карты в заявление вписывать НЕ нужно.

9. В поле «Получатель» запишите цифру — «2».

10. Третий раз укажите свою фамилию, имя и отчество (при его наличии).

Такие реквизиты заявления как «Код бюджетной классификации получателя» и «Номер лицевого счета получателя» заполнять не нужно.

Если вы впишите в заявление банковские реквизиты другого человека (например, жены или мужа), то деньги по такому заявлению вам не перечислят. Также вы не сможете получить деньги, если в реквизитах вами будет допущена ошибка (достаточно пропустить или написать неправильно одну цифру). Конечно во всех этих ситуациях ничего страшного нет. Деньги вам вернут в любом случае. Но для этого потребуется новое заявление с верными данными. В результате процесс возврата затянется как минимум на 1 месяц.

Банковские реквизиты в заявлении могут быть заполнены так:

Теперь расскажем как посмотреть банковские реквизиты в личном кабинете банка. Для примера возьмем Сбербанк онлайн.

Зайдите в личный кабинет, кликните по карте на которую хотите получить деньги (1) и кликните по вкладке «О карте» (2).

На вкладке «О карте» будут указаны все реквизиты, которые нужны для заявления:

Эту информацию нужно аккуратно и внимательно перенести в заявление на возврат.

Третий лист заявления — личные данные

Третий лист заявления заполнять НЕ нужно, если на первом вы указали свой ИНН. Если этого номера у вас нет, то в третий лист впишите свои паспортные данные. Здесь все совсем просто.

1. Впишите номер страницы — «003».

2. В четвертый раз напишите свою фамилию и инициалы.

3. Приведите код документа, который удостоверяет вашу личность. У каждого подобного документа есть свой код. В частности:

4. Укажите серию и номер этого документа.

5. Впишите название ведомства, которое выдало вам документ. Если его название не вмещается в 2 строки — сократите. Правил подобного сокращения нет. Поэтому сделайте сокращение по собственному усмотрению. Например, вместо Министерства внутренних дел укажите — МВД, вместо района укажите — р. и т. п.

6. Укажите дату выдачи документа.

Третий лист заявления может быть заполнен так:

Заявление на возврат налога: как сдать в инспекцию

Заявление можно сдать в инспекцию лично или отправить по почте. При отправке почтой днем подачи заявления считают дату его передачи сотруднику почтового отделения для отправки. К заявлению приложите все документы, которые подтверждают переплату налога. Например, оплаченные квитанции на его перечисление.

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты. Они ОБЯЗАНЫ это сделать.

Во-втором случае (при отправке почтой) отправляйте заявление ценным письмом с описью вложений. Оценка письма — 1 руб. Обязательно сохраните почтовую квитанцию об отправке и опись, заверенную сотрудником почты. Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию (квитанция об отправке). Факт его получения инспекцией можно подтвердить распечаткой с сайта Почты России. Отследить ваше письмо поможет номер, указанный в квитанции (почтовый идентификатор). Это 14 цифр. Сервис почты России по отслеживанию писем смотрите по ссылке. Там вы узнаете когда это письмо было вручено налоговой инспекции.

Налог вам обязаны вернуть в течение одного месяца с момента получения от вас заявления. Если налоговой инспекцией этот срок пропущен они обязаны заплатить проценты (пени) за каждый день в просрочке возврата. Проценты начисляют исходя из ставки рефинансирования Банка России (ключевой или учетной ставки) за каждый календарный день просрочки в возврате. Подробнее о сроках возврата налога смотрите по ссылке.

Пример

Сумма налога к возврату 150 000 руб. Просрочка в возврате — 48 календарных дней. Ставка рефинансирования, которая действовала в дни просрочки возврата налога — 5% годовых.

Сумма процентов, которую обязана заплатить инспекция:

150 000 руб. х 5% : 365 дн. х 48 дн. = 986 руб. 30 коп.

Заявление на возврат налога: образец заполнения

Все страницы заявление на возврат налога могут быть заполнены так, как показано ниже.

Заполнение листа 001

Заполнение листа 002

Заполнение листа 003

Заявление на возврат в формате Эксель (Excel, XLS)

На нашем сайте размещена актуальная форма заявления на возврат с учетом всех изменений:

Вы можете скачать документ на свой компьютер в формате Эксель. Загрузив и открыв документ, вы можете заполнить его самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы. Образец заполнения смотрите выше.

Составляем заявление на возврат НДФЛ (образец, бланк)

Когда и куда необходимо подавать заявление на возврат подоходного налога

Заявление на возврат подоходного налога налогоплательщик пишет в том случае, если в течение налогового периода у него появилось право на вычет — имущественный или социальный, и он хочет получить вычет через инспекцию.

Также заявление подается, если у налогоплательщика изменился статус резидентства (был нерезидентом — стал резидентом) и возникла необходимость в пересчете НДФЛ.

Кроме того, бывают случаи, когда налоговый агент излишне удерживает и перечисляет в бюджет НДФЛ налогоплательщика, а затем перестает существовать. Ошибку выявляют, но вернуть налог через агента уже невозможно. В этом случае налогоплательщику также необходимо написать заявление на возврат НДФЛ в налоговую.

С заявлением на возврат подоходного налога налогоплательщику следует обратиться в налоговый орган по месту его жительства. При смене статуса резидентства физическое лицо должно обратиться в налоговую инспекцию, в которой он был поставлен на учет по месту своего жительства либо пребывания (п. 1.1 ст. 231 НК РФ).

Во всех остальных случаях НДФЛ нужно возвращать через работодателя. Как это сделать, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к системе и смотрите, какие действия потребуются, чтобы вернуть налог на работе.

Когда и как с 2021 года можно получить вычеты в упрощенном порядке без подачи 3-НДФЛ, читайте здесь.

Обязательно ли подавать декларацию 3-НДФЛ и одновременно заявление на возврат

Начиная с декларации за 2020 год, есть возможность подать заявление прямо в составе 3-НДФЛ. Оно приведено в Приложении к разд. 1 декларации.

Если хотите посмотреть построчный алгоритм заполнения такого заявления, получите бесплатный пробный доступ и переходите в К+.

В то же время это не обязательно, подать заявление на возврат можно и после: в течение 3 месяцев камералки или по окончании проверки. В этом случае используется специальная форма документа, о которой мы рассказываем ниже.

ВНИМАНИЕ! По общему правилу заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение 3-х лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). Это значит, что подав декларацию 3-НДФЛ в декабре 2021 года за 2018 год, нужно вместе с декларацией сдать заявление о возврате средств. Если дожидаться окончания камеральной проверки, которое будет в 2022 году, то срок подачи заявления на возврат налога уже будет упущен.

К заявлению в обязательном порядке должны прилагаться документы о праве на вычет, о смене резидентства и другие подтверждающие документы.

Форма заявления на возврат НДФЛ и порядок ее заполнения

С 23.10.2021 заявление на возврат подается по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@.

Актуальный бланк заявления на возврат НДФЛ можно скачать бесплатно, кликнув по картинке ниже:

А далее мы приводим для вас образец заполнения заяявления на возврат НДФЛ за 2020-2021 годы по новой форме.

О нюансах заполнения заявления о возврате НДФЛ при обращении за социальным или имущественным вычетом читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Заявление на возврат подоходного налога следует направлять при представлении декларации 3-НДФЛ или по окончании ее камеральной проверки. Форма заявления утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 применяется ее новая редакция.

Составляем и подаем в ИФНС заявление на возврат переплаты

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

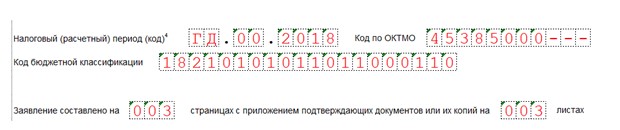

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.