Что такое обратное разделение акций

Сплит акций: что это такое и как нём не заработать инфаркт?

Сплит акций (в переводе с английского «дробление») — процесс снижения стоимости одной бумаги с одновременным увеличением их количества. Проводится после согласования советом директоров и определения коэффициента разделения. Например сплит 1к100 означает, что цена снизится в 100 раз, а количество акций в 100 раз увеличится.

Для чего нужен сплит акций?

На рынке можно встретить ценные бумаги, стоимость которых является недоступной многим инвесторам. Например, в 2007 году акция сбера стоила 107 000 и купить её могли далеко не все. Такая ситуация приводит к снижению спроса и притока инвесторов. Чтобы исправить ситуацию, эмитент прибегает к дроблению. Так компания APPLE за последние десять лет уже несколько раз проводила сплит.

В результате котировки становятся привлекательными, люди активнее покупают и докупают компанию, реинвестируют дивиденды. Представьте, что у вас есть инвестиция в акции, которые стоят 100 000 рублей за штуку, а дивиденды составили 10%. Вот на счету 10 000, а реинвестировать вы не можете, потому что цена одной бумаги 100 000.

После сплита имея акции на стоимостью 1 000 рублей за штуку, на общую сумму 100 000 и получив 10 000 выплаты по ним, вы легко докупите ещё 10 штук. Красота! Вот для этого вся процедура и была задумана.

Последствия сплита для инвесторов

Для акционеров последствий, кроме вышеописанных положительных, никаких нет. Была одна акция за 100 000, стало 100 акций по 1 000. Размер портфеля не изменился от слова совсем. Принято думать, что падение котировок приведет к росту спроса и бумаги подорожают, поэтому многие, узнав о надвигающемся сплите, стараются открыть сделку на покупку.

Идея здравая и интересная, однако проанализировав множество примеров из истории фондового рынка, найти прямую связь не удалось. То есть бывал рост, а бывало, что рынок реагировал ровно. Сплит говорит о том, что компания развивается, подразумевает продолжение роста и заинтересована в притоке инвесторов, а значит перспективы хорошие. Эти факторы влияют, а сам по себе сплит не особо.

Почему сплит может стать большим стрессом для инвестора?

Нужно понимать, что технически процесс дробления не является таким уж простым занятием. Нужно сначала принудительно снизить цену на необходимый коэффициент, Затем увеличить количество бумаг в обращении и наконец добавить недостающее их число в портфели инвесторов. Тут то и начинается прикол.

Вот такие скрины мне присылали многие мои клиенты, которые просто зашли в приложение и обнаружили там совершенно неадекватный минус. Первая реакция — шок. Имея на брокерском счете 82 000 рублей человек видит, что он должен брокеру 6 с лишним миллионов. И здравый смысл может отключиться. К слову именно этот мой клиент был в курсе происходящего и скрин прислал просто так, чтоб посмеяться.

Но и я сам, прекрасно зная что такое сплит, на своём опыте впервые с ним столкнулся 7 октября 2021 года, когда проходило дробление ETF FXRL. На моём счету управляющего было 1 500 долларов, большая часть из которых деньги клиентов. Выйдя из парикмахерской я увидел минус 2 500 долларов и честно сказать всё же немного струсил.

Знаете как бывает в таких случаях, ты точно всё знаешь и понимаешь, но сомнения не дают покоя. Вдруг я болван, всё не так понял, ошибся, перепутал и стоимость акций просто снизится, а количество не прибавится?! Тем более у меня выбило вторую сделку, поэтому пришлось писать в поддержку и просить разобраться. К счастью менеджеры Just2Trade быстро отреагировали и закрытую по ошибке сделку вернули.

Любопытно, что сам Финам справился с задачей хуже. Там спустя два дня всё ещё висел минус в несколько миллионов. Но это естественная ошибка терминала, деньги лежат нетронутые, никакого минуса нет, снизу видно, что свободные 1 400 так и остались нетронуты. Невероятные цифры отображаются только по сделке с акцией, по которой проходит сплит. Вот такой фокус, который нужно знать, чтобы раньше времени не умереть от инфаркта=))

Вместо итога

Делаем вывод, что сплит это очень крутая штука, которая позволяет эмитенту привлечь новых инвесторов, а действующие получают увеличить свою долю в бизнесе, потому что каждая акция становится доступнее. А на технические ошибки терминала лучше не обращать внимания, потому что это не приводит ни к каким нарушениям по самому счету. Это всего лишь некорректное отображение в терминале. Но об этом надо знать.

Если у кого есть интересная история связанная с многомиллионными «убытками» в терминале по причине сплита или не связанных с ним, делитесь, будет интересно почитать=))

Что такое сплит (дробление) акций в инвестировании?

По сути, у вас останется все тоже самое, что и было, только измеряется это по-другому. Вот краткий обзор того, что такое сплит акций, как оно происходит, какую цель оно преследует, и как вы должны к нему относиться.

Что такое сплит (дробление) акций?

Ваш бизнес по продаже лимонада протекает крайне успешно, и вскоре вы решаете развивать его путем создания линии по производству фруктовых соков. Для этого вы открываете дополнительные места. Вы создаете франшизы на этот бизнес и начинаете получать гонорары от сотен компаний по всему миру. Десять лет спустя вы обнаружите, что ваша компания получает операционный доход в размере 1 000 000 000 рублей в год. По скромным оценкам и с учетом текущего пути развития, ваш бизнес может стоить 12 000 000 000 рублей, если решите продать его. Вы никогда не выпускали больше акций, поэтому каждая из этих 100 акций, которые представляют собой 1/100 доли в бизнесе, или 1 процент, действительно стоит 120 000 000 рублей (т.е. 12млдр.руб. разделили на 100 акций), несмотря на то, что изначально одна акция стоила 1 000 рублей.

У вас пятеро детей, которым вы хотите подарить акции; однако вы не хотите давать каждому из них полную долю в размере 120 000 000 рублей, отчасти потому, что она превысит ежегодную допустимую сумму, не облагаемую налогом на дарение (как пример). Вместо этого вы созываете заседание Совета директоров и объявляете о разделении акций в пропорции 10 к 1. По сути, компания принимает решение разделить себя на несколько частей и отправляет вновь выпущенные акции в качестве специальных дивидендов существующим владельцам пропорционально их долям владения фирмой.

К тому времени, когда все это будет сделано, для всех акций, которыми вы владели до разделения акций, вы будете владеть 10 акциями после разделения акций (отсюда пропорция «10 к 1»). В этом случае, вы бы получили свежеотпечатанные сертификаты за 900 новых акций, доведя общий счет до 1000 акций, что составляет 100 процентов размещенных акций компании.

Бизнес по-прежнему стоит 12 000 000 000 рублей. Однако он разделен на 1000 акций. Это означает, что каждая акция стоит 1/1000 доли компании, или 0,10 процентов, что составляет 12 000 000 рублей. Стоимость каждой акции в первоначальном капитале и в капитале, превышающем номинальную стоимость, составляет 10 рублей, поскольку она также была скорректирована.

После разделения акций вы дарите по одной акции каждому из своих 5 детей, сохраняя остальные 995 акций для себя.

Публично торгуемые компании, включая многомиллиардные акции голубых фишек, делают так все время. Фирмы растут в стоимости благодаря запуску новых продуктов и выкупу акций. В какой-то момент рыночная стоимость акций становится слишком дорогой для инвесторов, что начинает влиять на ликвидность рынка, поскольку становится все меньше и меньше людей, способных купить акции.

Самым экстремальным примером в истории является холдинговая компания Уоррена Баффета Berkshire Hathaway. Когда Баффет начал покупать акции, в далеких 1960-х годах, он заплатил 8 долларов или даже меньше за некоторые из своих акций. Он никогда не разделял акции. В прошлом году эти акции торговались во всем мире по стоимости в диапазоне от 250 000 долларов до 300 000 долларов каждая. Вместо того чтобы их сплитовать, он создал «специальные акции класса B» и «оригинальные акции класса A».

Несколько причин для разделения акций

Помимо номинальной доступности акций, о которой мы говорили, есть и другие преимущества в разделении акций, включая вышеупомянутое увеличение ликвидности (больше акций покупается и продается на рынке, поэтому инвесторы могут увеличивать или уменьшать свой портфель, не дожидаясь длительных периодов времени или получая большие спреды на покупку и продажу акций).

Что такое обратное разделение акций?

Обратное разделение акций является противоположностью обычному разделению акций и часто используется вследствие какого-либо стихийного бедствия или из-за проблем в бизнесе, а также, чтобы избежать исключения из основной фондовой биржи. Цель состоит в том, чтобы повысить номинальную цену каждой акции.

А как дела в РФ?

В целом, если говорить кратко, то у нас регулируется статьей 74 «Консолидация и дробление акций общества» ФЗ «Об акционерных обществах»:

Статья 74. Консолидация и дробление акций общества

Что такое бэксплит акций и что делать с дробями в портфеле

Разбираемся, что такое бэксплит: для чего компании его проводят и что делать инвестору с дробями акций.

Обратный сплит, или консолидация акций, или бэксплит — это процедура сокращения количества акций эмитента с помощью повышения их стоимости.

Сумма инвестирования в данные акции в портфеле каждого инвестора также не меняется, меняется только количество бумаг и их стоимость за 1 шт.

Недавний пример: обратный сплит 8:1 провела General Electric — акции стали стоить в восемь раз дороже, а их количество сократилось в 8 раз.

Для чего проводят обратный сплит

С технической стороны обратный сплит не оказывает значимого влияния на акции, так как капитализация не меняется.

Причины для проведения обратного сплита могут быть разными:

• Стоимость акций не удовлетворяет требованиям биржи для сохранения листинга. Если не повысить стоимость, то может произойти делистинг.

• Увеличение стоимости акции может улучшить имидж компании, так как низкая абсолютная стоимость акций не всегда привлекает широкий круг инвесторов.

• Стремление компании ограничить круг инвесторов для уменьшения волатильности, что теоретически может повысить их статус. К «дорогой» с точки зрения абсолютной цены бумаге будет меньше интереса у мелких розничных инвесторов, и больше — у крупных профессиональных игроков, хэдж-фондов и др.

• Консолидация требуется при объединении или разделении компании для уравновешивания цены.

• Бэксплит может говорить о наличии проблем в компании.

В конечном итоге обратный сплит может оказать как негативное, так и позитивное или вовсе нейтральное влияние на котировки — чтобы прогнозировать результат, инвестору следует поискать причины в каждом конкретном случае.

В каких случаях получаются дроби

При проведении бэксплита могут образовываться дробные части бумаг. Это происходит в тех случаях, когда остаток бумаг в портфеле не кратен коэффициенту проведения бэксплита.

Например, если произошел бэксплит 8:1, а в портфеле было 10 бумаг, то после корпоративного события останется 1,25 бумаг.

Почему дроби нельзя продать на бирже

На бирже бумаги торгуются лотами. При этом минимальный лот или неполный лот может составлять только целую единицу бумаги. Поэтому дробную часть невозможно реализовать на организованных торгах.

Почему инвестор может не знать, что у него в портфеле есть дроби

Так как на бирже бумаги торгуются только целыми частями, дроби не всегда отображаются в торговых системах. Например, система QUIK не транслирует дробные части, а выводит только целое количество бумаг — поэтому после обратного сплита инвестор не увидит дроби, даже если они у него появятся.

Как продать позицию, в которой присутствуют дроби

Если у вас есть позиция, в которой присутствует дробная часть бумаги, то продавать ее необходимо последовательно. Целую часть можно продать на бирже, дробные части можно реализовать только на внебиржевом рынке.

Как брокер может помочь с продажей

БКС выкупает у клиентов дробные части бумаг, образовавшиеся после корпоративных событий на внебиржевом рынке, но по рыночной цене. Для того, чтобы это сделать, необходимо обратиться по номеру 8 (800) 100 5502 и подать поручение на выкуп дробных частей акций.

Потребуется указать номер брокерского счета, ФИО, а также наименование ценной бумаги, которую необходимо продать. За эту услугу взимается комиссия: 0,236% от объема сделки — для выкупа дробей на СПБ Бирже, 0,15% — на USMarket.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Негативный фон на старте недели

На что рассчитывает рубль

Премаркет. Картина красным

Старт дня. Индекс МосБиржи теряет 1%, акции Лукойла в аутсайдерах

Нефть с утра падает на 2% из-за новых локдаунов

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое сплит акций и как на нем заработать

Что такое сплит акций

Для чего нужен сплит

Каждая развивающаяся компания заинтересована в притоке дополнительных средств, а это напрямую зависит от привлечения большого количества инвесторов. Но не всякий трейдер или даже инвестиционный фонд могут позволить себе покупку пусть и перспективных, но очень дорогих по стоимости акций растущей компании. Поэтому такая компания делит возросшую цену своих акций на определенный коэффициент. В результате число бумаг увеличивается, а их пропорционально сократившаяся стоимость становится более привлекательной для розничного клиента.

Когда проводят сплит

Необходимость сплита финансовых инструментов возникает, как правило, на двух этапах развития предприятия:

Справка

IPO (Initial Public Offerings) означает первую публичную продажу акций акционерного общества неограниченному кругу лиц. Продажа акций может осуществляться как за счет размещения дополнительного выпуска акций по открытой подписки, так и в результате публичной продажи акций существующего выпуска.

Как выглядит процедура дробления

Дробление (сплит) акций, в соответствии с российским законодательством и правилами рынка, происходит в следующем порядке:

Результаты сплита

Считается, что сплит не оказывает влияния на экономическую деятельность предприятия, так как его капитализация остается неизменной. Эта процедура в чем-то схожа с деноминацией, которую хорошо помнят бывшие граждане СССР. Появлялись новые деноминированные денежные знаки с большим или меньшим количеством нулей, но ими можно было оплатить то же самое количество товаров или услуг. Так и в случае сплита количество ценных бумаг увеличивается на какой-то определенный коэффициент, однако при этом в такой же пропорции снижается и их стоимость.

Последствия сплита для акционеров

Для держателя акций компании-эмитента, предпринявшей stock split, всегда найдутся два положительных психологических момента:

Внимание! Некоторые корпорации специально удерживают высокую цену на финансовые инструменты, чтобы подчеркнуть закрытость своего предприятия для спекулянтов низкого уровня, даже неся при этом некоторые убытки.

Влияние сплита на цену акций

После публичного заявления о планирующемся сплите цена акций может меняться, но для постоянных держателей ценных бумаг это не имеет существенного значения. При проведении сплита акций компания несет обязательные затраты, которые и компенсируются послесплитовым повышением стоимости ценных бумаг для новых инвесторов.

Влияние на доходность инвестиций

В результате проведения сплита акций инвестированная сумма останется неизменной. Количество финансовых инструментов увеличится, а их стоимость соответствующим образом уменьшится.

Справка. Под доходностью инвестиций подразумевается процентное увеличение или уменьшение инвестированной суммы за какой-либо временной промежуток.

Примеры сплита

За примерами вынужденного сплита из-за увеличения стоимости ценных бумаг далеко ходить не надо. В 2020 году сплит провели две крупнейшие и известнейшие компании – Apple Inc. и Tesla.

У Tesla это был первый сплит, пропорцию была выбрана в соотношении 5:1 (напомним, что акции компании выросли с начала 2020 года примерно на 295 %).

Как узнать о сплите

Любая компания, решившая раздробить акции, размещает эту новость на своем сайте. Инвестор, имеющий ценные бумаги данного эмитента, должен быть проинформирован уведомлением от брокера, с которым он сотрудничает, по телефону или интернету. Но для активных трейдеров данные о stock split проще всего получить на специальных сайтах по раскрытию информации.

Как заработать на сплите

Нужно сразу отметить, что специальной стратегии в торговле сплитовыми акциями не существует, так как цена финансовых инструментов сильно отличается как у различных компаний, так и на разных этапах сплита.Поэтому трейдеры покупают ценные бумаги на следующих стадиях stock split:

Но для успешной торговли каждый инвестор перед тем, как выбрать компанию, намеревающуюся провести дробление акций, серьезно изучает экономическую деятельность данного эмитента.

Что такое обратный сплит

Мало того, что эта процедура требует дополнительных средств, она еще и подрывает доверие инвесторов. В результате консолидация акций, повышающая стоимость, может смениться падением спроса на финансовые инструменты и их дальнейшим обесцениванием.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Обратное дробление акций

Обратное дробление акций

Начинающим инвесторам изучение принципов функционирования обратного разделения, и причин его возникновения, может дать представление об определенных компаниях и отраслях, а также о рынке в целом. Вместе с читателями портала 1-consult.net более детально рассмотрим его в этой статье.

Итак, что такое обратное разделение активов и почему оно важно для вкладчиков?

Принципы работы обратного сплита

В некотором смысле обратный сплит акций противоположен прямому. В процессе консолидации активов компания сокращает их количество в обращении. К примеру, если вам принадлежало 500 акций XYZ Corp., и компания объявила о намерении провести консолидацию один к пяти (1: 5), ваши 500 будут конвертированы в 100.

Обычно, компания объявляет о планируемом разделении акций или консолидации в пресс-релизе, хотя она не может прямо сообщить «обратное» оно или «прямое».

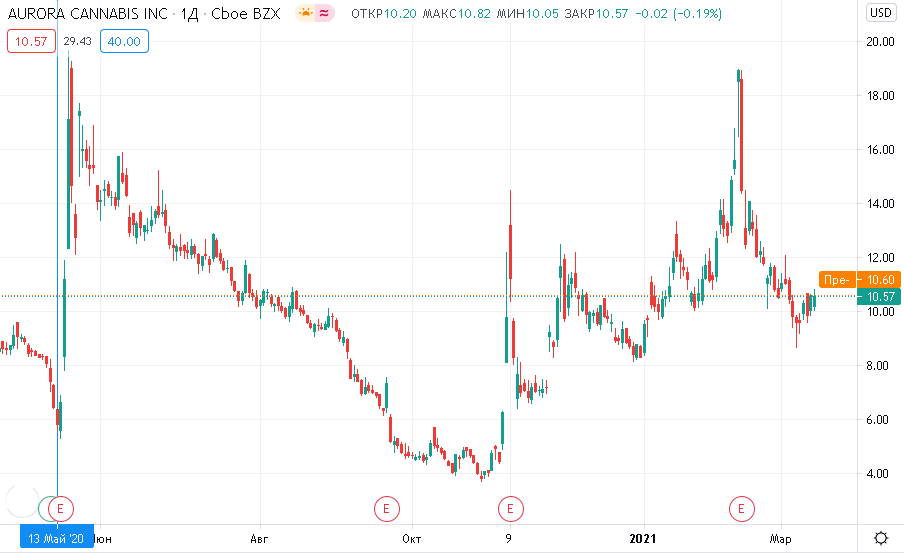

Например, Aurora Cannabis (ACB) заявила в мае 2020 года, что «получила все необходимые разрешения» на консолидацию 1:12 своих акций.

В результате проведения обратного сплита никаких изменений в рыночной стоимости выпущенных акций компании, ни в стоимости ваших акций не произойдет. В этом отношении консолидация имеет тот же эффект, что и форвардное разделение: рыночная стоимость не меняется, и другие ключевые финансовые показатели также остаются неизменными.

Как часто происходит обратный сплит?

Обратное разделение наблюдается несколько раз в год, но в большинстве случаев оно не привлекает внимания финансовых СМИ. Часто в этом процессе участвуют небольшие компании в различных отраслях – энергетике, горнодобывающей промышленности, биотехнологиях, а также некоторые биржевые фонды.

Причины консолидации акций:

Если компания сталкивается с потенциальным делистингом и / или делает обратное деление, скорее всего, ее бизнес испытывает трудности. Если нет веских причин полагать, что акции могут вернуться в норму и поднимутся в цене, долгосрочным инвесторам, возможно, они станут непривлекательными.

Примеры консолидации акций

Представим несколько конкретных примеров консолидации активов.

Акции ACB торговались ниже 1 доллара, когда компания объявила о своем обратном сплите 1:12 в мае 2020 года. Вопрос: помог ли этот процесс компании и ее инвесторам?

Обратное разделение в состоянии обеспечить временный подъем для акций компании. Это отчетливо видно на графике. По состоянию на середину ноября 2020 года акции Aurora Cannabis торговались выше 8 долларов и оставались в листинге NYSE, но цена по-прежнему упала почти на 70% по сравнению с концом 2019 года на фоне более широкой неопределенности инвесторов относительно перспектив для компаний, занимающихся Cannabis.

Все зависит от временного горизонта инвестирования. Периодически цена растет и падает.

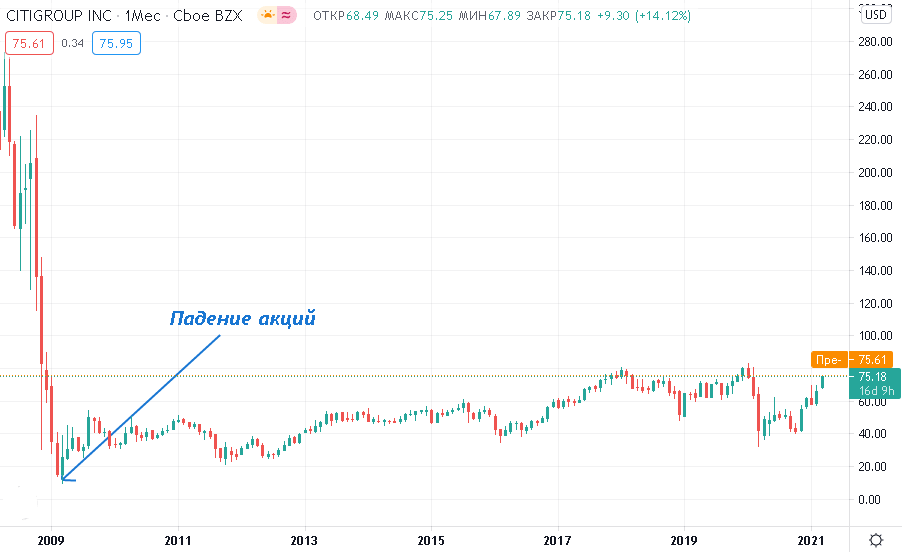

Оглядываясь в прошлое, можно отметить, что финансовый кризис 2008–2009 годов привел к нескольким положительным примерам обратного дробления среди крупных банков Уолл-стрит и связанных с ними компаний.

В середине 2009 года, когда акции American International Group ( AIG ) упали и стоили примерно 1 доллар, страховщик произвел обратное разделение 1:20. В ноябре 2020 года акции AIG стоили около 38 долларов.

Еще один пример, когда обратное дробление Citigroup ( C ) 1:10 помогло поднять активы, упавшие ниже 5 долларов (акции C в настоящее время стоят около 75,45 долларов).

Вывод

В приведенных примерах акции компаний поднялись после обратного разделения. Но инвесторам важно помнить, что эти действия предпринимаются, по крайней мере, частично по психологическим причинам. В долгосрочной перспективе курс активов определяется холодными, жесткими цифрами, такими как прибыль и доход.

Обратное деление действительно может дать сигнал покупателю остерегаться. Но ему рекомендуется глубже изучить финансовую отчетность компании и другую общедоступную информацию, чтобы раскрыть всю историю.