какие строительные работы может выполнять самозанятый

Самозанятые строители

С нами выгодно работать потому что:

В среднем 3 заказа в день

Цену клиенту назначаете вы

Гибкие условия оплаты: фикс или %

Удобный отчет по заказам в личном кабинете

Берете заказы только когда они вам нужны

Регистрируйтесь и получайте заказы

Популярность самозанятости в стране растет, людей разных профессий, желающих получить этот статус становится все больше. По этому поводу возникает вопрос – может ли представитель той или иной профессии стать самозанятым? Например, может ли получить такой статус строитель? Если может, то каким требованиям законодательства должен соответствовать самозанятый строитель? Рассмотрим эти вопросы подробнее.

Можно ли строителю быть самозанятым

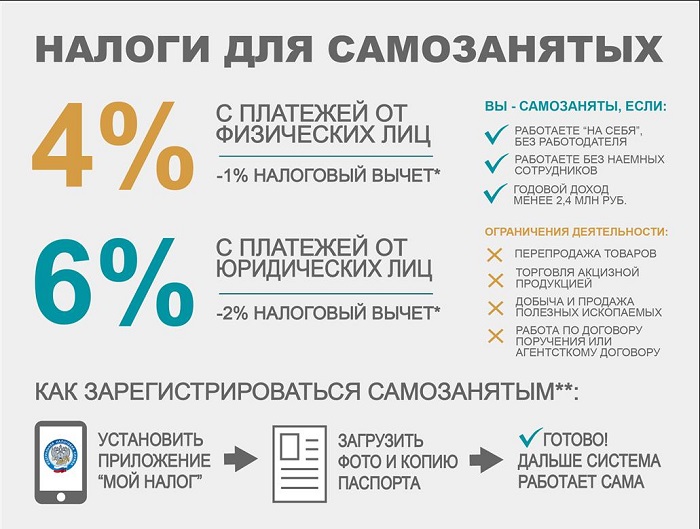

Самозанятость – форма занятости, которая предполагает получение дохода от услуг, работ или товаров, при условии, что они будут выполняться без наемных работников и работодателя. Ограничения, связанные с деятельностью самозанятых работников касаются перепродажи, продажи подакцизных товаров, оказания услуг по договору.Что касается строительных работ, выполняемых индивидуалом, то никаких прямых ограничений в законе нет. А что не запрещено – то разрешено. Следовательно, самозанятые строители могут заниматься свои делом в рамках нового налогового режима. Среди общих ограничений для самостоятельной деятельности можно назвать следующие:

Также претенденту на самозанятость следует иметь в виду, что в отношении этого режима есть определение ограничения:

Строитель, работающий самостоятельно вправе зарегистрироваться самозанятым и платить налог на профессиональный доход (НПД).

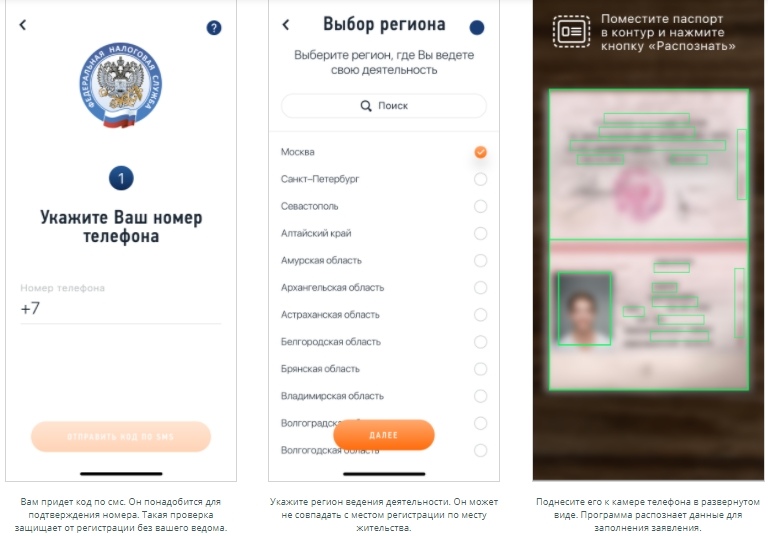

Способов регистрации несколько, и все они относятся к упрощенным.

Через ФНС

Через Госуслуги

Регистрация через портал Госуслуг в регионах, участвующих в эксперименте по новому налоговому режиму.

Через МФЦ

Заявление пишется в офисе МФЦ, прилагается пакет документов, которые в электронном виде направляются в ФНС.

Через мобильный сервис «Мой налог»

Самый быстрый и доступный способ регистрации. Достаточно скачать мобильное приложение через AppStore или Google Play.

Если строительный мастер был в статусе ИП, то ему потребуется уведомить ИФНС о смене налогового режима.

Налоги и взносы

Налог на профессиональный доход — это не дополнительный налог, а новый налоговый режим для самозанятых граждан, который будет действовать на территории РФ в течение 10 лет. Сегодня он действует в 23 регионах страны.

Для строителей, работающих по новой форме организации труда, существуют два вида ставок

Это значительно ниже аналогичного обязательного платежа с доходов у ИП (4% или 6% против 6% или 13% соответственно).

Переход на новый режим добровольный. Но те самозанятые, которые не перейдут на НПД, все равно будут платить налоги по ставкам других систем налогообложения, не льготного характера.

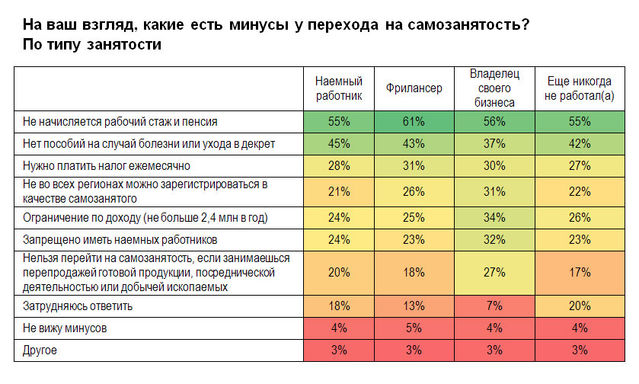

Преимущества и недостатки самозанятости

Бесспорно, что основное преимущество нового налогообложения для самостоятельно организующих свою деятельность граждан – это максимально низкие налоговые ставки. Есть и другие плюсы:

При всех плюсах новой формы организации труда и налогообложения, у нее есть и минусы:

Выгоден ли НПД для строителей? Можно сказать, что выгоден для тех. У кого небольшие рабочие обороты. Это в первую очередь, сезонные строители, подрабатывающие у физических лиц на строительстве небольших объектов – надворных построек, бань, различных пристроек. Они в полной мере могут воспользоваться преимуществам новой системы.

Самозанятые в 2021 году: виды деятельности для самозанятых граждан, кто может перейти на спецрежим, ограничения, чем заниматься, алгоритм расчета налога

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

Самозанятость – привилегия не только для РФ. Возможность оформить статус с аналогичными условиями дается и жителям ЕАЭС – армянам, белорусам, киргизам, казахам. Регистрация для иностранцев выполняется по ИНН, который выдается местными органами.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

Здоровье

Образование

Общепит

Авто и перевозки

Услуги по дому

Развлечения

Фото/видео

Полиграфия

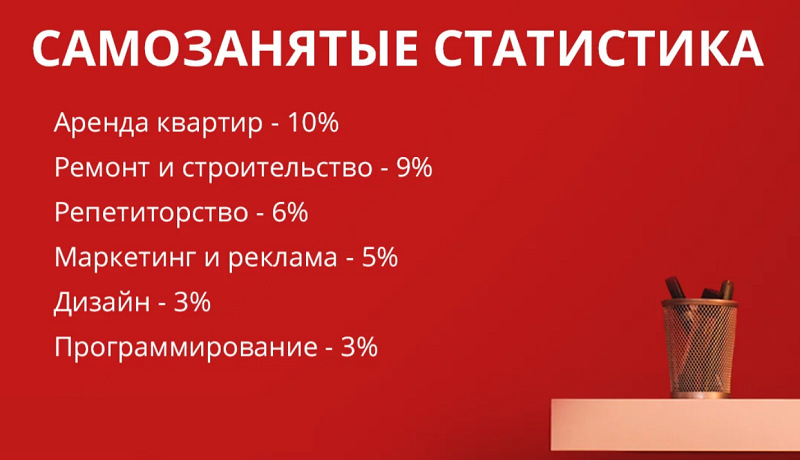

Статистика по видам деятельности самозанятых

Животные

Строительство и ремонт

Удаленная работа через интернет

Информационные технологии

Hand Made

Продажа различной продукции своего производства:

Одежда

Финансовые, бухгалтерские и юридические консультации

Аренда различных объектов

Окружающая среда

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

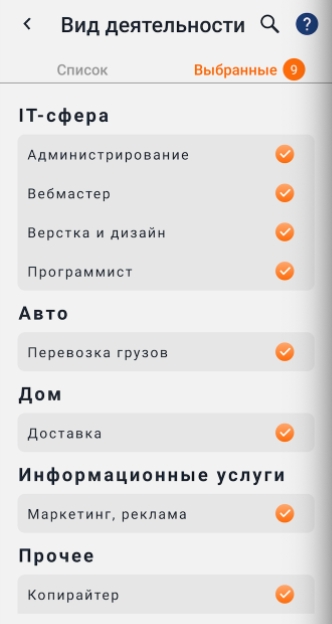

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

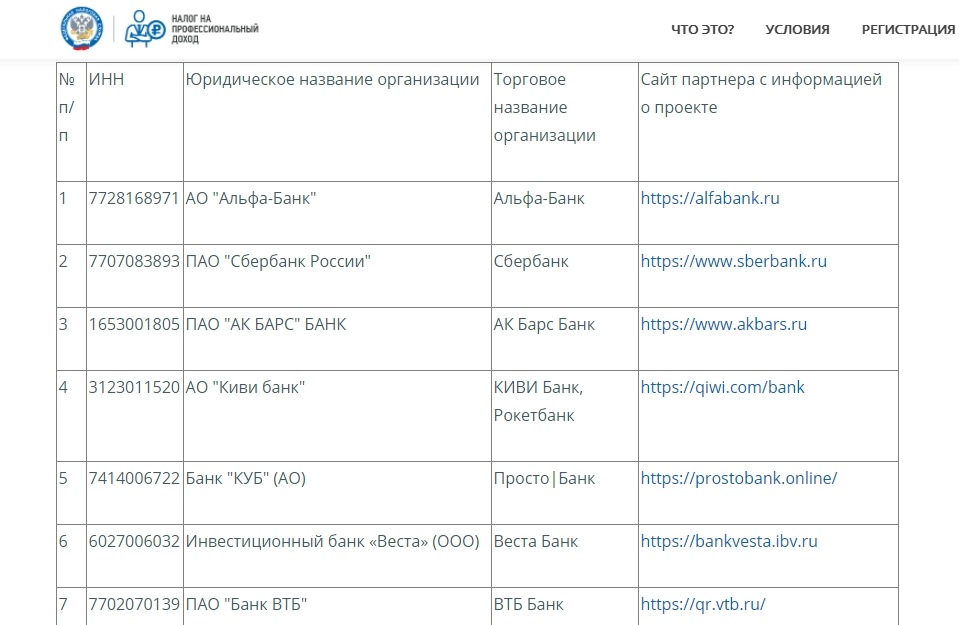

Список банков, поддерживающих обмен данными с ФНС

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

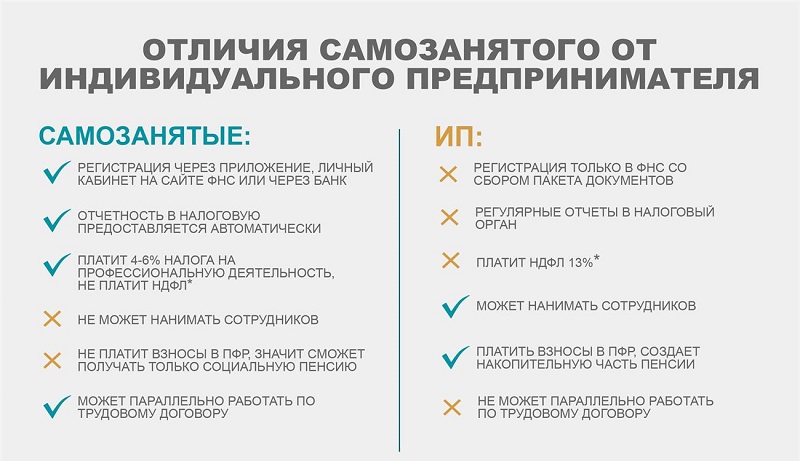

Может ли ИП оформить самозанятость

Самозанятые и ИП отличаются по таким критериям:

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Можно ли привлечь самозанятого для выполнения работ или оказания услуг и избежать негативных последствий

1 января 2019 года в нашей стране появилась новая экспериментальная система налогообложения со специальными льготными условиями для самозанятых граждан (ФЗ от 27.11.2018 № 422-ФЗ).

Сначала она появилась в Москве, Московской и Калужской областях, а также в Республике Татарстан. С 01.08.2020 в эксперименте приняли участие уже 79 субъектов РФ, а с 01.01.2021 на этот спец. режим могут перейти жители любого региона нашей страны.

Самозанятыми могут быть признаны как физические лица, так и индивидуальные предприниматели, в т. ч. иностранные граждане стран ЕАЭС. Это люди, которые производят и продают продукты собственного производства, оказывают услуги или выполняют работы сами, без наёмных работников.

Например, изготавливают и продают свистульки, подсвечники, вязаные варежки, носки и т.д. Ремонтируют одежду и обувь. Оказывают юридические, бухгалтерские, преподавательские услуги. Сдают помещения в аренду, в т. ч. квартиры и дачи. Осуществляют перевозку пассажиров и грузов. Выполняют строительные и ремонтные работы.

Самозанятые граждане при реализации товаров (работ, услуг) физическим лицам, т.е. другим людям, уплачивают налог на профессиональный доход в размере 4 %. При сделках с юридическими лицами процентная ставка налога на профессиональный доход увеличивается до 6 %.

При этом совокупная сумма дохода самозанятого не должна превышать 2,4 млн. руб. в год.

Самозанятые освобождены от уплаты страховых взносов, НДФЛ. Они не обязаны подавать декларации. К тому же перейти на этот режим налогообложения совсем несложно. Важно только помнить, что самозанятый гражданин не может быть работодателем и не может состоять в трудовых отношениях с теми организациями (ИП и физическими лицами), которым он оказывает услуги (выполняет работы).

Для многих людей система налогообложения в виде налога на профессиональный доход стала явно привлекательной, и они оформили себе этот статус. Да и организации-работодатели увидели в сотрудничестве с самозанятыми сплошные плюсы: заключив договор с самозанятым не нужно удерживать НДФЛ, платить страховые взносы, а значит не надо и отчитываться за этих людей в контролирующие органы.

Но так ли всё радужно? Сама по себе схема привлечения самозанятого для выполнения работ по договору ГПХ, на первый взгляд, должна позволить свести к минимуму расходы работодателя. ФЗ № 422 позволяет самозанятым гражданам, применяющим налог на профессиональный доход (далее НПД), оказывать услуги по договорам ГПХ организациям, ИП и другим лицам. Но на практике такая организация может столкнуться с претензиями со стороны контролирующих органов.

В Письме Минфина РФ от 29.01.2019 № 03-11-11/5075 указано, что самозанятые освобождены от уплаты НДФЛ, а значит у организации – заказчика, которой такое лицо оказывает услуги, нет необходимости удерживать НДФЛ, исчислять и уплачивать страховые взносы и сдавать отчётность в отношении данного лица.

Организация, заключая договор ГПХ с плательщиками НПД, должна убедиться, что в отношении этого лица закон не устанавливает ограничений в соответствии со ст. 4 и ст. 6 ФЗ № 422. Подтвердить факт применения НПД самозанятый может чеком из мобильного приложения «Мой налог» или справкой о постановке физического лица в качестве плательщика НПД.

Чтобы организация-заказчик смогла включить в расходы затраты по сделке с самозанятым необходим чек, выданный исполнителем, т.е. плательщиком НПД, с указанием ИНН организации-заказчика и наименования оказанных услуг (Письмо ФНС России от 20.02.2019 № СД-4-3/2899@ «О применении налога на профессиональный доход»). Данный чек самозанятый может распечатать из мобильного приложения «Мой налог».

Если ранее физ. лицо оказывало организации услуги или выполняло работы по договору ГПХ, то после получения им статуса плательщика НПД, при заключении нового договора ГПХ с ним, как с самозанятым, есть большая вероятность претензий со стороны налоговых органов. Хотя напрямую в законе нет запрета на заключение такого договора с самозанятым.

С точки зрения налоговых органов, любая сделка должна быть экономически выгодной и преследовать цель извлечения прибыли. Но действующая в РФ система налогового регулирования исходит из недопустимости заключения сделок, единственной целью которых является минимизация расходов на налоги. Именно поэтому для организации-заказчика заключение новых договоров ГПХ с такими самозанятыми может иметь неприятные последствия.

К тому же, подозрения налоговых органов могут быть вызваны не только получением физ. лицом, ранее оказывавшим организации-заказчику услуги по договору ГПХ, статуса плательщика НПД. Но и то, что организация-заказчик для самозанятого является единственным контрагентом, или состав лиц, оказывающих услуги организации по договорам ГПХ, не изменился и оказываемые ими услуги остались прежними.

Для того, чтобы доказать применение организацией-заказчиком схемы с привлечением самозанятых для оказания услуг с целью минимизации налоговых расходов, у налоговых органов есть возможность вызвать плательщика НПД на комиссию для получения пояснений. В результате, самозанятый может подтвердить отсутствие личной заинтересованности в получении нового статуса, указав, что инициатива исходила от организации-заказчика.

Наибольшее внимание со стороны налоговых органов может привлечь массовое заключение договоров ГПХ с лицами, являющимися плательщиками НПД, если они не предполагают краткосрочные разовые сделки.

К тому же, отсутствие в договоре ГПХ направленности сделки на получение конечного результата, может привести к существенному риску признания такого договора трудовым. Договор ГПХ может быть переквалифицирован в трудовой договор, если будет установлен факт регулирования договором ГПХ трудовых отношений между работником и работодателем (ч. 4 ст. 11, ст. 19.1 ТК РФ). Это, в свою очередь, автоматически приведёт к невозможности применения НПД к доходам, полученным в рамках трудовой деятельности.

Если ФНС сможет доказать, что организация привлекла самозанятых только с целью снижения налоговой нагрузки или переквалифицирует договор ГПХ, заключённый с самозанятым, в трудовой, то такой организации неизбежно грозят значительные материальные убытки. Ей доначислят не только налоги и взносы с сумм, выплаченных самозанятым, но ещё пени и штрафы, размер которых может составить до 40 % от суммы сокрытых налогов и сборов.

Рассмотрим на конкретном примере, какова будет сумма доначисленных налогов и сборов за 2020 год при признании отношений с самозанятым трудовыми.

Допустим, по условиям договора, на карту ему перечислялась сумма 50 000 рублей каждый месяц. Организация, прибегнувшая к услугам самозанятого, является субъектом малого и среднего предпринимательства.

В части НДФЛ будет доначислено без учёта штрафных санкций 89 652 рублей.

Т.к. в соответствии с НК РФ по трудовому договору работнику выплачивается на руки сумма дохода за минусом НДФЛ, то налог будет исчислен не с суммы 50 000 руб., а с суммы, увеличенной на сумму НДФЛ:

50 000 / 0,87 = 57 471 руб.

Следовательно, сумма НДФЛ, которая будет доначислена за один месяц, составит 7 471 рублей. За год это получается:

7 471 × 12 = 89 652 руб.

В части страховых взносов будет доначислено без учёта штрафных санкций 125 281,80 руб.:

12 130 × 30% × 12 + (57 471 – 12 130) × 15% × 12 = 43 668 + 81 613,80 = 125 281,80 руб.

К тому же, сумма недоимки по налогам и сборам будет увеличена на сумму пеней и штрафов.

В соответствии с п. 4 ст. 75 НК РФ пеня рассчитывается за каждый день просрочки платежа в процентах от суммы недоимки. Процентная ставка пени принимается равной 1/300 действующей в это время ставки рефинансирования ЦБ РФ.

Для расчёта пени в течение года будет применяться довольно сложный механизм (т.к. ставка рефинансирования изменялась несколько раз и сумма недоимки увеличивалась), поэтому просто укажу примерную общую сумму по пени. С суммы недоимки по НДФЛ и страховым взносам за один год это получится:

11 545 + 14 360 = 25 905 руб.

Есть ещё и штраф по страховым взносам, который составит:

125 281,80 × 20 % = 25 056 руб.

Таким образом, итоговая сумма финансовых потерь организации за год может получиться порядка 265 895 рублей с одного договора. И это ещё без учёта штрафов за несвоевременное представление отчётности в контролирующие органы и возможных административных штрафов в соответствии с ч. 4 ст. 5.27 КоАП РФ. А они достаточно серьёзные:

Если же организация не относится к субъектам малого и среднего предпринимательства, суммы финансовых потерь будут на порядок больше.

Поэтому организации-заказчику, выбирая для оказания услуг или выполнения работ плательщика НПД, очень важно изначально оценить все возможные риски такой сделки и правильно оформить договор ГПХ.

Для того чтобы избежать негативных последствий, достаточно придерживаться следующих правил (они достаточно простые):

Дополнительно в договоре ГПХ с плательщиками НПД можно прописать условие, закрепляющее ответственность исполнителя перед заказчиком за убытки, которые заказчик может понести в случае недобросовестности исполнителя.

Можно также включить в текст договора пункт, обязывающий самозанятое лицо в трёхдневный срок уведомлять заказчика о снятии с учёта в качестве плательщика НПД, независимо от оснований.

В заключение хочу сказать, что, конечно же, организации могут сотрудничать с самозанятыми гражданами, но при этом важно руководствоваться не только соображениями экономии. Привлекая к сотрудничеству самозанятого, у организации должна быть экономически обоснованная, разумная деловая цель. В противном случае, существуют риски признания таких сделок трудовыми отношениями. В результате, организации могут грозить серьезные штрафные санкции со стороны контролирующих органов.

Консультирует по вопросам правильности расчёта заработной платы более 3 лет. Доступно рассказывает сложные вещи на простом языке.

Читайте другие статьи автора в нашем блоге:

Договор подряда с самозанятым: что важно учесть

Какие нюансы нужно предусмотреть, составляя договор с самозанятым? В каких случаях договор с самозанятым могут переквалифицировать в трудовой договор?

Договоры подряда с смаозанятыми выгодно заключать как заказчикам, так и исполнителям. Заказчики существенно экономят на налогах и вдобавок могут включить в расходы оказанные услуги или выполненные работы самозанятым. Исполнитель же не рискует получить штрафы от налоговиков за незаконное ведение предпринимательской деятельности.

Что следует проверить перед заключением договора с самозанятым?

На волне экономии зарплатных налогов, работодатели расторгают трудовые договоры со своими работниками и заключают договоры подряда. При этом бывшие работники приобретают статус «самозанятых».

Но такой фокус не пройдет, ведь Законом № 422-ФЗ поставлен заслон для таких ситуаций, чтобы работодатель не использовал схему от ухода от налогов. Если договор заключен с бывшим работником, который уволился менее 2-х лет назад, то работодатель не сможет экономить на страховых взносах и НДФЛ. То есть в такой ситуации работодатель заплатит страховые взносы и удержит НДФЛ при выплате дохода физическому лицу (п. 4 ст. 226, пп. 6 п. 1 ст. 208 НК РФ).

Например, по соглашению сторон компания расторгла трудовые договоры и сразу же заключила договоры подряда. Суд сравнил функционал, прописанный в ранее заключенных трудовых договорах, с перечнем выполняемых работ по договору подряда. В результате оказалось, что выполняемые работы полностью соответствовали обязанностям работников по трудовым договорам (Постановление АС Московского округа от 29.06.2020 № А40-176624/2018).

Какие риски следует учитывать, чтобы договор с самозанятым не превратился в трудовой?

Помимо проверки статуса физического лица, компании необходимо оценить риски переквалификации подрядного договора в трудовой. Ведь недостаточно назвать договор «подрядным», чтобы он по своей природе относился к гражданско-правовому договору. Основное значение имеет содержание договора, а не его название.

Например, компания заключала так называемые договоры подряда на оказание следующих услуг:

Тем не менее, данные договоры проверяющие с легкостью переквалифицировали в трудовые договоры.

Ошибки, которые допустила компания, заключались в следующем:

Это установить легко, достаточно взять штатное расписание и должностные инструкции таких работников, как уборщик, рабочий по комплексному обслуживанию и ремонту зданий, дежурный, администратор. Исполнители услуг вовлечены в производственный процесс компании и выполняют те же функции, что и работники компании.

В то время как самозанятых лиц не должен касаться трудовой распорядок компании, и они не должны выполнять никаких распоряжений руководителей компании.

Это означает, что имеет место сам процесс труда, а не результат, который должен быть достигнут исполнителем.

То есть одни и те же услуги оказываются на систематической основе, не ограничены временными рамками. Это свидетельствует о том, что фактически физическими лицами выполняется не разовая работа, а осуществляются определенные трудовые функции.

Такой акт лишний раз свидетельствует о том, что заказчик оплачивает деньги не за достигнутый результат, а за сам процесс его осуществления.

Допущенные ошибки позволяют контролирующим органам сделать вывод о формальном составлении гражданско-правовых договоров, которые подразумевают скрытую выплату заработной платы (Постановление АС Западно-Сибирского округа от 08.12.2020 № А27-25382/2019).

Как обезопасить договор подряда от типичных ошибок?

В договоре подряда с самозанятым не должно быть указано на график работы работодателя, на допуск работы с ведома работодателя. Также компании не нужно ознакамливать самозанятого с внутренними локальными актами компании, предоставлять ему социальные гарантии, выдавать расчетные листки (Решение Первоуральского городского суда Свердловской области от 27.05.2020 г. №2-894/2020).

Важно! Предметом договора подряда должен быть результат выполнения разовых работ, а не выполнение отдельных поручений руководителя компании. Для самозанятого не должна прописываться дисциплинарная ответственность, а также возможность страхования по ФСС.

В договоре подряда должны быть предусмотрены сроки или этапы выполнения работ. Например, самозанятый выполняет работу по разработке проектной документации, результатом работ является 1 экземпляр в электронном виде. В договоре согласована цена с разбивкой на этапы (Постановление АС Северо-Западного округа от 24.05.2021 № А21-9793/2020).

Компания обезопасит себя, если договоры подряда будут заключены с разными лицами, а повторные договоры – по истечении определенного временного периода (Постановление АС Восточно-Сибирского округа от 16.03.2020 № А33-12231/2019).