какие существуют виды ставок экспортной таможенной пошлины

Таможенная пошлина – это обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза (ст. 2 ТК ЕАЭС) (далее в тексте “пошлина” и “ТП”).

Правительство Российской Федерации, как и власти любых других стран, стремится решить две главные задачи внешнеэкономической деятельности. Первая – поддержать отечественного товаропроизводителя, в какой-то степени оградив его от конкуренции со стороны иностранных производителей. Вторая – обеспечить российским гражданам доступ к лучшим импортным товарам. Решение этих задач требует сбалансированной внешнеэкономической политики государства. Инструментом выступают методы тарифного и нетарифного регулирования внешнеэкономической деятельности. Тарифные методы регулирования это различные тарифы и сборы, взимаемые при совершении внешнеторговых операций. К нетарифным мерам регулирования относятся, прежде всего, лицензирование, квотирование, сертификация товаров или услуг и некоторые другие методы.

Большинство внешнеторговых операций облагаются таможенными платежами (таможенная пошлина, налог и сбор), задачей которых пополнять бюджет государства. А так как цели внешнеэкономических сделок могут быть разными (коммерческими, образовательными или благотворительными), то и размер пошлин тоже может разным – для каких-то видов деятельности она взимается в полном размере, а для каких-то видов государство вводит преференции в виде льготных пошлин (вплоть до 0%).

На территории Таможенного союза ставки таможенных пошлин определяются согласно единой Товарной номенклатуре внешнеэкономической деятельности Таможенного союза (ТН ВЭД) и Единого таможенного тарифа Таможенного союза (со вставками ввозных пошлин). Согласно этим документам, объектом обложения пошлиной являются товары, которые перемещаются через таможенную границу. Пошлина накладывается на таможенную стоимость товара или на его физические характеристики (потребительская единица: кол-во, ед., шт., кг., литры, объем и т.д.).

Мы подберем код ТН ВЭД на Ваш товар и сообщим таможенные платежи и пошлины

Как мы уже сообщали, пошлины далеко не единственный вид таможенных платежей. Также на таможне подлежат оплате:

Виды таможенных пошлин

Ввозная таможенная пошлина (импортная) – это обязательный платеж, взимаемый таможенными органами государств – членов Евразийского экономического союза в связи с ввозом товаров на таможенную территорию Евразийского экономического союза (п. 2 ст. 25 Договора о Евразийском экономическом союзе от 29 мая 2014 года), является инструментом таможенно-тарифного регулирования внешнеторговой деятельности. В условиях функционирования Евразийского экономического союза устанавливается и применяется Единый таможенный тариф и иные единые меры регулирования внешней торговли с третьими странами (Договор о Евразийском экономическом союзе от 29 мая 2014 года) (далее – Договор о Союзе). Подробнее >>>

Вывозная таможенная пошлина (экспортная) – это обязательный платеж, взимаемый таможенными органами государств – членов Евразийского экономического союза при вывозе товаров за пределы таможенной территории Евразийского экономического союза.

Другая группа таможенных тарифов – сезонные пошлины. Они носят сезонный характер и применяются по отношению к сельскохозяйственной продукции. Их цель – защитить отечественного товаропроизводителя и простимулировать собственное сельское хозяйство. Они применяются в период сбора и реализации урожая и заменяют собой привычные ставки пошлин, действующих в другое время года.

Виды таможенных ставок

Единый Таможенный Тариф позволяет применять к одним и тем же товарам разные виды таможенных ставок: адвалорные, специфические и комбинированные. Зная виды таможенных ставок, можно произвести расчет ставки таможенной пошлины.

Адвалорная ставка не имеет фиксированной суммы и представляет процент от таможенной стоимости товара (стоимость товара+стоимость доставки товара до границы). Например, при ввозе партии вешалок для одежды оплате на таможне подлежит сумма равная 9% от таможенной стоимости партии.

Специфическая ставка имеет фиксированную сумму, которая накладывается на каждую отдельную единицу товара (масса, кол-во, объем и т.д.). Например, при ввозе партии кроссовок будет начислена пошлина в размере 0,47 евро за пару.

Комбинированная ставка представляет собой комбинацию из адвалорной и специфической ставок. ЕТТ ТС предусматривает два способа подсчета пошлины: либо исходя из количественных характеристик или массы товара (специфическая ставка), либо исходя из его стоимости (адвалорная ставка). Оплате на таможне подлежит наибольшая из полученных сумм. Например, ввозится партия свежих экзотических фруктов: бананов (код ТН ВЭД 0803901000), лимонов (код ТН ВЭД 0805501000) или помело (код ТН ВЭД 0805400000). По отношению к данной товарной позиции применяется комбинированная ставка, которая гласит, что ТП должна составить 4% от таможенной стоимости партии (адвалорная ставка), но она должна быть меньше суммы, если бы расчеты проводились по формуле 0,015 евро/кг (специфическая ставка).

Размер пошлины на импортируемые товары определяется по коду ТН ВЭД в соответствии с Решением Комиссии Таможенного союза “О едином таможенно-тарифном регулировании” от 27 ноября 2009 года. Размер пошлины на экспортируемые товары определяется по коду ТН ВЭД в соответствии с Постановлением Правительства Российской Федерации от 30 августа 2013 года №754.

Плательщиками таможенных пошлин, налогов является декларант или иные лица, у которых возникла обязанность по уплате ТП и налогов (ст. 50 ТК ЕАЭС).

Мы рассчитаем Вам таможенные платежи и пошлины

Льготы по уплате таможенных пошлин

Льготы по уплате ТП распространяются на товары, произведенные в странах, с которыми у Российской Федерации действует международный договор о предоставлении взаимных преференций в области внешней торговли. Право на такую льготу участник ВЭД может подтвердить, предоставив в таможенный орган Сертификат о происхождении товара (Общей формы, Form A, СТ-1 или СТ-2).

Льготы по уплате ТП бывают следующих видов:

Перечень льгот, действующих на территории РФ, представлен в Приказе ФТС России от 26 мая 2010 года №1022 (ред. От 20 декабря 2012 года).

Таможенное оформление товаров без уплаты таможенных пошлин в 2019 году

Особенности таможенного оформления при ввозе товаров без уплаты таможенных пошлин в 2019 году участниками ВЭД:

Физическим лицом: от уплаты таможенных пошлин освобождаются грузы и товары перевозимых для личного пользования, при условии что:

При превышении любого из данных показателей гражданин должен оплатить таможенные платежи из расчета 30% от суммы превышающей допустимую стоимость, либо 4 евро за каждый килограмм перевеса.

Также гражданин вправе провозить через таможенную границу без уплаты пошлин:

Юридическим лицом или индивидуальным предпринимателем: грузы и товары без уплаты таможенных пошлин и налогов могут ввозиться стоимостью не превышающей 200 евро. Но при этом таможенная декларация подается таможенному органу в любом случае.

Уплата таможенных пошлин

Срок оплаты таможенных пошлин начинается с момента регистрации таможенной декларации до выпуска товаров под заявленной таможенной процедурой. Иными словами все таможенные платежи должны быть внесены в срок до того момента, когда таможня завершит таможенное оформление груза. Однако в некоторых случаях этот срок может быть увеличен еще на 10 дней (например, когда инспектору и декларанту необходимо провести корректировку таможенной стоимости товара).

Порядок оплаты таможенной пошлины

Согласно ст. 61 ТК ЕАЭС, платежи уплачиваются в том таможенном органе, где происходит процедура выпуска товара (за исключением случаев, когда товары помещаются под таможенную процедуру таможенного транзита). Способы уплаты таможенных пошлин: оплата может вноситься в кассу таможенного органа (срок зачисления на счет – от одного до нескольких дней), или перечисляться электронным способом с помощью платежной системы “Раунд” или таможенной карты (срок зачисления на счет – до нескольких часов). Платежи выплачиваются в валюте государства, в котором производится таможенное оформление товара по курсу, зафиксированному на день подачи декларации. Оплата, как правило, производится двумя платежными поручениями: первое платежное направляется на оплату пошлины, второе – НДС, акциза (при необходимости) и таможенного сбора. Правила заполнения платежного поручения определены в Приказе Министерства финансов РФ от 12 ноября 2013 года №107н “Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации”.

Услуги и помощь в расчете стоимости таможенных пошлин

Наша компания “Универсальные Грузовые Решения” оказывает услуги и оформлению товаров, подбору кодов ТН ВЭД, производит расчет необходимых к уплате на таможне: таможенных платежей, пошлин, налогов (НДС), сборов и акцизов. И при этом стоимость и сроки оформления в нашей компании – минимальны, а консультации бесплатны!

Подберем код ТН ВЭД и сообщим таможенные платежи!

Мы уверены, что станем Вам надежным партнером на таможне!

Содержание:

Таможенные платежи – это пошлины, налоги и сборы, взимаемые государственными органами с участников внешнеэкономической деятельности (ВЭД) при перемещении грузов, товаров и транспортных средств через таможенную границу Таможенного союза (ТС).

Согласно п. 1 статьи 34 Налогового кодекса Российской Федерации (часть первая), таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Таможенного союза в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле, настоящим Кодексом (Налоговым), иными федеральными законами о налогах, а также иными федеральными законами.

Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика) (Статья 51 ТК ЕАЭС).

Налоговая база для исчисления налогов определяется в соответствии с налоговым законодательством.

Виды таможенных платежей

В 46 статье ТК ЕАЭС определены следующие виды таможенных платежей:

Таможенная пошлина – обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза, согласно 2 статьи ТК ЕАЭС (ранее см. статья 4 ТК ТС). Пошлина бывает ввозная и вывозная. Размер взимаемых пошлин разнится в зависимости от вида товара и категории участника ВЭД и указан в Едином таможенном тарифе Евразийского экономического союза (ЕТТ). На ряд товаров (автомобили, нефтепродукты) установлены высокие ввозные и вывозные таможенные пошлины. От уплаты пошлин освобождены физические лица, перевозящие через таможенную границу товары для личного пользования (товары, не являющиеся товарами для личного пользования см. Приложение №6 к Решению №107).

Акциз – это разновидность косвенных налогов и накладывается на подакцизную продукцию (нефтепродукты, автомобили, алкогольные и табачные изделия), то есть на товары, спрос на которые не меняется из-за повышения или понижения их стоимости.

Таможенные сборы – это обязательные платежи, взимаемые за совершение таможенными органами таможенных операций, связанных с выпуском товаров, таможенным сопровождением транспортных средств, а также за совершение иных действий ст. 47 ТК ЕАЭС (ранее Статья 72 ТК ТС).

Документы и информация по таможенным платежам

Расчет таможенных платежей и их методы

Таможенные платежи – это комплексная величина, состоящая из нескольких видов обязательных таможенных выплат: сбор за таможенное оформление, акциз, пошлина и НДС, которая рассчитывается в зависимости от вида товара согласно его коду ТН ВЭД по таможенному тарифу таможенного союза.

Калькулятор расчета таможенных платежей

Пример расчета таможенного платежа:

При стоимости товара 1200 долларов, при условии что пошлина по нему составит 10% и НДС 20% таможенный платеж будет рассчитан следующим образом:

основа начисления 1200 долларов (80400,00 руб. по курсу ЦБ РФ на момент подачи декларации * )

1) сбор за таможенное оформление 375,00 руб.

2) 10% пошлина 8040,00 руб.

3) 20% НДС 17688,00 руб. (80400,00 + 8040,00 = 88440,00 руб. * 0,20 = 17688,00 руб.)

Итоговая сумма таможенного платежа уплаченного в таможню составит 389,59 долларов США или по курсу ЦБ на момент подачи декларации 26103,00 руб.

Итоговая стоимость товара при ввозе в РФ с учетом уплаты таможенных платежей составит 1584,00 долларов США или 106128,00 руб.

(1200,00 + 389,59 = 1584,59 долларов США или 80400,00 + 26103,00 = 106128,00 руб. )

* — В нашем примере курс ЦБ на момент оформления декларации взят из расчета 67 рублей за 1 доллар США

Внимание! Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Расчет таможенных пошлин может быть произведен только после того, как будет известна таможенная стоимость декларируемого товара. Таможенная стоимость товара (ТСТ) – это сумма стоимости товара и стоимости его доставки до таможенной границы (таможенного союза при импорте). Если стоимость транспортировки можно узнать у компании-перевозчика, то стоимость товара декларант может получить из контракта (договора) внешнеторговой сделки.

6 методов определения таможенной стоимости

Существует 6 методов определения таможенной стоимости товара ТК ЕАЭС Глава 5 (ранее см. Соглашение от 25 января 2008 года “Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза”) (Смотреть):

1. По стоимости сделки с ввозимым товаром. Это наиболее часто употребляемый метод оценки таможенной стоимости товаров (СТ). Она определяется исходя из стоимости внешнеторговой сделки на момент пересечения товаром таможенной границы включая затраты (на транспортировку, страхование и лицензирование), понесенные декларантом до момента пересечения груза через таможенную границу.

2. По стоимости сделки с идентичными товарами. СТ определяется исходя из анализа сделок по аналогичным товарам. Метод применим только тогда, когда сравниваемые товары:

3. По стоимости сделки с однородными товарами. Данный метод определения СТ схож со вторым методом, но отличается тем, что анализируются сделки с однородными товарами, то есть товарами, которые не являются полностью идентичными, но имеют достаточное количество сходных характеристик и состоят из схожих компонентов, что позволяет таким товарам выполнять аналогичные функции и быть коммерчески взаимозаменяемыми с декларируемым товаром.

4. На основе вычитания стоимости. Метод оценки СТ основывается на стоимости по которой однородные или идентичные товары были реализованы наибольшей агрегированной партией на территории Российской Федерации с вычетом таких затрат, как оплата таможенных пошлин, расходы на транспортировку товара и его продажу и др.

5. На основе сложения стоимости. СТ определяется на основе расчетной стоимости декларируемого товара. Расчетная стоимость товара определяется путем сложения:

6. Резервный метод. Размер СТ определяется на основе оценок экспертов. Для вынесения оценки ТСТ, эксперты изучают стоимость сделки по ввезенному товару, сравнивают ее с теми ценами, по которым ввезенный товар продается в стране в обычных условиях торговли и конкуренции.

Для оценки СТ декларанту могут потребоваться следующие документы: прямой контракт с заводом, документы, подтверждающие факт оплаты за товар, экспортная декларация, инвойс, прайс – лист завода, приложение к контракту с ценами, официальный сайт завода с ценами и артикулами совпадающими с данными, указанными во внешнеторговом контракте.

На основе таможенной стоимости товара определяется размер таможенной пошлины. Размеры и виды таможенных пошлин определены в Едином таможенном тарифе ЕАЭС (ЕТТ ЕАЭС). Таможенный тариф предусматривает три вида ставок:

Помимо таможенной пошлины на таможне взимаются НДС, акциз и другие таможенные сборы.

НДС, согласно статье 164 Налогового кодекса Российской Федерации, бывает двух видов: 10% и 20% (Согласно закону № 303-ФЗ, с 2019 года).

Акцизные сборы также определяются согласно Налоговому кодексу Российской Федерации (см. статья 193 НК РФ, часть 2).

Виды и ставки таможенных сборов устанавливаются внутренним законодательством государств-членов ЕАЭС. К таможенным сборам относятся:

Ставки сбора за таможенное оформление товаров

(с учетом 25% скидки при электронном декларировании)

| Декларированная стоимость груза при импорте | Размер ставок сборов за таможенное оформление |

|---|---|

| Включительно до 200000 рублей | 375 руб. |

| Свыше 200000 рублей и включительно до 450000 рублей | 750 руб. |

| Свыше 450000 рублей и включительно до 1200000 рублей | 1500 руб. |

| Свыше 1200000 рублей и включительно до 2500000 рублей | 4125 руб. |

| Свыше 2500000 рублей и включительно до 5000000 рублей | 5625 руб. |

| Свыше 5000000 рублей и включительно до 10000000 рублей | 15000 руб. |

| Свыше 10000000 рублей | 22500 руб. |

Размер и условия применения специальных, антидемпинговых и компенсационных пошлин устанавливаются в соответствии с международными договорами или внутренним законодательством государств – членов Таможенного союза. Взимание таможенных платежей (специальных, антидемпинговых и компенсационных пошлин) происходит в порядке аналогичном взиманию ввозной таможенной пошлины ТК ЕАЭС статья 71 (ранее см. статья 70 ТК ТС).

Также к таможенным платежам относятся всевозможные пени и штрафы, начисленные за задержку или уклонение от уплаты таможенных платежей.

Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Уклонение от таможенных платежей

Уклонение от уплаты таможенных платежей недопустимо и наказывается наложением штрафов, начислением пеней и даже наложением административного ареста.

Однако ТК ЕАЭС предусматривает случаи, когда размер таможенных платежей может быть существенно снижен. Речь идет и о льготах по уплате таможенных платежей.

Льготы по уплате таможенных платежей

Тарифные преференции – освобождение от уплаты ввозных таможенных пошлин в отношении товаров, происходящих из стран, образующих вместе с Российской Федерацией зону свободной торговли, либо подписавших соглашения, имеющие целью создание такой зоны, или снижение ставок ввозных таможенных пошлин в отношении товаров, происходящих из развивающихся или наименее развитых стран, пользующихся единой системой тарифных преференций Таможенного союза (статья 36 Закона РФ от 21 мая 1993 года №5003-1 “О таможенном тарифе”).

Тарифные льготы – это льготы по уплате таможенных пошлин. Они распространяются на товары, произведенные в странах, имеющих с Российской Федерацией договор о взаимном предоставлении тарифных преференций и льгот.

Льготы по уплате налогов. К данным льготам, например, относятся льготы по уплате НДС при ввозе на территорию Российской Федерации товаров импортного производства, относящихся к технологическому оборудованию, аналоги которых в России не производятся (статья 150 НК РФ).

Размеры и виды льгот по уплате таможенных сборов определяются внутренним законодательством государств-членов ЕАЭС.

Обязанность по оплате таможенных платежей возложена на декларанта согласно статье 50 ТК ЕАЭС (ранее см. статья 79 ТК ТС). После расчёта таможенных платежей, декларант вносит средства на счет таможенного органа, который осуществляет таможенного оформление декларируемого товара. Физические лица могут вносить средства через специализированные терминалы на территории таможенного поста (при наличии). Юридические лица могут воспользоваться таможенной картой или картой платежной системы “Раунд”, позволяющим вносить таможенные платежи без задержек.

Сроки уплаты таможенных платежей. Таможенные платежи выплачиваются декларантом в виде аванса. Они должны поступить на счет таможенного органа до момента подачи таможенной декларации.

Возврат таможенных платежей

В случае переплаты таможенных платежей декларант вправе обратиться в таможенный орган с письменным заявлением о возврате переплаченных средств. К заявлению необходимо приложить документы, подтверждающие этот факт.

Вы хотите произвести точный расчет таможенных платежей? – Мы поможем Вам!

Уплата вывозных таможенных пошлин

За каждый ввоз или вывоз товара за установленные территориальные границы России обязательно должна уплачиваться таможенная пошлина. Существует определенный порядок уплаты и строгие правила расчета, льготы для определенной группы стран при вывозе товара, а также ставки вывозных таможенных пошлин, которые имеют конкретный размер в 2021 году (ежегодно вносятся изменения).

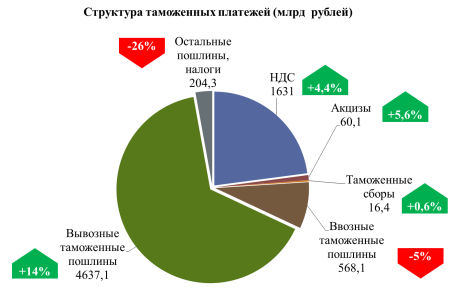

Структура таможенный платежей

Общая информация о вывозных пошлинах

Одной из разновидностей существующих пошлин в 2021 году, уплачиваемых при вывозе с территории страны определенной товарной группы, является таможенная вывозная пошлина. Ее функция и общее назначение заключается в поощрении экспортирования и регулярном внесении средств в основной бюджет государства. Важно учитывать, что вывозные таможенные пошлины не устанавливаются на продукцию зарубежного происхождения.

В целом сборы, установленные на вывоз, нужны с целью осуществления управления торговым балансом рассматриваемой страны, как правило, это мера временного характера. Вывозные сборы назначаются как пошлины за такую продукцию, как произведения искусства или антикварные предметы, то есть определенную группу.

Ставки вывозных таможенных пошлин имеют право устанавливать правительства стран, находящихся в Евразийском экономическом союзе. Их размер указывается в специальном документе (Таможенном кодексе), а при отсутствии в нем какой-либо информации или интересующих сведений следует обратиться к законопроектам конкретного государства.

Некоторые ставки на товары, вывозимые с территории России, приведены в таблице.

| Наименование | Ставка, доллары |

| Семена подсолнечника, бобовые, семена горчицы массой в одну тонну | 20, но не меньше 30 |

| Природный газ в газообразном состоянии | 30 |

| Минеральные удобрения, в состав которых входят калий и фосфор | 7 |

| Удобрения в формах таблеток или любых других аналогичных формах с массой, не превышающей 10 кг | 5 |

| Шкуры крупного рогатого скота в необработанном виде, за 1 тонну | 500 |

| Необработанные лесоматериалы: хвойные породы, бук, эвкалипт, тополь (за куб. м) | не менее 4 |

| Алмазы в любой обработке, но без оправы | 6,5 |

| Платина в необработанном виде или порошковом | 6,5 |

| Лом черных металлов за одну тонну | 15 |

Установление пошлины на товары национального характера

Таможенная пошлина считается одним из основных инструментов, используемых определенной страной с целью регулирования отношений внешнеэкономического характера. Вводится он для того, чтобы ограничить приток импортных товаров. Это нужно для защиты производителей своей страны от конкуренции из-за границы. Бывают случаи, когда ограничить экспорт просто необходимо. Самый распространенный метод этого использование на национальную продукцию экспортной пошлины, начисляемой на продукцию, реализуемую иностранными производителями, и в дальнейшем вывозимую за границы государства, в котором товар может быть применен.

Для некоторых государств характерно установление экспортных пошлин на конкретный временной период. Это связано с нехваткой в стране сырья, что, соответственно, создает ограничение для вывоза продукции за пределы государства, так как высокая стоимость прежде всего влияет на конкурентоспособность товара. Применение или роль в торговле и политике вывозных таможенных пошлин проявляется, в первую очередь, в том, что страна может непосредственно влиять не только на межгосударственную экономику, но и обстановку в политике.

Яркий пример — это внутренние энергетические отношения России и Украины. Последняя не имеет возможности получения носителей энергии, поэтому значительным оказывается влияние тарифов России на регулирование потока рассматриваемого товара.

Экспортная тарификация используется, как правило, государствами с переходным типом экономики или развивающимися странами. В некоторых государствах обложение налогами экспорта полностью исключается (с высокой развитостью в промышленности).

Примеры — Соединенные Штаты, а также Аргентина, в которых акценты проставляются на других регулировочных методах, называющихся нетарифными, к примеру, квотах или лицензиях.

Стоит учесть, что в России, как и во многих других странах, высокий таможенный барьер оказывает существенное влияние на прибыль производителя от экспортных операций, так как ее довольно тяжело поддерживать на должном уровне. Возможно даже торможение экспорта продукции, если установлены ставки пошлины, которые значительно превышают доход от планируемой сделки. По этой причине всегда должен производиться сравнительный анализ доходов с устанавливаемой ставкой. После такого сопоставления можно объективно указать на то, какого размера будет экспортная ставка пошлины.

Экспорт пошел: что Россия готова предложить Западу, кроме нефти, газа и оружия

Что используется для расчета

Расчет рассматриваемого вида пошлины проводится по данным на 2021 год о таможенной стоимости. Последняя может вычисляться по определенным показателям:

Расчет стоимости, который считается наиболее актуальным на сегодняшний день, проходит по финансовой стороне сделки. В расчет должны обязательно входить данные о ставках к продукции на экспорт, которые напрямую зависят от разновидности груза.

Расчет ставки (адвалорная разновидность) происходит путем умножения ставки перенаправляемого за территорию страны товара на стоимость таможенного типа. Помимо этого, существуют и другие виды: комбинированные, а также специфические.

Примерный расчет первой рассматриваемой разновидности выглядит следующим образом:

Если расчет идет по ставке специфического типа, то ее необходимо умножить на налоговую базу. При экспорте 10 000 литров определенной марки алкогольного пива величина будет составлять за один литр один доллар, пошлина же будет равна 10 000 долларов. Если же расчет проходит по ставке комбинированного типа, то выбирается большая пошлина из расчетов величин ставок двух предыдущих видов.

В целом можно подвести итог: расчет пошлин осуществляется путем определения величин ставки и стоимости.

Государство определяет ставки, а от их типа зависит и способ расчета. На абсолютно каждый товар определяется собственная величина ставки, а размер пошлины за счет разнообразных льгот и установленных квот значительно уменьшается.

Таможенная процедура «Экспорт» (ЭК 10)

Существующие льготы по тарифам

Формы тарифных льгот в 2021 году предлагаются в разнообразных вариантах, основные из которых следующие:

Все льготы по тарифам носят общий характер, но иногда они устанавливаются и индивидуально.

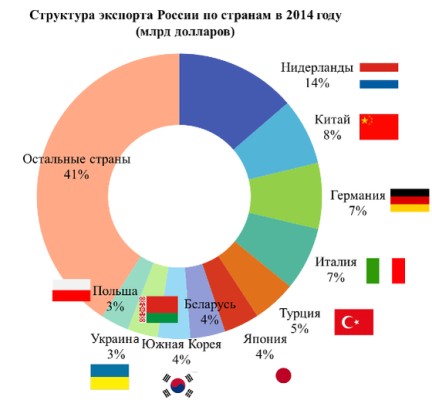

Структура экспорта России по странам

Выбранный порядок общего равенства необходим для соблюдения баланса между всеми участвующими в торговле и равенством. Кроме того, нельзя злоупотреблять льготами в ущерб государственному бюджету страны. Незапланированные расходы могут возникнуть при слишком частом их предоставлении, в результате чего средства в бюджет попадают не в полном объеме.

В Российской Федерации не облагаются пошлинами следующие вывозимые товары:

Довольно нечастое явление для страны ввод экспортных пошлин. Если государство и считает необходимым принять эту меру, то только в целях стабилизации цен на внешнем рынке внутри страны. Это гарантирует безопасность существующих на территории государства ресурсов.

Регулярно устанавливают пошлины на вывоз развивающиеся страны, имеющие монополию на конкретную продукцию. Например, введена вывозная пошлина Абхазией на орехи.

Понятие о дополнительных расходах

При отсутствии установки налогов и пошлин на вывозимую продукцию в экспортном режиме их стоимость (таможенная) не может быть заявлена или определена. В этом случае в роли основы выступает указанная в контракте стоимость продукции, установленная для конкретного зарубежного покупателя.

Существуют и разные дополнительные расходы:

В случаях безвозмездных поставок, то есть по отношению к вывозимой продукции отсутствует договор о покупке и продаже, стоимость определяется исходя из бухгалтерского отчета, включающего информацию о списании с баланса экспортируемой продукции.

Еще один способ – ориентирование на сведения о тратах компании, вывозящей товар на экспорт, а также сумму доходов организации, которая составляется из общей стоимости аналогичных или однотипных товаров, вывозимых с территории страны.

Существующий порядок уплаты

Все выплаты экспортно-таможенного характера осуществляются через казначейство Российской Федерации.

Кроме пошлин, на счет поступают и налоги на товары для индивидуального использования. Оплата производится в кассах таможенной организации: любое физическое лицо может оплатить рассматриваемые налоги и пошлины.

Существует и централизованный порядок уплаты, основанный на частях таможенного кодекса и ориентированный на выплаты пошлин и налогов на счета всей продукции, которая предлагается на ввоз в страну или вывоз с территории Российской Федерации. Причем устанавливается определенный временной период, за который таможенная декларация должна быть рассмотрена независимо от того, в какой орган таможни документ будет подан.

Выплата налогов и пошлин при централизованном порядке может быть осуществлена органами таможни, физическими лицами, которые заключили соглашение с любым органом исполнительной власти федерального типа, уполномоченным в сфере дел таможни и, соответственно, любым федеральным органом.

Оплата пошлины через Сбербанк. Как оплатить пошлину с помощью Сбербанка

На 2021 год действует соглашение, по которому отсутствуют положения об освобождении каких-либо лиц от установленных законодательством страны или таможенным союзом требований, касающихся точного установленного срока оплаты и полного ее объема. Важно соблюдение введенных в действие процедур на таможне. Наказание в случае несоблюдения этих условий бывает разное: вся подробная информация об этом указывается в таможенном законодательстве.