лонговать и шортить что это

Что такое шорт и лонг на бирже с примерами

Доброго времени суток, дорогие читатели. С Вами Руслан Мифтахов и я предлагаю Вашему вниманию тему, напрямую связанную с основными возможностями заработка на финансовых рынках.

Речь пойдет не только о видах заключаемых позиций short и long мы так же рассмотрим некоторые секреты их применения в работе.

Как известно, движение на любой бирже происходит с применением коммерческих ордеров, представляющих собой рыночное обязательство, объем купленных либо проданных торговых инструментов, по которым не производились зачетные сделки.

Чтобы «держать» стабильный профит нужно правильно открывать, закрывать и изменять ордера. Суть прибыльной торговли проста – купите дешево, продайте дорого и на этом заработайте. Для этого на биржах осуществляются следующие виды коммерческих операций:

Виды торговых позиций

Размер торговых инструментов подразумевает использование short — коротких (игра на понижение) либо long — длинных (игра на повышение) торговых позиций.

На языке биржевиков звучит как шорт и лонг это виды сделок, встречающиеся практически на всех биржевых площадках и если рассмотреть каждый вид отдельно, то мы определим для себя следующее:

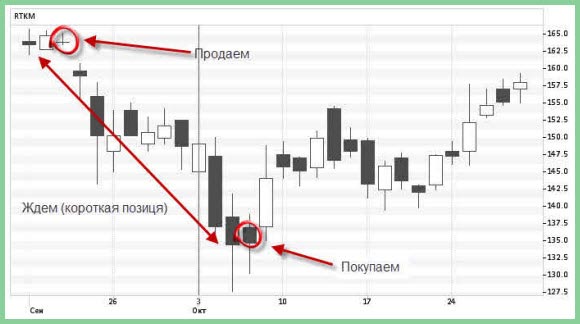

Пример шорта

Шортовые позиции, открываются с надеждой увеличить депозит на снижении котировок: биржевик, анализируя ситуацию текущего курса видит, что стоимость данного актива направлена на падение – открывает продажу в долг брокера по текущей цене.

И после падения курса откупает актив, возвращая задолженность брокеру по сниженной стоимости. Прибыль трейдера составляет разница между продажей и покупкой.

В финансовой торговле, преимущественно на рынке форекс работают частные трейдеры, открывающие позиции в коммерческих целях. За купленную котировку они ничего не получают от брокера, а просто ждут, когда курс снизится или вырастет, чтобы снять прибыль.

Пример лонга

Лонговая позиция открывается с намерением снять прибыль при движении курса вверх: совершаются покупки по низкой стоимости, ждем рыночного роста и продаем по растущей цене. Маржа, между закупкой и реализацией – это чистая прибыль биржевика.

При удерживании длинных сделок, трейдер вынужден рисковать большим объемом бумаг и учитывать амплитуду движения рынка на больших таймфреймах.

Особенности торговли шорта и лонга

Как я уже рассказывал — любая прибыльная стратегия основана на определенных закономерностях и имеет свои условия. Торговля короткими или длинными сделками так же, содержит ряд следующих советов, которыми я имею возможность поделиться.

Совет №1

Для достижения успеха любому предпринимателю необходима определенная схема действий. У биржевиков это торговая система, включающая анализ графика, построение входа, выхода и удерживание ордера.

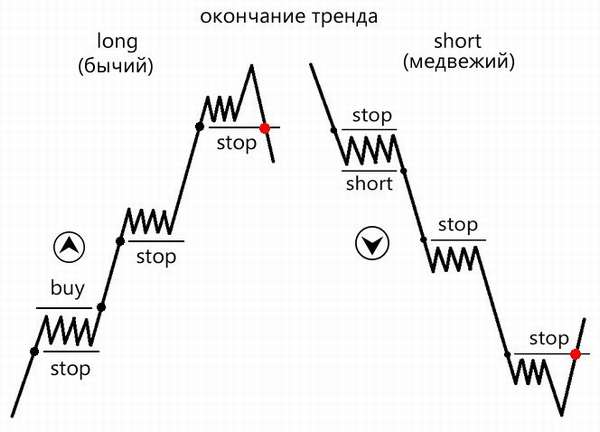

Открытие «long position» используют на buy «покупка» и проводится она с условием получения дохода от движения тренда вверх.

При лонговой торговле рекомендуется:

Трейдеров работающих в лонг называют «быками», так как их торговлю ассоциируют с восходящим трендом и «быком» поднимающим рынок и подкидывающим его вверх, как бы на «рога».

Совет №2

Торгуя «short position» на продажу актива (sell) биржевики – медведи получают прибыль от падения рынка.

Суть шортовых сделок следующая:

Впоследствии трейдер возвращает позаимствованные акции брокеру и получает прибыль от падения рынка. Закрепите материал, посмотрев видеоролик ниже.

Схема прибыльной торговли похожа на треугольник, состоящий из трех граней, где каждая грань – это лист с описанием трех составляющих: торговой стратегии, предположительного риска депозита и психологии самого трейдера.

Для практической торговли обязательно пишется план, учитывающий все нюансы биржевых активов. Отсутствие хотя бы одного эпизода приведет к краху депозита.

Все элементы должны быть соразмеренными и продуманными, а еще лучше отработанными на демо счетах. И только при таких условиях Ваш торговый план будет алгоритмом успеха.

Друзья, я думаю — мы разобрались, что такое шорт и лонг. В заключении своей публикации буду рад, если мои рассуждения принесли пользу и увеличили депозит хотя бы некоторым из Вас. Если да – то поделитесь ссылкой с друзьями в социальных сетях и задавайте вопросы в комментариях.

Лонговать и шортить что это

Что такое торговая позиция?

На языке трейдеров многие термины звучат непривычно и громоздко для новичка. На самом деле, все проще, чем кажется. Часто получается так, что термины приходят в трейдинг из английского языка, некоторые фразы усложняются сленгом. Но перевод и значение выражений совсем несложные, если разобраться. Например, торговая позиция — это всего лишь сделка. Именно торговой позицией называется разовая сделка по покупке или продаже финансового актива. Когда вы совершили сделку, вы открыли позицию. Когда завершили обратную сделку — вы закрыли ее.

Ваши торговые позиции могут быть «короткими» и «длинными». О том, что это значит и как работает, поговорим дальше.

Когда трейдеры «лонгуют», а когда — «шортят»?

Трейдеры используют биржевой сленг, когда говорят о сделках. Самые популярные термины — «лонг» (длинные) и «шорт» (короткие). Это виды сделок.

Если вы совершили сделку «лонг» — вы «лонговали», если «шорт» — «шортили».

Сколько и за что платить брокеру?

Если у вас уже есть стратегия, ваша цель будет другой: снизить издержки. В таком случае вам нужно будет провести подробный анализ тарифных линеек и дополнительных комиссий брокера.

Как правило, комиссию брокеру нужно будет заплатить за совершение сделок, за покупку готовых инвестиционных продуктов,за вывод денег на ваш личный счет, возможно, у вашего брокера будут и другие комиссии, обо всем этом нужно договориться «на берегу», чтобы не столкнуться с лишними расходами, на которые вы не рассчитывали. Например, иногда брокер не включает в свои комиссионные комиссию биржи, а она обязательно будет — так появляются скрытые, неочевидные для вас платежи. Уточните все это заранее.

Что нужно знать о длинной позиции?

Длинная позиция (long position) — это самый простой и понятный вид сделки, ее вы встретите на бирже чаще других. Все просто: купил по низкой цене, подождал, пока актив подорожает, продал по более высокой цене и получил свою прибыль.

Но что будет, если цена актива не вырастет? Например, вы купили ценные бумаги в расчете на рост, а цена осталась прежней или падает? Очевидно, прибыли тут не будет.

Если вы хотите продать эту бумагу, вам придётся снижать цену, иначе ее никто не купит. Но можно и подождать, пока ситуация на рынке изменится, и цена снова вырастет. Ждать можно долго (long именно отсюда), поэтому этот вид сделки так и называется. И чаще всего трейдеры используют такие сделки на растущем рынке, то есть, когда что-либо убеждает их, что цены будут расти.

Есть важный закон рынка, который вам нужно знать в контексте длинных позиций. Дело в том, что в долгосрочной перспективе рынок всегда растет. Это значит, что инвестор, в запасе у которого есть время, всегда будет в выигрыше. Да, на какое-то время цены могут упасть, и значительно, какие-то компании могут и вовсе обанкротиться, но весь рынок ценных бумаг всегда стремиться к балансу, поэтому время работает на вас, и цены снова растут.

Это знают и используют консервативные инвесторы, которые инвестируют на долгие годы. Калебания цен их не пугают.

Как все работает технически?

Технические возможности брокера — одна из ключевых его особенностей. Ведь именно его задача обеспечить вас всем необходимым для бесперебойной работы.

Брокер должен быть готов предоставить вам исчерпывающую информацию о программном обеспечении. Какое программное обеспечение предоставляет брокер, для каких устройств и операционных систем, насколько оно интуитивно понятно, есть ли обучающие материалы по работе с программным обеспечением, сколько серверов использует брокер? Бывают ли сбои в работе оборудования?

Конечно, ни один брокер по доброй воле не стал бы афишировать информацию о технических неполадках, но отзывы о работе с тем или иным брокером постоянно появляются на тематических ресурсах трейдеров, в чатах и на форумах, так что найти их не составит большого труда. В век развитых технологий шило в мешке не утаишь, и сравнить отзывы о работе программного обеспечения брокеров несложно.

Сравните брокеров по всем этим параметрам и гарантируйте себе комфортные условия для торговли.

Как открыть счет и попробовать торговать на бирже, не потратив денег?

Разобраться в том, как работает личный кабинет, как устроены торги на бирже, и даже купить первые ценные бумаги можно, не рискуя своими деньгами. Для этого предусмотрен демо-счет. Это виртуальный тренажер реальной торговли. Вы так же, как и все другие инвесторы, открываете счет, получаете на него деньги и можете ими распоряжаться, не рискуя реальными сбережениями.

Новичкам в биржевой торговле мы советуем начинать именно с такого счета. И расскажем о нем подробнее. Но уже в следующем уроке Азбуки Инвестора.

Проверьте себя

Если трейдер говорит, что «сидит в лонге» по акциям Газпрома, что он имеет в виду?

Вы собираетесь «шортить»? Что это значит?

Что происходит с рынком в долгосрочной перспективе?

Кто такие быки на биржевом сленге?

Представленная в настоящем документе информация подготовлена АО «ИК «Ай Ти Инвест» (далее — Компания, лицензия профессионального участника рынка ценных бумаг № 045-07514-100000 от 17.03.2004 на осуществление брокерской деятельности предоставлена Центральным Банком Российской Федерации (Банком России)) и предназначена исключительно для ознакомления.

Материалы, предоставленные Компанией, основаны на информации, полученной из открытых источников, которые рассматриваются Компанией как надежные. Компания не имеет возможности провести должную проверку такой информации и не несет ответственности за точность, полноту и достоверность материалов, предоставленных Компанией. При принятии инвестиционных решений инвестор должен провести собственный анализ финансового положения эмитента, процентных ставок, доходности и всех рисков, связанных с инвестированием в ценные бумаги и другие финансовые инструменты и при необходимости воспользоваться услугами финансовых, юридических и иных консультантов.

Стоимость инвестиций может как снижаться, так и повышаться, и инвестор может потерять первоначально инвестированную сумму. Доходность в прошлом не гарантирует доходности в будущем. Материалы и сведения, предоставленные Компанией, носят исключительно информационный характер, предназначены для лиц, которые вправе получать такие материалы и сведения, и не должны рассматриваться как заверение об обстоятельствах, имеющих значение для заключения, исполнения или прекращения какой-либо сделки.

Настоящий документ, включая любые его части и отдельные положения настоящего документа, не могут рассматриваться в качестве оферты (включая публичную оферту), приглашения делать оферты, коммерческого намерения Компании заключить сделку на условиях, изложенных в документе, а также гарантий Компании в отношении последствий заключения какой-либо сделки и/или использования какого-либо инструмента.

Представленная информация не является индивидуальной инвестиционной рекомендацией, не является формой выражения мнения Компании и/или ее сотрудников о том, отвечает ли конкретная ценная бумага или финансовый инструмент вашим финансовым и/или иным интересам. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. Компания не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данных материалах. Настоящий документ, включая любые его части и положения, а также любые комментарии Компании и ее работников в отношении данного документа не могут рассматриваться в качестве консультации, совета, разъяснений Компании в отношении рассматриваемого или любых других финансовых инструментов и сделок.

Любое использование информации, представленной в данном документе, включая любые части/разделы документа, допускается только на собственный страх и риск пользователя. Любое копирование и воспроизведение информации, представленной в данном документе, как в устной, так и в письменной форме, допускается только при условии предварительного разрешения (согласия) Компании. Представленная информация и мнения подлежат изменению без уведомления получателей данной информации и мнений. Представленная информация не является персональной инвестиционной рекомендацией. Не является рекламой ценных бумаг и иных финансовых инструментов

АО «ИК «Ай Ти Инвест» · ИНН 7717116241 · КПП 770301001 · ОКПО 54776777

Лицензии профессионального участника рынка ценных бумаг: № 045-07516-010000, № 045-07514-100000, № 045-08543-000100

Шорт и лонг на бирже простыми словами

Со стандартной формулой прибыльных продаж «купить дешевле, продать дороже и на этом заработать» знакомы все. Основной целью каждого участника финансового рынка, валютного или фондового, является получение прибыли. Для этого на биржах проводятся разные виды сделок с использованием игры на понижение (короткие позиции) или игры на повышение (длинные позиции). В этой статье будем разбираться, что такое шорт и лонг на бирже, и выясним, как осуществляются такие коммерческие операции.

Суть шортовой и лонговой торговли

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

Шорт и лонг – торговые стратегии на фондовых рынках. Сутью шорта (коротких позиций) является получение прибыли при снижении стоимости акций или любых других финансовых инструментов, и использование падения рынка для того, чтобы заработать. Короткие позиции (продажи без покрытия) – это продажи ценных бумаг, взятых в долг у брокера под залог.

При шортовых сделках необходимо учитывать:

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Продажа торгового инструмента, взятого взаймы у брокера, по высокой цене | Покупка торгового инструмента по низкой цене |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

Примеры шорта и лонга

Шорты открываются, чтобы увеличить депозит при падении котировок. Трейдер анализирует текущий курс, и если цена торгового инструмента снижается, продаёт его по текущей стоимости, взяв в долг у брокера. После снижения цены, актив выкупается и возвращается брокеру по низкой цене. Таким образом, биржевик получает прибыль на разнице стоимости продажи и покупки.

Трейдеров, торгующих короткими сделками, называют «быками», так как их торговля ассоциируется с повышающимся трендом, и быком, который поднимает рынок и подкидывает его вверх.

Лонги открывают в надежде заработать на движении котировок вверх. Трейдеры «медведи» покупают активы по низкой цене, ждут повышения рыночной стоимости и продают, когда цена повышается. Разница между закупочной ценой и стоимостью при реализации актива является чистой прибылью биржевого торговца. Когда совершаются длинные сделки в трейдинге, биржевик рискует большим количеством ценных бумаг, и должен учитывать направления котировок на протяжении длительного времени.

В биржевом жаргоне трейдеров используются разнообразные вариации терминов лонг и шорт: встать в лонг, войти в лонг, лонгить, выйти из лонга, лонгать, шортануть, одеть шорты, зашортить, снять шорты и т.д. У биржевиков даже есть свой вариант известной фразы «казнить нельзя помиловать», когда от запятой зависит доходность или убыточность финансовой операции «шортить нельзя лонгить».

Особенности шортовой и лонговой торговли

Любые торговые стратегии, в том числе короткие и длинные позиции на бирже, имеют свои условия и закономерности. Чтобы достичь успеха, необходимо действовать по определённой схеме. Трейдеры используют торговую систему, которая включает анализ движения котировок, вход и выход, удерживание ордера. В практической торговле необходимо учитывать все составляющие биржевых инструментов. Непродуманные действия могут привести к краху депозита.

Схему прибыльной торговли можно сравнить с треугольником, в котором грани означают:

На бирже работает подобный механизм, только брокер просто так актив не предоставит. За использование заёмных акций нужно ежедневно выплачивать проценты. Следовательно, трейдер должен таким образом рассчитать доход, чтобы он превысил оплату за пользование финансовыми инструментами.

Риски шортовых сделок

Так как массовые шортовые сделки на понижении котировок могут способствовать дестабилизации финансовых рынков, органы контроля законодательно вводят ограничения. С 2009 года брокерам в РФ запрещается допускать подобные коммерческие операции с акциями, цена которых снизилась больше 3% от стоимости закрытия.

Шорты доступны не любыми акциями на бирже, а лишь находящимися в списке маржинальных бумаг брокера (услугами которого пользуется трейдер) и если эти акции есть у него в нужный период времени. Открытие шортов, как и других стратегий с использованием займов, имеет множество рисков и не рекомендуется начинающим биржевым торговцам и тем, кто использует торговую стратегию с долгосрочными инвестициями.

Для получения высокой прибыли на шортовых сделках, стоимость актива должна стремительно упасть. Своевременно использовать такую ситуацию и хорошо заработать на этом могут только очень опытные биржевые спекулянты.

Для начала новичку необходимо поработать с лонговыми сделками, а шортовые отрабатывать в демо-режиме. Биржевой спекулянт не является инвестором. Цель его сделок не в обеспечении устойчивой отдачи средств на протяжении длительного времени. Цель трейдера – получение прибыли и от роста, и от падения стоимости финансового инструмента, выбранного для спекуляций.

Шорт и лонг на рынке Форекс

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Шорт и лонг на рынке криптовалюты

Трейдинг криптовалют позволяет получать прибыль с помощью спекулятивных операций (краткосрочных или долгосрочных) на колебаниях курсов активов, которыми торгуют на бирже. Можно заработать, купив определённую криптовалюту, а затем продав её по поднявшейся стоимости. Кроме того, можно получать прибыль на снижении цены криптовалюты, открывая шортовую сделку.

Стратегия «Купи и держи» – самый успешный и наиболее распространённый способ получения дохода в период роста стоимости криптовалюты. Придерживаясь этой стратегии, трейдеры имеют возможность заработать на повышении цены финансовых инструментов на любых рынках: криптовалютных, валютных, фондовых, товарных.

Ключевыми особенностями данной стратегии являются:

Шорт и лонг на бирже простыми словами

Со стандартной формулой прибыльных продаж «купить дешевле, продать дороже и на этом заработать» знакомы все. Основной целью каждого участника финансового рынка, валютного или фондового, является получение прибыли. Для этого на биржах проводятся разные виды сделок с использованием игры на понижение (короткие позиции) или игры на повышение (длинные позиции).

Суть шортовой и лонговой торговли

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

Шорт и лонг – торговые стратегии на фондовых рынках. Сутью шорта (коротких позиций) является получение прибыли при снижении стоимости акций или любых других финансовых инструментов, и использование падения рынка для того, чтобы заработать. Короткие позиции (продажи без покрытия) – это продажи ценных бумаг, взятых в долг у брокера под залог.

При шортовых сделках необходимо учитывать:

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Продажа торгового инструмента, взятого взаймы у брокера, по высокой цене | Покупка торгового инструмента по низкой цене |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

Примеры шорта и лонга

Шорты открываются, чтобы увеличить депозит при падении котировок. Трейдер анализирует текущий курс, и если цена торгового инструмента снижается, продаёт его по текущей стоимости, взяв в долг у брокера. После снижения цены, актив выкупается и возвращается брокеру по низкой цене. Таким образом, биржевик получает прибыль на разнице стоимости продажи и покупки.

Трейдеров, торгующих короткими сделками, называют «быками», так как их торговля ассоциируется с повышающимся трендом, и быком, который поднимает рынок и подкидывает его вверх.

Лонги открывают в надежде заработать на движении котировок вверх. Трейдеры «медведи» покупают активы по низкой цене, ждут повышения рыночной стоимости и продают, когда цена повышается. Разница между закупочной ценой и стоимостью при реализации актива является чистой прибылью биржевого торговца. Когда совершаются длинные сделки в трейдинге, биржевик рискует большим количеством ценных бумаг, и должен учитывать направления котировок на протяжении длительного времени.

В биржевом жаргоне трейдеров используются разнообразные вариации терминов лонг и шорт: встать в лонг, войти в лонг, лонгить, выйти из лонга, лонгать, шортануть, одеть шорты, зашортить, снять шорты и т.д. У биржевиков даже есть свой вариант известной фразы «казнить нельзя помиловать», когда от запятой зависит доходность или убыточность финансовой операции «шортить нельзя лонгить».

Особенности шортовой и лонговой торговли

Любые торговые стратегии, в том числе короткие и длинные позиции на бирже, имеют свои условия и закономерности. Чтобы достичь успеха, необходимо действовать по определённой схеме. Трейдеры используют торговую систему, которая включает анализ движения котировок, вход и выход, удерживание ордера. В практической торговле необходимо учитывать все составляющие биржевых инструментов. Непродуманные действия могут привести к краху депозита.

Схему прибыльной торговли можно сравнить с треугольником, в котором грани означают:

На бирже работает подобный механизм, только брокер просто так актив не предоставит. За использование заёмных акций нужно ежедневно выплачивать проценты. Следовательно, трейдер должен таким образом рассчитать доход, чтобы он превысил оплату за пользование финансовыми инструментами.

Риски шортовых сделок

Так как массовые шортовые сделки на понижении котировок могут способствовать дестабилизации финансовых рынков, органы контроля законодательно вводят ограничения. С 2009 года брокерам в РФ запрещается допускать подобные коммерческие операции с акциями, цена которых снизилась больше 3% от стоимости закрытия.

Шорты доступны не любыми акциями на бирже, а лишь находящимися в списке маржинальных бумаг брокера (услугами которого пользуется трейдер) и если эти акции есть у него в нужный период времени. Открытие шортов, как и других стратегий с использованием займов, имеет множество рисков и не рекомендуется начинающим биржевым торговцам и тем, кто использует торговую стратегию с долгосрочными инвестициями.

Для получения высокой прибыли на шортовых сделках, стоимость актива должна стремительно упасть. Своевременно использовать такую ситуацию и хорошо заработать на этом могут только очень опытные биржевые спекулянты.

Для начала новичку необходимо поработать с лонговыми сделками, а шортовые отрабатывать в демо-режиме. Биржевой спекулянт не является инвестором. Цель его сделок не в обеспечении устойчивой отдачи средств на протяжении длительного времени. Цель трейдера – получение прибыли и от роста, и от падения стоимости финансового инструмента, выбранного для спекуляций.

Шорт и лонг на рынке Форекс

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Шорт и лонг на рынке криптовалюты

Трейдинг криптовалют позволяет получать прибыль с помощью спекулятивных операций (краткосрочных или долгосрочных) на колебаниях курсов активов, которыми торгуют на бирже. Можно заработать, купив определённую криптовалюту, а затем продав её по поднявшейся стоимости. Кроме того, можно получать прибыль на снижении цены криптовалюты, открывая шортовую сделку.

Стратегия «Купи и держи» самый успешный и наиболее распространённый способ получения дохода в период роста стоимости криптовалюты. Придерживаясь этой стратегии, трейдеры имеют возможность заработать на повышении цены финансовых инструментов на любых рынках: криптовалютных, валютных, фондовых, товарных.

Ключевыми особенностями данной стратегии являются: