swift sepa что это

Электронные платежи через SEPA

В конце 2017 года россиянам стала доступна быстрая и недорогая система переводов международных платежей – SEPA. Что это такое и как осуществить SEPA-платеж расскажет эта статья.

Основные термины

SEPA – Single Euro Payments Area – международная зона из нескольких десятков стран, в которой можно осуществить или принять транзакцию в единой валюте – евро – по общим для всех рынков правилам. Так называемый Европейский платеж.

IBAN – универсальный международный банковский идентификатор, который позволяет идентифицировать номер счета клиента в любом другом банке зоны SEPA, состоит из 34 цифр.

BIC – идентификационный код банка-получателя в системе SEPA, размер идентификатора от 8 до 11 символов.

Основные моменты использования SEPA:

Ввод электронных денег через банковские переводы SEPA

Переводы через систему SEPA в России осуществляют практически все платежные системы. Ввод денег через платежную систему SEPA на собственный счет в европейском банке, также как и перевод любому юридическому или физическому лицу, можно осуществить несколькими способами: через внесение наличных в физическом офисе платежной системы или через интернет-банкинг.

Первый способ является довольно простым: необходимо прийти в любой агентский офис, который работает с денежными переводами, и отправить запрос на платеж. Для перевода необходимы:

Валюта приема наличных денег (рубли, доллары, евро и т.д.), объем перевода, а также комиссия за операцию определяется тарифами оператора.

Второй способ – осуществление перевода денег посредством интернет-банкинга – выполняется через личный кабинет банка, где открыт счет. Сумма перевода и комиссия за операцию определяется тарифами оператора.

Важно! При вводе денег любым из указанных способов сумма отправления должна быть указана в EUR, конвертация из любой валюты в евро осуществляется по текущему курсу банка.

Вывод электронных денег через банковские переводы SEPA

Получить Европейский платеж через интернет сложнее: ранее мы писали о том, что для его получения необходим номер счета в международном формате (IBAN). Проблема в том, что SEPA работает для любого европейского банка: Россия в этом списке отсутствует.

Граждане РФ официально получить IBAN не могут. Однако для активных пользователей электронных платежных систем и кошельков существует возможность получения виртуального кода IBAN и, соответственно, получения денежных переводов через эти ЭПС.

1. Payoneer имеют ограничения по суммам переводов: отправленные средства в эквиваленте российских 40000 рублей обязательно требуют процедуру верификации как от клиента системы, так и от отправителя.

2. ePayments. Одна из самых удобных систем: простой интуитивно-понятный интерфейс, мобильная версия, простая верификация. После прохождения процедуры подтверждения личности можно получить 20-значный IBAN и получать любые переводы более чем из 35 стран SEPA.

Где могут пригодиться банковские переводы SEPA

Отправление банковских переводов SEPA актуально для тех, кто пользуется любыми видами услуг от иностранных сервисов. Таким способом можно, например, оплатить покупки, услуги, сервисы, бронь в отелях и гостиницах, купить билеты, осуществить оплату зарубежного обучения

Получение банковских переводов SEPA для россиян возможно в банковских отделениях – для тех, кто не доверяет ЭПС. Для активных пользователей интернета использование электронных платежных систем, описанных выше – возможность быстро и недорого получать переводы разного рода, в том числе – оплату за работу и услуги (для фрилансеров) и мгновенно выводить деньги на российские платежные карты.

Для тех, кто занимается криптовалютами, торговлей на биржах и инвестиционной деятельностью – Европейский платеж – отличный способ для покупки/продажи/обмена цифровой валюты. Схема обмена представлена следующим образом: электронный кошелек (биржа) – обменник – кошелек – карта. Однако, не все сервисы и не все кошельки поддерживают данный формат. Среди самых популярных мультивалютных кошельков – WebMoney, AdvCash, PerfectMoney, Capitalist, PAYEER, ePayments. Биржи, которые осуществляют торговлю цифровой валютой и принимают оплату через SEPA-платежи: Coinbase, BitPanda, CEX.io.

Преимущества использования системы SEPA

В заключение

Использование SEPA переводов является более дешевым способом отправки и получения международных денежных переводов, чем традиционная система SWIFT, которая до конца 2017 года активно действовала на территории страны. Единственным недостатком платежей является факт, что цены на переводы в России отличаются от европейских тарифов, которые являются едиными для всех банковских учреждений, работающих в системе SEPA.

Обмен Банковский перевод на другие электронные валюты

На нашем сайте вы можете посмотреть текущие курсы обмена Sepa EUR на другие электронные платежные системы.

Гайд: Как купить биткоин на Binance P2P через банковский счет, SWIFT, SEPA?

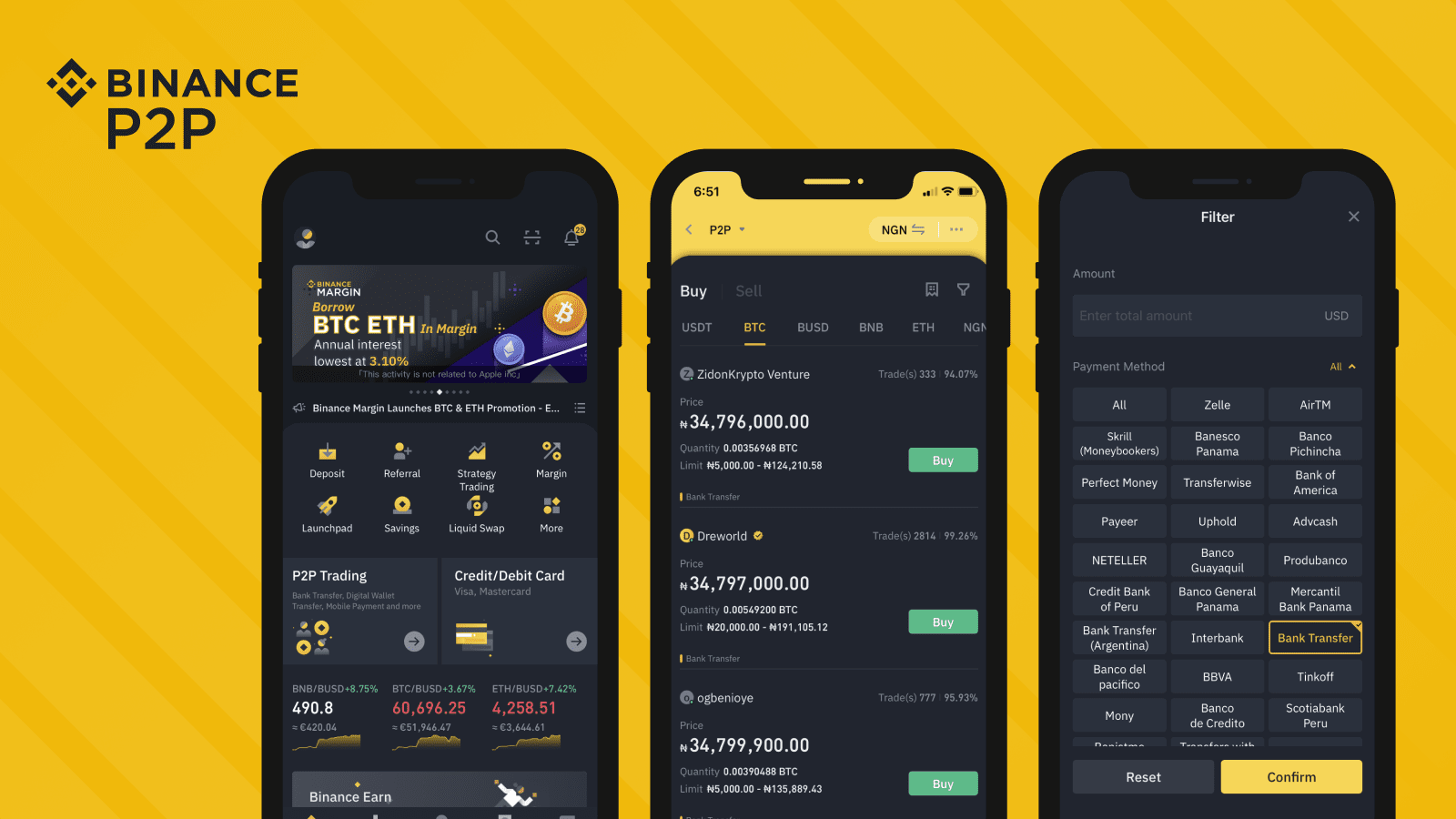

Купить биткоин и другие криптовалюты можно с помощью Binance P2P – самой популярной в мире одноранговой криптоплатформы. Из этой статьи вы узнаете, как привязать свой банковский счет для приобретения криптовалюты c помощью SWIFT, SEPA или обычного банковского перевода.

Привязка банковского счета обеспечивает быструю и удобную покупку биткоина и других криптовалют. Несмотря на то, что Binance P2P поддерживает более 300 способов оплаты, включая дебетовые, кредитные карты и оплату наличными, одним из самых популярных способов оплаты является банковский перевод.

Большинство людей предпочитают Binance P2P из-за низких комиссий, широкого выбора криптовалют и гибких способов оплаты. Кроме того, Binance P2P поддерживает более 70 валют, среди которых скорее всего найдется необходимая вам. Существует три способа купить криптовалюту на Binance P2P, используя банковский счет:

Из этой статьи вы узнаете, чем различаются эти три способа оплаты и какой следует выбрать именно вам.

Навигация по материалу:

Как купить криптовалюту с помощью банковского перевода?

Банковский перевод – один из самых популярных и быстрых способов оплаты на Binance P2P. Пользователи привязывают свой банковский счет к Binance P2P для того, чтобы с помощью обычных банковских переводов отправлять и получать деньги. Данный способ позволяет покупать и продавать такие криптовалюты, как биткоин, эфириум, BNB, Dogecoin и многие другие.

Поскольку платформы peer-to-peer позволяют покупателю и продавцу напрямую обмениваться криптовалютой, то, используя банковский перевод, вы отправляете средства со своего банковского счета непосредственно на банковский счет контрагента. Чтобы оперативно купить криптовалюту посредством банковского перевода, следуйте пошаговой инструкции:

Как купить криптовалюту с помощью денежных переводов SEPA и SWIFT?

Если вам важна скорость операции, выбирайте SEPA и SWIFT – два самых популярных метода оплаты. Прежде чем продолжить, удостоверьтесь в том, что ваш банк поддерживает банковские переводы SEPA и SWIFT.

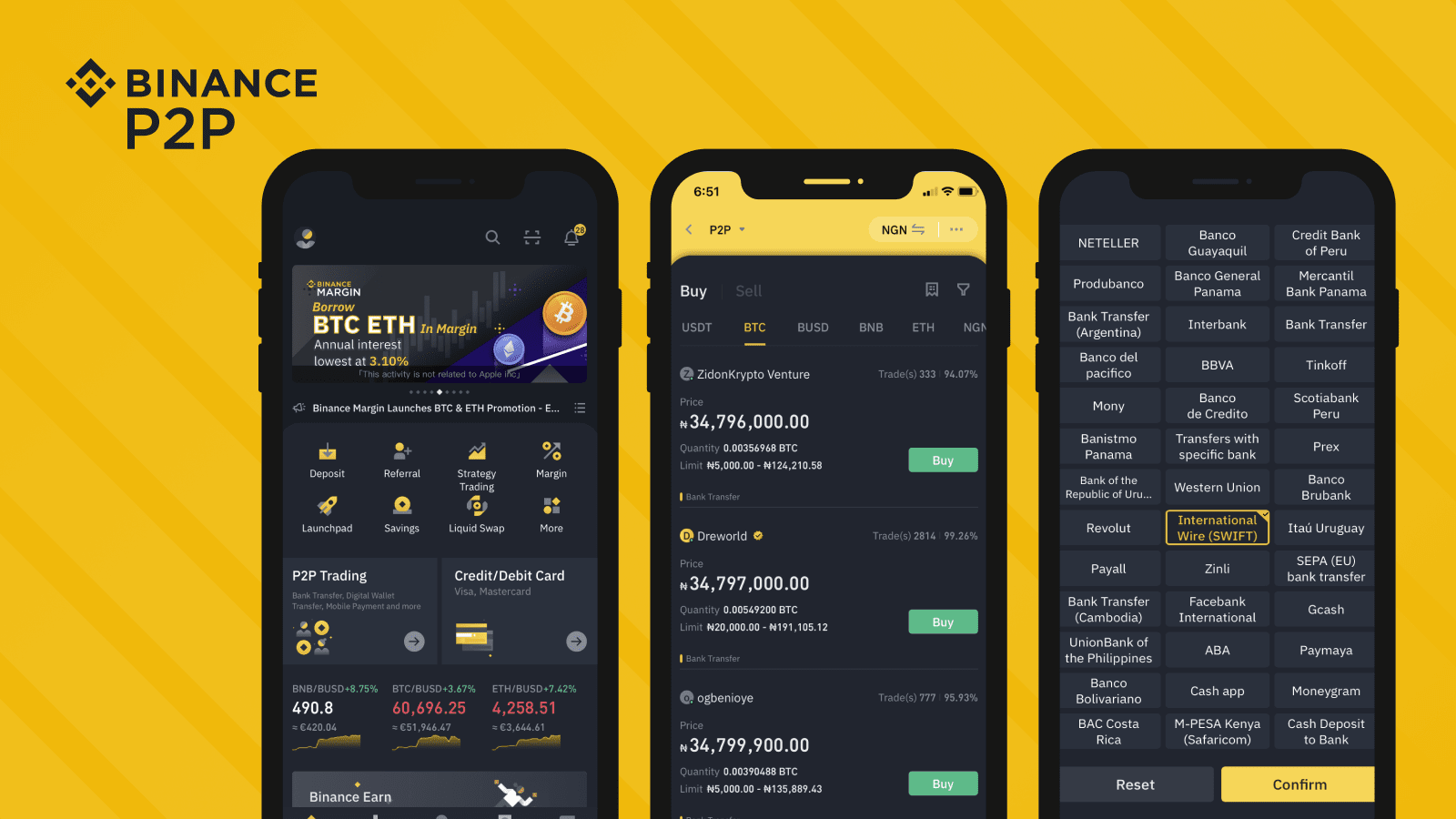

Какой вариант перевода следует выбрать при покупке BTC с помощью банковского перевода?

Не знаете, какой вариант банковского перевода стоит выбрать? Далее мы проведем сравнение самых популярных типов банковских переводов: внутренние переводы, переводы из одного банка в другой и международные денежные переводы, такие как SEPA и SWIFT. Узнайте, какой вариант лучше всего вам подойдет.

Банковский перевод

Выбирая «банковский перевод» в качестве способа оплаты, вы выбираете банковский перевод внутри страны. Внутренние переводы – это банковские переводы, когда отправитель и финансовые учреждения-получатели находятся в одной стране. Таким образом, этот термин относится к любой цепочке электронных переводов, которая осуществляется в пределах одной страны. Внутренние банковские переводы часто обрабатываются в течение 24 часов, но время обработки может также зависеть от конкретной страны или выбранного местного банка.

Перевод в конкретный банк

Если вы осуществляете сделку с контрагентом, который использует тот же банк, выберите вариант «Перевод в конкретный банк», чтобы перевести средства другому клиенту в тот же банк, который используете вы. На Binance P2P вы увидите длинный список банков, которые вы можете использовать для переводов в местной валюте. Но в случае, если вы не нашли название своего банка, эта опция позволяет вам добавить информацию о своем банковском счете.

SEPA (ЕС) перевод

Электронные переводы SEPA, или Единая зона платежей в евро (SEPA), являются наиболее распространенным вариантом трансграничных денежных переводов для пользователей, проживающих в ЕС и других странах с поддержкой SEPA. Переводы SEPA поддерживают только международные денежные переводы в евро (EUR). Для поддержки этого варианта в качестве способа оплаты на Binance P2P, необходимо, чтобы и отправитель, и получатель имели банковский счет в финансовом учреждении, поддерживающем SEPA. Переводы SEPA различаются по скорости. В зависимости от вашего местного финансового учреждения, эти переводы могут занять от одного дня до двух и более.

Перевод SWIFT

SWIFT, или Общество всемирных межбанковских финансовых каналов связи, – это международные денежные переводы, обрабатываемые через сеть SWIFT. Это наиболее широко используемый формат международных денежных переводов с поддержкой большинства популярных валют мира. Платежи могут варьироваться от прямых депозитов до международных банковских переводов.

Переводы SWIFT обычно занимают от 1 до 5 рабочих дней. Кроме того, банк, обрабатывающий платеж, может взимать от 3 до 4% в рамках своей услуги.

Заключение

Несмотря на то, что Binance P2P позволяет покупателям и продавцам выбирать из более чем 300 различных способов оплаты, банковские переводы остаются одним из самых популярных и востребованных способов оплаты на платформе.

Банковские переводы – это быстрые и безопасные инструменты, среди которых можно найти и недорогие, и даже бесплатные варианты. Независимо от того, в какой части мира вы находитесь, вероятнее всего, ваше финансовое учреждение позволяет вам переводить деньги посредством банковского перевода.

Если вы готовы купить биткоин, зарегистрируйте аккаунт Binance, привяжите к нему свой банковский счет и начните покупать криптовалюту.

Официальный сайт платформы Binance: https://binance.com.

Если вы хотите узнать больше о платформе Binance, ознакомьтесь со следующими статьями:

Дата публикации 17.11.2021

Подписывайтесь на новости криптовалютного рынка в Яндекс Мессенджер.

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Что нужно знать о SEPA-переводах

Владельцы счетов в банках стран ЕС могут воспользоваться преимуществами, предоставляемыми Единым европейским платежным пространством. Внутри зоны ЕС банковские платежи проходят быстро, не требуют представления специальных документов, а также облагаются фиксированной комиссией.

Что такое SEPA

Аббревиатура SEPA с английского языка расшифровывается как «Единая зона платежей в евровалюте». Финансовая инициатива возникла в результате совместных усилий банковского сектора по оптимизации переводов между странами-участниками Евросоюза.

Идею поддержали практически единогласно: «за» высказалась и Еврокомиссия, и местный Центробанк. Окончательные решения и правила функционирования системы закрепили в специальной директиве под номером 2007/64/EC от 13.11.2017.

Впервые опробовать возможности СЕПА-переводов европейцам удалось в начале 2008 года. С тех пор быстрые и простые переводы доступны в более чем 30 странах ЕЭС.

В рамках SEPA можно осуществлять следующие виды финансовых операций:

Сегодня воспользоваться SEPA-переводом могут как резиденты стран Евросоюза, так и нерезиденты, у которых есть р/с в банках Европы.

Основные преимущества SEPA

Главное отличие данной системы денежных переводов — фиксированный тариф, который не зависит от суммы, места назначения или любых иных факторов. На счет получателя гарантированно зачислится сумма, которая и была заявлена при отправке.

Еще одно преимущество — стандартизация. Для отправки денег достаточно знать номер р/с в стандарте IBAN (International Bank Account Number) и идентификатор финансового учреждения BIC. В результате финансовые операции обрабатываются быстро, обеспечивается совместимость транзакций вне зависимости от того, откуда и куда пересылаются деньги.

В результате, СЕПА выгодно отличается:

Все транзакции защищены — автоматический процессинг охватывает все этапы проведения операций, не делая разницы между переводами внутри отдельного государства или между разными.

Страны-участники СЕПА. Можно ли использовать SEPA в России?

По системе СЕПА нельзя провести деньги со счетов отечественных банков, а также невозможно получить их в отделениях российских банковских учреждений. Чтобы воспользоваться преимуществами этого вида переводов, необходимо иметь счет в любом финансовом учреждении на территории следующих государств:

Алгоритм и сроки выполнения

Существует множество удобных инструментов для составления банковских поручений на снятие или перевод денег (наличных или электронных). Европейские банки предлагают воспользоваться интернет-опциями, мобильным приложением, факсом или лично зайти в ближайшее отделение.

Чтобы воспользоваться всеми возможностями СЕПА, следует выполнять ряд требований, благодаря которым платеж засчитают как «регламентированный» и проведут максимально быстро. Список требований включает в себя:

До 2012 года действовало ограничение на максимально возможную сумму перевода (до €50 000). Сейчас оно сохранилось в отдельных банках — и то по причине поэтапной отмены, которая проводится по заранее сформированному графику. В дальнейшем ограничения будут сняты для всех стран и банков, входящих в зону SEPA.

Срок исполнения банковского поручения составляет 1–3 дня, но чаще всего банки, стараясь предложить наиболее оптимальные условия сотрудничества для клиентов, дополнительно ускоряют все процедуры (вплоть до 15–30 минут — в зависимости от времени отправки).

Что такое IBAN и какова его роль в SEPA

Аббревиатура IBAN переводится на русский язык как «международный номер банковского счета». В России он не используется, а вот для «адресных» отправлений по системе SEPA просто необходим. Зная нужную комбинацию, можно отправить деньги на любой счет в зоне ЕС или ЕЭС вне зависимости от того, какой банк у отправителя, а какой — у получателя.

Количество символов отличается в зависимости от страны, но общее их число не превышает 34 букв и цифр. Первые два символа определяют страну, на территории которой зарегистрирован банк.

Важно помнить, что при классическом переводе указываются IBAN и БИК получателя (BIC — код для идентификации финансового учреждения, в который направляются деньги; от 8 до 11 цифровых и буквенных символов).

При непосредственном дебетовании (например, автоматических расчетах за потребленные коммунальные услуги) эти реквизиты следует сообщить оператору, выставляющему счет.

Ошибка в реквизитах по вине клиента влечет за собой дополнительную комиссию (за исправление неточности). Кроме этого, банк зачислит себе вознаграждение и в том случае, если на счету клиента не оказалось достаточно денег для совершения перевода (а заявка на него уже была оформлена).

Таким образом, наличие счета в формате IBAN позволяет осуществлять банковские переводы и платежи в упрощенном порядке, с льготными тарифными ставками и гарантированной безопасностью средств.

Отличие переводов SWIFT и SEPA

До недавнего времени система СВИФТ была популярна во всем мире. Сегодня её потеснили переводы по системе SEPA, правда, только на территории ЕЭС. В остальных странах SWIFT по-прежнему наиболее удобна и востребована.

В чем же различие между этими инструментами?

Платежные системы и SEPA

Многие сервисы предлагают помощь с зачислением средств как на собственные счета в банках Европы, так и на р/с граждан ЕС и местных компаний. Причем оформить все можно как в офисе, так и с использованием функций онлайн-банкинга.

Для оформления необходимы следующие документы:

Комиссия за операцию, а также сумма перевода определяются внутренними правилами конкретного оператора. Валюта всегда указывается как евро, при необходимости при оформлении происходит конвертация по действующему курсу банка.

Получение платежей из-за границы осложняется тем, что Россия не работает с IBAN, то есть граждане нашей страны его получить не могут. Однако существуют сервисы, предоставляющие виртуальный код IBAN.

В заключение необходимо отметить, что отправка и получение SEPA в России влечет за собой дополнительные расходы, так как комиссию за услуги берут посредники — платежные системы и сервисы, предоставляющие виртуальные IBAN.

Платежи между странами Евросоюза по системе SEPA

Особенности SEPA Direct Debit

С помощью SEPA Direct Debit физические и юридические лица могут отправлять и получать деньги в одной валюте в течение одного банковского дня. Это значит, если денежные средства отправлены до окончания рабочего дня в одной стране, получить их в другой можно максимум на следующий день. Комиссия за услугу фиксированная, установлена в 5 евро при переводе до 5 000 евро и 8 евро, если сумма превышает 5 000. Максимальный размер исходящего перевода/платежа не может превышать 50 000 евро.

Система SEPA Direct Debit подходит как для разовых, так и для регулярных платежей. Например, человек может проживать в одной стране Евросоюза, но иметь недвижимость в другой, оплачивая расходы на его содержание через SEPA надежно, быстро, дешево. Также этот сервис помогает компаниям осуществлять прием и отправление денег банковским переводом за различные услуги. Система востребована у авиакомпаний, турфирм, развлекательных сервисов, букмекеров и т. д.

Страны, вошедшие в зону SEPA

Банковская организация обменивающихся платежами субъектов обязательно работает в одном из государств Евросоюза или во включенном в единую Еврозону:

Чтобы оперировать платежами в системе SEPA, необходимо располагать счетом в любом из банков Европы. Расчетный счет может обслуживаться в евро или быть мультивалютным, поскольку страны, не входящие в Еврозону, могут автоматически конвертировать национальную валюту в европейскую. Счета и кредитно-финансовые организации идентифицируются в системе по кодам IBAN (для расчетного счета) и BIC (для банка).

Что такое BIC?

BIC – это банковский идентификационный код. Говоря проще, это его имя, зашифрованное в цифровом коде. Набор цифр, конечно, не случаен – в нем есть указание на государство, в котором работает банк, конкретный регион, филиал или отделение, номер кредитной организации в составе национального банка.

При переводе платежей по системе SEPA банковский код BIC фигурировать может, хотя с 2016 года это стало не обязательным – можно указывать только IBAN, поскольку он содержит в себе BIC и также определяет, в каком банке обслуживается счет держателя.

Что такое IBAN?

IBAN – это международный стандарт для обозначения банковского счета. Он состоит из 34 символов, содержит информацию о государстве, в котором открыт счет, о банке, его отделении или филиале, о получателе. Изначально IBAN использовался только в странах Европы для стандартизации информации при расчетах между гражданами и компаниями дружественных стран. Теперь же идентификация по IBAN принята и в США, и в некоторых других странах.

В России данный стандарт пока не применяется, поэтому европейские переводы бывают затруднены. Альтернативой служат коды SWIFT, но этого не всегда достаточно для перевода денег. Вот почему в случае потребности в банковских операциях между пользователями из Еврозоны удобно и разумно пользоваться системой SEPA.

Преимущества платежей по системе SEPA

Итак, мы разобрались в основных понятиях и нюансах работы европейской системы платежей SEPA. Внедрить ее в свои бизнес-процессы вы можете с нашей помощью.

Оцените преимущества от использования системы:

Чтобы подключить решение SEPA Direct Debit, обратитесь к своему менеджеру или заполните форму ниже:

Системы SWIFT и SEPA: в чем различие?

На данный момент в мире наиболее распространенные системы, когда речь идет о международных платежах, – это SEPA и SWIFT.

Главное отличие между ними следующее: SEPA (или Single Euro Payment Area) – платеж в европейской валюте без ограничения суммы и внутри зоны евро, где номер счета получателя обязателен в формате IBAN. Платежи в SEPA выполняются между 28 странами ЕС, плюс – Норвегия, Исландия, Швейцария и Лихтенштейн, входящими в Шенгенскую зону. В свою очередь SWIFT (Society for Worldwide Interbank Financial Telecommunications или Общество всемирных межбанковских финансовых каналов связи), по сути, глобальная система, в которой на данный момент более 210 стран и около 11 000 банков.

Единая Европа – единые финансовые операции

По правде говоря, для рядовых пользователей, например, предпринимателей, внутри Европы, если они осуществляют платежи в евро, нет большой разницы работать в системе SEPA или SWIFT. Однако, есть нюансы. Например, система SWIFT, хоть и создана по бельгийскому законодательству, но с 2011 года ее контролирует Государственный департамент США, осуществляющий мониторинг всех платежей. Зато система SEPA – строго внутриевропейская, и мониторинг платежей в ней осуществляется европейскими структурами, например, налоговыми.

Расскажем поподробнее. Система SEPA начала работать в 2008 году и за пару лет фактически все банки ЕС и Шенгенской зоны ею активно пользовались. Координировал внедрение SEPA Европейский платежный совет. Создали SEPA, по большому счету, только для одного. В странах еврозоны в тот момент были разные платежные системы со своими стандартами и инструментами, что нередко усложняло процесс расчетов в евро. Когда ввели SEPA, то внутри единой системы полностью ликвидировали различия между платежами в евро – и внутригосударственными, и международными.

В процессе осуществления платежей в SEPA, как правило – крупными организациями, используется единый набор финансовых инструментов, стандартов и процедур. Огромный плюс SEPA: когда платеж выполняется между организациями европейских стран в этой единой системе, банки обязаны зачислять полную сумму на счет получателя без дополнительных комиссий. К тому же, выполнение платежей осуществляется быстро: не позднее одного рабочего дня после оформления документа. Банки, работающие в системе SEPA, осуществляют международные платежи по Европе между частными лицами и предприятиями точно также, как и внутригосударственные расчеты.

Инновационный проект ради защиты «прав потребителей»

Уже изначально Европейский платежный совет отмечал, что SEPA – это инновационный проект, в него включены и разные регулирующие структуры, и поставщики платежных услуг, и банки, и, конечно, потребители. С юридической точки зрения SEPA – свод единых правил и стандартов, которые принял упомянутый Европейский платежный совет. В проекте изначально указывались три главных пункта: кредитовый перевод SEPA, прямой дебет SEPA, наконец, собственные платежные карты SEPA.

Также важно, что участники системы SEPA обязаны «укреплять права потребителей» – как изначально указывалось в распоряжении Европейского платежного совета. Платежные операции стали более защищенными, а оспорить какие-то непредвиденные случаи при денежных переводах участникам SEPA проще и быстрее, чем другим на международном финансовом поле.

Еще стоит упомянуть о некоторых локальных аналогах SEPA для местных валют. Например, в Англии еще до всех разговоров о выходе из ЕС была своя система, ориентированная на британские фунты – Faster Payments Service (FPS). Создание этой системы инициировало Объединение британских банков. Она сугубо внутренняя – для клиентов сети британских банков, чтобы сократить время платежей между счетами клиентов. К примеру, платежи до 250 000 фунтов проводятся обычно за день, максимум – за три. За перечисление денег внутри системы FPS банки не берут никакой платы со своих клиентов, если операции проводятся в фунтах.

Мир знает и другие внутренние платежные системы, например, Китая. Так, China UnionPay представляет крупнейшие платежные системы Китая на мировом рынке. Но главное, Центральный банк Китая запустил аналог SWIFT – международную платежную систему CIPS (Chinese International Payment System), которая помогает снизить расходы на транзакции в юанях, а также сократить сроки обработки платежей.

Однако – вернемся к SEPA и SWIFT. Если мы говорим о международных финансовых операциях, то важно понимать, что система SEPA, созданная по инициативе законодателей ЕС, существует только внутри Европы, а не глобально. Зато система SWIFT работает по всему миру.

SWIFT: безопасность и скорость

Да, сейчас в интернет-сообществе достаточно часто можно прочесть о способе перевода денег с одного банковского счета на другой – Wire transfer. Дословно «wire transfer» – «перевод по проводу». Здесь имеется в виду трансатлантический «банковский кабель», который во владении SWIFT. Так сложилось, что часто «wire transfer» называют SWIFT-переводом: одно и тоже. Считается, что SWIFT – защищенная система обмена сообщениями между банками. При осуществлении Wire transfer, банк передает по системе SWIFT информацию о переводе, где указывается сумма, IBAN, код банка и так далее.

Самый большой плюс международных платежей системы SWIFT – это их доступность, по сути, по всему миру. Кроме того, система задействует еще и банки-корреспонденты, которые хоть и не подключены к ней напрямую, но сотрудничают с ней.

Каждый банк в системе SWIFT имеет свой уникальный код. В процессе отправки платежа денежные средства зачисляются прямо на счет физического лица или юридической организации. Отправитель может выбрать валюту для перевода, причем, вне зависимости с какого счета все осуществляется – в какой он валюте.

Система SWIFT обеспечивает достаточно быструю и точную доставку перевода с одного банковского счета на другой благодаря внушительному количеству участников. На данный момент, в системе свыше 11 000 финансовых корпораций (как правило — банков) из 210 стран.