uniswap биржа что это

Понимаем Uniswap: Иллюстрированное руководство

Одним из самых популярных трендов в криптовалютной индустрии, сменивший эпоху ICO, в 2019 году стали проекты DeFi — проекты и протоколы для децентрализованных финансов. Основа концепции DeFi — это децентрализованная возможность обмена, инвестирования и кредитования, беспрепятственно на практике и абсолютно демократично по структуре, с полным контролем своих средств, которые доверяются не конкретным персонам, а смарт-контрактам и алгоритмам.

Сегодня поговорим об одном из самых интересных проектов в этой области — Uniswap, протоколе для децентрализованного обмена токенами.

Теперь проект вышел далеко за рамки просто развлечения и стал одним из важнейших компонентов всей DeFi индустрии. И эта слава имеет обратную сторону — во время последних испытаний рынка на прочность, увы, но алгоритмы большинства участников спасовали перед обвальными настроениями рынка и умелыми одиночками, которые использовали уязвимости и пограничные нюансы функционирования сложных финансовых систем для своего обогащения. Подробнее можно почитать в хорошем материале ForkLog-а Черный четверг для DeFi.

Если вам стало интересно, как же все устроено — мы подготовили перевод отличного иллюстрированного руководства по механике работы проекта Uniswap.

Минутка рекламы: Хотите, чтобы для вашего проекта писала наша команда? Лонгриды, переводы (эта статья — наглядный пример наших возможностей), обзоры, новости — полный цикл, от выбора тем до оформления и публикации. В приоритете — биржи, кошельки, игры и сервисы. Интересно? Обращайтесь:raiden@coinindex.agency

Что такое Uniswap?

Uniswap — это протокол, подобный бирже, позволяющий пользователям безопасно обменивать токены ERC20 без необходимости использовать традиционную модель биржевой книги заявок. Uniswap объединяет токены в специальные смарт-контракты, создавая пулы ликвидности, в пределах которых другие участники могут торговать. Любой может обменивать токены, добавлять токены в пул для получения комиссии, или же создать новую торговую пару.

Данное руководство призвано помочь новичкам разобраться в том, как функционирует Uniswap и что происходит за его кулисами. Несмотря на то, что интерфейс может показаться простым, многое все же остается за кадром.

Если вы заинтересованы в лучшем понимании практической стороны использования Uniswap, рекомендуем эту статью: The Ultimate Guide to Uniswap

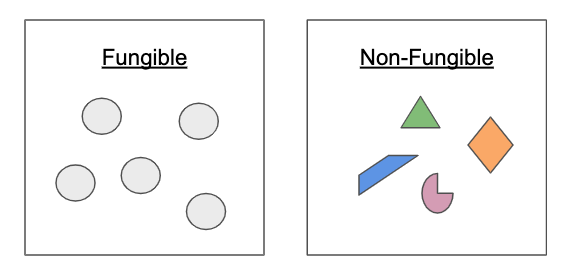

ERC20 токены

Прим. переводчика : недавно мы опубликовали свою статью, философско-практический обзор экосистемы NFT с примерами использования в игровой индустрии.

ERC20 можно рассматривать как наиболее простую расчетную единицу для разных вариантов использования, включая валюту, бонусные баллы, кредитование, облигации с начислением процентов и многое другое. Они поддерживают практически неограниченное деление и могут быть отправлены дробными частями. Поскольку токены такого типа очень популярны, важно разработать простой способ обмена между ними.

Обзор смарт-контрактов Uniswap

При просмотре веб-сайта Uniswap важно помнить, что это гораздо больше, чем просто интерфейс. С помощью набора смарт-контрактов Uniswap стандартизирует механизм обмена токенов ERC20. Любой может создать интерфейс, который подключается к этим контрактам, и сразу же осуществить обмен со всеми, кто использует Uniswap.

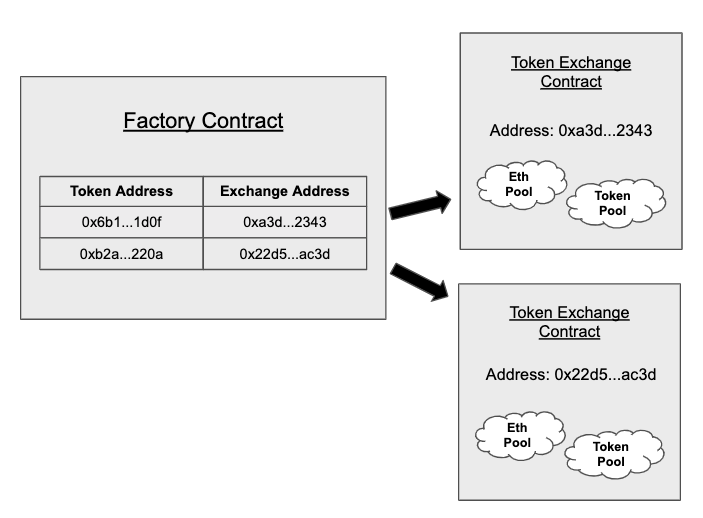

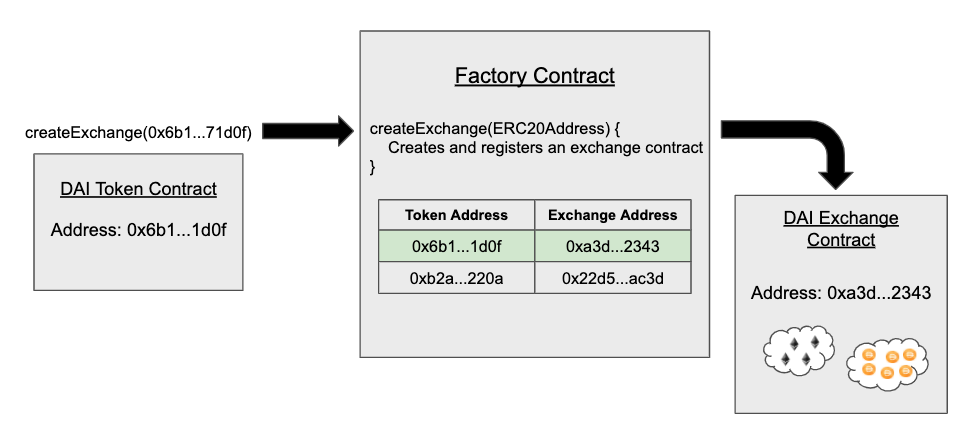

Существует два разных типа контрактов, из которых состоит Uniswap. Первый известен как биржевой контракт (Exchange). Контракты Exchange содержат пул определенного токена и Ether, с которыми пользователи могут осуществлять обмен. Второй тип контракта — это Factory, отвечающий за создание новых биржевых контрактов и привязку адреса токена ERC20 к его персональному биржевому контракту.

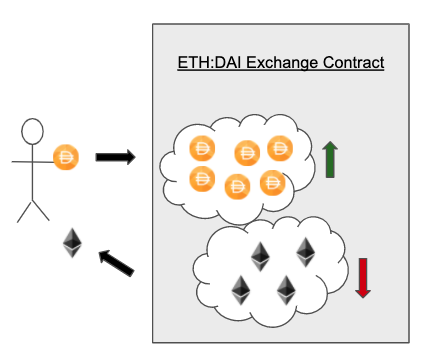

Пулы ликвидности ( Liquidity Pools)

Вместо этого Uniswap использует Exchange контракты для объединения в один пул как Ether, так и определенного токена. При обмене Ether на токен, Ether отправляется в пул контракта, а токен возвращается пользователю. В результате трейдеру не нужно ждать контрагента для обмена или беспокоиться об указании цены. Поскольку любой может перечислить токен, и пользователям не нужно думать о сопоставлении с кем-либо, мы легко избегаем проблемы обеспечения начальной ликвидности.

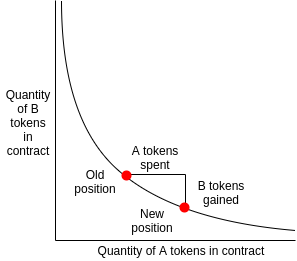

Сумма, которая возвращается после обмена, основана на формуле автоматического маркет-мейкера. График ниже помогает проиллюстрировать, как работает эта формула. По сути, сумма, которую вам возвращают, зависит от соотношения эфира и токена в пуле. Независимо от объема, пользователь гарантированно выполнит свою сделку, потому что, чем больше актива вы добавляете в одну сторону пула, тем далее по кривой он продвигает вас к другому активу. Это означает, что чем больше заявка по отношению к пулу, тем меньше ставку вы получите.

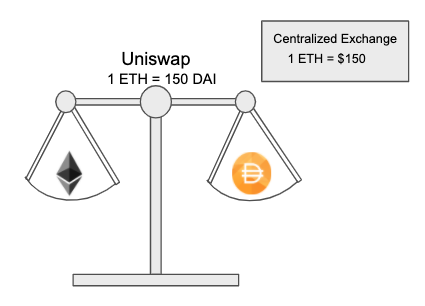

Но если пользователи только отправляют криптовалюту, как поддерживается правильный курс эфира к токена?

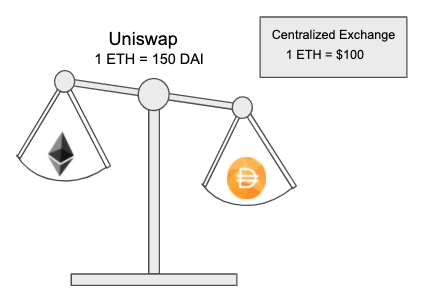

Теперь давайте предположим, что на рынке наблюдается движение, которое толкает цену ETH до 100 долларов на централизованной бирже. Из-за движения цены мы теперь можем видеть, что мы находимся вне баланса относительно рыночной цены, потому что теперь люди могут поменять 1 ETH на 150 DAI, используя Uniswap, тогда как рыночная цена на централизованной бирже составляет 100 долларов за 1 ETH.

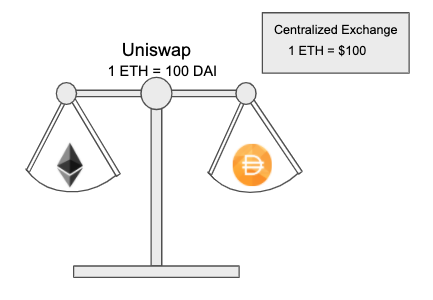

В ответ кто-то может теперь завести ETH в пул, вывести DAI, затем продать DAI за ETH на централизованной бирже для получения прибыли, а затем повторить операцию. Они могут делать это до тех пор, пока пул не выровняется и не отразит текущую рыночную цену.

Как результат, сторонние арбитражи играют большую роль в поддержании правильного соотношения токена и эфира в пулах Uniswap (прим. переводчика: и могут стать, как показала недавняя история, причиной панической волатильности).

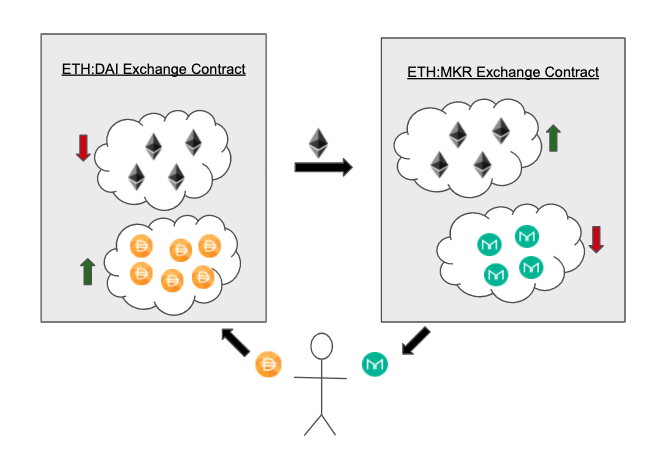

Обмен ERC20 ⇄ ERC20

При взаимодействии с одним контрактом Exchange пользователь может переключаться между Ether и конкретным токеном ERC20. Однако Uniswap позволяет пользователям напрямую обменивать токены ERC20 между собой, в одной транзакции.

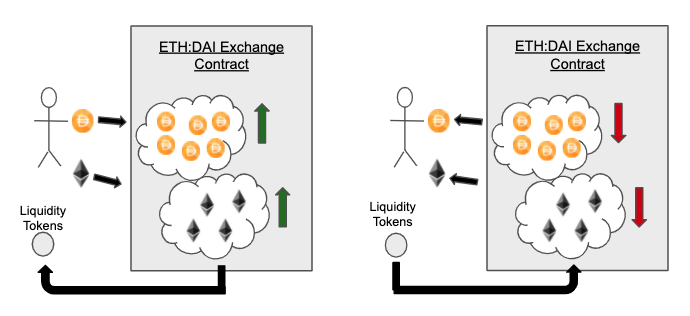

Провайдеры ликвидности

Когда для токена впервые создается контракт Exchange, оба пула (токена и эфира) пусты. Первый человек, который делает депозит в контракт, и определяет соотношение между токеном и эфиром. Если они вносят соотношение, отличное от текущего рыночного курса, тогда предоставляется арбитражная возможность. Если ликвидность добавляется в уже существующий пул, необходимо добавлять пропорциональное количество и ETH и токена. Если этого не сделать, ликвидность в пуле подвергается арбитражному риску.

Кроме того, большие пулы ликвидности полезны для пользователей, поскольку они допускают большие сделки, не отклоняя соотношение токена к ETH слишком далеко по кривой. Uniswap стимулирует пользователей добавлять ликвидность в пулы, вознаграждая провайдеров комиссией, которую взимает протокол. За обмен между эфиром и токеном взимается комиссия в размере 0,3%, а при обмене токенов на токены — примерно 0,6%.

Наконец, специальные токены, известные как токены ликвидности, создаются по адресу провайдера пропорционально тому, сколько ликвидности было внесено в пул. Токены ликвидности сжигаются, когда пользователь хочет получить предоставленную им ликвидность плюс комиссии, которые были накоплены, пока его средства были заблокированы.

Прим. переводчика: следует понимать и риски, связанные с предоставлением ликвидности. Более подробно можно почитать в статье Uniswap: A Good Deal for Liquidity Providers? или хорошем обзоре Are Uniswap‘s Liquidity Pools Right for You?

Сейчас Uniswap переходит на новую версию V2, которая будет обладать множеством улучшений, в первую очередь связанную с ценообразованием и препятствованию атак на пулы, например, front-running-а. Обе версии протокола будут работать параллельно, поэтому мы сможем сравнить эффективность и посмотрим, как распределиться ликвидность.

Что такое Uniswap?

Uniswap — протокол с открытым исходным кодом и некастодиальная криптобиржа, позволяющая безопасно обменивать Ethereum (ETH) и токены стандарта ERC-20, не используя традиционную модель книги ордеров.

Uniswap объединяет токены в смарт-контракты, создавая пулы ликвидности. Участники платформы могут обменивать активы, создавать новые торговые пары и добавлять токены в пулы для получения комиссионного вознаграждения.

Кто и когда создал Uniswap?

Протокол Uniswap создал разработчик Хайден Адамс.

6 июля 2017 года Адамс уволился из компании Siemens, где после окончания колледжа работал инженером-механиком. Друг Адамса Карл Флерш, работавший в Ethereum Foundation, посоветовал ему стать разработчиком смарт-контрактов.

В течение следующих двух месяцев он занимался изучением азов Ethereum, Solidity и JavaScript, после чего Карл предложил Адамсу имплементировать механизм автоматизированного маркетмейкера (AMM).

Первым возможность создания маркетмейкеров на Ethereum, использующих уравнение x*y=k, рассмотрел разработчик проекта Gnosis Алан Лю. Коллега Лю по Gnosis Мартин Копплеман предложил эту идею Виталику Бутерину, который представил ее в статьях в личном блоге и на платформе Reddit.

В создании Uniswap Адамсу помогали разработчик Microsoft и Google Каллил Капуоззо, программисты Учиел Вилчис, Филипп Дайан, Дэн Робинсон, Энди Милениус и другие.

К марту 2018 года разработчики представили демо-версию Uniswap. 2 ноября 2018 года состоялся запуск полной версии протокола.

Презентуя Uniswap, Адамс перечислил его основные характеристики:

«Нет центрального токена или комиссии платформы. Нет особого отношения к ранним инвесторам, пользователям или разработчикам. Листинг токена бесплатный. Все функции смарт-контракта открыты, их можно улучшать».

Кто придумал название Uniswap?

Как работает Uniswap?

Протокол Uniswap включает серию смарт-контрактов, которые позволяют любому пользователю напрямую торговать друг с другом на блокчейне Ethereum. Технически — это децентрализованная биржа (DEX).

Uniswap — общедоступный инструмент, распределяющий вознаграждение среди поставщиков ликвидности. Провайдеры поддерживают биржу, «запирая» токены, что позволяет другим пользователям торговать в децентрализованной системе.

Платформа не требует регистрации и прохождения процедур KYC и AML. Необходим только Ethereum-кошелек вроде MetaMask. Отличительной чертой Uniswap является использование механизма под названием Constant Product Market Maker.

Uniswap не связывает продавцов и покупателей, чтобы те устанавливали цену Poop Token, а использует уравнение: x * y = k. В уравнении x и y представляют количество токенов ETH и ERC-20, доступных в пуле ликвидности; k — постоянная величина.

Исходя из баланса между токенами ERC-20 и ETH, а также между спросом и предложением, уравнение рассчитывает цену того или иного токена.

У каждого токена есть свой собственный смарт-контракт и пул ликвидности. Любой пользователь может торговать этой монетой или вносить средства в пул ликвидности, получая комиссионное вознаграждение от обменных операций в размере 0,3%.

Как создаются токены Uniswap?

Всякий раз, когда в пул ликвидности Uniswap добавляются новые токены, пользователь получает «пул-токен» стандарта ERC-20. Пул-токены можно обменивать, перемещать и использовать в других децентрализованных приложениях.

Когда средства становятся востребованы, пул-токены сжигаются. Каждый пул-токен представляет долю пользователя в суммарных активах пула и долю торговой комиссии пула в 0,3%.

Как осуществляется обмен токенов на Uniswap?

Протокол Uniswap доступен через интерфейс uniswap.org. Подключиться к нему можно с помощью Ethereum-кошелька, например, MetaMask.

Пользователь может обменивать токены или добавлять активы в пул ликвидности Uniswap. Необходимо выбрать токен, который пользователь хочет получить, и актив, которым необходимо заплатить. Затем пользователь должен одобрить транзакцию с помощью своего кошелька и подтвердить операцию, уплатив комиссию сети Ethereum.

Поскольку Uniswap — протокол смарт-контрактов с открытым исходным кодом, для него уже создано несколько пользовательских интерфейсов. Например, InstaDApp позволяет добавлять средства в пулы Uniswap без доступа к интерфейсу биржи.

Интерфейс Zapper.fi дает возможность добавлять средства в пулы Uniswap, используя только Ethereum, а не ETH и другой токен. Этот сервис также предлагает решения «в один клик» для покупки пул-токенов в сочетании со стратегиями bZx.

Что такое Uniswap v2?

Возможность обмена любых токенов ERC-20 между собой

В Uniswap V2 любой токен ERC-20 можно размещать в пуле с любым другим активом этого же стандарта. В основных контрактах вместо нативного ETH используется Wrapped Ether (WETH), хотя конечные потребители могут по-прежнему использовать ETH посредством вспомогательных контрактов.

Если два токена ERC20 не образуют прямой пары и не имеют общей пары между собой, их своп возможен, пока существует путь между ними. Для оптимизации прямых и многостадийных свопов используются маршрутные контракты (Router contracts).

Улучшенный контроль котировок

В Uniswap V2 предусмотрен улучшенный контроль котировок благодаря применению оракулов.

Мгновенные свопы предусматривают возможность вывода «сколько угодно монет» для осуществления, например, арбитражных и маржинальных торговых операций.

Как развивается Uniswap?

Хотя запуск Uniswap состоялся в ноябре 2018 года, долгое время протокол уступал в популярности централизованным биржам, а в сфере DeFi — лендинговым протоколам вроде Maker. Важным фактором успеха проекта стал запуск обновленной версии платформы.

В августе 2020 года состоялся форк Uniswap под названием SushiSwap: возник протокол с токеном управления SUSHI. На первом этапе форк позволял размещать в протоколе существующие токены ликвидности Uniswap для получения дохода. На втором этапе началась миграция средств в пулы на SushiSwap.

Поначалу SushiSwap переманил к себе львиную долю средств пользователей Uniswap, но после сокращения раздачи токенов SUSHI утратил былые показатели ликвидности. Лидерство Uniswap укрепилось с выпуском токена управления UNI, о котором объявили 16 сентября.

Вскоре после запуска UNI специалисты аналитической компании Glassnode пришли к выводу, что токены управления Uniswap не заблокированы в смарт-контракте и находятся на обычных Ethereum-адресах, что поднимает вопросы о степени децентрализации биржи.

Благодаря внедрению UNI объем заблокированных средств (TVL) на Uniswap не только вернулся к прежним значениям, но даже превысил их.

24 декабря 2020 года в системе Uniswap завершилось третье голосование, на котором впервые утвердили предложенные изменения: представители сообщества высказались касательно программы грантов для развития экосистемы при помощи токенов UNI.

На первом этапе финансирование рассчитано на небольшие проекты, в том числе хакатоны. В дальнейшем гранты планируется выдавать более существенным инициативам. С 2021 года организаторы начнут принимать заявки на поддержку мероприятий в форме вознаграждений для их участников. К принятию решений будут привлекать более широкое сообщество.

Разработчики пообещали внедрить решение второго уровня Optimism вскоре после релиза новой версии.

Что такое Uniswap v3?

От предыдущей новую версию отличает акцент на капиталоэффективности, сделанный благодаря концепции концентрированной ликвидности. Провайдеры ликвидности (LP) теперь смогут выбирать определенный ценовой диапазон для предоставления средств в пул.

Это позволит участникам рынка концентрировать ликвидность там, где происходит основная торговая активность. В результате LP смогут повысить рентабельность капитала, направив свободные средства в другие пулы и инвестиционные инструменты. Такой подход позволяет лучше диверсифицировать риски.

v3 также вводит концепцию активной ликвидности. Если цена выходит из назначенного LP диапазона, ликвидность фактически удаляется из пула, прекращая приносить комиссионный доход.

Когда это случается, ликвидность перетекает полностью в один из активов пула. В этот момент LP может либо подождать, пока цена вернется в заданные рамки, либо изменить ценовой диапазон на более актуальный.

Концепция концентрированной ликвидности также делает возможными ордера лимитного диапазона [Range Limit Orders]. Они позволяют LP выделять токены одного вида под определенный диапазон выше или ниже текущей рыночной цены. Когда цена входит в указанный пользователем коридор, один актив продается за другой. При использовании этой функции в рамках узкого диапазона можно достичь эффекта, подобного использованию стандартного лимитного ордера.

Множественные позиции. LP могут предоставлять ликвидность в один и тот же пул в соответствии с различными ценовыми диапазонами, которые могут частично между собой совпадать.

В Uniswap v3 предусмотрена трехуровневая структура комиссий провайдеров ликвидности (0,05%, 0,3% и 1%). В компании ожидают, что комиссии в 0,05% будут характерны в основном для пар со стейблкоинами. Уровень 0,3% будет свойственен пулам вроде ETH/DAI, и 1% — гораздо более волатильным парам с низколиквидными активами.

Что такое Uniswap и как он работает?

Uniswap – это набор компьютерных программ, которые работают на блокчейне Ethereum и позволяют децентрализовать обмен токенами. Uniswap работает с помощью единорогов (как и следует из логотипа).

На Uniswap трейдеры могут обменивать токены Ethereum, не доверяя никому свои средства. При этом любой может предоставить свою криптовалюту в пулы ликвидности, которые играют роль специальных резервов. За предоставление своих средств пулам трейдеры получают комиссию.

Как волшебные единороги конвертируют один токен в другой? Зачем вообще пользоваться Uniswap? Давайте разбираться.

Введение

Многие разработчики ломают голову над изобретением новых способов создания децентрализованной биржи. Среди них Uniswap – один из первопроходцев. Принцип работы Uniswap немного сложнее, чем у традиционной DEX. Однако вскоре мы убедимся, что у этой модели есть ряд существенных преимуществ.

Что такое Uniswap?

Поскольку протокол Uniswap является децентрализованным, листинг отсутствует. По сути, если трейдерам доступен пул ликвидности, может быть выпущен любой токен ERC-20. В результате комиссий за листинг на Uniswap попросту нет. В некотором смысле протокол Uniswap существует как «общественное благо».

Протокол Uniswap был создан Хайденом Адамсом в 2018 году. Но технология, лежащая в основе его реализации, была впервые описана соучредителем Ethereum Виталиком Бутериным.

Как работает Uniswap?

В Uniswap нет книги ордеров, а значит, традиционная архитектура цифровой биржи невозможна. Здесь используется модель под названием Constant Product Market Maker (маркет-мейкер c постоянным продуктом), которая является вариантом модели Automated Market Maker (автоматический маркет-мейкер, или AMM).

Но что произойдет, когда кто-то захочет совершить сделку?

Uniswap v3

Технология, лежащая в основе Uniswap, пережила несколько итераций. Скорее всего, если вы пользовались Uniswap, это была Uniswap v2. Но технологии совершенствуются и не стоят на месте. Давайте рассмотрим самые важные нововведения Uniswap v3.

Эффективность капитала

Одно из наиболее значительных изменений Uniswap v3 касается эффективности использования капитала. Большинство AMM крайне неэффективны с точки зрения капитала: большая часть средств, которые находятся в них на текущий момент, не используется. Это связано с особенностями модели x*y=k, о которой мы говорили выше. Простыми словами: чем больше ликвидности в пуле, тем более крупные ордера система может поддерживать в большем ценовом диапазоне.

Однако поставщики ликвидности (LP) в этих пулах обеспечивают ликвидность для ценовой кривой (диапазона) от 0 до бесконечности. Весь этот капитал зарезервирован для сценария, когда один из активов в пуле вырастает в 5, 10, 100 раз.

Если это произойдет, то неиспользуемые активы гарантируют, что в данной части кривой еще останется ликвидность. Это означает, что только небольшая часть ликвидности в пуле находится там, где происходит большая часть торговли.

Например, сейчас заблокированная ликвидность Uniswap составляет около 5 миллиардов долларов, в то время как в день используется только 1 миллиард от этого объема. Согласитесь, можно было придумать что-то более совершенное? Похоже, команда Uniswap тоже об этом задумалась и решила проблему с помощью Uniswap v3.

Поставщики ликвидности теперь могут устанавливать индивидуальные диапазоны цен, для которых хотят предоставлять ликвидность. Это должно увеличить концентрацию ликвидности в том ценовом диапазоне, в котором происходит большая часть сделок.

В некотором смысле Uniswap v3 – это элементарный способ создания ончейн-книги ордеров на Ethereum, где маркет-мейкеры могут принимать решения о предоставлении ликвидности в устанавливаемых ими ценовых диапазонах. Следует отметить, что от данного нововведения выигрывают в первую очередь профессиональные маркет-мейкеры, а не розничные участники. Ключевое преимущество AMM в том, что каждый может обеспечить ликвидность и заставить свои средства работать.

LP-позиции на Uniswap в качестве NFT-токенов

Uniswap на уровне 2

Комиссии за транзакции в Ethereum резко выросли за последний год. Это делает использование Uniswap экономически невыгодным для многих пользователей с небольшим объемом средств.

Что такое непостоянные потери?

Маша решает вывести свои средства и получает 10% пула в соответствии со своей долей. В результате она получает 0,5 ETH и 200 USDT на общую сумму 400 USDT. Похоже, она получила неплохую прибыль. Но что, если бы она решила не вкладывать свои средства в пул? У нее в распоряжении был бы 1 ETH и 100 USDT на общую сумму 500 USDT.

Как Uniswap зарабатывает деньги?

Никак. Uniswap – это децентрализованный протокол, поддерживаемый Paradigm (хедж-фонд криптовалют). Все комиссии идут поставщикам ликвидности, и ни один из учредителей не получает процент от сделок, совершаемых через протокол.

В настоящее время комиссия за транзакцию для поставщиков ликвидности составляет 0,3% за сделку. По умолчанию заработанные комиссии добавляются в пул ликвидности, но поставщики ликвидности могут погасить их в любое время. Комиссии распределяются в соответствии с долей каждого поставщика ликвидности в пуле.

Часть комиссий может быть направлена на развитие Uniswap в будущем. Команда Uniswap уже запустила улучшенную версию протокола под названием Uniswap v2.

Как пользоваться Uniswap

Токен Uniswap (UNI)

UNI — это собственный токен протокола Uniswap, который дает своим держателям права на управление. Это означает, что владельцы UNI могут голосовать за изменения в протоколе. Ранее мы упоминали, что протокол существует как своего рода общественное благо. Токен UNI подтверждает эту идею.

При создании Uniswap был эмитирован 1 миллиард токенов UNI, 60% из которых распространяются среди существующих членов сообщества Uniswap. Остальные 40% станут доступны членам команды, инвесторам и консультантам в течение четырех лет.

Часть токенов распределяется сообществу за счет добычи ликвидности. Токены UNI будут распределены между теми, кто предоставляет ликвидность следующим пулам Uniswap:

Кто входит в сообщество Uniswap? Любой адрес Ethereum, который взаимодействовал с контрактами Uniswap. Далее давайте рассмотрим, как можно получить токены UNI.

Как получить токены Uniswap (UNI)

Если вы использовали Uniswap, то, скорее всего, сможете получить 400 токенов UNI на каждый адрес, с которым вы использовали Uniswap. Как получить свои токены:

Подключите кошелек, с которым вы ранее использовали Uniswap.

Нажмите Claim your UNI tokens (Получить токены UNI).

Поздравляем! Теперь вы владеете токенами UNI.

Хотите продать свои токены UNI? Используйте для этого Binance.

Как купить UNI на Binance

В строке поиска введите выбранную вами пару. В нашем примере используется UNI/BUSD.

Чтобы создать рыночный ордер, нажмите [Спот] в левой части экрана. На вкладке [Купить] обязательно выберите [Рынок] в качестве типа ордера и введите нужную сумму BUSD. После этого нажмите [Купить UNI], и ордер будет размещен.