vix что это на бирже

Правда и неправда об индикаторе VIX

Что же такое индекс VIX?

Разработанный в 1993 году Чикагской биржей опционов (CBOE) Индекс волатильности (Чикаго Опционы VIX ) является одним из самых широко признанных биржевых методов для оценки волатильности фондового рынка. Используя краткосрочные опционы «Колл» и «Пут» у денег, индекс измеряет подразумеваемую волатильность опционов на индекс S&P 500 на будущие 30 дней. Но поскольку это в основном производная производной, то он скорее всего воспринимается как барометр рынка, чем что-либо иное. И, как у барометра, у него есть конкретные цифры, которые рассказывают историю рынка.

Уровень ниже 20, как правило, считается медвежьим, указывая на то, что инвесторы стали чрезмерно удовлетворенными. Между тем, уровень больше 30, уже высокий уровень страха инвесторов и считается бычьим.

Торговля по этому индикатору заключается в том, чтобы ждать пиков VIX выше 30 и далее дожидаться снижения VIX, прежде, чем совершать свою покупку. Поскольку волатильность уменьшается, то акции в целом будут расти, и вы можете получить большую прибыль. Такое поведение рынка постоянно повторяется, потому Вы сможете увидеть это снова и снова.

Это уже фактически поговорка: «Когда VIX высок, пора покупать». Высокая же волатильность при росте означает, что толпа боится. Когда толпа боится, она начинает продавать, и курсы акций резко падают, позволяя трейдерам заработать деньги на проведении сделок с великолепной доходностью и вероятностью.

Мой первый урок по торговле на фондовом рынке не имел вообще ничего общего с акциями. Мой учитель усадил меня в кресло, посмотрел на меня и сказал: “Как только ты сможешь понять природу человеческих эмоций и математику, ты станешь хорошим опционным трейдером”.

С тех пор я изучал метод за методом и множество различных индикаторов в стремлении покорить рынки. Параллельно я сделал интересное наблюдение: почти каждый индикатор или метод торговли завязан на эмоциях участников рынка и на том, как можно извлечь выгоду из реакции инвесторов на те или иные события. Однако, в нашем мире, движимом технологическим прогрессом, становится все сложнее и сложнее читать мысли и настроения основной массы участников рынка. Трейдеры используют множество техник, чтобы прочитать мысли инвесторов.

Как бы странно это ни звучало, но VIX стал индикатором, измеряющим страх участников рынка. Многие даже используют его как основной индикатор для открытия сделок, считая его надежным. Но дело в том… что это самое худшее, что среднестатистический инвестор может предпринять.

Заблуждение: VIX — это индикатор страха

Дабы не мучить читателя запутанными математическими формулами, скажу лишь то, что лучшее определение индикатору VIX звучит так: это комплексная формула, которая совмещает показания подразумеваемой волатильности за первые два месяца движения опционов на каждую акцию, входящую в состав индекса S&P 500 (SPX). На выходе мы получаем процентное соотношение. На данный момент этот VIX находится на отметке немного больше 20%.

Что это значит? Чтобы понять, как данный индикатор должен влиять на вашу торговую стратегию, вам нужно знать подразумеваемую волатильность (implied volatility или IV). Иными словами, если IV равно 20, то это значит, что рынок ожидает ценовое отклонение не больше 20% в одну из сторон в течение года. Чем выше число, тем более серьезное ценовое отклонение ожидается, и наоборот.

Даже несмотря на тот факт, что IV обычно растет, когда стоимость акции быстро падает, VIX — это НЕ индикатор страха.

Правда: VIX предсказывает движение

VIX указывает на то, насколько волатильными будут рынки. И делает он это достаточно точно. Например, в мае сего года средние показания индикатора VIX составляли 21%. Даже несмотря на то, что VIX основан на годичных данных, существуют способы экстраполировать индикатор на дни, недели или месяцы.

Дабы не устраивать вам уроков математики, я скажу вам, что 21% годичного VIX приблизительно равен 6% месячного VIX. И знаете что? Именно настолько и снизился фондовый рынок в прошлом месяце. Однако рынок мог и вырасти на 6%, и в этом случае индикатор также оказался бы прав. Это значит, что с таким же успехом мы могли бы назвать VIX индикатором жадности или удовлетворенности.

Поэтому в следующий раз, когда кто-нибудь скажет вам, что VIX вырос, и это значит, что рынок в страхе, спросите у него, насколько сильно рынок боится. А еще лучше, попросите их объяснить вам, как именно функционирует данный индикатор. Скорей всего, они и понятия не имеют, как он это делает.

VIX может помочь трейдерам, но не таким образом, как большинство из нас думает.

Секреты фондового рынка. Индекс паники и его интерпретация

В данной статье я хочу рассказать про индекс волатильности VIX, который также называют индексом паники фондового рынка.

У меня сформировалась определенная теория про изменение параметров его оценки, во второй части статьи она будет описана.

Этот индекс прогнозный, он дает оценку рыночного риска и настроений инвесторов. Чуть ниже объясню как.

VIX построен с использованием 30-ти дневной ожидаемой волатильности опционов на индекс S&P500.

Сразу хочу немного прояснить картину по поводу разных видов волатильности.

Не секрет, что многие участники рынка используют опционы для хеджирования своих позиций. Например, вы держите акции компании Х. В моменте рынок подает определенные сигналы и у вас складывается ощущение, что по этой бумаге вероятна коррекция. Для хеджирования своих позиций вы покупаете опционы Put на акции Х.

Так вот, когда такое ощущение складывается у большого количества участников фондового рынка, они массово начинают хеджировать свои открытые позиции опционами Put. Соответственно, растет спрос на Put’ы, а при росте спроса начинает увеличиваться ожидаемая волатильность на эти опционы.

Фактически, с ростом ожидаемой волатильности можно предположить, что в будущем по активу участники ждут более высокие колебания цены.

Как это работает с VIX?

Как уже говорилось, индекс VIX построен с использованием 30-ти дневной ожидаемой волатильности опционов на S&P500. Когда участники ожидает падение индекса S&P, они начинают хеджировать свои портфели опционами Put, повышая спрос на них.

Начинает расти ожидаемая волатильность, а, соответственно, начинает расти и сам индекс VIX.

Обратите внимание на график ниже. На нем отмечены периоды коррекции по S&P500. В моменте, когда падает S&P, значение VIX тут же начинает увеличиваться.

Казалось бы, как можно спрогнозировать коррекцию по S&P500, когда VIX только в моменте реагирует на падение. То есть S&P500 падает и только в момент его падения начинает расти VIX.

У двух связанных активов рано или поздно случаются расхождения. VIX и S&P – не исключение. Возникают моменты, когда индекс паники растет и с ним же растет индекс широкого рынка(корреляция у них обратная). Подобная ситуация была 3 сентября. За неделю до коррекции VIX рос вместе с индексом S&P500. Подробнее я описываю сигналы сентябрьской коррекции в этом посте в Instagram.

В следующей главе я опишу еще один способ, как с помощью VIX определить вероятную коррекцию, а также объясню свою теорию изменяющегося рынка.

Традиционно по индексу волатильности есть значения, которые описывают текущие настроения инвесторов.

Важно понимать одно. Значение любого финансового инструмента всегда будет стремиться к своей средней. VIX не исключение.

На графике ниже изображен индекс волатильности и нанесена простая средняя скользящая с периодом 200(красная линия).

Когда значение индекса слишком долго стоит под средней скользящей, есть высокая вероятность всплеска волатильности на S&P500, а, соответственно, роста VIX и, как минимум, его возврата к средней. Обратите внимание на графики ниже.

Таких примеров можно привести огромное множество.

Этот прием можно использовать, например, при торговле UVXY. Что такое UVXY я писал в своем Telegram-канале. Почитать можно, нажав на ссылку тут.

Что я думаю по поводу интерпретации индекса волатильности в недалеком будущем.

Моя теория заключается в том, что какой-бы ни был спокойный рынок сейчас и в будущем, значение VIX больше не опустится ниже 18. По крайней мере, пока на рынке такое количество инвесторов, которые используют опционы.

На сегодня 200 дневная средняя находится на отметке 28, значение индекса паники = 24. То есть на данный момент VIX находится ниже своей средней. Возврат к средней обеспечен, остается вопрос тайминга этого события.

Больше интересных материалов по трейдингу инвестициям на моем канале в Telegram.

Индекс страха. Кто и как зарабатывает на нервозности инвесторов

Самый известный из таких индикаторов — Индекс волатильности Чикагской биржи опционов VIX. Он также известен как индекс страха.

Как работает индекс страха VIX

Аналитики и инвесторы, использующие VIX, считают, что он измеряет настроение рынка относительно будущей волатильности. Иными словами, этот индекс демонстрирует уровень опасений инвесторов относительно будущих движений рынка.

Зная степень опасения инвесторов сейчас, можно предположить, в какую сторону совокупные настроения инвесторов направят котировки.

Каким же образом измеряются эти опасения? Главная идея, согласно которой используется индикатор волатильности, заключается в том, что в основе расчета индикатора лежат цены на опционы. Поэтому для понимания того, как это работает, нужно разобраться, как устроен опцион.

Опцион представляет собой специфический биржевой контракт, который наделяет купившего его инвестора правом купить или продать биржевой товар по определенной цене. В классической биржевой сделке речь идет об обязанности, а не праве.

Из-за этого свойства опцион часто используют для рыночной страховки инвестиций. Как это достигается? Рассмотрим, как используются опционы на примере нефти.

Опцион на нефть: пример расчета

Такой опцион на право продажи называют опционом-пут — по-английски это звучит как put-option. Опцион на право покупки называют опционом-кол. В английском варианте — call-option.

Эти трейдеры порождают спрос на опционы-кол. Соответственно, текущее соотношение продавцов и покупателей, а также их настроения и ожидания будущего движения цен проявятся в ценах на пут- и кол-опционы. Таким образом, соизмеряя цены опционов, можно численно определить настроения инвесторов относительного движения цен.

И при чем тут нервозность инвесторов?

Чем больше инвесторов опасается падения рынка, тем больше вырастают премии на опционы-пут и снижаются премии на опционы-кол.

Напротив, если рынок уверен в росте, то премии на кол-опционы возрастут, на пут-опционы снизятся.

Но если рынок не уверен в направлении, тогда большинство участников опасаются непредвиденных движений и страхуются от них. Это проявится рост премий всех опционов — как пут, так и кол.

Расчет индекса производится таким образом, что чем больше размеры премий, тем больше значение индекса VIX.

Шкала страха от 0 до 100

Значения индекса VIX в теории располагаются на шкале от 0 до 100. Индекс рассчитывается с января 1990 года. Максимального в истории значения в 89,53 пункта индекс достигал 24 октября 2008 года, минимального — 8,56 пункта — 24 ноября 2017 года. Чаще всего значения индикатора располагаются в диапазоне от 15 до 40.

Если значение индикатора превышает уровень 70–80, то теоретически это должно означать, что трейдеры стремятся максимально застраховаться. Причем уже не только от колебаний, но и от глубокого падения рынка.

После того как в октябре 2008 года индикатор достиг максимальных значений, американские индексы продолжили снижение, достигнув дна в марте 2009 года. Надо заметить, что на практике индикатор принимал значения выше 50 за всю свою историю только с октября 2008 года по март 2009-го включительно. Поэтому на деле использовать его для предсказания вхождения в нисходящий тренд более не представилось возможным.

Чаще всего трейдеры предпочитают ориентироваться на верхний предел 45. Нахождение индикатора выше 45 означает, что уровень страха на рынке достаточно высок и пока стоит воздержаться от покупок. Правда, как сигнал к продажам преодоление этих уровней воспринимать все же не стоит.

Существует ли российский индекс страха

VIX может служить опережающим индикатором при торговле ценными бумагами, обращающимися на американских биржах. На российском рынке существует аналогичный индикатор RVI. Он мог бы служить измерительным ориентиром настроений инвесторов на российском фондовом рынке.

Индекс рассчитывается с 2014 года по методике, схожей с расчетом индекса страха VIX, но учитывает опционы на индекс РТС. Индекс РТС, в свою очередь, рассчитывается исходя из цен на российские акции в долларах США. Поскольку в расчет никак не принимается будущий курс рубля относительно доллара, то ориентироваться на RVI, торгуя ценными бумагами в рублях, все-таки не стоит.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

О чем нам говорит «Индекс страха» VIX?

С середины 90-х годов Чикагская опционная биржа рассчитывает индикатор волатильности — VIX, или так называемый «Индекс страха».

Этот показатель отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

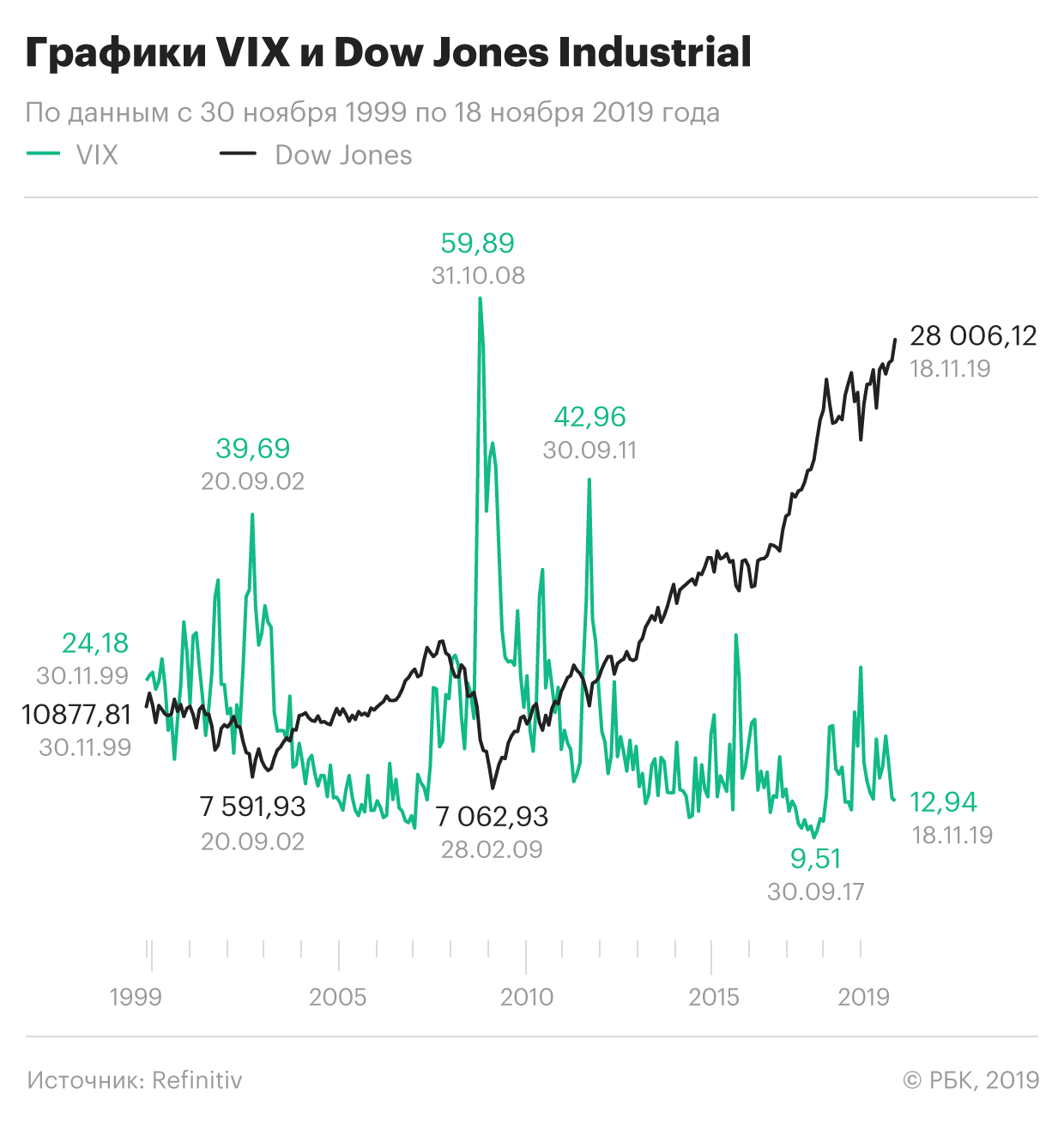

VIX показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается. По этому поводу на рынке есть поговорка: «If the VIX is high, it’s time to buy. When the VIX is low, look out below!»

По базовой теории, если значение VIX находится выше 40-45, то это говорит о панике на рынке и бегстве инвесторов из рисковых активов. Такие ситуации складываются тогда, когда цены находятся у минимумов и пора задумываться о долгосрочных покупках. Если же значение опускается к 20 или ниже, то на рынках наблюдается растущий тренд и, кажется, что так будет еще долгое время. В районе долгосрочных минимумов в пору задуматься о закрытии длинных позиций.

Впрочем, диапазон колебаний «индекса страха» может изменяться в различные исторические периоды. Более того, индикатор способен длительное время находиться в районе минимумов. В последние годы VIX как правило низок во многом благодаря действиям мировых центробанков, накачавших финансовую систему деньгами. С 2012 года индекс большую часть времени находится ниже 20, в районе 11 на минимумах. Выбросы наверх наблюдаются также редко, как и коррекции по фондовому рынку США.

Что это может означать?

Позиция быков — налицо «новая норма», сопровождающаяся страхом оказаться «вне рынка». По мнению оптимистов, VIX — это скорее не «мера страха», а «мера арбитража». Отсутствие волатильности затрудняет работу трейдеров и снижает доходы банков, но в принципе может долгое время ничего не означать.

Точка зрения медведей — налицо затишье перед бурей, и в перспективе ситуация может измениться. Она получила подтверждение летом прошлого года, когда мировые рынки накрыл «черный понедельник».

Кроме того, существуют моменты, когда появляются расхождения между логичной обратной корреляцией индекса S&P500 и VIX. То есть обновление нового локального максимума по индексу широкого рынка может не совпадать с новым минимумом по VIX. Подобного рода дивергенции очень часто становятся предвестниками разворота основной тенденции на рынке.

Таким образом, за счет анализа «индекса страха» среднесрочные и долгосрочные инвесторы могут получить полезный сигнал о том, что пора фиксировать свои позиции, так как тренд находится уже на своем излете и скоро общая динамика сменится на противоположную.

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Как «купить» индекс волатильности

Ждете просадки по рынку акций, а волатильность при этом на минимумах? Хотите на этом заработать или просто захеджировать портфель акций? Добро пожаловать в клуб покупателей индекса волатильности!

Купить волатильность лучше всего на рынке США. Речь идет об индексе VIX. На российском рынке тоже есть аналог (фьючерсы RVI), но он не особо ликвиден.

С середины 90-х годов Чикагская опционная биржа рассчитывает индикатор волатильности — VIX, или так называемый «Индекс страха». Этот показатель отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

VIX показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается. Подробнее читайте «О чем нам говорит «Индекс страха» VIX?».

Данные с 2007 года, таймфрейм месячный

Если VIX притаился внизу, можно попробовать сыграть на возможном выбросе наверх. Надо понимать, что «индекс страха» может долго колебаться на минимумах. Однако в случае обвала рынка акций США, взлет VIX может оказаться резким.

«Купить» VIX можно несколькими способами.

Наиболее распространенный

Лидером по оборотам является iPath® S&P 500 VIX Short-Term Futures ETN (VXX). Базируется на индексе, состоящем их краткосрочных фьючерсов на VIX. Для игре на росте волатильности бумаги необходимо купить.

Риски, связанные с этим продуктом таковы. Во-первых, волатильность базового актива, готовый способен двигаться по 10% в день и более, но в этом и заключается основная возможность сверхзаработка, связанная с подобный трейдом.

Во-вторых, динамика VXX может серьезно не совпадать с поведением VIX. Возможно запаздывание. Помимо этого, VXX не подходит для долгосрочной позиции, потому что фьючерсы на VIX обычно уменьшаются со временем. Это медленное снижение, вызванное потерями на перенос позиции перед экспирацией, происходит, когда фьючерс находится в контанго (дальние контракты выше ближних). Это обычно снижает цену на VXX на 5-10% за месяц.

Позитивный момент — несмотря на возможные расхождения с VIX, бумаги VXX отрицательно коррелируют с индексом S&P 500. Так что, при обвале широкого рынка вы сможете неплохо заработать на взлете подразумеваемой волатильности.

Данные за год, таймфрейм дневной

Ну и последнее, в теории ETN несут в себе риски контрагента. Для их создания сами фьючерсы на VIX управляющая компания не покупает, заключаются соответствующие свопы с банками. Для любителей бумаг ETF, лишенных риска контрагента, существует аналог — ProShares VIX Short-Term Futures ETF (VIXY). Тут торговые обороты и размер активов фонда в разы меньше.

Агрессивные варианты

Речь идет о продуктах c зашитым плечом. Они явно не для слабонервных, зато подходят для агрессивных интраждейщиков. Речь идет о маржинальных Exchange Traded Products. В настоящее время лучшим из них с точки зрения краткосрочного отслеживания динамики базового актива и ликвидности является ProShares Ultra VIX Short-Term Futures ETF (UVXY).

Продукт этот отслеживает колебания индекса S&P 500 VIX Short-Term Futures с двойным плечом. То есть при росте базового индекса на 1% UVXY прибавляет 2%, и наоборот. Как и в случае более консервативных вариантов, риски работы с UVXY связаны с неточным отражением бумагами динамики самого VIX. Ну, а возможность резких колебаний тут еще выше из-за левериджированности продукта.

Данные за год, таймфрейм дневной

Прочие инструменты

Как вариант, возможна покупка самих фьючерсов на VIX. Это не самый удобный вариант, ибо фьючерсы необходимо заменять активными контрактами в преддверии экспирации. При этом, как показывает практика последних лет, долгожданного «золотого ключика» в виде взлета волатильности можно ждать месяцами.

Еще один способ — операции с опционами. Тут можно реализовывать более продвинутые, менее рисковые стратегии. Однако работа с опционами требуют неплохой предварительной подготовки, работа с ними сложнее, чем просто «покупка волатильности», которую предполагают ETF и т.п. Помимо этого, опционы на VIX частенько дороги из-за высокой волатильности базового актива.

Заинтересовал какой-либо из представленных продуктов? Купить его можно на рынке США. Ответы на технические вопросы вы можете получить в службе поддержки ФГ БКС — тел. 88005005545. В сервисе «Вопросы аналитикам» на БКС Экспресс также можно задать вопрос в техподдержку, для этого достаточно выбрать соответствующую вкладку.

Оксана Холоденко,

эксперт по международным рынкам БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.