wacc что это простыми словами

Что такое WACC и как ее рассчитать

Думаю, что многие из Вас слышали о данном показателе. Для финансистов это вообще одно из основных понятий в теме инвестиционного анализа. Крупные компании считают данный показатель достаточно часто, а их руководство прекрасно понимает о чем идет речь, когда говорят, например, «наш WACC вырос». Почему желательно знать об этом показателе? Потому что он дает фундаментальное понимание и математическое обоснование того, какие инвестиционные проекты можно и нужно делать, а какие не надо.

Каждая компания на своем балансе имеет пассивы и активы. Каждый проект будет иметь пассивы и активы.

Пассивы – это источники формирования финансовых ресурсов компании/проекта – то, откуда мы берем деньги на бизнес/проект. Источников бывает всего 2 – собственные средства и заемные средства. Собственные средства – это наши деньги (деньги акционера, владельца бизнеса). Заемные средства – это деньги банков, друзей, других кредиторов, которые мы берем взаймы на реализацию тех или иных проектов.

Активы – это то, куда мы вкладываем деньги – здание, помещение, столы, стулья, компьютеры, кассовые аппараты, вешала для одежды на витрине, сама витрина.

Заемные средства компании стоят денег. Просто так деньги в займы никто не дает. Мы занимаем их под определенный процент годовых. Банк может профинансировать наш проект, скажем, под 15% годовых и дает нам 2000 рублей. Для реализации проекта необходимо еще 1000 рублей и мы вкладываем свои деньги – собственные средства. Стоят ли чего-то собственные средства? Конечно стоят! И всегда дороже заемных. Логичный вопрос – почему? Потому что мы имеем альтернативные варианты вложения денег – не только в текущий проект, но и в более доходные проекты. А еще мы можем вообще не вкладывать в какой-то реальный проект, а купить акции быстрорастущей компании и получить 30% годовых. В общем, мы объективно оцениваем стоимость собственных средств в 30% годовых. Или, другими словами, хотим получить доходность на вложенные собственные средства 30% годовых, меньше нам никак не интересно.

Что получается? Какова структура капитала (пассивов) нашего проекта?

Формула рассчета WACC

Вот сейчас давайте-ка и посчитаем средневзвешенную стоимость капитала проекта или WACC.

Получается, WACC = 1000/(1000+2000)*30% + 2000/(2000+1000)*15% = 20%.

Отлично, скажете Вы, и в чем смысл?

Именно поэтому, когда считают инвестиционные проекты и рассчитывают возврат на инвестиции, то в качестве дисконтирующего показателя в большинстве случаев выбирают WACC. Если NPV проекта при рассчитанном WACC (в качестве дисконта) получается больше нуля, то проект эффективен и мы можем в него инвестировать. Если ниже нуля, то нет смысла делать данный проект – мы не сможем расплатиться с банком и обеспечить себе требуемую доходность.

WACC: формула расчета показателя, что характеризует

Статья описывает понятие и формулу расчета средневзвешенной стоимости капитала WACC. Также описаны особенности применения показателя и пример расчета WACC по балансу.

Определение и формула расчета WACC

Средневзвешенная стоимость капитала, или (от анг. аббревиатуры) WACC – это показатель, используемый для оценки необходимости вложения капитала в инвестиционные проекты, ценные бумаги, основанной на дисконтировании планируемых доходов от инвестиционных вложений и измерении стоимости капитала.

Если описывать суть понятия WACC простыми словами, то это показатель минимальной величины возврата средств, относительно тех сумм капитальных вложений, которые были инвестированы в проект – то есть рентабельность капитала. Также можно обозначить показатель, как общая стоимость капитала – учитывающая объемы собственного и заемных средств, рассчитанных относительно их удельных долей.

Экономический смысл WACC заключается в том, что предприятие имеет право принимать различные решения (включая инвестиционные), если их текущая рентабельность не ниже, чем рассчитанное значение средневзвешенной стоимости капитала.

Таким образом, WACC отражает альтернативную выгодность инвестирования, процент прибыльности, который предприятие может получить не от нового проекта, а от вложения в уже существующее направление деятельности.

Согласно действующих нормативных актов, в России для расчета WACC используется следующая формула:

Структура капитала, предполагаемая при расчете WACC:

Показатель средневзвешенной стоимости капитала – это один из параметров динамических методов анализа инвестиционных проектов, который имеет большое значение для инвесторов и финансовых организаций. Чтобы грамотно сформировать финансовую модель и привлечь внимание банков и инвесторов, скачайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты основных экономических и финансовых показателей. Также вы можете заказать индивидуальный бизнес-план «под ключ», в котором будут учтены все особенности создания и развития конкретного предприятия или компании.

Что показывает WACC и где используется

Показатель средневзвешенной стоимости капитала применяется для проведения анализа в следующих основных направлениях:

Основные проблемы, которые возникают в процессе практического применения средневзвешенной стоимости капитала организации:

Расчет WACC по балансу

Рассмотрим формулу расчета WACC для предприятия:

Для расчетов ЦС и ЦЗ воспользуемся следующими формулами:

Уровень налоговой нагрузки определяется, как:

Расчет WACC по балансу рассмотрим на конкретном примере. Основные этапы подготовки к расчетам:

Полученное значение средневзвешенной стоимости капитала позволяет говорить о том, что все инвестиционные решения, доходность которых превысит 23,15% будут выгодны для компании. В процессе анализа значение WACC часто используется в связке с внутренней нормой доходности (IRR):

Исходя из всего вышеописанного, WACC является ключевым параметром оценки рациональности использования различных источников финансирования организации.

Также рекомендуем вам обратить внимание на статью Инвестиционный анализ и оценка деятельности предприятий. Из нее вы узнаете, какие еще существуют методы инвестиционного анализа.

Особенности применения WACC на практике

Как уже было сказано, показатель средневзвешенной стоимости капитала широко используется для стратегического планирования деятельности компании и финансового анализа.

WACC определяет уровень доходности активов, необходимый для обеспечения всех источников внешнего финансирования предприятия. Исходя из этого, корректный расчет средневзвешенной стоимости капитала, позволит найти минимальный уровень отдачи от внутренних инвестиций в компанию, то есть внутреннюю рентабельность использования ее активов.

С точки зрения экономической применимости, WACC говорит о том, что компания может принимать управленческие решения, связанные с изменением структуры капитала или вложением средств в отдельные направления деятельности, только в том случае, когда планируемый уровень рентабельности будет как минимум не ниже расчетного значения WACC.

Источники данных для расчета WACC:

Если источников финансирования значительное количество, то следует включать в расчеты только типичные источники со значительным вкладом в общий капитал организации. Это важно, так как редкие вид финансирования значительно усложняют расчеты, так как стоимость их использования обычно выше стандартных или вообще с трудом поддается исчислению.

При планировании нового проекта, например, строительстве отеля или гостиницы, вам понадобится бизнес-план в сфере отдыха и развлечений, где будет определено значение WACC.

WACC – важная составляющая стратегического и финансового анализа структуры капитала и направлений внутреннего инвестирования и развития компании. Чтобы качественно описать свой бизнес проект, скачайте на нашем сайте полноценный структурированный бизнес-план, с основными расчетами финансовых и экономических показателей проекта. Вы получите конкретный план действий и грамотное обоснование для привлечения финансирования. В качестве альтернативы – закажите индивидуальный бизнес-план «под ключ», в котором будет учтено максимум специфики конкретной отрасли и действующего в ней предприятия.

Средневзвешенная стоимость капитала (WACC) – что это, как рассчитать

WACC (Weighted Average Cost of Capital), средневзвешенная стоимость капитала – это финансовый показатель, рассчитываемый в целях оценки доходности инвестиций, проекта или бизнеса в целом. Простыми словами, WACC показывает, какой минимальный доход можно получить от вложения в тот или иной проект с использованием собственных и заемных средств.

Сегодня мы разберем формулу расчета WACC с примерами, узнаем, как рассчитать средневзвешенную стоимость капитала по данным финансовой отчетности, а также с использованием редактора Excel. И, конечно, поговорим о том, как применять показатель WACC для финансового анализа инвестиций.

Что такое WACC

Для начала вспомним структуру капитала организации. Мы знаем, что капитал делится на собственный и заемный. Собственный капитал включает:

Заемный капитал – это кредиты банков и другие виды займов, в т.ч. займы учредителей. Текущая кредиторская задолженность перед поставщиками и другими контрагентами не используется для расчета средневзвешенной стоимости капитала.

WACC – это определение доли каждого вида капитала в его общей структуре с учетом дисконтирования. Собственные средства дисконтируются на процент ожидаемой доходности, а заемные – на ставку рефинансирования ЦБ или процент по действующему кредиту (займу), а также ставку по налогу на прибыль.

Для чего нужен расчет

Формулу расчета WACC мы разберем далее, а пока следует понять главное. Средневзвешенная стоимость капитала рассчитывается исходя из следующего: я хочу получить доход в определенной сумме, вложив столько-то своих и столько-то чужих денег под определенный процент. Каков будет минимальный размер этого дохода? Если полученное значение меньше издержек на инвестиции, то проект, скорее всего, окажется убыточным.

Таким образом, рентабельность бизнеса или инвестиционного проекта должна быть выше показателя WACC.

Расчет средневзвешенной стоимости капитала нужен в целях:

Итак, основные задачи WACC – расчет минимального дохода и сравнение с другими показателями.

Простой тест: если показатель WACC больше ROA – это говорит о том, что доходность компании (проекта) снижается. Если ROA выше, значит, активы используются эффективно.

Чем выше ставка WACC, тем меньше дохода будет получено сверх произведенных вложений. К примеру, рассчитанная рентабельность компании составляет 30%, а WACC – 10%. Соответственно, доходность бизнеса составит 20% на каждый инвестированный доллар или рубль. Таким образом, рост средневзвешенной стоимости капитала является тенденцией к снижению прибыли.

Где используется WACC

Модель средневзвешенной стоимости капитала применяется экономистами и инвесторами для расчета:

Формула и порядок расчета средневзвешенной стоимости капитала

Классическая формула расчета WACC выглядит так:

\( E \) – собственные средства;

\( V \) – суммарная стоимость капитала;

\( R_e \) – требуемая доходность на собственный капитал;

\( D \) – заемные средства;

\( R_d \) – стоимость кредитов и других видов займов;

\( T \) – ставка налога на прибыль.

Сложности могут возникнуть только с определением величины Re. Скажем, если ожидаемая доходность составляет 5%, обратите внимание прежде всего на ставку по кредитам. Если стоимость займа больше, следует оценить удельный вес собственных и заемных средств в структуре капитала. И после этого подставить нужные значения в формулу.

Для анализа компании, где финансирование происходит только из собственных и заемных средств, используется упрощенная формула:

\( СК \) – собственный капитал;

\( We \) – доля собственного капитала;

\( ЗК \) – заемный капитал;

\( Wd \) – доля заемного капитала.

Обратите внимание, что в этой формуле налоги не учитываются.

Модификация формулы WACC

Классическая формула WACC больше подходит для оценки инвестиционных проектов, т.к. величину требуемой доходности можно варьировать. Существуют различные модификации расчета WACC.

Так, если компания имеет обыкновенные и привилегированные акции, то доходность по ним может быть разная. Соответственно, и формула расчета средневзвешенной стоимости капитала изменится:

\( \frac

\( Rp \) – доходность по префам.

Особенности применения WACC на практике

Прежде всего определим, какие показатели влияют на WACC:

В связи с этим возникает несколько вопросов.

Для оценки эффективности инвестиций определите средневзвешенную стоимость капитала по данным отчетности, а также по рыночным ценам.

Расчет WACC по балансу в Excel

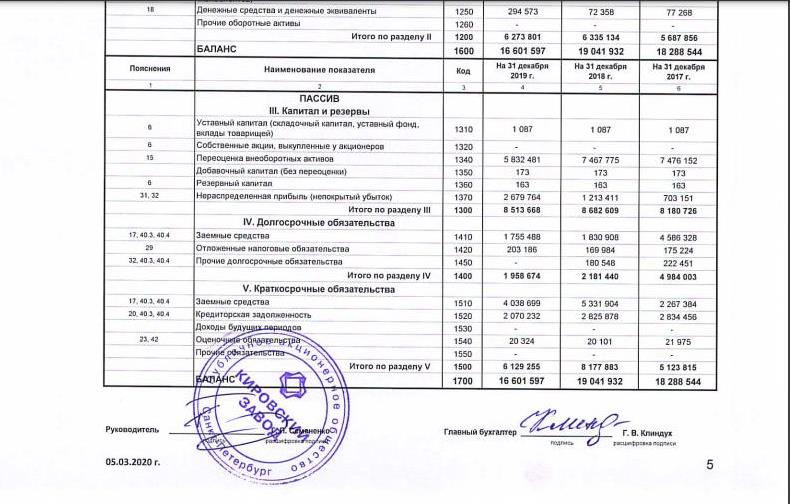

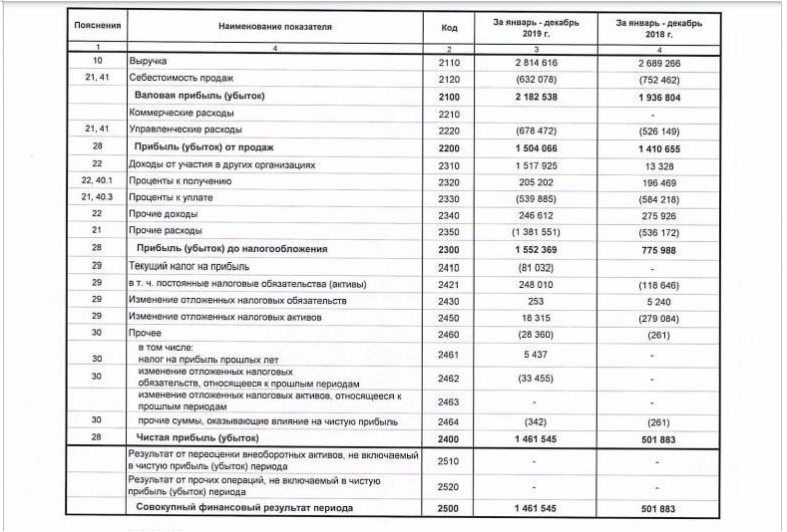

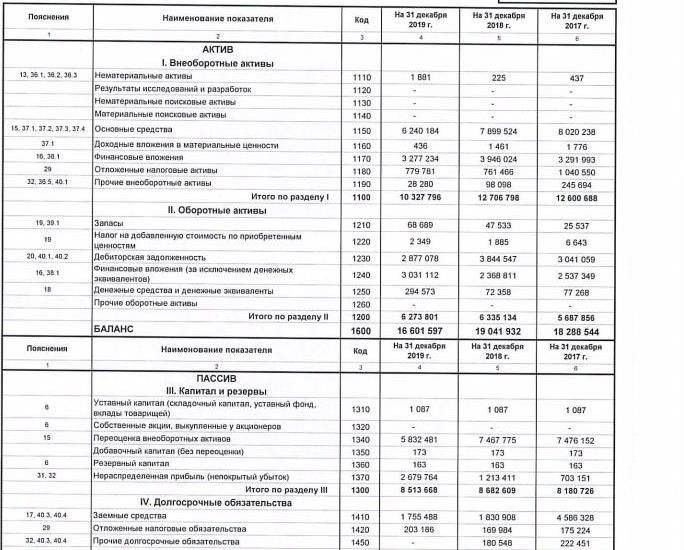

Приведем пример расчета WACC по балансу ПАО «Кировский завод»:

Ожидаемую доходность Re определим исходя из значения рентабельности собственного капитала ROE, которая рассчитывается по формуле:

\( R_e \) = \( ROE \) =1461545/8513688*100%=17%

Выполним расчет WACC в Excel:

| Наименование показателя | Ед. изм. | Значение |

|---|---|---|

| Собственный капитал (стр. 1300) | тыс. руб. | 8513688 |

| Чистая прибыль (стр. 2400) | тыс. руб. | 1461545 |

| Ожидаемая доходность Re | % | 17% |

| Заемный капитал (стр.1410+стр.1510) | тыс. руб. | 5794187 |

| Проценты к уплате (стр.2330) | тыс. руб. | 539885 |

| Стоимость заемного капитала Rd | % | 9% |

| Ставка налога на прибыль T | % | 20% |

| Доля собственного капитала We | % | 60% |

| Доля заемного капитала Wd | % | 40% |

| WACC | % | 13% |

Теперь рассчитаем коэффициенты рентабельности по предприятию и сравним полученные значения:

Напомню, что для расчета ROA нам нужна средневзвешенная стоимость активов за текущий и предыдущий периоды. Т.к. в балансе актив равен пассиву, возьмем данные по итогу баланса (стр. 1600 или 1700):

\( Активы \) =(16601597+19041932)/2=17821765 тыс. руб.

Итак, какие выводы можно сделать?

WACC у предприятия выше ROA, но ниже ROS. Это говорит о том, что на данный момент компания способна выполнить свои обязательства перед инвесторами, но в будущем могут возникнуть проблемы с привлечением заемных средств.

Проанализируем актив баланса: обратите внимание, как снизилась стоимость основных средств. Однако в целом для капиталоемких отраслей значение показателя рентабельности активов в размере 8% – очень неплохой результат. Поэтому я бы не стала делать скоропалительные выводы о падении доходности компании: возможно, часть заемных средств будет использована для обновления основных фондов и в будущем периоде их размер увеличится.

Примеры расчета WACC

Теперь, когда мы знаем, как рассчитать WACC по балансу, осталось разобраться в вопросе расчета средневзвешенной стоимости капитала организации, работающей в сфере малого бизнеса, и посчитать этот показатель для инвестиционного проекта.

Пример 1. Обратимся к данным бухгалтерского баланса российской компании, образованной в 2018 году. Как видно из отчета, на конец 2018 года в балансе присутствуют только уставный капитал и основные фонды. Деятельность ведется с 2019 г.

| Наименование показателя | Код стр. | На 31.12.2020 | На 31.12.2019 | На 31.12.2018 |

|---|---|---|---|---|

| АКТИВ | ||||

| Материальные внеоборотные активы | 1150 | 1690 | 480 | 280 |

| Нематериальные, финансовые и другие оборотные активы | 1170 | 350 | 731 | — |

| Запасы | 1210 | 215 | 368 | — |

| Денежные средства и денежные эквиваленты | 1250 | 121 | 99 | — |

| Финансовые и другие оборотные активы | 1260 | 45 | 31 | — |

| БАЛАНС | 1600 | 2421 | 1709 | 280 |

| ПАССИВ | ||||

| Капитал и резервы | 1370 | 602 | 395 | 280 |

| Долгосрочные заемные средства | 1410 | — | — | — |

| Другие долгосрочные обязательства | 1450 | — | — | — |

| Краткосрочные заемные средства | 1510 | 750 | 650 | — |

| Кредиторская задолженность | 1520 | 1069 | 664 | — |

| Другие краткосрочные обязательства | 1550 | — | — | — |

| БАЛАНС | 1700 | 2421 | 1709 | 280 |

| Наименование показателя | Код | За январь-декабрь 2020 г. | За январь-декабрь 2019 г. |

|---|---|---|---|

| Выручка | 2110 | 7770 | 5110 |

| Себестоимость продаж | 2120 | (6993) | (4553) |

| Валовая прибыль (убыток) | 2100 | 777 | 557 |

| Коммерческие расходы | 2210 | (490) | (380) |

| Прибыль (убыток) от продаж | 2200 | 287 | 177 |

| Проценты к получению | 2320 | 68 | 49 |

| Проценты к уплате | 2330 | (49) | (27) |

| Прочие доходы | 2340 | 55 | 31 |

| Прочие расходы | 2350 | (102) | (86) |

| Прибыль (убыток) до налогообложения | 2300 | 259 | 144 |

| Налог на прибыль | 2410 | (52) | (29) |

| Чистая прибыль (убыток) | 2400 | 207 | 115 |

Рассчитаем WACC за 2020 и 2019 гг. Результаты оформим в таблице.

Итак, каков же результат? На первый взгляд, если посмотреть данные по отчетности, все хорошо: фирма развивается, активы увеличились, обороты выросли и прибыль тоже. Однако, рассчитав WACC, мы видим, что все контрольные соотношения не выполнены, а именно:

Почему так происходит? Во-первых, самое главное – увеличился объем заемных средств. Во-вторых, специфика этого бизнеса (оптовая торговля) такова, что рентабельность продаж довольно низкая – около 2-3%, и это нормальное явление. И, в-третьих, очевидно: в 2020 году были приобретены активы с использованием заемных средств, а их использование пока еще не показало эффективных результатов.

Вывод такой: расчет средневзвешенной стоимости капитала (WACC) по классической формуле не подходит для новых компаний.

Пример 2. Выполним расчет WACC по модифицированной формуле для инвестора компании, где есть обыкновенные и привилегированные акции. На основании прогноза с использованием исторических данных зададим ожидаемую доходность:

Стоимость кредитов нам неизвестна, поэтому будем использовать усредненное значение по краткосрочным займам для юридических лиц (12,5%).

| Наименование показателя | Значение |

|---|---|

| Обыкновенные акции (E) | 456209 тыс. руб. |

| Привилегированные акции (P) | 121820 тыс. руб. |

| Заемные средства (D) | 302411 тыс. руб. |

| Суммарная стоимость капитала (V) | 880440 тыс. руб. |

| Re | 8% |

| Rp | 11% |

| Rd | 12,5% |

Итак, ожидаемая доходность по обыкновенным акциям ниже стоимости капитала, а по префам – выше. Таким образом, инвестору имеет смысл делать упор на обыкновенные акции, а долю префов сократить.

Преимущества и недостатки

Методика оценки средневзвешенной стоимости капитала имеет свои плюсы и минусы. Из достоинств можно отметить следующие:

Заключение

В российской практике финансового анализа средневзвешенная стоимость капитала организации рассчитывается исходя из данных бухгалтерской отчетности, которая находится в открытом доступе. Тем не менее, необходимо учитывать несколько факторов:

WACC характеризует минимальную доходность предприятия от финансово-хозяйственной и инвестиционной деятельности. Этот показатель можно использовать для экспресс-прогнозов по развитию компании на ближайшие пару лет. В долгосрочной перспективе расчет WACC малоэффективен.

Компания растет, осуществляя инвестиции, которые, как ожидается, увеличивают выручку и прибыль. Компания приобретает капитал или средства, необходимые для таких инвестиций путем заимствования или использования средств своих владельцев.

Используя этот капитал для инвестиций с долгосрочной выгодой, компания создает свою стоимость в текущий момент.

Но какую именно стоимость?

Ответ зависит не только от ожидаемых будущих денежных потоков от инвестиций, но и от стоимости вложенных средств. Заимствования не безграничны. Ограничены также и средства собственников.

Стоимость этого капитала является важной составляющей в инвестиционных решениях как руководства компании, так инвесторов, оценивающих компанию.

Если компания инвестирует в проекты, которые приносят доходность превышающую стоимость капитала, то компания создает стоимость (ценность).

И напротив, если компания инвестирует в проекты, доходность которых ниже стоимости капитала, компания фактически теряет свою стоимость.

Поэтому оценка стоимости капитала является центральным вопросом в корпоративном финансовом управлении. Для аналитика, стремящегося оценить инвестиционную программу компании и ее конкурентную позицию, важна точная оценка стоимости капитала компании.

Другая проблема состоит в том, что стоимость капитала, которая соответственно применяется к конкретным инвестициям, зависит от характеристик этих инвестиций: чем рискованнее денежные потоки инвестиций, тем выше их стоимость капитала.

На самом деле компания должна оценивать стоимость капитала для конкретных проектов. Очень часто, однако, оценка стоимости капитала делается для компании в целом, а затем эта стоимость корректируется (в сторону повышения или понижения), чтобы отразить риск рассматриваемого проекта по сравнению со средним проектом компании.

Это чтение рассматривает следующие основные темы:

Средневзвешенная стоимость капитала (WACC).

Компания обычно имеет несколько альтернатив для привлечения капитала, включая эмиссию долевых и долговых инструментов, и инструментов, сочетающих долевые и долговые компоненты.

Каждый выбранный источник капитала становится компонентом финансирования компании и имеет свою цену или стоимость (требуемую норму доходности), которую можно назвать компонентной или составляющей стоимостью капитала (англ. ‘component cost of capital’).

Рассмотрим сначала стоимость капитала всей компании (позже мы рассмотрим, ее корректировки для конкретных проектов).

Стоимость капитала компании является требуемой ставкой доходности, которую инвесторы требуют при инвестициях среднего риска.

Наиболее распространенный способ оценить эту требуемую ставку доходности заключается в расчете предельной стоимости каждого из различных источников капитала, а затем рассчитать средневзвешенное значение этой стоимости.

Это средневзвешенное значение называется средневзвешенной стоимостью капитала или средневзвешенными затратами на капитал (WACC, Weighted average cost of capital). WACC также называют предельной стоимостью капитала (MCC, marginal cost of capital), поскольку это стоимость привлечения дополнительного капитала для компании.

Веса в этом средневзвешенном значении являются пропорциями (долями) различных источников капитала, которые компания использует для поддержки своей инвестиционной программы.

Исходя из того, что источниками капитала должны быть обыкновенные акциями, привилегированные акции и долговые инструменты, а также допуская тот факт, что в некоторых юрисдикции процентные расходы могут вычитаться при расчете налога на прибыль, формула WACC выглядит следующим образом:

\( w_d \) = доля долга, которую компания использует, когда привлекает новые средства.

\( r_d \) = предельная стоимость доли долга до налогообложения.

\( t \) = предельная налоговая ставка компании.

\( w_p \) = доля привилегированных акций, которую компания использует, когда привлекает новые средства.

\( r_p \) = предельная стоимость привилегированных акций.

\( w_e \) = доля собственного капитала, которую компания использует, когда привлекает новые средства.

\( r_e \) = предельная стоимость капитала.

Есть ряд важных вопросов, касающихся расчета WACC, показаного в Формуле 1, о которых финансовый аналитик должен знать.

Ниже мы рассмотрим два ключевых вопроса: налоги и определение весов.

Налоги и расчет стоимости капитала (WACC).

Предельной стоимостью долгового финансирования является стоимость долга с учетом допустимого налогового вычета для процентов по долгу, в соответствии с налоговым законодательством данной юрисдикции.

Если проценты не подлежат вычету в целях налогообложения, то используемая в формуле WACC налоговая ставка ( \(t \)) равна нулю, чтобы эффективная предельная стоимость долга была равна \( r_d\), т.е. до налогообложения.

Если проценты можно вычитать в полном объеме, то налоговый вычет снижает эффективную предельную стоимость, чтобы отразить не облагаемую налогом прибыль, и предельная стоимость долга равна \( r_d(1-t) \).

Например, предположим, что компания выплачивает €1 млн. процентов под долгу в размере €10 млн. Стоимость этого долга не равна €1 млн., потому что эти процентные расходы снижают налогооблагаемую прибыль на €1 млн., что приводит к снижению налога на прибыль.

В юрисдикциях, где допускается налоговый вычет для процентных расходов, но эта возможность ограничена финансовым положением компании (например, положительной прибылью покрытия процентов) и/или иными условиями налогового права, компания может оказаться в ситуации, когда дополнительные процентные расходы не подлежат налоговому вычету.

Если вышеуказанная компания с €10 млн. долга была бы в такой ситуации, ее эффективная предельная стоимость долга составила бы 10%, а не 6%, потому что любые дополнительные процентные расходы не вычитались бы для целей налогообложения.

Другими словами, если есть ограничение налогового вычета, предельной стоимостью долга является стоимость долга без какой-либо налоговой корректировки: \( r*_d \) отражает эффективную предельную стоимость долга, \( r*_d = r_d \).

Пример (1) расчета средневзвешенной стоимости капитала (WACC).

Предположим, что ABC Corporation имеет следующую структуру капитала: 30% долга, 10% привилегированных акций и 60 собственного (обыкновенного акционерного) капитала. Также предположим, что процентные расходы подлежат налоговому вычету.

ABC Corporation хочет сохранить это соотношение, поскольку оно позволяет привлечь новые средства. Ее стоимость долга до налогообложения составляет 8%, стоимость привилегированных акций составляет 10%, а стоимость собственного капитала составляет 15%.

Если предельная налоговая ставка компании составляет 40%, то какой будет средневзвешенная стоимость капитала ABC?

Решение:

Средневзвешенная стоимость капитала равна:

Пример 2. Включение налогового эффекта в стоимость капитала.

Финансовый аналитик оценивает стоимость капитала корпорации Zeale Corporation.

В процессе этой оценки аналитик оценил доналоговую стоимость капитала для долга и собственного капитала Zeale в 4% и 6% соответственно.

Какими будут стоимость долга и собственного капитала после налогообложения, если нет ограничения на налоговый вычет процентов, а предельная налоговая ставка Zeale составляет:

Предельная ставка налога

Стоимость долга после налогов

Стоимость собственного капитала после налогов