аккредитация банка застройщика что это

Как не купить долгострой: главные признаки проблемного застройщика

Покупка квартиры на этапе строительства — это возможность сэкономить или заработать, которая несет определенные риски, связанные с недостроями. По данным ЦИАН, с 2013 по 2020 год в старых границах Москвы было заморожено дальнейшее строительство около 80 корпусов. Почти половина из них предполагала строительство апартаментов, а не квартир (апартаменты составляют сегодня 21% от общего объема первичного рынка. — Прим. ред.).

Минизировать риски покупателей позволил переход большинства застройщиков на эскроу-счета. Однако до сих пор квартиру на этапе строительства можно купить по старой схеме. Поговорили с экспертами, как в современных условиях перед покупкой квартиры в строящемся доме понять, что у девелопера есть проблемы. Есть множество признаков, которые должны насторожить покупателя новостройки. Рассмотрим основные из них.

Как понять, что у застройщика проблемы. Основные признаки

Один из самых важных факторов, на который стоит обращать внимание покупателю, — это темпы строительства и сроки сдачи объектов (задержка сдачи объектов, длительность и причины). Безусловно, есть ситуации, когда срыв сроков строительства происходит не по вине застройщика. Например, у него возникла проблема с подключением к коммунальным сетям или произошла задержка поставки строительных материалов подрядчиками. Небольшой сдвиг по сдаче дома (до трех месяцев) встречается нередко. Но и тут девелопер должен за два месяца уведомить дольщиков. В таком случае обычно застройщик предлагает подписать допсоглашение, также покупатель может получить компенсацию за срыв сроков.

Если же компания систематически сдает дома с опозданием, есть повод задуматься, стоит ли покупать у нее квартиру, поскольку это может свидетельствовать о неопределимых проблемах на стройке. Насторожить покупателя должна и вялая активность на стройплощадке (нет рабочих, техники, стройматериалов). «Если нет движения на стройке, на сайте проекта или компании несколько месяцев отсутствуют свежие отчеты о ходе работ, выключены веб-камеры со стройплощадки — это может говорить о том, что у застройщика какие-то трудности», — отметила председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова.

Наравне со строительными работами важным фактором являются документы и аккредитация у банков. В общем доступе должны находиться проектная декларация, разрешения на строительство, учредительные документы, договор страхования, проект договора долевого строительства. Их отсутствие может говорить о проблемах у девелопера. Точно так же, как отсутствие аккредитации у банков или ограниченное число малоизвестных небольших банков. Кредитные организации тщательно проверяют строительные компании, и если они не уверены в финансовой надежности застройщика, не будут аккредитовать его. Если же девелопер аккредитован у ведущих российских банков, то риски возникновения проблем в будущем у него ниже.

Высокая доля проблемных проектов связана с формой договора, а точнее — типом соглашения. Например, нередко апартаменты застройщики пытались продавать по договорам соинвестирования, предварительным договорам купли-продажи, рассказала главный эксперт аналитического центра ЦИАН Виктория Кирюхина.

«Отсутствие возможности оформления ДДУ может говорить о несоответствии рабочей документации всем требованиям или же вовсе свидетельствовать об отсутствии разрешительной документации. Поэтому любая форма договора, отличная от ДДУ, уже должна вызывать вопросы при покупке недвижимости. Только ДДУ дает гарантию того, что проект соответствуем всем требованиям 214-ФЗ», — отметила эксперт.

Косвенным признаком возможных проблем компании также может быть и сайт застройщика, а именно — отсутствие актуальной информации о ходе строительных работ, фото со стройплощадки. Если девелопер обновляет несколько фото и показывает только один ракурс дома на протяжении нескольких месяцев, есть повод задуматься, что происходит на площадке в целом.

Одним из сигналов возможных проблем у девелопера являются подозрительно низкие цены и большие дисконты, это говорит о том, что проект или сама компания может оказаться экономически неустойчивой, продолжила Ирина Доброхотова из «Бест-Новострой».

Нередко, чтобы привлечь большее количество покупателей и поправить свое финансовое положение, компании (обычно малоизвестные и локальные) начинают демпинговать — последовательно снижать цены. Это должно насторожить покупателя. «При этом, конечно, сравнивать цены нужно на похожие объекты — в том же районе или по соседству, в той же степени готовности и сопоставимой площади: студии — со студиями, двухкомнатные — с двухкомнатными», — уточнила эксперт.

Аналогичная ситуация наблюдается со скидками. Высокие дисконты, более 15–20%, должны дать повод задуматься о финансовой состоятельности застройщика. Речь не идет о сезонных скидках, которые предоставляют девелоперы. Но они обычно составляют 5–10% и нередко распространяются на определенный пул квартир или действуют при 100%-ной оплате.

Откуда брать информацию о застройщике

Узнать о возможных проблемах застройщика будущему покупателю помогут специальные сервисы. Например, уточнить информацию о застройщике, объекте строительства можно на портале «Наш.дом.рф», говорит член Ассоциации юристов России (АЮР) Мария Спиридонова.

Здесь можно получить доступ к проверенной информации о застройщиках, жилищно-строительных кооперативах и объектах строительства, а также к аналитической информации о рынке жилищного строительства в разрезе каждого дома. В том числе можно ознакомиться с каталогом новостроек, единым реестром застройщиков, единым реестром проблемных объектов, единым реестром ЖСК или даже воспользоваться сервисом проверки строящегося жилья на соответствие федеральному законодательству, изучить сведения, опубликованные в проектной декларации.

«Отсутствие информации о застройщике и проекте на портале «Наш.дом.рф» должно насторожить покупателя. Дополнительно рекомендуем ознакомиться с наличием судебных дел в отношении застройщика на сайте арбитражных судов, посмотреть выписку из ЕГРЮЛ на сайте налоговой, наличие информации в Едином федеральном реестре сведений о банкротстве (ЕФРСБ)», — отметила Мария Спиридонова

Также информацию о проектах девелопера можно найти на Едином ресурсе застройщиков (ЕРЗ), где в отношении каждого застройщика рассчитывается его надежность (на основе соблюдения сроков по предыдущим объектам).

Проверить у девелопера наличие проблемных объектов можно в Едином реестре проблемных объектов. «В каталоге можно выбрать нужный регион и увидеть список всех проектов, строительство по которым было прекращено. На этом же сайте есть каталог новостроек, которые продаются в соответствии с 214-ФЗ, то есть дольщики каких проектов максимально защищены», — пояснила Виктория Кирюхина из ЦИАН. Адреса проблемных объектов Москвы можно увидеть в специальном разделе сайта столичного Стройкомплекса.

Эта информация полезна прежде всего тем, кто еще не заключил ДДУ и только находится в поиске квартиры. Те, кто уже является участником долевого строительства, может получать информацию в группах в соцсетях и тематических телеграм-каналах. Обычно инициативные группы дольщиков создают такие каналы, чтобы информировать будущих соседей о ходе строительства.

Мониторинг СМИ — еще один действенный способ проверки. Проблемы строительных компаний часто освещаются на страницах деловых изданий. Введя название интересующего девелопера в поисковую строку, можно за пару минут отследить весь ход реализации интересующего строительного проекта — от истории приобретения земельного участка до смены руководства в девелоперской компании. Из публикаций можно получить представление о том, как часто застройщик задерживает сроки сдачи, объявлял ли себя банкротом, были ли в его практике недостроенные объекты.

Рекомендации экспертов по проверке застройщиков

Перед покупкой квартиры необходимо тщательно изучить портфолио проектов застройщика, проверить все документы. Нелишней будет поездка на стройплощадку, чтобы посмотреть, на каком этапе действительно находятся работы. Убедиться, что договор подпадает под действие ФЗ-214 о долевом строительстве и гарантирует защиту прав и интересов.

«Необходимо проверить, нет ли застройщика в одном из списков или реестров проблемных объектов. Изучить, какие объекты компания уже вводила в эксплуатацию, были ли там задержки по срокам ввода, изучить отзывы покупателей. Посмотреть, продает ли застройщик квартиры через эскроу-счета — сейчас это основная «страховка» для дольщика», — отметила Ирина Доброхотова.

Также следует изучить, какие банки выдают ипотеку в новостройках компании. Дополнительную уверенность может вселить тот факт, что акции компании котируются на бирже (компания прошла IPO и стала ПАО — публичным акционерным обществом).

По мнению экспертов, сейчас лучше сразу выбирать проекты, продажи которых ведутся по эскроу-счетам. В таком случае деньги девелопер получит только после ввода проекта в эксплуатацию, а при несоблюдении сроков дольщик вернет свои деньги обратно через банк.

«При таком раскладе вопрос проверки надежности девелопера ложится на банк, выдающий проектное финансирование. Кредитор максимально заинтересован в контроле целевого расходования средств девелопером. Чем надежнее банк, тем строже андеррайтинг на получение кредита на строительство. Поэтому, если в проекте принимает участие известный банк, не вызывающий сомнений, это один из признаков надежности проекта», — подытожила Виктория Кирюхина из ЦИАН.

Не верь аккредитации застройщика в банке и регистрации договора участия в долевом строительстве (по мотивам изучения одного ДДУ)

При изучении ДДУ мое внимание привлек способ определения срока передачи участнику объекта, который был указан в договоре следующим образом:

«5.1. Передача участнику долевого строительства объекта и принятие ее участником долевого строительства осуществляются по передаточному акту не позднее 4 (четырех) месяцев с даты получения застройщиком разрешения на ввод объекта в эксплуатацию. Застройщик вправе исполнить обязательства по передаче Объекта долевого строительства Участнику долевого строительства досрочно.

В случае составления одностороннего акта о передаче квартир датой передачи квартир является дата составления акта.

5.2. Передача квартир осуществляется не ранее получения в установленном порядке разрешения на ввод в эксплуатацию объекта недвижимости.»

Действующие законодательство и сложившиеся практика* заключения ДДУ предусматривают такой способ определения срока, но при условии, что в тексте ДДУ будет определен срок получения разрешения на ввод в эксплуатацию объекта недвижимости (далее – разрешение). В представленном ДДУ срок получения Разрешения не указан. Получается, что в ДДУ не определено одно из существенных условий договора. Регистрация ДДУ должна была быть приостановлена в соответствии с п.п. 7 п.1 ст.26 ФЗ «О государственной регистрации недвижимости», а в случае не устранения замечаний Росреестра в регистрации ДДУ должно было быть отказано, т.е. ДДУ не должен был быть зарегистрирован, но увы у Россреестра иное мнение.

Знакомая обратилась с вопросом о порядке указания в ДДУ срока передачи объекта к застройщику и банку. Застройщик дал ожидаемый ответ, о том, что Договор зарегистрирован в Росреестре и содержит все существенные условия.

Ответ банка: «Уважаемая…, банк не отвечает за срок сдачи объекта, данный вопрос решается между Вами и застройщиком с учетом условий прописанных в ДДУ, перед подписанием кредитного договора обсудите с застройщиком все условия ДДУ».

Ответы застройщика и банка в данной ситуации считаю нормальными, так как ожидать иного было бы наивно.

В ситуации указанной выше меня огорчает следующее:

К сожалению, не все понимают, что «застройщик аккредитован в банке……», это означает, что в банке проведена некая процедура по итогам, которой он принял решение о представлении кредитов под залог недвижимости, реализуемой застройщиком. Процесс аккредитации Застройщика в каждом Банке свой и не направлен на защиту интересов потенциального Клиента/Заемщика/Залогодателя.

Я хочу верить реестру и хочу, чтобы регистрация договора подтверждала, что он содержит все существенные условия, предусмотренные действующим законодательством, но как показывает практика на Росреестр надейся, а сам не плошай.

*Обычно в ДДУ, когда указывают, что передача недвижимости происходит через __ месяцев после ввода в эксплуатацию в договоре указывают следующую фразу: «Срок ввода в эксплуатацию (окончания строительства) ЖК комплекса/дома – не позднее ___первого квартала 201__г./ «__»__20_г.».

Ипотека от застройщика: условия и варианты оформления

Многие россияне принимают решение оформить ипотеку от застройщика. И правильно делают. По таким программам кредитования заключаются самые выгодные договора. И именно к новостройкам стандартно применяются государственные программы субсидирования.

Что собой представляет ипотека от застройщика, ее особенности, условия и порядок получения. Бробанк.ру рассказывает, как заключить предельно выгодный кредитный договор, выбрать банк и оформить ссуду.

Кто выдает ипотеку

Говоря об ипотеке от застройщика, многие граждане не совсем верно понимают механизм выдачи кредита. Кажется, что раз программа “от застройщика”, то ипотеку выдает сама строительная компания. Но это совсем не так.

Ипотека — это банковский кредитный продукт. Банки сотрудничают со строительными компаниями, и в рамках этого сотрудничества появляется ипотека на покупку новых квартир и домов, которые только построены или еще находятся в стадии возведения.

То есть:

Раньше встречались ситуации, когда сами застройщики предлагали покупателям рассрочку от себя. Они просили большой первый взнос от 50% и раскидывали остальную сумму на 1 год. Но сейчас такие предложения практически полностью исчезли с рынка.

Застройщики сотрудничают с банками, получают от них аккредитацию и предлагают покупателям ипотечные кредиты. Часто они имеют в штате отдельных сотрудников, которые уполномочены принимать заявки и перенаправлять их в банк. В итоге покупка оказывается максимально удобной.

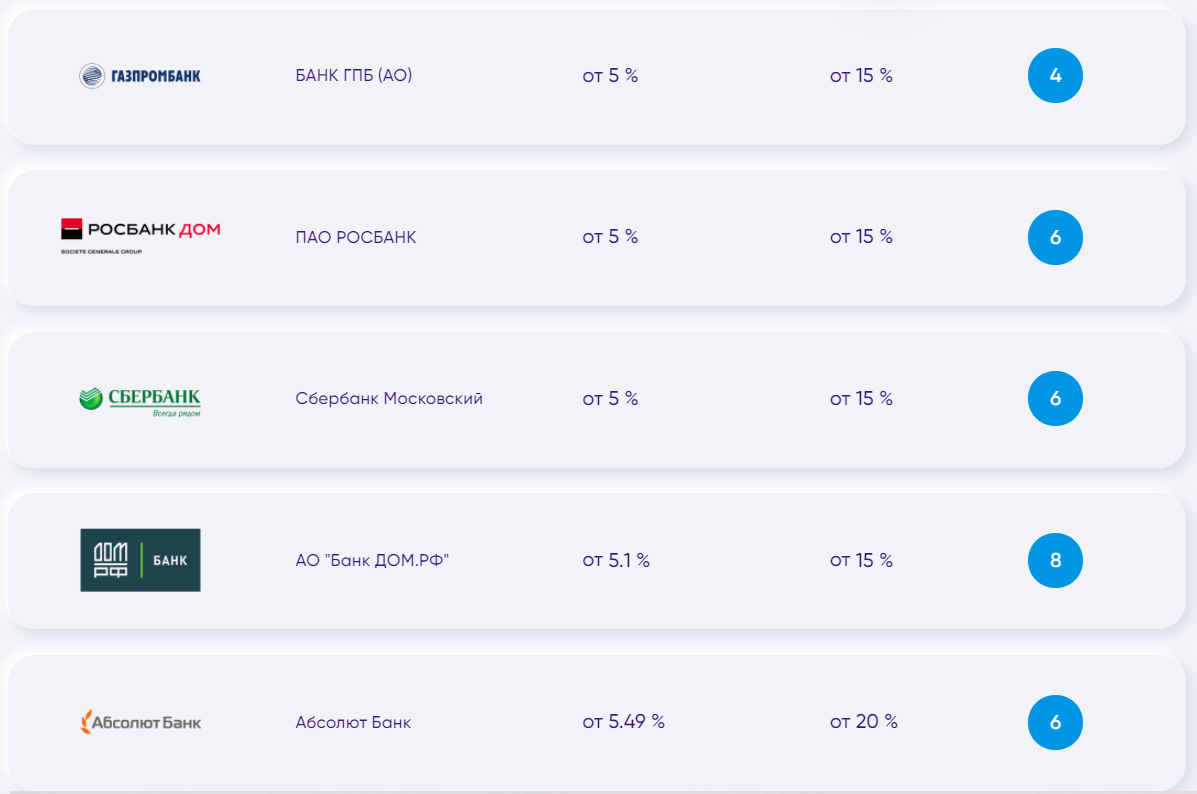

Выбор банка

Если вы выбрали конкретного застройщика и один из его ЖК или домов, нужно смотреть, какие банки аккредитовали этот объект. Аккредитация — это полная проверка банка и самого объекта на предмет юридической чистоты. Если объект аккредитован, банк выдает ипотеки на покупку в нем квартир и принимает их в залог.

Для заемщика аккредитация — это большой плюс, он может быть уверенным в чистоте объекта и компании, которая его возводит. Юристы банка уже провели тщательный анализ и признали сделку безопасной.

Минус — часто объекты имеют аккредитацию одного или двух банков, что сильно сужает выбор кредитных организаций. Но обычно речь о крупных банках с хорошими условиями.

Найти, какие банки аккредитовали интересующий объект, просто. Достаточно зайти на сайт застройщика, выбрать объект и смотреть условия покупки. Нужен раздел “ипотека”.

Например, на сайте крупной компании Донострой, которая возводит ЖК в том числе и в Москве, перечень партнерских банков состоит из десятка пунктов:

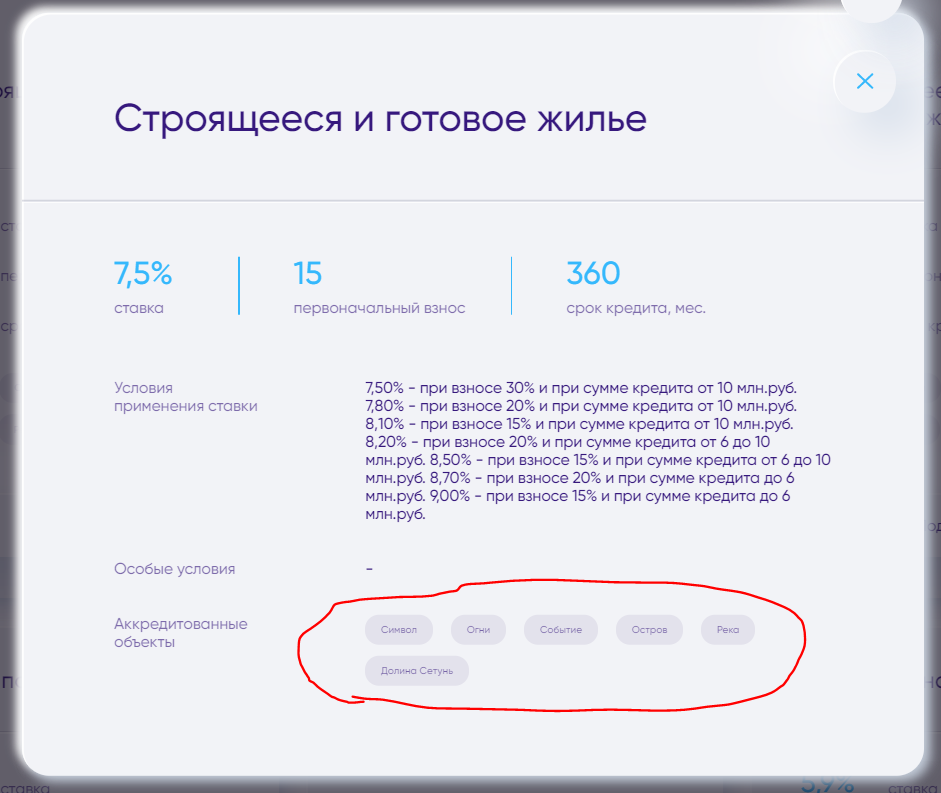

При этом каждый конкретный строительный объект проходит отдельную аккредитацию партнерскими банками. Например, если зайти в раздел банка, можно увидеть, какие объекты конкретного застройщика он аккредитовал.

Вот данные по компании Донстрой и Газпромбанку:

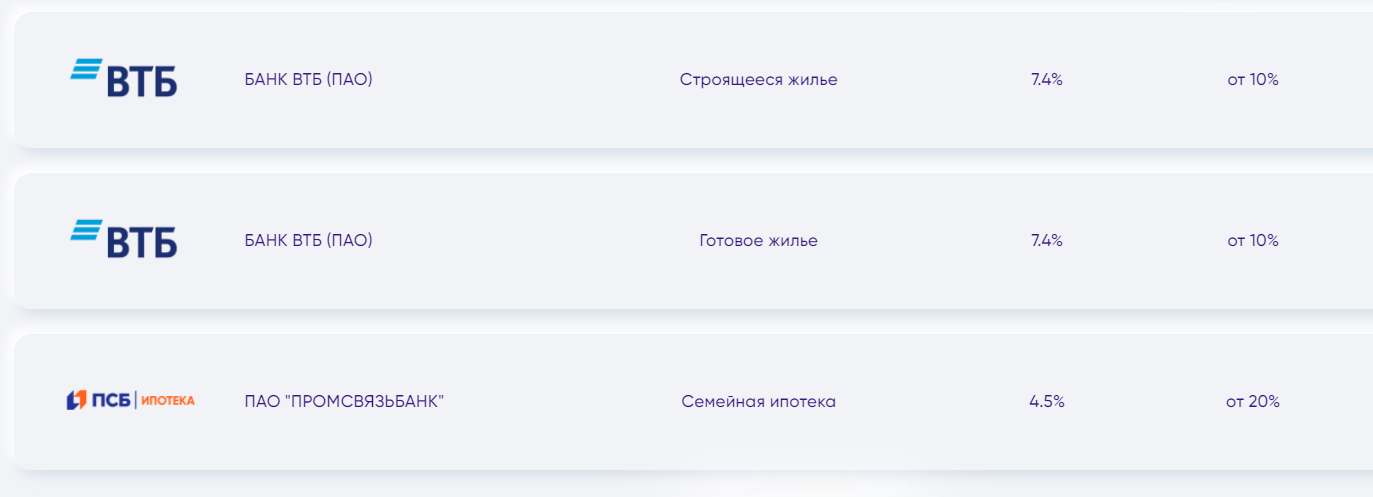

Если же вы уже выбрали дом или ЖК для покупки, заходите на сайт застройщика в раздел этого объекта и смотрите доступные по нему кредитные программы. Например, вот программы для ЖК Символов в Москве от Донстроя:

По такому же принципу размещения и предоставления информации работают и сайты других строительных компаний. Там найдете всю информацию о партнерских банках и можете сразу подать заявку на ипотеку.

Вариант покупки №1. Через застройщика

У каждой крупной строительной компании есть офис для приема заявок на ипотечные программы. Там работают представители застройщика, прошедшие обучение в банках и получившие от них доступ к программе приема заявок на ипотеки.

Если фирма работает сразу с большим числом банков, она может создать специальную единую брокерскую форму приема заявок. В итоге, например, если покупатель выбрал квартиру в доме, который аккредитовал Сбербанк, ВТБ и ПСБ, заявка отправится сразу в эти три банка. Это удобно.

Как проходит оформление такой ипотеки от застройщика:

Этот способ оформления ипотеки от застройщика можно назвать самым удобным, так как документооборот и диалог с банком берет на себя строительная компания.

Вариант покупки №2. Самостоятельное обращение в банк

Оформить ипотеку на новый объект можно и путем личного обращения в банк. И тут есть два варианта развития событий:

Сам же процесс оформления идентичен первому варианту, просто придется побольше побегать. Тут уже не представитель застройщика занимается документооборотом, а заемщик несет документы от застройщика банку. Но строительная фирма в любом случае поможет собрать документы, все подготовит.

Банки практически не выдают ипотеку на неаккредитованные объекты. Это слишком рискованно для них. А если и найдете такой банк, придется собирать огромный комплект документов на застройщика и дом.

Условия ипотеки от застройщика

Сам застройщик не может диктовать условия выдачи ипотечного кредита, их создает банк. Но в рамках партнерских договоров могут создаваться особые программы с предельно выгодными тарифами.

Основные условия такие:

Если ипотека от застройщика оформляется супругами, они становятся созаемщиками и несут идентичную ответственность за выплату. Второй участник сделки также несет документы, но требования относительно обязательного трудоустройства нет.

Аккредитация новостроек: зачем нужна и как проводится

Покупка квартиры на этапе строительства – рискованное дело. Многочисленные истории с обманутыми дольщиками тому подтверждение. Со временем внедряются механизмы поддержки строительной отрасли, защиты интересов покупателей первичного жилья и финансовых структур. Один из таких механизмов – аккредитация застройщиков банками.

Особенности ипотеки на покупку жилья в новостройке

Схемы приобретения квартир на вторичном рынке и в новостройках различаются по следующим позициям:

Если покупатель подобрал себе жильё в новостройке, он должен обратиться за ипотечным кредитом в один из банков, одобривших возводимый жилой комплекс (ЖК). Впрочем, это не означает, что если подобранный объект не представлен в перечне аккредитованных, то финучреждение откажет заявителю. В такой ситуации многие банки обещают рассмотреть заявку и провести проверку застройщика и ЖК. Такой подход практикуется, например, при оформлении ипотеки в ВТБ.

Что такое аккредитация застройщика и для чего она нужна

Аккредитация застройщика – это, по существу, декларирование готовности финучреждения выдавать ипотечные кредиты для покупки жилья в строящемся комплексе. Застройщика банк считает надёжным, выражая уверенность в том, что дом будет возведён и сдан в эксплуатацию в запланированные сроки, в соответствии с проектной документацией.

Однако никаких гарантий при этом финучреждение не даёт. Практика показывает, что даже аккредитованные крупными банками застройщики разорялись. Например, обанкротившаяся компания «Урбан Групп» была аккредитована в том числе Сбербанком.

При возникновении проблем у строительной компании и, соответственно, покупателя жилья, кредитор остаётся в стороне.

Тем не менее, у покупателя квартиры в новостройке не остаётся иного варианта, как довериться банку и выбрать недвижимость из предложенного списка.

Некоторых застройщиков банки не только аккредитуют, но ещё и финансируют в части строительных работ. Распространено мнение, что при таком раскладе заёмщик оказывается более защищён, поскольку девелопер и жилой комплекс проверяются банком вдвойне тщательно. Финучреждению важно, чтобы строительная компания вернула долг.

Как проводится аккредитация

Аккредитация производится по результатам проверки застройщика и возводимого им жилого комплекса. Строительная компания оценивается исходя из опыта работы на строительном рынке, количества сданных объектов и деловой репутации.

Каждый возводимый дом проверяется отдельно, на его строительство должно иметься разрешение. Требования к объектам в последнее время значительно ужесточились. Раньше спокойно одобряли дома на начальной стадии строительства (застройщику отведена площадка) либо на этапе котлована. В настоящее время банки требуют от менее опытных застройщиков, как правило, готовности к строительству первого этажа (наличие фундамента).

Сбербанк обнародовал детальные требования к строительным компаниям и объектам, которые могут быть аккредитованы. Всех застройщиков финучреждение делит на 5 категорий: от «А» (наименее опытные) до «Е» (20 и более построенных объектов за последние 10 лет). Объекты строительных компаний категории «А» должны иметь минимум 30% готовности наземной части дома, в то время как для застройщиков категории «Е» они даже не подлежат оценке.

Резюме

Аккредитация в определённой мере дисциплинирует застройщиков и стимулирует их поддерживать репутацию надёжных партнёров банков и дольщиков. Присутствие объекта в списке аккредитованных – это поток клиентов и денег застройщику, а вылет из него – своеобразная «чёрная метка».

Банк ДОМ.РФ аккредитовал около 500 компаний для строительства индивидуальных домов

Около 500 компаний аккредитованы Банком ДОМ.РФ для строительства индивидуальных домов. Возможность реализовывать проекты ИЖС с помощью ипотеки получили подрядчики в 68 регионах России. В ТОП-10 регионов по количеству аккредитованных компаний входят Московская область, Башкортостан, Санкт-Петербург, Новосибирская и Нижегородская области, Удмуртия, Самарская и Тюменская области, Саха и Татарстан.

В Банке ДОМ.РФ получить ипотеку на строительство загородного дома можно по ставке от 6,1%. Для обеспечения качества ИЖС банком предъявляются дополнительные требования к проектам, в том числе к площади дома и участка, фундаменту, подведенным коммуникациям.

«В оформленных нами сделках преобладают дома из свайного фундамента, на них приходится около 40% выданных кредитов, примерно 35% возводятся на ленточном фундаменте, 20% — на железобетонном. Что касается внешних стен, большинство заемщиков предпочитают каркасные дома — они занимают около 35% выдач, на деревянное строительство приходится около 25%, на газоблоки — 15%, еще порядка 20% составляет доля домов из смешанных типов стен», — отметил Игорь Ларин, директор Ипотечного бизнеса Банка ДОМ.РФ.

По его словам, в сегменте ИЖС отсутствуют единые стандарты строительства, в отличие от рынка многоквартирных домов, где технические характеристики регламентированы федеральным законодательством. «Наша цель — сделать загородное строительство не только более доступным, но и цивилизованным и безопасным, повысить качество загородной застройки», — заключил он.

На данный момент в Банк ДОМ.РФ поступило около 2 тысяч обращений от потенциальных заемщиков в объеме 7 миллиардов рублей. Больше всего заявок на оформление кредитов получено из Москвы, Московской области, Санкт-Петербурга, Тюменской, Ленинградской и Нижегородской областей, а также из Татарстана.

Подать заявку на ипотеку в Банк ДОМ.РФ можно в режиме онлайн по ссылке, около 80% решений принимается почти мгновенно. Платежи по кредиту вносятся также без посещения офиса и без комиссии — через цифровую платформу с помощью дебетовой карты, по которой предусмотрены разнообразные бонусы, а также кэшбэк в размере 10% при бронировании отелей, 5% на развлечения, транспорт, услуги в салонах красоты и SPA-салонах, ремонт и обустройство квартиры, дома или дачи, а также 0,5% при покупках в остальных категориях.

Стать клиентом Банка ДОМ.РФ можно без посещения офиса