Что такое локап на бирже

Чтобы избежать излишних потрясений на и без того волатильном фондовом рынке, компании, вышедшие на открытые торги на бирже, практикуют период блокировки (заморозки) купли-продажи своих ценных бумаг.

Локап-период: что это такое

Lock up (переводится с английского как «запирать», «блокировать») – это финальный этап IPO (первичное публичное размещение) компании, представляющий собой период времени, в течение которого инсайдеры (владельцы, менеджмент компании и владеющие крупными пакетами акций пре-инвесторы) не могут совершать сделки с полученными в ходе размещения акциями. Такой запрет налагается контрактом, который компания подписывает с новыми владельцами ценных бумаг во время получения ими своих акций или опционов.

Справка. Период локап, обычно оговоренный в проспекте эмиссии, длится от трех до шести месяцев, иногда, особенно когда речь идет о SPAC-компаниях (созданных исключительно для последующих слияний), может продолжаться до года.

Локап устанавливается не регулятором (в России – ЦБ РФ), а самим эмитентом или инвестиционным банком. Это в сущности защитный механизм, создаваемый с целью не дать крупным инвесторам возможность манипулировать рынком. Например, наводнить его акциями, что может привести к обвалу.

Важно! Часто котировки снижаются и после завершения локап-периода. Об этом хорошо знают долгосрочные инвесторы, которые специально ждут окончания блокировки, чтобы сразу купить акции нового эмитента.

Несколько примеров локап

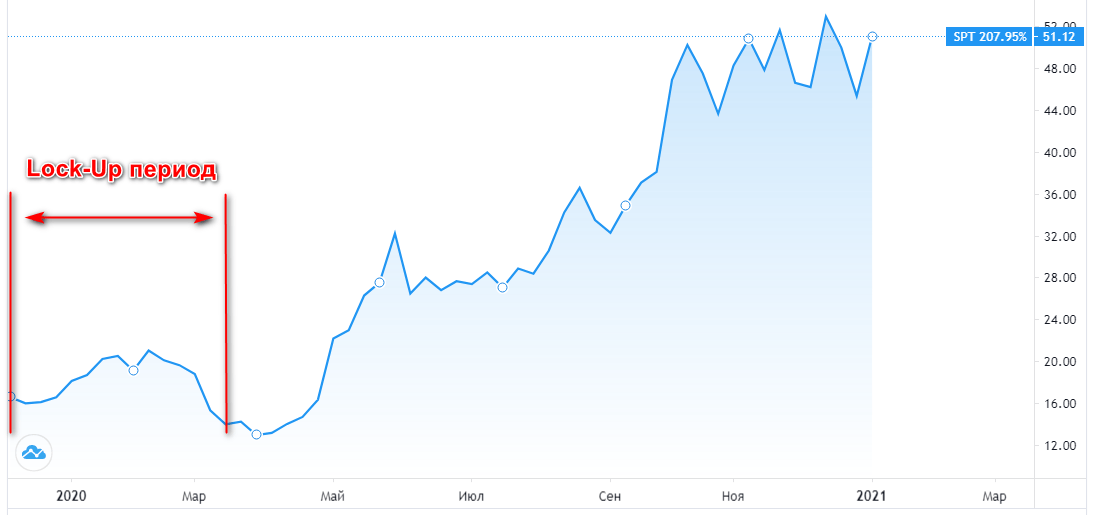

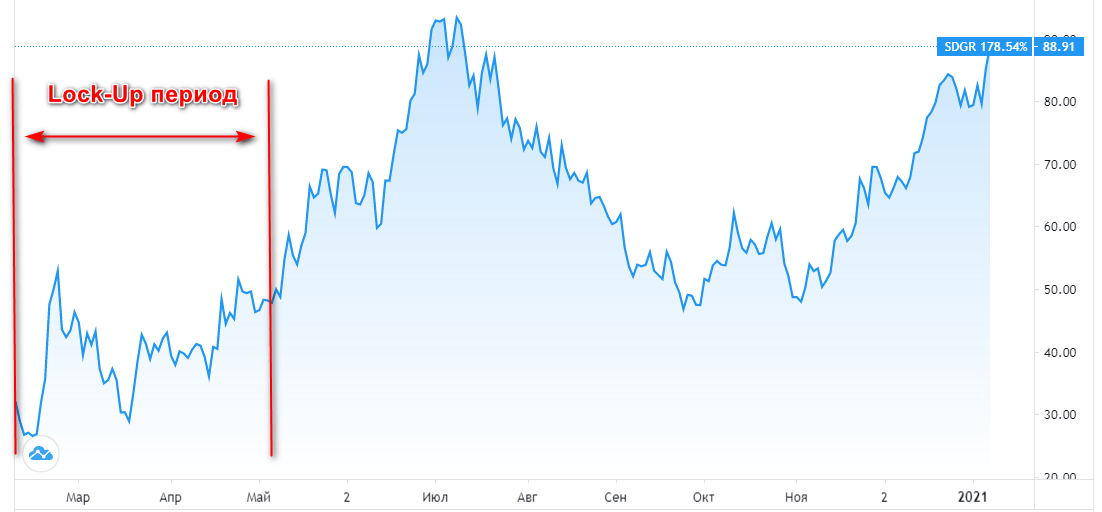

Чаще всего политика блокировки достигает своей цели. Ставший хрестоматийным пример – история американской компании-разработчика программного обеспечения Schrodinger, доходность по акциям которой после 3 месяцев локапа (начало 2020 года) превысила 222 %.

Жесткие условия локапа IPO компании Facebook позволили избежать наметившегося было падения котировок. Сразу после окончания периода блокировки акционер Питер Тиль продал 80 % активов, заработав миллиард долларов.

Но бывает, что блокировка срабатывает не так, как хотелось бы. В 2019 году IT компания Sprout Social из Чикаго вышла на открытые торги. В первый день котировки просели с первоначальной цены в 17 долларов до 16,75 доллара. И хотя за время 90-дневного локапа цена доходила до 21,70 доллара, все равно после его завершения доходность по акциям составила минус 13,65 %.

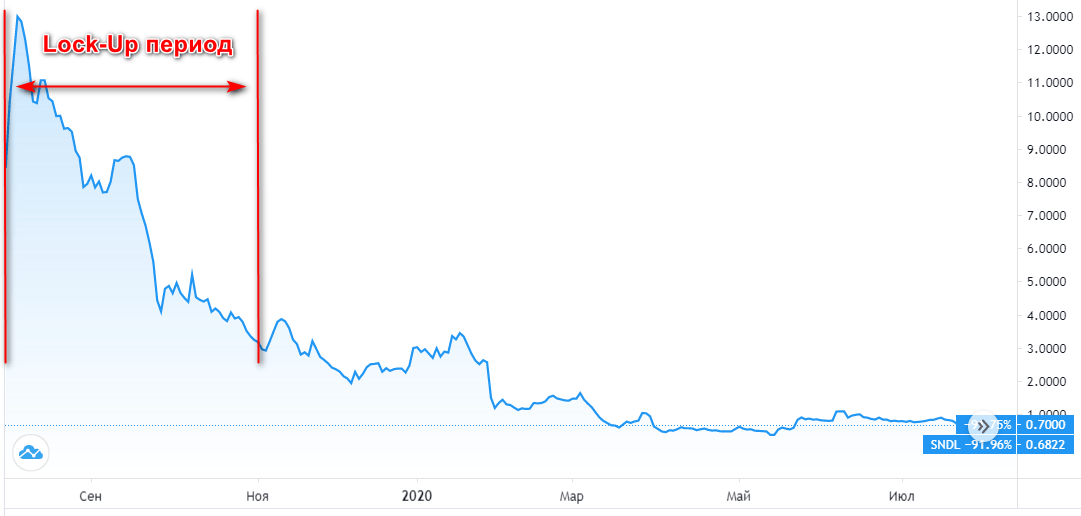

Другой пример. В том же 2019 году Sundial Growers – лицензированный производитель каннабиса из Канады вышел на IPO на Нью-Йоркской бирже NASDAQ. В первый же день торгов начальная цена в 13 долларов рухнула до 8,4 доллара и за все три месяца блокировки ни разу существенно не поднялась. Итог: доходность минус 77,5 % по завершении локап-периода.

Можно ли обойти блокировку

Напрямую торговать акциями на бирже не выйдет, но есть варианты.

Продать ценные бумаги до истечения локап-периода можно следующим образом:

Но даже если после коротких позиций не ушли в минус, еще нужно отминусовать брокерские комиссии за открытие и закрытие коротких позиций и процент годовых на сумму шорта.

IPO без локапа

Принять участие в первичном размещении без локапа можно в довольно ограниченном количестве случаев. Андеррайтеры любят использовать этот защитный механизм. Инвестору стоит внимательно ознакомиться с условиями участия в первичном размещении, прежде чем вкладывать свои деньги. А поиск IPO без локап периода может затянуться.

Вместо заключения

Периоды блокировки практикуются, чтобы остудить пыл инсайдеров и не обрушить сразу котировки акций компании, ставшей публичной. Это касается также венчурных инвесторов, скупающих бумаги непосредственно перед выходом компании на IPO. Мелкие частные инвесторы никакой опасности в этом плане не представляют, к тому же продажа бумаг до окончания периода локапа сопряжена для них с серьезными сложностями.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

💡 Хроники IPO: локап-период

Добрый день, друзья!

Продолжаю рассказ о ходе эксперимента с IPO, целью которого является выяснение того, какая из спекуляций приносит бОльшую доходность: покупка акций Фонда первичных размещений или прямая покупка акций на IPO (начало см. здесь: https://smart-lab.ru/blog/670697.php ).

Дисклеймер. Не пытайтесь повторять! Опасно для капитала!

Завершая свой отчёт в прошлый раз (https://smart-lab.ru/blog/682010.php), я обещал рассказать про локап-период, который является одним из принципиальных отличий IPO от классической покупки акций на бирже.

👉 Локап-период (Lock—Up) – это интервал времени после IPO, в течение которого, лица, владеющие акциями компании, вышедшей на IPO, не могут совершать сделки с ними.

К таким лицам относятся:

🔹 топ-менеджеры эмитента, которые получили часть акций компании в качестве бонуса за добросовестный труд

🔹 инвесторы, купившие акции эмитента на этапе pre-IPO

🔹 организаторы IPO (андеррайтеры, как правило – банковские структуры), которым акции достались как вознаграждение за их услуги

Локап-период не является обязательным условием для IPO. К соглашению об установлении локап-периода вышеперечисленные стороны приходят в целях сокращения количества акций, выставленных на продажу в первое время после IPO, чтобы избыточное предложение не привело к снижению курса акций (в чём заинтересованы все стороны соглашения).

Как правило, продолжительность локап-периода для вышеперечисленных лиц составляет от 3 до 6 месяцев после IPO.

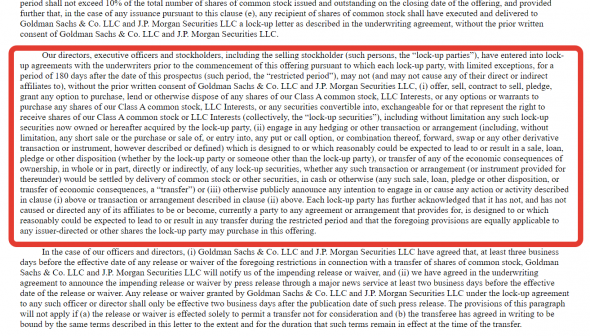

Для примера обратимся к IPO компании Shoals Technologies Group, которое состоялось в конце января 2021 г. (стр. 150-151 проспекта эмиссии https://www.sec.gov/Archives/edgar/data/1831651/000119312521010777/d801436ds1a.htm)

В данном проспекте эмиссии указывается, что стороны пришли к соглашению об установлении локап-периода, равного 180 дням.

💡 Обратите внимание на то, что запрет на продажу акций не является полным. По дополнительному соглашению с андеррайтерами (в данном случае – Goldman Sachs и J.P. Morgan) возможны ограниченные продажи акций эмитента до завершения локап-периода. Помимо прямой покупки акций через андеррайтера, такие исключения могут быть одним из каналов получения акций российскими брокерами.

Для частного инвестора локап-период является дополнительным фактором риска, поскольку увеличивает степень неопределённости. Когда покупаешь кота в мешке, то риски всегда велики. А если покупаешь кота в мешке с условием открыть мешок не ранее, чем через 3 месяца, то риски возрастают многократно.

Кроме того, локап-период существенно снижает доходность участия в IPO, не позволяя в первый день торгов получить прибыль от роста курсовой стоимости акций (расчёты см. здесь: https://smart-lab.ru/blog/675337.php).

❗ Таким образом, локап-период является третьим по значимости фактором риска участия в IPO (после риска утраты платежеспособности брокера и неопределённости аллокации – см. в предыдущих Хрониках IPO: https://smart-lab.ru/my/vds1234/tree/#category_1829).

Одним из способов снижения рисков локап-периода являются так называемые форвардные контракты, когда брокер в порядке исключения позволяет клиенту продать акции до истечения локап-периода. При этом клиент платит брокеру конскую комиссию (15-20% от суммы сделки).

Однако, самая засада форварда заключается в том, что деньги по нему можно получить только после окончания локап-периода. Поэтому форвардные контракты существенно снижают доходность сделок на IPO и представляются мне весьма сомнительным способом снижения рисков.

__________

Во Фридом Финансе (в котором я провожу свой эксперимент – прошу не рассматривать как рекламу) локап-период составляет 93 дня.

❗ Многие полагают, что поскольку у других российских брокеров нет локап-периода, то это означает, что Фридом предлагает «кухонные» схемы участия в IPO и продаёт своим клиентам не акции, а производные финансовые инструменты (обязательства со стороны брокера на поставку акций после окончания локап-периода).

Поскольку риски брокера для меня являются существенными я попытался разобраться в этом вопросе.

В ближайшие дни (17.03) планируется IPO компании Olo (OLO). Фридом Финанс, как обычно устанавливает локап-период в 93 дня. Брокер QBF также предоставляет доступ к участию к этому IPO. Я обратился в поддержку QBF и получил информацию о том, что клиентам QBF устанавливается аналогичный локап-период.

Как видим, у обоих брокеров есть локап-период. В то же время, это может означать, что обе конторы – «кухни».

Финам доступ к IPO компании Olo не даёт.

✅ Даже если бы кто-то из брокеров предоставлял возможность участия в IPO без локап-периода, то это может означать, что он покупает акции у андеррайтера на других условиях и по другим ценам. Следовательно, наличие или отсутствие локап-периода не следует считать признаком «кухни» (равно как и не доказывает обратное).

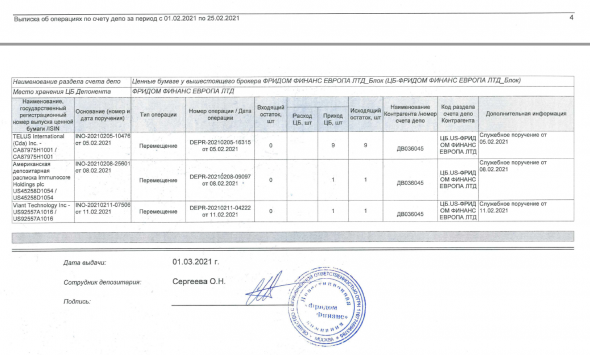

В качестве другого аргумента скептики указывают на то, что Фридом Финанс не даёт выписки депозитария, подтверждающие покупку акций.

Я запросил выписку у Фридома и мне действительно долго её не выдавали под различными техническими предлогами. Однако, после многочисленных обращений к персональному менеджеру и долгих мытарств, мне удалось её получить!

Что доказывает эта выписка? На мой взгляд – ничего. Я такую выписку тоже могу нарисовать.

В качестве дополнительного довода по вопросу IPO в Фридоме приведу ссылку на одно из многочисленных интервью Тимура Турлова (владельца Фридома), которые он в последнее время особенно активно раздаёт различным средствам массовой информации.

Будет этот довод за или против Фридома – пусть каждый решит для себя сам.

Никого не призываю читать очередной опус об «успешном успехе», однако я не могу не дать ссылку на первоисточник. В интервью меня больше всего заинтересовала часть, посвященная IPO.

Журналист: Во время размещения клиент покупает некий производный инструмент, который потом конвертируется в акцию?

Турлов: Нет, мы поменяли схему в 2020 году и стали предлагать базовый актив в виде самой ценной бумаги.

Оптимисты скажут, что нет оснований не доверять словам уважаемого человека. И будут правы.

❗ Я же, как консервативный инвестор, черным по белому читаю следующее: до 2020 года IPO во Фридоме проходили по «кухонной» схеме. А ведь тогда клиентов также заверяли, что всё «по-настоящему».

При этом Турлов не уточняет «базовым активом» для каких сделок выступает предлагаемая Фридомом «ценная бумага». Во-первых, вексель Roga i Kopyta, inc. – тоже ценная бумага. Во-вторых, ценная бумага может быть базовым активом для опциона, фьючерса или другого типа обязательств.

Вот и решайте, что же хотел сказать г-н Турлов.

Таким образом, найти подтверждение тому, что Фридом Финанс под эгидой IPO продаёт производные финансовые инструменты, мне на данный момент не удалось. Равно как не удалось и опровергнуть это предположение.

✅ Буду благодарен, если в комментариях Вы добавите свои аргументы по этому вопросу.

__________

P. S. Я ни коим образом не связан с Фридом Финанс и поэтому прошу не рассматривать мой эксперимент как рекламу брокера.

Чтобы избежать излишних потрясений на и без того волатильном фондовом рынке, компании, вышедшие на открытые торги на бирже, практикуют период блокировки (заморозки) купли-продажи своих ценных бумаг.

Локап-период: что это такое

Lock up (переводится с английского как «запирать», «блокировать») – это финальный этап IPO (первичное публичное размещение) компании, представляющий собой период времени, в течение которого инсайдеры (владельцы, менеджмент компании и владеющие крупными пакетами акций пре-инвесторы) не могут совершать сделки с полученными в ходе размещения акциями. Такой запрет налагается контрактом, который компания подписывает с новыми владельцами ценных бумаг во время получения ими своих акций или опционов.

Справка. Период локап, обычно оговоренный в проспекте эмиссии, длится от трех до шести месяцев, иногда, особенно когда речь идет о SPAC-компаниях (созданных исключительно для последующих слияний), может продолжаться до года.

Локап устанавливается не регулятором (в России – ЦБ РФ), а самим эмитентом или инвестиционным банком. Это в сущности защитный механизм, создаваемый с целью не дать крупным инвесторам возможность манипулировать рынком. Например, наводнить его акциями, что может привести к обвалу.

Важно! Часто котировки снижаются и после завершения локап-периода. Об этом хорошо знают долгосрочные инвесторы, которые специально ждут окончания блокировки, чтобы сразу купить акции нового эмитента.

Несколько примеров локап

Чаще всего политика блокировки достигает своей цели. Ставший хрестоматийным пример – история американской компании-разработчика программного обеспечения Schrodinger, доходность по акциям которой после 3 месяцев локапа (начало 2020 года) превысила 222 %.

Жесткие условия локапа IPO компании Facebook позволили избежать наметившегося было падения котировок. Сразу после окончания периода блокировки акционер Питер Тиль продал 80 % активов, заработав миллиард долларов.

Но бывает, что блокировка срабатывает не так, как хотелось бы. В 2019 году IT компания Sprout Social из Чикаго вышла на открытые торги. В первый день котировки просели с первоначальной цены в 17 долларов до 16,75 доллара. И хотя за время 90-дневного локапа цена доходила до 21,70 доллара, все равно после его завершения доходность по акциям составила минус 13,65 %.

Другой пример. В том же 2019 году Sundial Growers – лицензированный производитель каннабиса из Канады вышел на IPO на Нью-Йоркской бирже NASDAQ. В первый же день торгов начальная цена в 13 долларов рухнула до 8,4 доллара и за все три месяца блокировки ни разу существенно не поднялась. Итог: доходность минус 77,5 % по завершении локап-периода.

Можно ли обойти блокировку

Напрямую торговать акциями на бирже не выйдет, но есть варианты.

Продать ценные бумаги до истечения локап-периода можно следующим образом:

Но даже если после коротких позиций не ушли в минус, еще нужно отминусовать брокерские комиссии за открытие и закрытие коротких позиций и процент годовых на сумму шорта.

IPO без локапа

Принять участие в первичном размещении без локапа можно в довольно ограниченном количестве случаев. Андеррайтеры любят использовать этот защитный механизм. Инвестору стоит внимательно ознакомиться с условиями участия в первичном размещении, прежде чем вкладывать свои деньги. А поиск IPO без локап периода может затянуться.

Вместо заключения

Периоды блокировки практикуются, чтобы остудить пыл инсайдеров и не обрушить сразу котировки акций компании, ставшей публичной. Это касается также венчурных инвесторов, скупающих бумаги непосредственно перед выходом компании на IPO. Мелкие частные инвесторы никакой опасности в этом плане не представляют, к тому же продажа бумаг до окончания периода локапа сопряжена для них с серьезными сложностями.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Lock-up период – что это такое, сколько длится и как инвестору обойти временные ограничения

2020 год поставил ряд интересных рекордов в инвестициях. Во-первых, резко выросло число клиентов брокерских компаний. Люди захотели разобраться в фондовом рынке и попробовать заработать не только на депозитах и покупке валюты. Во-вторых, в прошедшем году было проведено IPO в 2 раза больше, чем в 2019 г. Именно второго рекорда мы и коснемся в статье.

Инвестиции в первичные размещения рискованные, и новички должны хорошо ориентироваться в механизме и терминологии. Рассмотрим, что такое lock-up период, как долго длится и можно ли его обойти при инвестировании в IPO.

Понятие и схема действия lock-up периода

Lock-up – понятие, с которым инвестор сталкивается при участии в первичном размещении акций предприятия. Означает период, в течение которого покупатель ценных бумаг не может их продать. Еще его можно назвать заморозкой или блокировкой. Обычно длится от 3 до 6 месяцев. Конкретная продолжительность прописывается в эмиссии выпуска.

Цель введения периода блокировки – избежать волатильности на фондовом рынке и резкого падения котировок, когда часть акционеров захочет зафиксировать прибыль в первые дни торгов и начнет массово продавать бумаги. Такая ситуация вполне возможна, если это начнут делать не одиночные частные инвесторы, а крупные институциональные акционеры (фонды, банки).

Введение локап-периода не является обязательным требованием каких-то регуляторов. Оно устанавливается по согласованию с андеррайтером (организатором IPO) и обусловлено самим механизмом подготовки к IPO:

В заниженной цене заинтересованы потенциальные инвесторы, т. к. рост котировок после размещения принесет им хорошую прибыль. Но сам эмитент хочет получить максимум дополнительных средств, ради которых и затевается IPO, а низкая цена на старте в этом не поможет. Нужен компромисс, который бы устроил и компанию, и инвесторов.

Период блокировки помогает избежать излишних эмоциональных продаж, которые никак не связаны с реальным бизнесом эмитента, но могут привести к обвалу котировок. Через 3–6 месяцев страсти улягутся. Цена установится на определенном уровне под влиянием спроса и предложения.

Как действует локап-период:

Есть варианты, как продать акции до истечения срока блокировки. Но об этом поговорим в отдельном разделе статьи.

Примеры lock-up в IPO

Локап-период вовсе не безобидный инструмент. Хорошо, когда котировки акции растут с момента выхода эмитента на биржу и показывают хорошую доходность в конце срока блокировки. Но так бывает не всегда. Вот лишь несколько примеров.

Можно ли инвестору обойти временное ограничение

Ситуация, когда нельзя продать акции на пике ее стоимости до завершения lock-up периода, многих инвесторов не устраивает. Есть способы обойти ограничения. Правда, все они связаны с потерей части денег.

Некоторые брокеры разрешают продавать активы раньше. Например, об этом заявляют Тинькофф и Финам. Но последний не рекомендует это делать и предупреждает, что в следующий раз может не пригласить такого инвестора для участия в первичном размещении.

Форвардный контракт

Брокер до истечения локап-периода дает возможность досрочно продать акции через заключение форвардного контракта. Необходимо заранее узнать, можно ли это сделать у посредника, с которым вы заходите в IPO.

Если мы понимаем, что нам даже 60 % достаточно, то заключаем форвардный контракт и ждем окончания локап-периода, чтобы получить свои гарантированные деньги.

Открытие шорта

Рассмотрим еще один вариант ранней фиксации прибыли по сделке с акциями, вышедшими на IPO, который предлагает брокер. Это открытие короткой позиции, или шорта.

Далее развитие событий может пойти по двум сценариям:

Что такое локап на бирже

Что такое Lock-Up в IPO

Период блокировки или lock-up –заранее установленный отрезок времени, в который инвесторам не разрешено продавать ценные бумаги компании. Он начинается с момента размещения акций на бирже.

Зачем нужен Lock-Up акций

Купившие свои акции на этапе IPO или раньше инвесторы могут обрушить котировки с началом торгов, если все разом начнут избавляться от бумаг в надежде зафиксировать прибыль.

Особенно «опасны» не частные инвесторы, а держатели крупных пакетов акций – инсайдеры: основатели, ранние инвесторы, высшие менеджеры и сотрудники. Сюда же относятся крупные фонды и банки. Они владеют большей частью акций компании. Доля частных инвесторов, как правило, мала: около 20%.

Один единственный инсайдер может спровоцировать обвал, перепродав свою долю акций в первую неделю торгов.

Как долго длится Lock-Up период

Обычно период блокировки IPO длится от 90 до 180 дней с момента выхода компании на биржу. Точные данные указаны в проспекте эмиссии и могут варьироваться. С окончанием lock up периода ограничения по торговле снимаются.

Наблюдения показывают: как правило, после снятия блокировки акции теряют в стоимости от 1% до 3%. Что открывает для не участвовавших в pre-IPO и IPO инвесторов возможность приобрести бумаги после их размещения на бирже.

Период блокировки IPO Facebook

Пример

Lock-up акций Facebook – показательный пример того, как условия блокировки влияют на стоимость ценных бумаг.

Компания ввела для инсайдеров жёсткие ограничения на продажу акций. Выпуск инсайдерских бумаг состоялся в пять этапов и растянулся до середины 2013 года.

Первый крупный инвестор Facebook Питер Тиль после окончания lock-up периода продал 80% своих активов, заработав на инвестициях миллиард долларов.

Коротко о главном