Что такое обратный выкуп автомобиля в салоне

Что нужно знать о гарантированном обратном выкупе автомобиля

В последние годы в автомобильном мире большую популярность приобрёл такой весьма выгодный для клиентов сервис, как гарантированный обратный выкуп автомобиля, или «Buy-back».

Поскольку ключевые нюансы этой программы знают далеко не все, настоящий материал ставит своей целью дать автомобилистам важную информацию о том, что она собой представляет и как ею можно воспользоваться с пользой для себя. Эта информация с приведёнными в ней оценками и рекомендациями как экспертов, так и тех владельцев автотранспорта, кто уже успел воспользоваться таким сервисом, наверняка поможет тем, кто лишь планирует это сделать.

Что такое Buy-back

Для начала подробно, с важными подробностями следует рассмотреть, что же по существу представляет собой программа автокредитования «Обратный выкуп автомобиля», или «Buy-back». Разные отечественные банки употребляют относительно этой программы свои названия, отличающиеся друг от друга. В частности, применяются термины «отсрочка погашения», «гарантия остаточной стоимости», «отложенный платёж», а также «остаточный платёж» и «Balloon».

По своему существу, эта программа является разнообразием привычного для многих из нас кредита, который выдают, чаще всего, на период от одного до трёх лет. Однако в данном случае речь идёт о том, что клиент, решив купить новый автомобиль, старый сдаёт как залог и обзаводится новым авто с помощью банковского кредита.

Суммы кредитования идентичны тем суммам, которые предусмотрены стандартными программами кредитования. Приобретение автомобиля, чаще всего, осуществляется на базе одного из автодилеров, имеющих договор с данным банком. Размер стартового взноса колеблется, зачастую, в диапазоне 15-50% цены автомашины, в зависимости от того, с каким банком клиент имеет дело и какие у него финансовые возможности.

В формате такой программы их клиенты:

Если сумма от продажи авто превышает размер долга (что случается нередко), получающийся остаток клиент имеет право использовать на своё усмотрение. При этом вид погашения остаточного платежа выбирает сам клиент. Он может, в частности, выплатить остаток собственными деньгами или же путём продажи автомашины через автосалон, или же, наконец, погасить свой долг рефинансированием оставшейся величины кредита. Если же клиент не желает расстаться со своим автолюбимцем, он вправе после погашения долга оставить авто себе.

Его отличия от кредита

Как видно, программа обратного выкупа автомобиля в чём-то напоминает обычный кредит. Ключевым отличием можно считать именно процедуру закрытия кредита, её финальную процедуру. Для заёмщика она очень простая. Всю сумму последнего платежа он вносит на счёт или полученную от банка карту, с помощью которых кредит оплачивался ежемесячно. Также он должен получить письменный документ – подтверждение банка о том, что кредит погашен в полном размере и претензий к заёмщику нет, то есть автомобиль перестал быть объёктом залога. Если клиент хочет закрыть кредит заранее, он обязан преждевременно известить об этом банк.

Где можно взять такой кредит

Гарантированный выкуп своего же автомобиля в изложенном выше алгоритме возможен только через официального дилера с помощью кредитования через банки, имеющие соответствующую лицензию на операции подобного рода. Узнать, на базе какого дилера и банка возможен такой обратный выкуп, легко с помощью соответствующих специальных сайтов или же через базу данных об отечественных автодилерах и банках.

Условия

Все условия того, в каком формате пройдёт реализация автомашины через автодилера предварительно прописывают двумя вариантами через:

В частности, иной раз практикуют вопрос технического сервиса (обслуживания автомашины) исключительно на сервисной базе официального дилера. Когда авто реализуют через дилера, то основываются на договоре купли-продажи: в этом случае салон выступает в роли покупателя, а клиент – в роли продавца. Когда договор подписан, следует перечисление денег, в сумме остатка задолженности по кредиту.

Закрывают кредит, когда деньги поступили на счёт заёмщика. Передача приобретённого технического средства его новому хозяину проходит с помощью договорённости. Минимальный размер первоначального взноса, чаще всего, составляет 10% личных средств заёмщика от цены автомобиля, а остаточный платёж зачастую определяется в диапазоне 20 до 55%.

Список документов

Список конкретных документов на применение программы «Гарантированный обратный выкуп автомобиля» в каждом случае определяет договор клиента с официальным дилером.

Преимущества и недостатки

Ключевое преимущество программы – реальная возможность приобрести новый автомобиль с выгодой для себя, одновременно продав прежнее авто. Особенно выгодная она для тех, кто решил менять свое авто каждые 2-3 года. Но есть и минус! Так, не исключено, что при совершении «обратной сделки» по данной схеме автосалон существенно занизит цену авто. Спасибо за внимание!

Кредит с обратным выкупом: что это такое?

Программа автокредитования Buy-back пользуется в последнее время огромной популярностью. Смысл данной программы основан на том, что погашение задолженности на покупку транспортного средства осуществляется не по всей сумме, а только по ее части. Окончательная сумма задолженности, а это приблизительно 20-55 % заемщиком погашается в самом конце срока действия автокредитования одним платежом. Другими словами, такая процедура подразумевает под собой обратную продажу автомобиля непосредственно дилеру. Оформляется такой кредит на срок до 3 лет. Денежные средства при этом выплачиваются по кредиту следующим образом:

Преимуществом подобной сделки по кредитованию является то, что ежемесячные платежи по нему намного ниже, чем у стандартного кредита.

Как погашается задолженность?

Кредит выплачивается по строго прописанному графику и после 3-х летнего срока есть два пути развития событий:

Можно также сдать авто в салон. В таком случае деньги будут идти в счет долга и первоначального взноса на другой автомобиль. После чего оформляется новый кредит на другое авто.

Преимущества и недостатки Buy-back

Среди характерных преимуществ такого способа кредитования можно выделить следующее:

Однако Buy-back как и любая другая кредитная программа имеет свои подводные камни. Первым из них считается то, что хоть ежемесячные платежи и низкие, в течение всего срока на отсроченный остаток средств также начисляются проценты. Заметим, что именно остаток и является самым большой долей кредита и в этом случае разница по процентной ставке играет не на руку заемщику. Помимо этого, использование такой схемы может быть омрачено техническим состоянием ТС. Управление им должно быть аккуратным и в обязательном порядке необходимо будет оплатить страховку, обслуживание в официальных СТО. Поэтому прежде чем влезать в долги нужно будет в обязательном порядке взвесить все за и против. Возможно, условия другого кредита покажутся более выгодными.

Смотрите видео о кредите с обратным выкупом:

Автокредит с обратным выкупом(buy back). А стоит ли?

По данным аналитиков ПрайсвотерхаусКуперс срок владения автомобилем в РФ существенно меньше, чем в других странах. Если в Канаде – это 7 лет, в Японии – 6,5, а в США – 5, то в России авто меняли в среднем каждые 3 года в 2008 году, а к 2013 году – этот срок вырос до 4 лет. Причем российскими брендами владеют дольше, чем иномарками.

Отчасти — это связано и с окончанием гарантии завода–изготовителя, но также во многом и со статусными изменениями и веяниями моды. Если в Германии люди годами могут покупать авто одного и того же класса, то в РФ зачастую малолитражный автомобиль со временем меняют на С-класс, потом приобретается кроссовер, а там и внедорожник. Премиальные марки авто (Ауди, Инфинити, БМВ, Мерседес и тп) при этом меняются еще чаще – раз в 2-3 года. Кроме того, скорость появления новых технологий сейчас гораздо выше, а требования по экологичности постоянно растут.

В связи с этим, банки вводят новые кредитные программы на приобретение автомобилей. В РФ начали появляться распространенные в странах запада кредиты на авто с обратным выкупом- байбэк (buyback, англ. — покупка обратно). С их помощью можно заменить свой старый автомобиль на новый еще до того, как кредит за старую машину будет выплачен до конца.

Что такое Buyback и в чем его отличие от обычного кредита и от Trade-in

Байбек отчасти похож на довольно популярную схему трейд-ин (trade-in), которую давно уже предлагают многие автодилеры. При трейд-ин автосалон выкупает машину у автовладельца и зачитывает ее стоимость для приобретения новой. Но если у клиента автомобиль был куплен в кредит, то до момента, пока кредит будет выплачен, клиент не имеет право его продать, и значит воспользоваться трейд-ином он тоже не может. И если автокредит взят на 5 лет, то все 5 лет придется ездить на одном и том же авто, во всяком случае до тех пор, пока кредит не будет полностью погашен.

Однако, если приобретать автомобиль не по обычной кредитной программе банка, а по кредитной программе “Buyback”, то по ней как раз изначально планируется, что автомобиль будет продан в конце срока кредитования согласованному с банком автосалону (cходство с trade-in). Однако, в отличие от трейд-ина тут будет уже три участника: кроме автосалона и клиента, еще и банк.

При байбеке Банк также выдает автокредит. Но значительную его часть (30-60%) надо будет гасить не в составе платежей каждый месяц, а в конце срока единовременным платежом. Это значит, что ежемесячный платеж окажется ниже, чем при стандартной программе кредитования. Но поскольку в конце срока кредитования довольно существенная часть кредита остается все еще не выплаченной, то у клиента есть выбор:

Однако, если стоимость автомобиля сильно упала на момент планируемой продажи или если по каким-то причинам продавать его клиент не будет, но при этом единовременно уплатить довольно большой остаток кредита тоже не может, возникает третий вариант. По отдельному соглашению банк может разрешить выплаты остаточной суммы кредита растянуть на новый срок – как обычный кредит (т.е. пролонгировать кредитный договор, но уже без обратного выкупа машины).

Таким образом, отчасти “байбек похож на лизинг, при котором оборудование по сути берется в аренду, а в конце срока, или возвращается, или выкупается. Но в большей степени — это все же автокредит, cовмещенный с трейд-ином (в рамках специальной кредитной программы с отсрочкой погашения части долга). Причем у нее есть свои особенности, а также плюсы и минусы, в сравнении с обычным автокредитом.

Особенности Buyback, плюсы и минусы

Минусы:

Сравнение расходов заемщика при обычном автокредите и Buyback

Ежемесячный платеж за кредит обычно состоит из двух частей: проценты банку (считаются от суммы кредита) и погашение тела кредита. При обычном автокредите тело кредита каждый раз понемногу гасится в составе ежемесячного платежа. И постепенно процентная часть в платеже становится все меньше, а сумма, уходящая в погашение тела кредита, все больше.

А вот при байбеке значительная сумма кредита до самого окончания срока “висит” непогашенной. То есть из ежемесячного платежа “убрана” довольно крупная сумма, которая шла бы на погашение тела кредита. За счет этого ежемесячный платеж (при том же сроке и ставке)– существенно меньше. Но проценты-то платятся в том числе и с непогашенной суммы до самого конца срока кредитования, а т.к. сумма кредита снижается мало, то и проценты снижаются в небольшой степени. И получается, что проценты банку (переплата) по такому кредиту окажется выше, чем по стандартному автокредиту.

Это хорошо видно из сравнения ниже:

Был выдан годовой кредит, в обоих случаях 500.000 руб, на 1 год под одинаковую процентную ставку 15,5% (300 т.р. первоначальный взнос, цена авто – 800 т.р.). При байбэке ежемесячный платеж будет почти в 2,5 раза ниже (17,3 т.р. против 45,2 т.р), но процентов будет уплачено при байбеке за год в 1,5 раза больше – 67,9 т.р. против 43,1 т.р. При этом к концу года при байбеке останется непогашенным кредит в 360 т.р. (в стандартном кредите – все погашено “в ноль”). Предположим, что за 1 год авто, купленное за 800 т.р., обесценится на 25% и ее можно будет продать по одинаковой цене 640 т.р. (в обоих случаях). То есть после байбека можно получить за авто

Сложим расходы на авто за 1 год в обоих случаях:

Таким образом, в данном примере, байбек обошелся дороже на 10%, нежели стандартный кредит (на тот же срок, сумму и ставку). А если автосалон еще и оценит автомобиль при выкупе ниже обычной цены, и если будут какие-то дополнительные расходы – данная разница еще возрастет.

Выводы

Если резюмировать, то программа байбэк предлагает клиентам некоторые дополнительные возможности, которых нет при стандартной форме кредитования (продать кредитное авто и купить новое, платить ежемесячно существенно меньше). Но в конечном итоге любые доп. возможности или обходятся дороже, или расходы из текущего времени просто переносятся на будущее (выкуп авто может быть оценен невыгодно, а общая сумма процентов, уплаченных банку окажется выше и т.п.).

Иначе говоря, если в итоге суммировать все расходы, то конечная стоимость автомобиля по программе байбек окажется скорее всего больше, чем при стандартной программе кредитования. Но если рассматривать стоимость этого превышения — как плату за удобство (или за возможность перенести текущие расходы – в будущее), то в каких-то случаях такая программа кредитования может оказаться полезной. Однако, все-таки при байбек сложнее спланировать свои расходы в будущем, т.к. прогноз цены на авто через 2-3 года (как на б/у, так и на новые) сделать крайне сложно.

Как работает трейд-ин

Как и зачем покупать автомобиль по трейд-ину

Трейд-ин — это система покупки, при которой покупатель отдает продавцу старый товар в зачет стоимости нового.

По трейд-ину можно купить автомобиль, промышленное оборудование, бытовую технику, смартфон и даже квартиру.

Расскажем, как все работает, на примере покупки автомобиля. Покупатель отдает продавцу свой старый автомобиль, а продавец засчитывает его стоимость и продает новый автомобиль со скидкой. По сути, трейд-ин — это обмен старой машины на новую с доплатой.

По трейд-ину можно купить новый или подержанный автомобиль, за наличные или в кредит. В последнем случае старый автомобиль пойдет в зачет первого взноса за новый.

Все действия продавца и покупателя основываются на гражданском кодексе.

Условия программы трейд-ина

Условия программы такие: покупатель получает новый автомобиль и взамен отдает автосалону свой старый, но с доплатой. Размер доплаты определяет автосалон, и он зависит от марки, модели, возраста и состояния старого автомобиля.

Условия различаются у разных дилеров. Например, дилер может принимать автомобили только своей марки или все подряд.

Некоторые дилеры принимают автомобили до определенного возраста. Например, «Мазда» принимает автомобили в трейд-ин собственной марки или премиум-марок не старше 5 лет, других, в том числе российского производства, — не старше 10 лет.

Другие, например «Рено», — вне зависимости от возраста.

На каждый новый автомобиль скидка предоставляется только один раз. Нельзя сдавать несколько автомобилей в счет покупки одного.

Хотите купить машину?

Требования к автомобилю

Требования к машине у дилеров тоже могут различаться. Но вот основные:

Автомобили в залоге, неисправные, битые в трейд-ин не принимают. Старый автомобиль должен быть таким, чтобы его можно было продать кому-то еще.

Необходимые документы

Список необходимых документов лучше уточнить в автосалоне, в котором вы планируете купить новое авто. Этот список может различаться, но вот что требуют обычно:

Договор купли-продажи составляют два раза. Первый — для передачи старого автомобиля салону, второй — для покупки нового из салона.

По первому договору автосалон выкупает подержанный автомобиль у покупателя, а по второму продает ему новый.

В итоге после сделки у покупателя на руках будет три документа:

По договору мены стороны договариваются передать в собственность один товар в обмен на другой — подержанный автомобиль за новый. Поскольку у обмениваемых авто разная стоимость, в договоре мены указывают сумму и порядок доплаты за новый автомобиль.

Как купить авто по трейд-ину

Последовательность действий при покупке автомобиля по трейд-ину следующая:

Но перед тем как отдавать автомобиль на диагностику, уточните в автосалоне, сколько она стоит. Автосалон может брать за диагностику и оценку старого автомобиля деньги или делать их бесплатно.

Меры предосторожности при обмене. Перед подписанием договора с автосалоном нужно убедиться, что вы подписываете договор купли-продажи или мены, а не договор оказания услуг, например по поиску покупателя вашей машины. Особое внимание обратите на текст, напечатанный мелким шрифтом.

В договоре купли-продажи проверьте, что в графе «покупатель» стоят данные автосалона, а не пробелы.

Если вы подпишете договор об оказании услуг, автомобиль останется в вашей собственности и все налоги и штрафы за него придется платить вам — несмотря на то, что автомобиль стоит в салоне и вроде бы уже не ваш. Это законно.

Прием автомобиля

Сначала автосалон принимает автомобиль для диагностики и оценки, затем — для дальнейшей продажи. При диагностике автосалон оценивает техническое состояние автомобиля и составляет протокол или другой документ. Иногда отдельный документ вообще не составляют: оценщик говорит, сколько стоит автомобиль, а менеджер вписывает эту сумму в договор.

После оценки вы согласовываете стоимость старого и доплату за новый автомобиль. Если все в порядке, заключаете договор, по условиям которого старый автомобиль становится собственностью автосалона, а новый — вашей.

Как производится оценка авто

Автосалон производит оценку старого автомобиля по следующим критериям:

Автосалону выгодно оценить авто ниже, чем есть на самом деле. Но в данном случае это плата за скорость проведения сделки. Продавцу не нужно искать покупателя, тратить время на показы и оформление сделки: все это он делает один раз — в салоне.

Рассчитать примерную стоимость старого автомобиля можно с помощью специального калькулятора. Далее — сравнить предложения автосалонов и выбрать более выгодное.

Почему между рыночной и оценочной стоимостью такая разница. Автосалон проводит диагностику автомобиля, при необходимости — мелкий ремонт и химчистку. На все это он тратит время и материалы. Еще автосалон точно не знает, когда автомобиль купят, и берет на себя обязанность содержать его и рекламировать.

Можно ли ускорить проведение сделки

Сделка по трейд-ину и так довольно быстрая: продать старую машину и купить новую можно за один день.

Ускорить сделку может обращение в автосалон, в котором вы купили старый автомобиль, или в тот, где продаются автомобили той же марки. В первом случае автосалон может не взять денег за диагностику. Но это не точно — нужно уточнить в салоне.

Сделка пройдет быстрее, если принесете с собой все необходимые документы сразу.

Но лучше не торопиться и изучить несколько предложений автосалонов, спросить, сколько стоит оценка и как быстро ее делают. Где-то оценка будет платной, где-то — бесплатной.

Программы производителей

У каждого производителя своя программа трейд-ина — могут различаться условия и сроки действия.

«Рено» принимает в трейд-ин автомобили, которые находятся в собственности не менее 6 месяцев. Старый автомобиль может быть любой марки и года выпуска, но он должен быть полнокомплектным и оформленным на вас. На каждый новый автомобиль, участвующий в программе, производитель предоставляет скидку только один раз — нельзя сдать несколько автомобилей в счет покупки одного.

«Хендай» тоже принимает в трейд-ин автомобили, которые в собственности не менее 6 месяцев. Идентификационный номер должен быть неповрежденным и совпадать с информацией в паспорте технического средства. Старый автомобиль не должен быть в залоге, а его реальный пробег должен совпадать с показаниями одометра на панели приборов.

Выбор между трейд-ином и утилизацией

Трейд-ин и утилизация — разные вещи. В трейд-ин сдают автомобили в хорошем состоянии, для дальнейшей перепродажи. В утилизацию — в плохом, для переработки.

В России работает специальная государственная программа. По ее правилам можно сдать старый автомобиль в утилизацию и получить сертификат на покупку нового. Сдать авто можно в государственном или частном пункте приема автомобилей. После утилизации нужно снять транспортное средство с регистрационного учета — в ГИБДД или на госуслугах.

Кому выгоден трейд-ин

Программа может быть выгодна и продавцу и покупателю. Продавцу выгодно купить старый автомобиль по заниженной стоимости, чтобы перепродать его дороже и заработать на разнице. Для покупателя выгода в том, что не нужно тратить время на продажу старого автомобиля.

Преимущества и недостатки трейд-ина

Преимущества трейд-ина следующие:

Недостатков только два:

Лада Веста с обратным выкупом, или Buy-back

Стать владельцем Лады Весты с помощью кредитной программы Buy-back может любой желающий. Что такое Buy-back и чем отличается от обычного автокредита? Стоит ли брать такой кредит? Эти и другие вопросы волнуют потенциальных клиентов.

В переводе с английского Buy-back означает покупка обратно. Кредит оформляется на 3 года. Клиент вносит первоначальный платёж от 10% до 50%. Часть основного долга 20% — 40% от стоимости автомобиля замораживается на 3 года — это будет последний платёж. Остаток долга распределяется на 36 месяцев. Ежемесячные платежи ниже, чем у стандартного кредита.

Клиент строго по графику выплачивает кредит и через 3 года у него будет выбор. Он может отдать банку остаток долга и уехать на машине домой. Если денег на погашение задолжности нет, то автосалон выкупает автомобиль, заёмщик отдаёт долг и идёт домой пешком. Владелец автомобиля может продлить кредит в автосалоне и продолжить платить. Или клиент сдаёт машину в автосалон, деньги идут в счёт долга и первого взноса на другой новый автомобиль. В итоге клиент оформляет новый кредит и уезжает домой на новом автомобиле.

Основным и главным преимуществом такого кредита являются небольшие ежемесячные платежи. За счёт этого покупка Весты стала более доступной. Появилась возможность купить авто с более богатой комплектацией или выбрать другой автомобиль, престижный и более дорогой. Снижение суммы платежей происходит за счёт заморозки части основного долга. В итоге клиент получает отложенный платёж, который нужно будет внести через 3 года. Размер последнего платежа составляет 20 — 40% на выбор клиента, от стоимости автомобиля.

С одной стороны такие условия кажутся очень выгодными и будет глупо отказываться от такого кредита. Однако не всё так просто. Секрет прячется в формуле кредита. Как правило, ежемесячный платёж складывается из двух частей — это основной долг и проценты. Для того чтобы уменьшить платёж, из основного долга часть суммы убирают, а размер процентов остаётся. Таким образом, клиент каждый месяц платит деньги в счёт тела кредита меньше, а проценты те же самые, как за полную сумму кредита. Поэтому переплата по кредиту будет даже не много больше, чем у стандартного автокредита.

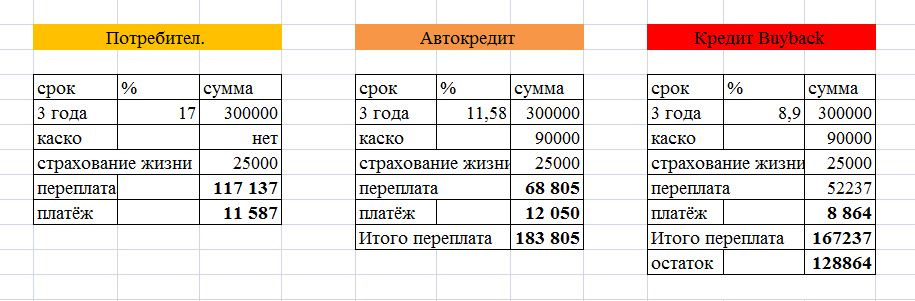

Прежде чем влезать в долги, нужно проверить какой кредит наиболее выгодный. Давайте сравним кредит Buy-back с потребительским кредитом и обычным автокредитом. Рассчитать стандартный кредит можно на сайте calculator-credit.ru. Сделать расчёт кредита Buy-back можно на официальном сайте ВТБ 24.

Проведём расчёт кредита на 300000 рублей за Ладу Весту стоимостью 600000 рублей, с первоначальным взносом 300000 рублей. Последний платёж составит 20% от стоимости автомобиля 120000 рублей. Прошу обратить ваше внимание на то, что условия и процентные ставки могут меняться, поэтому могут быть другими. Страховку КАСКО рассчитаем примерно, первый год 40000 рублей, за три года 90000 рублей. Страхование жизни на 3 года 25000 рублей. Как правило, КАСКО и страхование жизни включаются в общую сумму кредита.

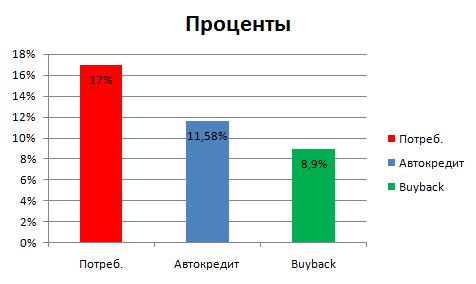

Самая низкая процентная ставка у кредита с обратным выкупом 8,9%, автокредит 11,58% и потребительский кредит 17%.

Ежемесячные платежи самые низкие у кредита Buy-back, потом идёт потребительский кредит и автокредит.