какие фонды есть на московской бирже

Лучшие индексные ETF на Московской бирже

Я прочитал не один десяток тем на зарубежных форумах «ранних пенсионеров» в поисках ответа на свой вопрос: «Какие инструменты инвестирования используют в США». Как оказалось, практически все приверженцы идеологии FIRE (финансовой независимости и ранней пенсии) инвестируют в индексные фонды через ETF.

Оно и понятно, ведь комиссии у них намного меньше, чем у ETF, доступных на Московской бирже (средние: 0,04% у них против 0,9% у нас). И абсолютно нет никакого смысла пытаться собирать индекс, покупая акции отдельных компаний, как это делаю я. Можно ведь заплатить 0,04% в год (или 400 рублей с 1 млн. ₽) и получить доходность индекса без лишних заморочек.

В рамках этого поста я не стану рассматривать вариант открытия счета у иностранного брокера и покупки ETF на S&P500 через него. Но знайте, что такой вариант тоже есть. Правда там есть свои нюансы, которые могут вылиться в ещё одну полноценную статью. Будем рассматривать простой вариант — покупка ETF на Московской бирже через российского брокера.

ETF — это торгуемый на бирже фонд, состоящий из ценных бумаг: акций, облигаций или других активов. Приобретая акции такого фонда, вы, грубо говоря, получаете долю от всех активов, принадлежащих фонду.

Любой эмитент, предлагающий такой инструмент как ETF, взимает комиссию за управление. Комиссия указывается в процентах за год, но снимается ежедневно пропорционально периоду владения акциями ETF.

Для примера: у многих ETF от FinEx комиссия за управление 0,9%. Это означает, что купив ETF на сумму 10.000 рублей, ежедневно удерживаемая комиссия составит 10.000*0,009/365 = 25 копеек.

Удобно то, что комиссия заложена в цену акции ETF. Это означает, что никто не будет списывать деньги с вашего брокерского счета. Если к примеру вы купили ETF на индекс, который за год вырос на 10%, то доходность ваших акций ETF составит 9,1% (10-0,9%).

Любой, кто сейчас читает эти строки, с вероятностью 99% пользовался услугами или продуктами таких компаний, как Apple, Microsoft, Visa, MasterCard, Google, McDonald’s. А вы знали, что вы могли бы на 4000 рублей купить долю в фонде, который владеет акциями самых крупных по капитализации компаний в США, в том числе теми, которые я перечислил выше?

Да, ваши 4000 рублей не превратятся завтра и даже через год в 4 миллиона. Но очень вероятно, что это окажется лучшим вложением средств из всех возможных. Индекс компаний S&P500 на промежутке 100 лет дает доходность 8-10% годовых в долларах! Это вам не Кэшбери, конечно, где на словах 600% годовых, а на деле кукиш, да ещё и без масла. Но если вы, как и я загорелись идеей раннего пенсионерства, то вариант инвестиций в индекс S&P500 — один из наиболее оптимальных вариантов.

Собрать самостоятельно портфель акций, который бы соответствовал индексу очень сложно. Для этого нужно обладать достаточно внушительной суммой денег и регулярно проводить ребалансировку портфеля. А это уже не очень то и пассивное инвестирование — скажу я вам.

На 50.000 — 100.000 рублей вы даже не сможете купить одну акцию компании Google или Amazon. Но вы сможете купить 12 — 25 акций ETF на S&P500 (куда входит и Google с Amazon’ом и ещё 498 крупнейших компаний). При таком раскладе доходность ваших вложений в ETF будет повторять доходность индекса за вычетом комиссии фонда. Итак, рассмотрим какие же варианты ETF на S&P500 есть на Московской бирже.

Актуальный список компаний, входящих в индекс S&P500 можно посмотреть здесь.

Биржевые инвестиционные фонды на Московской бирже

Биржевые инвестиционные фонды представляют собой уникальный инструмент для инвестирования, так как одновременно совмещают низкий порог входа и высокий уровень диверсификации. За счет объединения капитала своих клиентов перед фондом открывается более широкий спектр возможностей по сравнению с частными инвесторами. Фонд инвестирует в ценные бумаги, которые формируют индекс. Инвестиционный портфель, составленный по индексу, обладает отличным балансом риска и доходности. Инвестор, покупая долю в инвестиционном фонде, приобретает пропорциональную долю в индексе и все сопутствующие преимущества.

Первый торгуемый биржевой фонд (ETF) появился в 1990 г. на фондовой бирже Торонто. Прошло более 25 лет, и этот инструмент смог занять свое место в финансовом мире: по данным Bloomberg в мире более 6000 биржевых фондов с управляемым капиталом более 6 трлн. долларов. Первый биржевой фонд по российскому праву (БПИФ, российский «ETF») появился в 2018 году. И на сегодняшний день индустрия российских ETF-ов также демонстрирует активный рост. В России биржевые фонды, как российские, так и иностранные, зарекомендовали себя как инструменты, пользующиеся большим спросом инвесторов.

Преимущества для инвестора:

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Биржевые инвестиционные фонды на Московской бирже

Биржевые инвестиционные фонды представляют собой уникальный инструмент для инвестирования, так как одновременно совмещают низкий порог входа и высокий уровень диверсификации. За счет объединения капитала своих клиентов перед фондом открывается более широкий спектр возможностей по сравнению с частными инвесторами. Фонд инвестирует в ценные бумаги, которые формируют индекс. Инвестиционный портфель, составленный по индексу, обладает отличным балансом риска и доходности. Инвестор, покупая долю в инвестиционном фонде, приобретает пропорциональную долю в индексе и все сопутствующие преимущества.

Первый торгуемый биржевой фонд (ETF) появился в 1990 г. на фондовой бирже Торонто. Прошло более 25 лет и этот инструмент смог занять свое место в финансовом мире: по данным Bloomberg в мире более 6000 биржевых фондов с управляемым капиталом более 6 трлн. долларов. Первый биржевой фонд по российскому праву (БПИФ, российский «ETF») появился в 2018 году. И на сегодняшний день индустрия российских ETF-оа также демонстрирует активный рост. В России биржевые фонды, как российские, так и иностранные, зарекомендовали себя как инструменты пользующиеся большим спросов инвесторов.

Обучающий ролик

Для розничных и институциональных инвесторов:

Для брокерских компаний и маркет-мейкеров

Есть ли какие-либо особенности налогообложения ETF?

Налогообложение стандартное, такое же, как и при работе с акциями российских эмитентов: финансовый результат облагается НДФЛ по ставке 13% для физических лиц и налогом на прибыль по ставке 20% для юридических лиц.

Инвестиции в ETF дают дополнительные налоговые преимущества, т.к. зачисление дивидендов и операции с отдельными ценными бумагами происходят внутри фонда и не влияют на текущую налогооблагаемую базу.

Как получить налоговые льготы при использовании ETF?

Налоговые льготы, в том числе по ИИС* и долгосрочному владению ценными бумагами, распространяются на ETF, обращающиеся на Московской бирже. Налоговые льготы на ИИС: возврат 13% или вычет на доход от инвестиций каждый год при инвестировании на срок от трех лет.

Подробнее о льготах – на сайте Московской биржи

*ИИС — это брокерский счет или счет доверительного управления с особым налоговым статусом, который дает инвестору право на получение налоговых льгот:

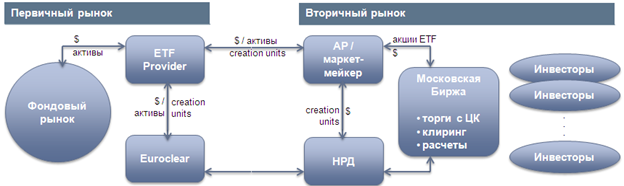

Ключевые участники процесса обращения:

Нормативная база обращения ETF

ФЗ от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг»

Приказ Федеральной службы по финансовым рынкам от 9 февраля 2010 г. N 10-5/пз-н

Как купить ETF на Московской бирже

И чем они друг от друга отличаются

ETF (exchange traded funds) — торгующиеся на бирже инвестиционные фонды. Мы о них уже много раз писали, но не грех и повторить.

Для начала очень коротко о том, что такое ETF.

Есть много компаний с акциями. У одних акции за месяц выросли на 10%, у кого-то упали на 3%, у кого-то не изменились. Если вложиться только в какую-то одну, можно не угадать и потерять часть денег.

Эту проблему решают фонды: они собирают диверсифицированный портфель акций или облигаций на миллионы и миллиарды рублей и продают долю в этом портфеле. Покупая акцию фонда, вы как бы покупаете микроскопические доли всех активов, которые собрал этот фонд. Вход в инвестиции через фонд сравнительно низкий: несколько тысяч рублей.

Метафора: повар в ресторане покупает мешок картошки, несколько кочанов капусты, еще всяких разных овощей и много мяса и делает из этого суп. Вы покупаете тарелку супа: в нем есть и картошка, и мясо, и всё остальное, но по чуть-чуть.

Как купить ETF

ETF на Московской бирже

ETF торгуются на Московской бирже так же, как акции компаний. Сейчас там 15 ETF от двух провайдеров — FinEx и ITI Funds.

Акции ETF стоят примерно от 550 до 7250 рублей за штуку в зависимости от наименования. Их точная цена меняется много раз в течение дня.

Минимум можно купить 1 акцию.

Акции ETF может приобрести любой желающий, кроме некоторых государственных служащих. Дело в том, что некоторым чиновникам и сотрудникам правоохранительных органов нельзя использовать иностранные финансовые инструменты, а ETF как раз такими и считаются.

Для покупки акций ETF понадобится брокерский счет или ИИС. Такие счета можно открыть у брокера — юридического лица с особой лицензией, который дает доступ на биржу. Брокер передает на биржу заявки о покупке и продаже ценных бумаг, учитывает активы инвестора, рассчитывает прибыль инвестора и удерживает с нее НДФЛ. Как выбрать брокера, мы писали в отдельной статье.

У нас в группе «Тинькофф» есть брокер, и он поддерживает сделки с ETF.

Инвестиции — это несложно

Фонды акций

Большинство ETF на Московской бирже вкладывают деньги в акции. Хотя представлены не все рынки и пока нет глобальных ETF типа фонда акций всего мира, выбрать всё равно есть из чего.

Комиссия и количество компаний в портфелях разных фондов

| Фонд | Страна | Число компаний | Комиссия |

|---|---|---|---|

| FXUS | США | 625 | 0,9% |

| FXCN | Китай | 347 | 0,9% |

| FXJP | Япония | 320 | 0,9% |

| FXIT | США, ИТ-компании | 103 | 0,9% |

| FXUK | Великобритания | 101 | 0,9% |

| FXAU | Австралия | 67 | 0,9% |

| FXDE | Германия | 67 | 0,9% |

| RUSE | Россия, заявлена выплата дивидендов раз в год | 41 | 0,65% |

| SBMX | Россия | 39 | 1,1% |

| FXRL | Россия | 37 | 0,9% |

| FXKZ | Казахстан | 7 | 1,39% |

Чем больше компаний в портфеле ETF, тем лучше для инвестора.

Фонд SBMX формально не ETF, а биржевой ПИФ: есть разница в механизмах работы и контроля. Впрочем, с точки зрения обычного инвестора, отличия не очень большие. Зато это российский финансовый инструмент, тогда как акции ETF считаются иностранными инструментами. Это важно для некоторых госслужащих.

Фонды облигаций

Облигации — важная часть инвестиционного портфеля. На Московской бирже есть три фонда, которые позволяют вкладываться в еврооблигации — долговые бумаги в иностранной валюте. Большинство таких бумаг стоят очень дорого, но благодаря ETF их легко иметь даже в небольшом инвестиционном портфеле.

FXRB. Отслеживается индекс российских корпоративных еврооблигаций EMRUS Bloomberg Barclays. В составе фонда — 27 бумаг, в том числе евробонды «Газпрома», Сбербанка, РЖД, «Алросы». Комиссия за управление — 0,95%.

В фонде применяется механизм рублевого хеджирования. Это означает, что изменения курса валют сами по себе не влияют на цену акции ETF, при этом хеджирование может дать прибавку к доходности.

FXRU. Полный аналог FXRB, но хеджирование не используется. Значит, при росте доллара акции фонда вырастут в цене, при падении доллара — упадут. Расходы фонда меньше, чем у FXRB: 0,50% вместо 0,95%.

RUSB. Этот фонд похож на FXRU, но средства вложены не только в корпоративные еврооблигации российских компаний, но и в еврооблигации Минфина. В фонде 22 наименования ценных бумаг. Комиссия за управление — 0,50%.

Фонд денежного рынка FXMM

Фонд чем-то похож на банковский вклад: деньги размещены в краткосрочных государственных облигациях США ( T-bills ), при этом используется хеджирование. По факту фонд наполнен гособлигациями США, а ведет себя как депозит в рублях. Благодаря этому цена акций ETF медленно и стабильно растет и не зависит от курса доллара. Комиссия — 0,49%.

FXMM можно использовать для временного размещения свободных средств на брокерском счете или ИИС, но не забывайте о комиссиях за совершение сделки. Акциями FXMM придется владеть хотя бы одну неделю или две, только чтобы рост цены акций окупил затраты на их покупку и продажу.

Фонд золота FXGD

Единственный сырьевой ETF на Московской бирже позволяет вложиться в золото, которое традиционно считается защитным активом для кризисов. Это хорошая альтернатива обезличенным металлическим счетам. Комиссия за управление — 0,45%.

Фонд не владеет физическим золотом. Изменения цены золота отслеживаются методом синтетической репликации с помощью краткосрочных облигаций США и свопа полной доходности. Сложно звучит, зато фонд точно отслеживает цену металла.

Есть разные мнения, нужно ли инвестору золото. Основатель крупнейшего хедж-фонда Bridgewater Associates Рэй Далио считает, что выделить 5—10% инвестиционного портфеля на золото — хорошее решение.

Какие фонды выбрать

Доходность ETF заранее не известна и никем не гарантируется. Нельзя сказать, что акции одного фонда будут хорошим вложением, а другого — плохим. Выбор ETF зависит от того, на какой срок инвестор вкладывается и насколько он готов к риску.

Не стоит все вкладывать в активы одной страны. Разумнее распределить средства между ETF на акции США, Китая, России и других государств, добавить какую-то долю облигаций.

Нет готовых решений, которые можно просто скопировать и получить нужный вам результат. Распределение средств инвестиционного портфеля между акциями, облигациями и другими активами должно подбираться под нужды инвестора с учетом горизонта инвестирования, готовности к риску и других факторов.

Ликвидность ETF

У всех биржевых фондов, упомянутых в статье, есть маркетмейкер — организация, обеспечивающая ликвидность. Это означает, что практически в любое время, когда работает биржа, можно купить или продать акции ETF или паи ПИФа по цене, близкой к справедливой. Справедливая цена — это стоимость чистых активов фонда, деленная на число акций или паев фонда.

При сделках с ETF советую использовать лимитированные заявки: в них указана цена, по которой вы хотите совершить сделку. Если нужную или более выгодную для вас цену никто из участников торгов не дает, сделка не состоится. А вот рыночные заявки исполняются по лучшей имеющейся цене, и это может обернуться для вас неприятным сюрпризом.

Дело в том, что иногда маркетмейкер ненадолго исчезает. При этом останутся другие участники торгов с ценами, зачастую далекими от справедливых. Если вы в этот момент подадите рыночную заявку, то купите или продадите бумаги по тем ценам, которые есть на бирже в этот момент. Это может быть невыгодно.

Например, инвестор хочет купить 20 акций фонда FXCN. Маркетмейкер готов продать 1700 акций по 2305 Р за штуку. Это лучшая цена на данный момент.

Теперь представим, что маркетмейкер на какое-то время перестал участвовать в торгах, то есть нет предложений на продажу по 2305 Р за акцию.

Р за штуку. Скриншот из торгового терминала QUIK» loading=»lazy» data-bordered=»true»>

Р за штуку. Скриншот из торгового терминала QUIK» loading=»lazy» data-bordered=»true»>

Издержки, налогообложение и другие нюансы

Комиссии за управление фондами на Московской бирже выше, чем у фондов, торгующихся на биржах Европы или США. С другой стороны, комиссии отечественных ETF заметно ниже, чем у ПИФов, и их можно легко купить на бирже — это существенный плюс по сравнению с ПИФами.

Доход от акций ETF, торгующихся на Московской бирже, облагается налогом так же, как прибыль от операций с другими ценными бумагами. НДФЛ при необходимости удержит брокер.

Можно не платить НДФЛ с дохода от продажи ETF, если владеть их акциями хотя бы 3 года. Или можно покупать ETF через ИИС — это даст налоговый вычет с внесенной на ИИС суммы или освобождение от налога по всем операциям на счете.

Некоторые ETF можно купить и продать за доллары. Подробнее об этом мы писали в материале «Вложить валюту на Московской бирже».

Санкции и ETF

Отдельно остановлюсь на вопросе, который беспокоит некоторых инвесторов: могут ли американские санкции навредить ETF на Московской бирже и лишить инвесторов денег?

Краткий ответ: это маловероятно. Представитель FinEx подробно объясняет, почему так.

Мнение: у ETF нет санкционных рисков

Мы считаем, что инвесторам в ETF на Московской бирже не стоит беспокоиться из-за санкций.

Во-первых, санкции, по имеющейся информации, могут быть направлены против отдельных российских кредитных организаций, а не против европейских фондов — ETF на Московской бирже.

Во-вторых, сам механизм санкций не затрагивает ценные бумаги фондов. Санкции могут создать какой-то риск для долларовых депозитов, а не для фондов, независимо от того, на какой бирже обращаются их акции.

Инфраструктуру управляющей компании санкции тоже никак не затрагивают.

Возможный дискомфорт может быть связан исключительно с гипотетическими действиями российских игроков: банки и государство могут в качестве ответной меры ухудшить положение владельцев иностранных ценных бумаг. Здесь возможны два негативных сценария.

Отдельный брокер прекратит работать с иностранными ценными бумагами. Однако ETF можно перевести от одного брокера к другому без совершения денежных транзакций. Их можно будет продать позже, через другого брокера.

Государство ограничит обращение иностранных ценных бумаг в России. В таком случае администратор фондов «Бэнк-оф-нью-йорк-меллон», учитывающий активы ETF, предложит всем желающим погасить ETF аналогично досрочному погашению облигаций. Для этого есть специальная процедура. Погашение пройдет с учетом интересов инвесторов, то есть с учетом гипотетических ограничений. Обо всем позаботится «Бэнк-оф-нью-йорк-меллон», от инвестора потребуется только дать согласие на погашение.

Мы считаем, что те санкции США, о которых сейчас есть сведения и которые мы можем представить, никак не повлияют на обращение ETF на Московской бирже.

Запомнить

И мне интересно по комиссиям! Особенно мне не понятно что означает цифры по комиссиям представленные в этой статье ведь у них не указано ни срока за который берутся комиссии ни сделки за которые берутся эти комиссии. Такое ощущение, что вот например у фонда ETF FXRB комиссия 0,95% в день. Кто нибудь может подсказать по подробнее?

Стас, это годовая комиссия провайдера Фонда. Она высчитывается ежедневно малыми долями из стоимости актива. Не затрагивая ваш биржевой счет и средства на нем. Короче, если ETF это суп из бумаг, то 0.95% это зарплата повара.

Анна, правильно я понимаю, что можно сказать бумаги ETF будут дешеветь ежедневно на этот* процент?

Maksim, комиссия уже зашита в стоимость актива

Еtf основан на том, что покупает на инвестиции активы согласно стратегии. Все хорошо, пока рынок растущий, как в последнем десятилетии, но что будет в случае полномасштабного кризиса, как в 2008. Если у фонда все их активы одновременно и на неопределенный срок просядут кратно, и фонд не сможет получать прибыль от них как в настоящее время, то возможна ли ситуация, что управляющая компания закроет свои etf (или часть из них), как произошло недавно с частью etf от finex в РФ (хоть там и совсем другая причина была) и в таком случае, если УК не сможет дальше управлять фондами, активы будут продавать по рынку, который будет явно сильно ниже, чем сейчас и инвесторы, которые вложились в эти фонды однозначно потеряют свои деньги и не смогут lаже как-то повлиять на эту продажу активов фонда? Возможен такой вариант развития событий?

Если фонды смогут продержаться и в кризис и вышеописанной ситуации с потерей половины портфеля при продаже etf активов по рынку в кризис не возникнет, то etf имеет все преимущества, чем если только брать акции, самому реплицируя индекс, но с акциями хотя бы есть надежда переждать кризис и получить свое с %, а не бессильно наблюдать, как твой портфель продается в полцены(

В статью уже необходимо добавить БПИФ «AKNX «Технологии 100» от Альфа-Капитал.

Из ETF вложился бы в SANP500. Но американские акции сейчас на пике, нет смысла вкладываться и получать 3-6%, чтобы на третий год столкнуться с рецессией. Надо ждать просадку или кризиса.

Василий, забавно, седьмого октября 2019, на следующий день после вашего комментария, FXUS стоил 3400. Сегодня 4221. Рост 24%. Мне кажется, неплохо

P.S. Если можно оценку, выбранного мною портфеля отправить на эл. почту: vasiliycher@mail.ru

Эти ETF я хочу разместить на ИИС у брокера Тинькофф, у которого и хочу открыть ИИС в ближайшие дни.

Буду очень благодарен, если поможете в формировании портфеля ETF и размещения его на ИИС у брокера Тинькофф.

Спасибо за статью.прикупил всех по парочке для теста пару месяцев назад fxmm, fxru, fxcn, fxus и fxrb. За помледний месяц туда сюда колбасит, по акциям как рос так и америка в минусе, облиги рос и казна плюс, китайцы туда сюда. Вообще интересно. Посмотрю что дальше. Думал на ИИС часть офз часть ЕТФов купить и забыть на 3 года.

Сравнение фондов на индекс Мосбиржи

Если у вас есть брокерский счет и вы хотите инвестировать в российские компании, вы можете купить отдельные акции или покупать индексные фонды. О плюсах и минусах каждого подхода это тема для отдельного поста, лично у меня мой набор дивидендных акций проиграл в доходности индексу (и вероятно проиграет на долгой дистанции). Кому интересно сравнение результатов инвестирования в отдельные акции с индексом, про это серия постов:

Сравнение доходности за год:

Аналогично для периода за 10 лет:

Но сегодня не совсем об этом. Если вы пришли к решению покупать индекс целиком, через фонды, то стоит выяснить, какой из них самый предпочтительней

Какие нам вообще доступны фонды для покупки?

Сразу оговоримся — на Мосбирже существует достаточно большое количество индексов (и на многие из них существуют фонды), в данной статье рассматриваются ТОЛЬКО фонды на индекс Мосбиржи (самый популярный индекс из существующих).

FXRL — старейший фонд на индекс Мосбиржи, ветеран российского рынка от компании Финекс.

SBMX — фонд от Сбербанка

VTBX — фонд от ВТБ

TMOS — фонд от Тинькова

Собственно это все, выбор, увы очень невелик.

Есть еще 2 фонда, с очень похожим составом, но мы их исключим из рассмотрения и вот почему:

RCMX от Райффайзен банка содержит акции не из основного индекса Мосбиржи, а из сокращенного индекса Мосбиржи 15, так что сравнивать с ним не совсем корректно (а если все-таки сравнить, забегая вперед, скажу, что он несколько проиграл всем остальным фондам)

RUSE — фонд от компании ITI FUNDS, это был единственный фонд на индекс Мосбиржи, который выплачивал дивиденды (кому-то это важно, хотя и происходили потери на налогах), но у него возникли технические проблемы с формированием цены фонда, его перевели на 3-й уровень листинга в Мосбирже (хотя все остальные фонды входят в 1-й), поэтому покупать его точно не стоит сейчас.

Сравним условия фондов

Сам по себе набор активов у фондов одинаковый (формируется в соответствии со структурой индекса Мосбиржи), сравнивать его не имеет смысла, а вот комиссии и налогообложение у них отличается.

SBMX, VTBX, TMOS — это отечественные БПИФы, они имеют льготы на дивиденды

FXRL — это полноценный ETF с ирландской регистрацией, льготы на дивиденды имеет, но очень маленькие (платит с дивидендов 10%, а не 13%, как частные инвесторы).

Отличия БПИФ и ETF это тоже тема отдельной статьи, вкратце только скажу, что у ETF отличается механизм ценообразования и он в целом более надежен, но в кризисные периоды маржа маркетмейкера сильно возрастает, поэтому в дни паники лучше воздержаться от сделок. У БПИФ это меньше проявляется. С другой стороны, управляющая компания ETF в принципе не может кинуть инвесторов на деньги, так как за это всем своим имуществом отвечает банк-кастодиан, а вот управляющий БПИФ теоретически может скрыться с деньгами вкладчиков, хотя это, конечно, маловероятно и прецедентов таких не было

Комиссии у всех фондов тоже отличаются:

SBMX — 1%

VTBX — 0,69%

TMOS — 0,79%

Для удобства свел данные в табличку, в расчетах принял див.доходность индекса Мосбиржи в 7% (понятно, что она все время меняется, но пусть будет так). Для сравнения также приведу данные по налоговым потерям, если бы вы собрали индекс самостоятельно из отдельных акций.

Из беглого анализа таблички кажется, что надо идти бежать покупать VTBX и это будет самый лучший вариант, но как бы не так! Помимо официальных затрат есть и потери — отставание от индекса вследствие неидеальных действий управляющей компании. Ни одна наша управляющая компания об этом и словом не упомянет и ни в одном проспекте не напишет, Финекс (спасибо ему за честность), это хоть не афиширует, но хотя бы упоминает в отчетах (хотя и стоит за ними проверить). Придется посчитать этот показатель самостоятельно. Понятное дело, что качество управления это показатель изменчивый, для расчетов будем использовать данные за последний год, это будет более объективно.

Как определить потери на некачественное управление — смотрим, насколько отстала цена фонда от индекса и вычитаем оттуда официальные комиссии и налоги.

Сравнительный график цены фондов и индекса Мосбиржи полной доходности

Ииии, барабанная дробь… потери на управление получаются такие:

SBMX 0,02%

VTBX 0,05%

TMOS 1,53%

Можно заметить, что Сбер и ВТБ следуют за индексом достаточно точно, Тиньков сильно отстает, а Финекс наоборот, каким-то образом чуточку обходит индекс (не знаю, как они это делают, говорят у них есть свои секреты ценообразования). У Тинькова это можно списать на то, что фонд был создан только в августе 2020 года и в дальнейшем он, скорее всего, будет следовать за индексом более точно.

ВНИМАНИЕ: если брать в рассмотрение другие даты, результаты получаются немного другие, но общая закономерность остается.

Добавил потери на управлении в табличку

Сколько вы потеряете на управлении при самостоятельном сборе индекса это вообще неизвестно

Выводы

Так какой из них взять? Лично я буду ориентироваться на VTBX — комиссии у него минимальные, а качество управления в будущем, думаю, будет у всех примерно одинаковое. Финекс с FXRL хоть и работает на недостижимом для других управляющих компаний уровне, но налоговые льготы это не покрывает.

С другой стороны — есть фонды НЕ на индекс Мосбиржи, и я, в основном, буду вкладываться через них, но эта тема очень многогранна и требует отдельной статьи.