лонг в криптовалюте что это

Что такое шорт и лонг на бирже

Трейдинг в сфере криптовалют в последние годы приобретает все больший размах. Список биткоин бирж постоянно пополняется новыми площадками. И сегодня их насчитывается уже более двух сотен. Данный факт напрямую свидетельствует о том, насколько востребованы такие ресурсы, что неудивительно, ведь с их помощью можно получать немалый профит. Однако для этого необходимо иметь представление об основных торговых стратегиях. Поэтому имеет смысл объяснить, что такое шорт и лонг на бирже простыми словами и как с ними работать.

Что такое шорт и лонг на бирже криптовалют

Торговля цифровыми деньгами — не единственный способ получения прибыли с помощью биржи. Можно еще создать собственную онлайн-площадку и обеспечить себе профит за счет комиссионных сборов. Но для этого нужно сначала скачать или создать скрипт биржи криптовалют, а затем еще раскрутить свой ресурс, привлечь к нему внимание клиентов. Здесь необходимы предпринимательские навыки и специализированные знания в программировании. Стать трейдером проще, ведь покупать и продавать виртуальные монеты может любой желающий.

Однако, чтобы заниматься этим с выгодой для кошелька, тоже необходима база знаний. И в первую очередь следует запомнить основные биржевые термины.

К их числу относятся Short и Long. В переводе с английского первое слово значит «короткий», второе «длинный», что впрочем не проясняет того, как они относятся к криптоторговле. Поэтому следует пояснить подробнее, что такое шорт и лонг на бирже криптовалют.

Термины с фондовой биржи

Эти термины были позаимствованы с фондовой биржи. Там они означают периоды для сделок: краткосрочные — шорт и долгосрочные — лонг. То есть в первом случае после открытия сделки ее нужно завершить как можно быстрее. Шортить начинают тогда, когда курс цифровой монеты начинает падать. Но даже в такой неблагоприятной ситуации можно заработать, чем пользуются трейдеры. Во втором случае, наоборот, следует оттягивать финал, дожидаясь, пока выбранный виртуальный актив значительно подорожает. Эта стратегия еще известна как «купи и держи».

При лонгировании схема другая: клиент покупает криптовалюту по более низкой цене, ждет, пока она хорошо подорожает, что может произойти и через год, и через два, потом продает актив и получает солидный доход. В данном случае маржа обычно не используется.

Наглядные примеры шорт и лонг на бирже

Чтобы наглядно представить себе, что такое шорт и лонг сделки на бирже, следует обратиться к примерам. Возьмем за основу биткоин. Например, проанализировав график на грядущий месяц, вы пришли выводу, что BTC упадет в цене на 20%. Вы занимаете на бирже 10 биткоинов по курсу 6 тысяч долларов и продаете их, получив 60 тысяч долларов. Затем ждете пока монета подешевеет до 5 тысяч долларов и покупаете ее, потратив 50 тысяч долларов. Возвращаете бирже 10 одолженных BTC и остаетесь с прибылью 10 тысяч долларов. Это в идеале, хотя на самом деле вы еще заплатите комиссию за сделку, за перевод в фиаты и обратно, за пользование кредитом. Но в любом случае, вы получите солидный профит, не потратив при этом ни копейки своих денег. Однако это идеальный вариант развития событий, но шортинг может не удастся, если криптовалюта не упадет в цене, а наоборот подорожает. А учитывая высокую волатильность BTC и непредсказуемость рынка, это более чем возможно.

Что такое Short и Long в трейдинге?

Возможность заключения сделок шорт и лонг на бирже криптовалют позволяет зарабатывать как на росте, так и на падении стоимости монет. Главное – знать, куда будет двигаться цена. Более подробно об этом мы расскажем в сегодняшней статье.

Лонг: покупаем подешевле, продаем подороже

Начнем с самого популярного вида ордеров. Лонг или, как его еще называют, длинная позиция, предполагает покупку актива с целью дальнейшей продажи по более высокой цене. Как правило, с таких сделок и начинают новички.

Порядок действий при открытии длинных позиций следующий:

Проходит месяц, и мы решаем, что цена достигла максимального значения и дальше возможно падение.

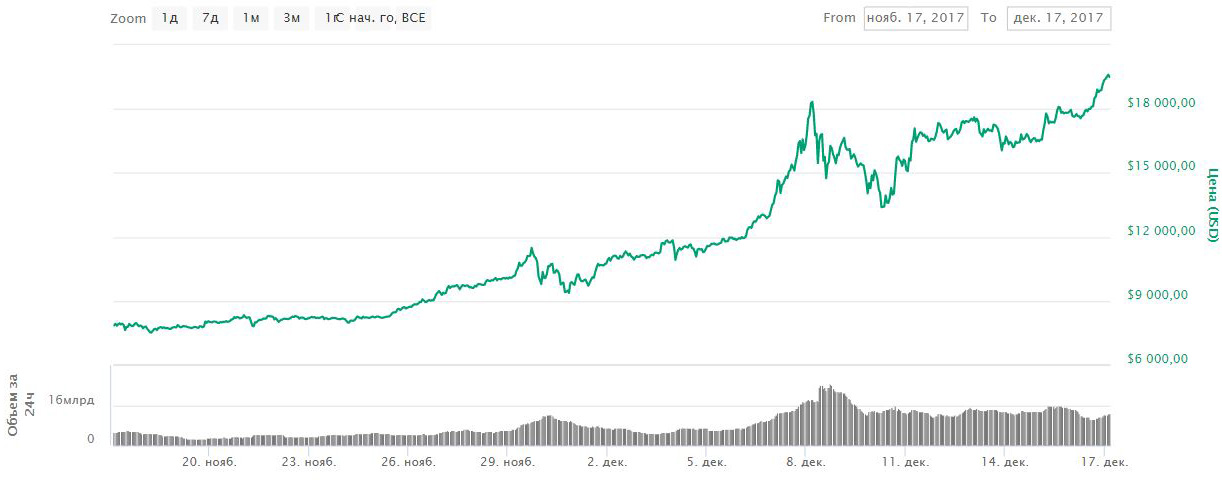

К сожалению, такой бурный рост не может продолжаться вечно. В середине декабря биткоин достиг своих ценовых максимумов. У тех, кто решил открыть длинные позиции на этих уровнях, было два варианта:

Шорт: зарабатываем на падении

Несмотря на несколько периодов роста, большую часть времени цена снижалась. Лонговать в такой ситуации очень опасно. Но существует еще один вид сделок – шорт. Именно они позволяют зарабатывать на падающем рынке.

Шорт (короткая позиция) – это продажа актива, которого у нас нет, с целью купить его в будущем по более низкой цене. Особенность данного вида сделок заключается в том, что падающий в цене актив нам придется взять в долг. После этого, мы сможем его продать. Как это сделать, мы поговорим ниже.

Фондовый рынок

Именно на фондовом рынке трейдерам пришла в голову мысль, что дешевеющие акции можно взять в долг и продать, а потом перезакупиться ими по более низким ценам.

Биржа криптовалют

Принцип работы здесь примерно такой же. Единственное отличие – на биржах криптовалют нет брокеров. Поэтому в долг может дать только сама площадка. Схема работы будет выглядеть следующим образом:

На каких биржах можно шортить криптовалюту

Если лонг является классическим видом сделок и доступен на любой бирже, то шортить криптовалюту можно далеко не везде.

Маржинальная торговля

Как уже отмечалось выше, чтобы открыть короткую позицию необходимо взять криптовалюту в долг у биржи. А для этого нужно искать площадки, поддерживающие маржинальную торговлю. На большинстве криптовалютных бирж у трейдеров есть такая возможность. Исключение составляют EXMO и ряд более мелких площадок.

Список бирж, на которых доступна маржинальная торговля:

Мы перечислили только самые крупные и надежные биржи. Полный перечень включает в себя не один десяток названий, но вряд ли кому-то придет в голову торговать на Bit-Z или Cobinhood.

Как шортить на Binance

Для получения доступа к маржинальной торговле необходимо, чтобы была подключена 2-факторная авторизация и пройдена проверка личности.

В пункте меню «Баланс» переходим на вкладку «Маржа» и жмем кнопку «Открыть маржинальный счет».

После его активации появляется возможность переводить средства между биржевым и маржинальным счетом. Для этого жмем «Перевод» напротив выбранной валюты на маржинальном счете. В открывшемся окне вводим сумму и нажимаем кнопку «Подтвердить перевод».

Валюта, находящаяся на маржинальном счете может быть использована в качестве обеспечения по займу. Таким способом можно увеличить в 3 раза доступную для трейдинга сумму. Именно заемные средства будут использоваться для открытия коротких позиций.

Торговые сделки заключаются в пункте меню «Биржа». Пары, для которых доступна маржинальная торговля, помечены значком «М» в окне выбора валют (в правой верхней части экрана). При их выборе становится доступной вкладка «Маржа», располагающаяся под курсовым графиком. Трейдеры могут выставлять лимитные, рыночные и стоп-лимитные ордера. Порядок действий уже был описан выше:

Погасить долг можно путем нажатия на кнопку «Займ/погасить». В открывшемся окне на вкладке «Погасить» указываем сумму и жмем «Подтвердить погашение».

Шорт или лонг: что выбрать новичкам

Торговля на бирже в любом случае связана с риском. Причем это относится не только к криптовалютам. Задача трейдера заключается в том, чтобы найти оптимальный баланс между риском и доходностью. Рассмотрим 2 типа сделок.

С шортом все обстоит иначе. Во-первых, использование кредитного плеча означает, что рост стоимости очень быстро обнулит баланс трейдера. А во-вторых, размер прибыли в таких сделках ограничен. Ведь монета не может упасть ниже нуля.

Эти два примера показывают, насколько опасными могут быть сделки с открытием коротких позиций. Такие операции способны принести неплохую прибыль в условиях падающего рынка, но они подходят для опытных трейдеров. Новичкам же лучше сосредоточиться на классической торговле и не пытаться подражать профессионалам.

Заключение

Лонг – это классический тип сделок, доступный на любой криптовалютной бирже. Он заключается в покупке недооцененных монет с целью их дальнейшей перепродажи по более высокой цене. Именно с таких сделок рекомендуется начинать торговлю новичкам.

Шорт – это более продвинутый метод заработка, позволяющий зарабатывать на падающем рынке. Его суть заключается в том, что трейдер берет у биржи в долг и продает дешевеющие монеты, чтобы в дальнейшем приобрести их по более низкой цене. Такой вариант торговли не рекомендуется использовать новичкам по причине ограниченности заработка и высокого риска получения убытка.

Что такое шорт и лонг?

Что такое шорт и лонг?

Шорты и лонги — короткие и длинные позиции (на продажу и на покупку) в трейдинге.

Для большинства криптовалютных активов характерна высокая волатильность. Использование шортов и лонгов дает возможность трейдерам получать прибыль в процессе ценовых колебаний.

Происхождение шортов и лонгов

В средневековой Европе для учета долгов использовались палки-бирки или счетные палки, изготавливаемые из орешника. На одной из граней бирки поперечными насечками обозначали сумму, пускаемую в оборот, после чего расщепляли бирку вдоль через насечки, но не полностью, а с отрубом в районе «рукоятки». В результате получалась длинная часть с рукояткой (stock) и короткая часть (foil), дополняющая эту длинную часть до полной палочки. Насечки были на обеих частях. По совпадению этих частей проводился контроль. Считалось, что из-за фактуры орешника подделка была невозможна. Две части хранили две стороны-участницы транзакции. Из этой практики предположительно возникли термины «фондовый рынок» (stock market), а также «лонг» (long) и «шорт» (short).

Выражения «короткие» и «длинные» позиции получили распространение на американских фондовых и товарно-сырьевых биржах в 1850-е годы. Возможно, самое раннее упоминание коротких и длинных позиций присутствует в журнале The Merchant’s Magazine, and Commercial Review, Vol. XXVI, за январь-июнь 1852 года.

Несмотря на названия, период для короткой позиции может быть достаточно долгим (неделя, месяц), а период для лонга — достаточно коротким. Из мира традиционных финансов термины шорт и лонг перекочевали в биткоин-индустрию.

Биржевых игроков принято называть быками или медведями в зависимости от того, какой стратегии они следуют. Играющих на повышение называют «быками», а игроков на понижение — «медведями».

Что такое лонг?

Что такое шорт?

Простыми словами, шорт — продажа финансового инструмента в ожидании, что он подешевеет.

Однако механика короткой позиции несколько сложнее лонга. В рамках этой схемы трейдер берет актив взаймы и продает его на открытом рынке по текущей цене. Затем он дожидается падения курса, покупает то количество актива, которое брал в долг, по более низкому курсу и отдает долг с процентами. Полученную благодаря изменениям цен прибыль трейдер оставляет себе. В обратном случае, если цена актива повысится, инвестор получит убыток.

Что такое маржинальная торговля?

Маржинальная торговля может использоваться для открытия как лонгов, так и шортов. В рамках маржинальной торговли пользователь должен предоставить залог — внести на депозит сумму (маржу), гарантирующую выплату долговых обязательств по установленным биржей правилам.Отличие маржинальной торговли от обычной (спотовой) заключается в том, что при покупке криптовалюты без кредитного плеча трейдер получает ее в собственность. При покупке с кредитным плечом он не может вывести ни криптовалюту, ни маржу.

Концепция маржи тесно связана с концепцией левериджа или кредитного плеча (leverage) – множителя, который увеличивает доступный для сделки депозит пользователя за счет заемных средств. На рынке криптовалют этот коэффициент может колебаться от 2:1 до 100:1 и более.

Если рыночная стоимость криптовалюты движется в ожидаемую трейдером сторону, доход увеличивается пропорционально выбранному кредитному плечу. В момент закрытия такой позиции тело залога возвращается кредитору вместе с комиссионными сборами, а остаток полученной прибыли зачисляется на счет пользователя.

Если же цена движется в противоположном направлении, то, как только стоимость активов (и собственных, и заемных) трейдера достигает размера кредита с процентами (суммы, которую трейдер должен вернуть кредитору), биржа автоматически ликвидирует все позиции игрока и возвращает кредитору его средства. В сумму, возвращаемую кредитору, полностью входит маржа.

В классической торговле с плечом на фондовом рынке ликвидации позиции предшествует так называемый маржин-колл — требование дополнительного обеспечения. Часто маржин-коллом называют непосредственно момент ликвидации, на сленге криптотрейдеров — «поймать моржа».

Неудачную сделку трейдер может завершить самостоятельно, не дожидаясь ликвидации. При этом он теряет не всю позицию, а лишь часть маржи. Самостоятельно ликвидировать позицию можно вручную и посредством «стоп-лосса» (от англ. stop loss – остановить убыток) — ордера для ограничения торговых рисков, предполагающего автоматическое закрытие сделки при достижении определенной ценовой отметки.

Что такое хеджирование?

На криптовалютном рынке применяется механизм, известный как хеджирование — страховка на случай ситуации, когда общий тренд остается положительным, однако возможно временное снижение цены актива.

В основе хеджирования — открытие шорт-позиций, которые уравновешивают лонг-позиции и позволяют остаться «в нуле» при нежелательном изменении рыночной ситуации. Инвестор оставляет изначальную лонг-позицию нетронутой и открывает шорт, либо же использует дополнительные возможности.

Хеджинг — это решение для сторонников долгосрочного инвестирования. Этот механизм несколько противоречит традиционному трейдингу, где преобладают рыночные спекуляции. Следовательно, эффективно использовать его, к примеру, во внутридневной торговле не выйдет.

Популярный способ хеджирования позиций предполагает использование фьючерсных контрактов: бессрочных и срочных.

Бессрочные контракты работают по следующему принципу: каждые восемь часов устанавливается так называемая ставка финансирования. Последнюю участники сделок платят друг другу вместо того, чтобы переводить сами контракты или их полные стоимости. В зависимости от рыночной ситуации платят ставку либо обладатели лонг-контрактов держателям шортов, либо наоборот.

Срочные контракты исполняются автоматически, если инвестор сам не закрывает их до дня экспирации.

Хеджироваться можно не только фьючерсами, но и опционами — производными финансовыми инструментами для более продвинутых участников рынка.

Что такое усреднение?

В рамках этой стратегии инвестор скупает актив по все более низкой цене, понижая тем самым среднюю стоимость покупки.

Плюсы и минусы лонгов и шортов

Открытие длинных позиций — более понятная новичку стратегия, которая сводится к простому принципу «покупай дешевле, продавай дороже».

Шортинг может быть эффективной инвестиционной стратегией, но гораздо более рискован, чем вложения на долгий срок или усреднение. Открывать короткие позиции на крупные суммы стоит лишь опытным трейдерам, способным комплексно анализировать рыночную динамику.

Подписывайтесь на новости Forklog в Facebook!

Что такое шорт и лонг?

Что такое шорт и лонг?

Шорты и лонги — короткие и длинные позиции (на продажу и на покупку) в трейдинге.

Для большинства криптовалютных активов характерна высокая волатильность. Использование шортов и лонгов дает возможность трейдерам получать прибыль в процессе ценовых колебаний.

Происхождение шортов и лонгов

В средневековой Европе для учета долгов использовались палки-бирки или счетные палки, изготавливаемые из орешника. На одной из граней бирки поперечными насечками обозначали сумму, пускаемую в оборот, после чего расщепляли бирку вдоль через насечки, но не полностью, а с отрубом в районе «рукоятки». В результате получалась длинная часть с рукояткой (stock) и короткая часть (foil), дополняющая эту длинную часть до полной палочки. Насечки были на обеих частях. По совпадению этих частей проводился контроль. Считалось, что из-за фактуры орешника подделка была невозможна. Две части хранили две стороны-участницы транзакции. Из этой практики предположительно возникли термины «фондовый рынок» (stock market), а также «лонг» (long) и «шорт» (short).

Выражения «короткие» и «длинные» позиции получили распространение на американских фондовых и товарно-сырьевых биржах в 1850-е годы. Возможно, самое раннее упоминание коротких и длинных позиций присутствует в журнале The Merchant’s Magazine, and Commercial Review, Vol. XXVI, за январь-июнь 1852 года.

Несмотря на названия, период для короткой позиции может быть достаточно долгим (неделя, месяц), а период для лонга — достаточно коротким. Из мира традиционных финансов термины шорт и лонг перекочевали в биткоин-индустрию.

Биржевых игроков принято называть быками или медведями в зависимости от того, какой стратегии они следуют. Играющих на повышение называют «быками», а игроков на понижение — «медведями».

Что такое лонг?

Что такое шорт?

Простыми словами, шорт — продажа финансового инструмента в ожидании, что он подешевеет.

Однако механика короткой позиции несколько сложнее лонга. В рамках этой схемы трейдер берет актив взаймы и продает его на открытом рынке по текущей цене. Затем он дожидается падения курса, покупает то количество актива, которое брал в долг, по более низкому курсу и отдает долг с процентами. Полученную благодаря изменениям цен прибыль трейдер оставляет себе. В обратном случае, если цена актива повысится, инвестор получит убыток.

Что такое маржинальная торговля?

Маржинальная торговля может использоваться для открытия как лонгов, так и шортов. В рамках маржинальной торговли пользователь должен предоставить залог — внести на депозит сумму (маржу), гарантирующую выплату долговых обязательств по установленным биржей правилам.Отличие маржинальной торговли от обычной (спотовой) заключается в том, что при покупке криптовалюты без кредитного плеча трейдер получает ее в собственность. При покупке с кредитным плечом он не может вывести ни криптовалюту, ни маржу.

Концепция маржи тесно связана с концепцией левериджа или кредитного плеча (leverage) – множителя, который увеличивает доступный для сделки депозит пользователя за счет заемных средств. На рынке криптовалют этот коэффициент может колебаться от 2:1 до 100:1 и более.

Если рыночная стоимость криптовалюты движется в ожидаемую трейдером сторону, доход увеличивается пропорционально выбранному кредитному плечу. В момент закрытия такой позиции тело залога возвращается кредитору вместе с комиссионными сборами, а остаток полученной прибыли зачисляется на счет пользователя.

Если же цена движется в противоположном направлении, то, как только стоимость активов (и собственных, и заемных) трейдера достигает размера кредита с процентами (суммы, которую трейдер должен вернуть кредитору), биржа автоматически ликвидирует все позиции игрока и возвращает кредитору его средства. В сумму, возвращаемую кредитору, полностью входит маржа.

В классической торговле с плечом на фондовом рынке ликвидации позиции предшествует так называемый маржин-колл — требование дополнительного обеспечения. Часто маржин-коллом называют непосредственно момент ликвидации, на сленге криптотрейдеров — «поймать моржа».

Неудачную сделку трейдер может завершить самостоятельно, не дожидаясь ликвидации. При этом он теряет не всю позицию, а лишь часть маржи. Самостоятельно ликвидировать позицию можно вручную и посредством «стоп-лосса» (от англ. stop loss – остановить убыток) — ордера для ограничения торговых рисков, предполагающего автоматическое закрытие сделки при достижении определенной ценовой отметки.

Что такое хеджирование?

На криптовалютном рынке применяется механизм, известный как хеджирование — страховка на случай ситуации, когда общий тренд остается положительным, однако возможно временное снижение цены актива.

В основе хеджирования — открытие шорт-позиций, которые уравновешивают лонг-позиции и позволяют остаться «в нуле» при нежелательном изменении рыночной ситуации. Инвестор оставляет изначальную лонг-позицию нетронутой и открывает шорт, либо же использует дополнительные возможности.

Хеджинг — это решение для сторонников долгосрочного инвестирования. Этот механизм несколько противоречит традиционному трейдингу, где преобладают рыночные спекуляции. Следовательно, эффективно использовать его, к примеру, во внутридневной торговле не выйдет.

Популярный способ хеджирования позиций предполагает использование фьючерсных контрактов: бессрочных и срочных.

Бессрочные контракты работают по следующему принципу: каждые восемь часов устанавливается так называемая ставка финансирования. Последнюю участники сделок платят друг другу вместо того, чтобы переводить сами контракты или их полные стоимости. В зависимости от рыночной ситуации платят ставку либо обладатели лонг-контрактов держателям шортов, либо наоборот.

Срочные контракты исполняются автоматически, если инвестор сам не закрывает их до дня экспирации.

Хеджироваться можно не только фьючерсами, но и опционами — производными финансовыми инструментами для более продвинутых участников рынка.

Что такое усреднение?

В рамках этой стратегии инвестор скупает актив по все более низкой цене, понижая тем самым среднюю стоимость покупки.

Плюсы и минусы лонгов и шортов

Открытие длинных позиций — более понятная новичку стратегия, которая сводится к простому принципу «покупай дешевле, продавай дороже».

Шортинг может быть эффективной инвестиционной стратегией, но гораздо более рискован, чем вложения на долгий срок или усреднение. Открывать короткие позиции на крупные суммы стоит лишь опытным трейдерам, способным комплексно анализировать рыночную динамику.

Подписывайтесь на новости Forklog в Facebook!

Что такое Лонг и Шорт в трейдинге криптовалют

Лонг или Шорт? Вот в чем вопрос. Когда дело доходит до торговли, мы называем длинные позиции ордерами на покупку, которые размещаются трейдерами, которые хотят извлечь выгоду из растущей цены актива — в данном случае криптовалюты. С другой стороны, короткие позиции — это заказы на продажу, которые обычно размещаются на медвежьих рынках.

Хотя концепция длинных и коротких позиций проста, понимание принципов, лежащих в основе длинной и короткой торговли, обязательно для каждого трейдера.

Что такое лонг и шорт?

Лонг и шорт предполагают два потенциальных направления цены, необходимых для получения прибыли. Трейдеры, которые идут в длинную позицию, ожидают, что цена вырастет с заданной точки. Те, кто идут в короткую позицию, надеются, что цена будет снижаться от точки входа.

Длинная позиция также эквивалентна покупке криптовалюты или открытию длинной позиции, в то время как короткая позиция эквивалентна продаже криптовалюты.

В длинной позиции криптотрейдер купил виртуальную валюту и ожидает продажи, когда ее цена поднимется. Некоторые трейдеры склонны чаще открывать длинные позиции, чем короткие. Мы называем таких трейдеров быками, поскольку они пытаются извлечь выгоду из бычьих рынков.

Это особенно актуально для рынка криптовалют, который обычно стремится к масштабированию. Если вы посмотрите на более крупные таймфреймы, Bitcoin — крупнейшая цифровая валюта по рыночной капитализации формирует более высокие максимумы с момента своего выпуска более десяти лет назад.

В начале 2021 года он обновил исторический максимум. Это также верно для большинства виртуальных валют, которые выигрывают от общего бычьего настроя. Таким образом, очень часто шорт продавцы торгуют против рынка.

Однако, несмотря на то, что рынок криптовалют постепенно расширяется, он демонстрирует серьезные коррекции почти после каждого ралли, поэтому есть много места и для медвежьих инвесторов. Те, кто идут в короткую позицию, делают ставки против криптовалюты и ожидают, что ее цена снизится.

Концепция лонг и шорт позиций универсальна и работает для всех рынков и активов. Более того, его можно интегрировать с гибридными инвестиционными продуктами, такими как деривативы, которые представляют собой торгуемые инструменты, отслеживающие цену базового актива.

Таким образом, деривативы позволяют открывать длинную позицию по данному активу, фактически не владея им, например, фьючерсные биржи позволяют вам использовать колебания цены Bitcoin, не покупая или не продавая криптовалюту. Вы можете думать о производных финансовых инструментах как о форме ставок на цену актива.

Трейдеры могут сочетать длинные и короткие позиции для создания надежных стратегий хеджирования, которые могут минимизировать потенциальные убытки.

Различия в коротких и длинных позициях

Короткие и длинные позиции по своей природе антагонистичны. Когда длинная сделка приносит прибыль, короткая сделка по тому же цифровому активу истощает баланс.

Кроме того, психология быков и медведей отличается в том смысле, что медведи имеют тенденцию быть более консервативными, а быки любят рисковать и пробовать новые стратегии. Однако это всего лишь стереотипы. Продавцы в короткие позиции также берут на себя риски во время бычьих рынков.

Понимание шорт позиции

Как уже упоминалось, короткие сделки — это те сделки, которые приносят прибыль, когда вы делаете ставки против криптовалюты. Обычно, когда вы продаете криптовалюту, вы покупаете валюту котировки, будь то фиатная или криптовалюта.

Трейдерам следует открывать короткие позиции, когда они ожидают, что цена цифровой валюты упадет. Например, если вы дневной трейдер и чувствуете, что цена Bitcoin будет снижаться в течение следующих дней или даже недель, вам будет интересно открыть короткую позицию. Вы можете продать Bitcoin за фиат, а затем купить его по более низкой цене, или открыть короткую позицию через фьючерсы, опционы, контракты на разницу (CFD) или другие деривативы.

Перед открытием короткой позиции

Излишне говорить, что вы должны сначала проанализировать рынок, а затем принять решение. Дейтрейдерам следует полагаться как на технический, так и на фундаментальный анализ. Если вы торгуете DeFi, вы можете проверить, является ли проект жизнеспособным, получил ли он инвестиции от известных инвесторов в блокчейн или, возможно, имеет партнерские отношения с хорошо зарекомендовавшими себя фирмами.

Вы можете проверить настроения в социальных сетях и на новостных сайтах. Помимо фундаментального анализа, вы можете анализировать само ценовое действие. Вы можете использовать индикаторы и искать графические паттерны.

После открытия короткой позиции

Существуют определенные графические модели и свечные модели, которые предполагают коррекцию цены или нисходящий тренд. Некоторыми примерами медвежьих графических моделей являются, среди прочего, двойные вершины, голова и плечи и тройные вершины. Что касается медвежьих свечей, вам следует искать висящего человека, падающую звезду и доджи-надгробие.

В качестве альтернативы вы можете открыть короткую позицию, используя колебания цены внутри самого канала. Таким образом, вам не нужно ждать прорыва. Вместо этого, когда цена касается сопротивления канала, вы можете открывать короткую позицию в надежде, что цена снова пойдет на тестирование уровня поддержки.

Независимо от того, какой вид анализа вы предпочитаете, вы должны быть уверены, что цена снизится, если вы планируете открыть короткую позицию. В противном случае вы обнаружите, что торгуете против рынка.

Понимание лонг сделок

Если рынок будет бычьим, трейдерам будет интересно открывать длинную позицию. Открытие длинных позиций может принести значительную прибыль во время ралли, подобных тому, которое мы видели в конце 2017 года, или долгосрочному ралли, начавшемуся в ноябре 2020 года.

Перед открытием длинной позиции

Как объяснялось ранее, вы должны подтвердить свой ход надежным анализом рынка. Вы можете подождать, пока цена не преодолеет сильное сопротивление, или открывать длинную позицию во время продолжающегося ралли в надежде, что оно продлится какое-то время.

Другой подход, который предпочитают состоятельные инвесторы, — просто купить и держать криптовалюту. В этом случае инвесторы не торгуют ею активно, а просто держат ее в течение месяцев или даже лет, ожидая, что криптовалюта вырастет в цене, несмотря на исправления и корректировки.

Эта стратегия требует больших депозитов и не подходит для розничных трейдеров, которые стремятся спекулировать на краткосрочных колебаниях Bitcoin и альткоинов. С другой стороны, крупные трейдеры игнорируют текущие рыночные тенденции, покупая на провале и продавая на спаде, а это означает, что они открывают длинную позицию, когда цена корректируется.

Дневные трейдеры могут подождать, пока цена не коснется уровня перепроданности Индекса относительной силы (RSI), чтобы открыть лонг позицию.

В противном случае трейдеры-покупатели могут использовать графические модели, такие как «Двойное дно», «Перевернутая голова и плечи», «Восходящий треугольник» или «Молот». Есть также модели бычьих свечей, в том числе Доджи Молота и Стрекозы.

После открытия лонг позиции

Имейте в виду, что рынок криптовалюты не является зрелым по сравнению с валютой или акциями. Следовательно, технический анализ может работать не так хорошо, так как цена часто может застать вас врасплох. Тем не менее, вы должны учитывать все факторы, которые могут повлиять на тенденцию.

Хорошая новость для трейдеров-быков заключается в том, что в отличие от валютных пар, у которых нет конкретной долгосрочной цели, цифровые валюты действуют как акции компаний. Они в основном торгуются против доллара США и имеют тенденцию расти.

Могу ли я открывать короткие или длинные позиции на всех финансовых рынках?

Да. Трейдеры открывают длинные и короткие позиции на всех рынках. Фактически, это само определение торговли, поэтому вы не можете поступить иначе, независимо от рынка.

Если вы торгуете деривативами, есть более сложные формы длинных и коротких позиций. Например, если вы торгуете опционами, вы используете несколько комбинаций длинных и коротких позиций.

Опционы — это контракты, которые дают держателям право (но не обязанность) покупать или продавать базовый актив по заранее определенной цене исполнения, на определенную дату или до нее. Они довольно популярны на всех финансовых рынках. Как правило, трейдеры используют опционы колл, чтобы открывать длинную позицию, и опционы пут, чтобы открывать короткую позицию.

Однако они также могут их смешивать. Например, трейдеры могут открывать короткие позиции, а также выставлять позиции. Если вы открываете короткую позицию по опциону колл, вы относитесь к исходу этого конкретного опциона «медвежий», который является бычьим. Следовательно, это означает, что вы настроены по-медвежьи в отношении цены базового актива. Аналогичным образом вы можете открывать длинную позицию как по опционам колл, так и по опционам пут.

Заключение

Лонг и шорт позиции — это суть торговли, и трейдеры стремятся понять формирующиеся тенденции, чтобы принимать правильные решения. Тем не менее, открывать длинную или короткую позицию — это только половина дела, так как поиск наилучшей точки входа также очень важен.

И последнее, но не менее важное: некоторые криптовалютные биржи предоставляют маржинальную торговлю, которая может значительно улучшить цели для длинных и коротких позиций. Однако вы должны знать, что риск при использовании кредитного плеча выше, чем при торговле только своими средствами.

Подписывайтесь на наш Telegram, чтобы всегда быть в курсе самых последних и горячих новостей @like_freedman

Автор: Ньют Саламандр, аналитик Freedman Сlub Crypto News