swift подтверждение платежа что это

Международные платежи в системе SWIFT

Что такое СВИФТ?

Каждый предприниматель, занимающийся международной коммерческой деятельностью, сталкивается с необходимостью осуществлять международные платежи. Например, оплата поставленного товара или оказанной услуги осуществляется путем перечисления денежных средств с банковского счета своей компании на банковский счет организации-контрагента.

Аналогичным образом происходит предоставление заемщику средств по договору займа, выплата дивидендов иностранному акционеру, перечисление авторского гонорара и другие разнообразные операции. Кроме того, важнейшее значение для клиента имеют сроки исполнения международных платежей.

Однако, далеко не всем знакомы практические механизмы реализации таких платежей банками, особенно в случаях, когда организации-контрагенты не только зарегистрированы в различных юрисдикциях, но и имеют свои расчетные счета в банках разных стран.

В настоящее время международные платежи осуществляются посредством всемирной системы межбанковских коммуникаций SWIFT (от англ. Society for Worldwide Interbank Financial Telecommunications — Сообщество всемирных межбанковских финансовых телекоммуникаций), которая объединяет большинство ведущих банков практически всех государств мира, в том числе и России. Данная система была создана в целях стандартизации и рационализации межбанковских платежных операций и минимизации ряда рисков (ошибочного направления платежей, фальсификации платежных поручений и пр.)

Как происходит исполнение международного платежа?

Как правило, клиент банка (отправитель средств) самостоятельно формирует платежное поручение с помощью системы «банк-клиент» через Интернет либо посредством направления в банк авторизованных факсовых инструкций. Для этого ему достаточно знать реквизиты получателя средств (юенефициара): его наименование, адрес, номер банковского счета, а также наименование, адрес и SWIFT (СВИФТ-код) банка получателя. Клиент самостоятельно вводит сумму и назначение платежа, а также определяет дату зачисления средств (дату валютирования) и вариант списания банковских комиссий (детали расходов).

На основании направленного клиентом платежного поручения банк плательщика формирует сообщение унифицированного формата для банка бенефициара. Сообщение формата МТ103 (относится к категории «клиентские переводы и чеки») предназначено для передачи инструкций о переводе денежных средств и направляется банком по поручению клиента в банк, обслуживающий бенефициара платежа. Платежные поручения могут обрабатываться и исполняться банком либо в автоматическом режиме (в случаях, когда речь идет о небольших суммах), либо под контролем сотрудников операционного подразделения банка.

По совершенному платежу клиент, как правило, имеет возможность просмотреть через свой интернет-банк как оригинал своего платежного поручения, так и подтверждение платежа, которое часто называют «свифтовка» (по сути это — само сообщение SWIFT, адаптированное в текстовый или табличный вид для удобства чтения пользователем). Также подтверждение об исполнении платежа (свифтовка, авизо) может автоматически направляться банком клиенту на адрес его электронной почты. Таким образом, клиент будет располагать полной информацией об исполнении банком своего платежного поручения.

Аналогичным образом клиент, при необходимости, может направить в банк инструкцию об уточнении, изменении (коррекции) либо отмене платежного поручения, а также о расследовании платежа, которое бывает необходимо в случае, если списанные со счета клиента денежные средства не поступили бенефициару.

Реквизиты, сроки, стоимость платежей

Остановимся подробнее на важнейших из вышеназванных элементов платежного поручения СВИФТ.

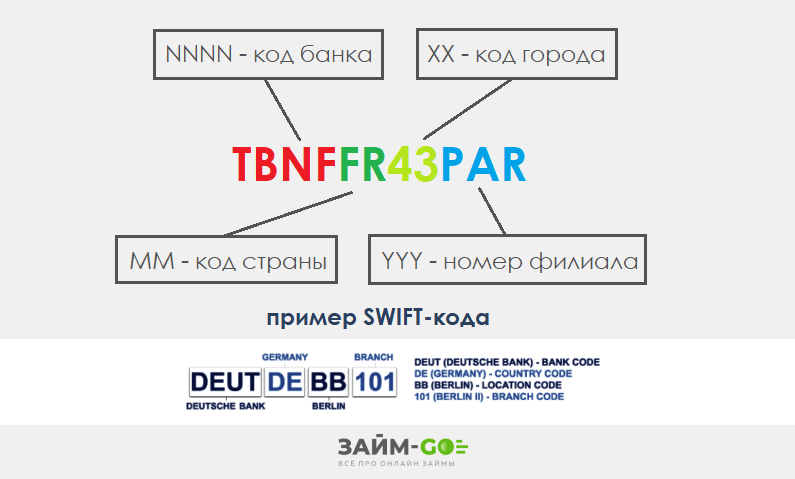

BIC (Bank Identifier Code) – это код-идентификатор получателя сообщения, представляющий собой уникальную буквенно-цифровую комбинацию, выступающую «адресом» конкретного банка в сети SWIFT (данный код также часто называют «СВИФТ-кодом» банка). BIC состоит из восьми или одиннадцати знаков (последние три знака в одиннадцатизначном BIC являются кодом филиала или отделения банка). В случае отсутствия точной информации о конкретном филиале банка получателя средств, в качестве последних трех символов одиннадцатизначного BIC указываются буквы XXX. Такой BIC будет означать головной офис банка и все его отделения.

СВИФТ-код (BIC) имеется и у большинства российских банков (Россия занимает одно из первых мест в мире по количеству пользователей SWIFT). Однако, данный код используется в качестве неотъемлемого платежного реквизита лишь для международных платежей. Для совершения платежей внутри России (между российскими банками) СВИФТ-код не требуется, а в платежных документах указывается внутрироссийский банковский идентификационный код (БИК).

Дата валютирования — это дата, в которую сумма платежа зачисляется на счет получателя. Соотношение даты отправки платежного поручения и даты валютирования определяет срочность исполнения платежа. Когда требуется срочно перечислить деньги, клиент может указать в качестве даты валютирования текущий день, то есть день отправки платежного поручения. Следует обратить внимание, что в большинстве банков за срочное исполнение платежа предусмотрена дополнительная комиссия.

Также необходимо учитывать, что датой валютирования может быть только рабочий день, а также принимать во внимание время отправки платежного поручения и возможности банка (банки, как правило, обрабатывают срочные платежи до определенного часа текущего рабочего дня по местному времени); необработанные на конец банковского дня платежные поручения обрабатываются в первоочередном порядке на следующий рабочий день). Кроме того, на срок исполнения влияет и маршрут, определяемый банком для проведения конкретного платежа исходя из имеющейся у банка сети банков-корреспондентов в различных регионах мира.

Коды комиссий OUR, SHA, BEN (детали расходов) показывают, за чей счет будут взиматься банковские комиссии.

Опция OUR, которую выбирает клиент, означает, что расходы по оплате всех комиссий будет нести отправитель платежа (то есть соответствующая сумма комиссии будет списана со счета отправителя сверх отправляемой суммы).

Вариант SHA предполагает совместную оплату комиссии: отправитель платежа оплачивает комиссии своего банка, а комиссии остальных задействованных банков (банков-корреспондентов и, в ряде случаев, банка-получателя) — оплачиваются за счет получателя (то есть из суммы платежа).

При выборе варианта BEN комиссии всех банков оплачиваются бенефициаром (то есть все комиссии удерживаются из суммы самого платежа). Таким образом, поскольку международный платеж, в большинстве случаев, проходит через несколько банков, его общая стоимость складывается из сумм комиссий банка-отправителя, банка-получателя и банков-корреспондентов.

Ограничения, о которых необходимо помнить

Факторами, потенциально способными осложнить или замедлить исполнение международных платежей, могут стать существенные отклонения осуществляемых клиентом платежей от параметров, заявленных им при открытии счета (в частности, характера, объемов и назначения платежей). Также это могут быть проводимые банком мероприятия по предупреждению легализации (отмыванию) денежных средств, полученных преступным путем.

Однако, прозрачная (подтвержденная документально) и понятная банку структура договорных обязательств сторон позволяет минимизировать риск задержки или отказа в исполнении платежа. Как правило, документом, требуемым от клиента для подтверждения того или иного платежа, служит копия контракта или инвойса.

Наконец, необходимо иметь в виду, что банки могут отказать в исполнении поручения о переводе средств в банки государств, на которые наложены международные санкции, в частности, на основании резолюций Совета Безопасности ООН (напр., Афганистан, Иран, КНДР, Сомали и др.), либо государств, с которыми у государства банка-отправителя средств отсутствуют дипломатические или торговые отношения.

Таким образом, современный этап развития сети SWIFT отличает высокий уровень безопасности и сохранности сведений, передаваемых в межбанковских сообщениях. Наличие общепринятого международного стандарта передачи финансовой информации, позволяет банку не только автоматизировать обработку данных, но и полностью контролировать все поступающие распоряжения, а также с наибольшей точностью и в кратчайшие сроки выполнять соответствующие финансовые операции. Кроме того, унифицированный формат сообщений СВИФТ позволяет снять языковые барьеры и значительно уменьшить различия в практике проведения банковских операций.

Обзор системы переводов SWIFT

Что такое SWIFT и как он возник?

Аббревиатура SWIFT расшифровывается как Society for Worldwide Interbank Financial Telecommunications. В переводе это значит «Сообщество всемирных межбанковских финансовых телекоммуникаций», основной целью которого является передача информации и совершение платежей в международном формате.

Предпосылки к созданию системы SWIFT были замечены еще в начале 50-х годов 20 века, когда, спустя несколько лет после Второй Мировой войны, государства начали заниматься активной торговлей на международном уровне. Как результат, это повлекло за собой резкое увеличение банковских функций и операций. Ранее общение между банками совершалось посредством почты и телеграфа, однако новые условия диктовали новые правила – такие способы передачи информации стали неэффективными из-за стремительного увеличения объема банковских операций. Более того, очень часто стали возникать недоразумения и ошибки во время проведения межбанковских операций, связанные с системами функционирования различных банков и отсутствием необходимой стандартизации. Банкиры понимали, что рано или поздно возникнет новый способ бумажного обмена финансовой информации между всеми банками мира. И они были правы…

Разработка такой системы началась в начале шестидесятых годов. Представители шестидесяти крупнейших европейских и американских банков несколько раз собирались для обсуждения волнующей всех проблемы – создания единой системы стандартизации в банковской сфере. Для этой цели было решено использовать точную вычислительную технику – компьютеры, которые, как известно, обеспечивали максимально эффективную систему передачи данных такого рода.

Непосредственная работа над данной системой, способной круглосуточно обеспечивать обмен финансовой информацией с высокой защитой и под контролем, началась в начале 1968 года. Уже в 1972 создатели подготовили официальный проект и сделали необходимые расчеты по рентабельности этой системы.

В мае 1973 года при участии 239 банков, расположенных в 15 странах мира, была создана и учреждена платежная система под названием SWIFT. Её разработчики трудились более четырех лет для практического осуществления этого учреждения, и 9 мая 1977 года международная сеть, отвечающая за передачу данных, была официально запущена. В конце этого же года число банков, желающих присоединиться к SWIFT, возросло до 586. Ежедневно сообщество передавало 450 тысяч электронных сообщений.

На сегодняшний день в составе SWIFT находятся более 7 тысяч финансовых организаций и банков, которые находятся в 190 странах. Несмотря на достаточно большое расстояние друг от друга (иногда возникает необходимость передачи информации из США в Австралию), они могут беспрепятственно обмениваться сообщениями и круглосуточно взаимодействовать.

Схема работы SWIFT

Существует два типа сообщений: финансовые (передающиеся между пользователями системы) и системные (передающиеся между пользователями и системой).

Все сообщения системы SWIFT включают в себя:

Преимущества и недостатки SWIFT

На сегодняшний день в России SWIFT уступает в популярности таким известным системам переводов как, например, Western Union или «Юнистрим», однако для оплаты зарубежных услуг или перевода крупной суммы денег в другую страну является, по сути, самым рациональным решением (особенно для тех, у кого возникает постоянная необходимость отправки немалых денежных переводов за границу).

Невероятная масштабность распространения SWIFT в мире позволяет осуществить перевод на клиентский счет любого известного банка, при этом сумма ограничивается только допустимыми величинами, которые не нарушают экономическое законодательство того или иного государства.

SWIFT-переводы отправляют финансовые средства не на ФИО получателя, а на определенные счета, при этом у вас всегда имеется возможность самому выбрать валюту перевода. Также система максимально конфиденциальна и безопасна. При переводе денег через SWIFT, комиссия всегда составляет определенную (фиксированную!) сумму, которая будет увеличиваться в минимальной пропорции от суммы переводов, что будет выгодным при переводе больших сумм денег за рубеж.

Итак, основные преимущества SWIFT заключаются в:

Более того, система зависит от развития корреспондентских отношений банка, посредством которого вами осуществляется перевод (ведь один денежный перевод в SWIFT может осуществляться несколькими финансовыми организациями или банками). Помимо этого, стоимость перевода может повысить наличие банков-посредников, которые возникают тогда, когда валюта перевода отличается от национальной валюты государства, в которое данный перевод осуществляется.

Итак, основные недостатки SWIFT заключаются в:

Что такое SWIFT-код и где он используется?

SWIFT-кодом называют уникальный идентификационный код определенного банка или любого другого участника финансовых расчетов, использующегося при переводе денежных средств из одного государства в другое между банками (которые являются участниками системы SWIFT). Код формируется по следующему стандарту: ISO 9362 (ISO 9362 — BIC).

SWIFT-коды банков обычно можно найти на сайте самого банка (раздел «реквизиты» или «переводы). Вы также можете воспользоваться специальными справочниками SWIFT-кодов банков.

Стоит отметить, что данный код используется только на мировом рынке. Для проведения банковских операций внутринационального характера нужны другие коды. Идентификационная система банков Российской Федерации называется «БИК». В Великобритании, например, это «Sort Code». Безусловно, можно перечислить такие системы всех стран мира, но гораздо легче будет воспользоваться соответствующими справочниками.

Не стоит забывать, что участие в идентификационной системе SWIFT носит исключительно добровольный характер, поэтому отсутствие подключения к ней будет означать, всего лишь, замедление процесса международных банковских операций. Также SWIFT-код гарантирует полную безопасность того или иного перевода, таким образом, риск того, что перевод затеряется между банками, сводится к минимуму.

Система переводов SWIFT (СВИФТ) – что это такое

В сложной системе межбанковских операций единая система денежных переводов SWIFT позволяет стандартизировать, унифицировать и ускорить финансовые транзакции между иностранными банками. Строгая номенклатура специальных кодов исключает любые неточности в определении получателей переводов.

SWIFT – что это такое?

Простыми словами, СВИФТ представляет собой свод договоренностей о взаимодействии банковских учреждений в различных странах мира для осуществления денежных переводов между счетами своих клиентов.

В Википедии система переводов SWIFT представлена межбанковскими финансовыми каналами связи (Society for Worldwide Interbank Financial Telecommunications), через которые в упрощенном режиме совершаются платежные операции. Головной офис компании расположен в Брюсселе.

Назначение системы SWIFT

На заре своего развития банковские SWIFT-переводы поддерживали только 248 финансовых организаций в 19 государствах. Сегодня область распространения системы включает свыше 10 тысяч банковских учреждений в более, чем 200 странах мира. Для того, чтобы перевести денежные средств, достаточно знать SWIFT-код банка и его название.

Физические и юридические лица, частные пользователи и представители бизнес-структур ежедневно осуществляют финансовые операции, а также обмениваются информацией в комфортной, безопасной и выгодной среде, используя преимущества глобальной сети в отсутствие бюрократических границ и государственных рамок. Несмотря на то, что некоторые правила свободных переводов были изменены, согласно условиям масштабных мер по борьбе с финансирование терроризма, система SWIFT, по-прежнему, остается одним из самых удобных финансовых инструментов.

Расшифровываем понятия BIC и IBAN

Осуществить перевод денежных средств с использованием платежных каналов SWIFT можно при наличии идентификационного номера банка BIC, предусмотренного действующим стандартом ISO 9362. Код BIC составлен рядом буквенно-цифровых обозначений:

Российский аналог BIC – код БИК (идентификационный код, используемый для взаимодействия внутри страны).

Международный код счета банка-получателя IBAN содержит следующие идентификационные данные:

Во избежание неточностей в платежах рекомендуется получать SWIFT-код непосредственно в банке получателя.

Принцип работы системы СВИФТ

Подтверждение входящей операции или перевод денежных средств в стороннюю организацию осуществляются банками посредством формирования и отправки зашифрованных сообщений специальным компьютерным терминалом SWIFT, который обеспечивает мгновенную связь с универсальным компьютером. Структура сообщений включает: заголовок, основной текст и трейлер.

Поступившая информация аккумулируется в региональном процессоре, в последствие перенаправляясь в операционный центр для обработки, проверки, присвоения уникального номера и рассылки получателям.

Для отправки денежного перевода потребуется заполнить реквизиты на английском языке. Перевод осуществляется без открытия счета либо с его открытием. Преимущества второго варианта – в сниженных комиссиях и упрощенной процедуре, удобной при регулярном использовании системы.

Реквизиты SWIFT

Для перечисления средств по каналам СВИФТ отправителю необходимо предоставить в банк следующую информацию:

В свою очередь, получатель, уведомленный о переводе, может забрать деньги в отделении, открывшем счет, либо в любом банковском офисе, если перевод осуществлялся без использования номера счета.

Сроки переводов

Как правило, банковский перевод в системе СВИФТ занимает не более 7 дней. Однако, если в операции участвуют крупнейшие транснациональные банки, время транзакции сокращается до 1 суток. Точную информацию о сроках денежных переводов можно получить в банке при оформлении заявки.

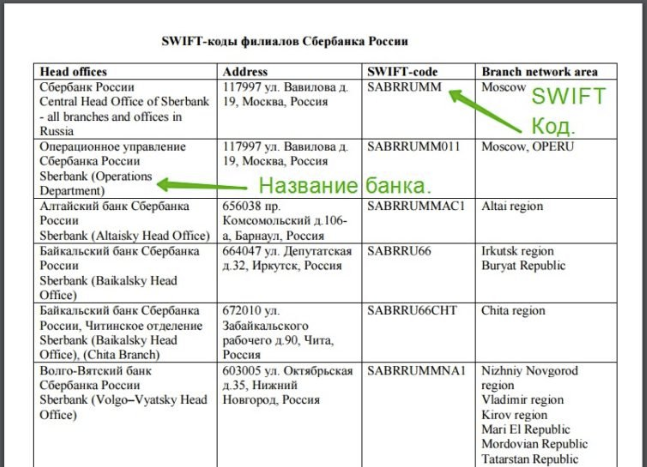

Как функционирует SWIFT в России

Механизм функционирования международного платежного канала удобно рассматривать на примере Сбербанка – крупнейшей в России финансовой организации с самой разветвленной сетью отделений и представительств. Код СВИФТ банка выглядит как SABR RU MM XXX. Точное обозначение формируется отдельно для каждого региона присутствия банка. Получить реквизиты можно на сайте банковской организации, по телефону службы поддержки или при личном визите в банк. Кроме того, потребуется 20-значный номер счета получателя платежа при переводе внутри страны. Доступные для перевода валюты: рубли, доллары США, фунты стерлингов, швейцарские франки, евро.

Комиссионные расходы несет отправитель средств. Размер операционных комиссий может составлять:

Доставки средств осуществляется исключительно на карточные и банковские счета в срок от 1 до 7 суток.

СВИФТ и санкции: отключат ли Россию от международной системы платежей?

Внедрение экономических санкций со стороны ЕС и США заставило многих отечественных бизнесменов задуматься о возможности отключения нашей страны от международного финансового и информационного канала SWIFT.

По мнению экспертов, такое развитие событий маловероятно, поскольку система денежных переводов далека от политики, а сотрудничество с российскими банками, выплачивающими комиссии за обслуживание и проведение операций, выгодно для сообщества. В то же время Банк России принял некоторые предупредительные меры, учредив в 2014 году собственную систему платежей, которая действует на территории страны.

Кроме того, SWIFT – это коммерческое предприятие, которое отчитывается о своей деятельности перед Европейским Союзом, что минимизирует влияние США, как основного источника санкций. В случае отключения нашей страны от международного сообщества российские банки перейдут на прямые межбанковские переводы, при необходимости привлекая посреднические организации.

Как отмечают некоторые аналитики, основными последствиями отключения SWIFT могут стать:

Что необходимо знать о денежных переводах SWIFT

Воспользоваться возможностями международной системы переводов может любое частное лицо и организация, которым гарантирована доставка денежных средств точно в срок без необходимости открытия банковских счетов. Счета могут быть открыты по желанию клиентов для упрощения процесса перевода и минимизации комиссионных расходов.

Другие отличия SWIFT-платежей от традиционных банковских переводов:

Операционные сборы при осуществлении транзакций, как правило, распределены между отправителями и получателями средств. Суммарный расход на обслуживание обычно ниже тарифов популярных платежных систем. Однако, несмотря на все преимущества, систему SWIFT чаще используют коммерческие структуры. Это связано с минимальной фиксированной комиссией от 10 долларов и необходимостью оформления банковских документов.

Альтернативные системы

Ряд государств – такие, как Боливия, Венесуэла, Никарагуа, Куба, которые не входят в состав участников SWIFT, успешно используют для переводов платежный сервис SUCRE. В 2012 году к ним присоединился отключенный от международной финансовой системы Иран.

В нашей стране успешно запущена и функционирует альтернативная система передачи финансовых сообщений (СПФС), возможности которой предусматривают:

Кроме того, по-прежнему актуальны и другие способы отправки денежных средств в любую точку мира:

Итоги

Банковская система SWIFT широко востребована во всем мире, благодаря высокой точности и безопасности доставки средств за счет использования буквенно-циферного метода шифрования пользовательских данных и информации о транзакциях. Средства доставляются в срок от 1 до 7 дней. Этот период может быть увеличен в случае, если потребуются уточнения в реквизитах получателя (при ошибочном указании реквизитов).

История и общие сведения о системе SWIFT

Штаб-квартира системы находится в городе La Hulpe, Бельгия. Сегодня в сообщество объединено более 10500 крупнейших банков и финансовых организаций из 215 стран. Ежедневно через систему SWIFT проходит более миллиона транзакций (денежные переводы, межбанковские платежи и т.д.)

По Российским законам для участия в SWIFT банкам потребуется лицензия на проведение операций в иностранной валюте. Вступление в систему стоит существенных затрат и тем не менее более половины российских кредитных организаций представлены в SWIFT.

Вступление в Ассоциацию (РОССВИФТ) и подключение новых пользователей к сети SWIFT состоит из двух стадий:

Особенности SWIFT (СВИФТ) переводов

SWIFT (СВИФТ) переводы осуществляются по всему миру среди банков, входящих в это сообщество. Через систему Свифт проводятся денежные переводы предприятий, ИП и физических лиц. При оформлении перевода требуется знание SWIFT-кода (СВИФТ-кода) банка получателя.

Прежде чем оформлять перевод по системе, необходимо проверить – являются ли банки отправителя и получателя перевода участниками этой международной системы денежных переводов.

Что такое SWIFT-код банка?

SWIFT-код банка, участника системы SWIFT можно найти на сайте банка (в разделе реквизиты или переводы), а кроме того существуют различные справочники SWIFT-кодов банков.

Более полную информацию о том, как формируется и что означает СВИФТ-код банка можно посмотреть здесь

Отправить SWIFT перевод через банк

Получение SWIFT перевода

Недостатки SWIFT

Тарифы на переводы

Комментарии и отзывы отсутствуют. Комментировать!

Последние новости на сегодня

Примсоцбанк предлагает рефинансировать ипотеку и получить наличные на ремонт

Как работают банковские переводы по системе SWIFT (СВИФТ)?

Безналичные платежи и переводы с использованием банковских реквизитов — наиболее быстрый, недорогой и безопасный способ передачи денежных средств частным лицам и организациям. В отличие от моментальных денежных переводов, для отправления транзакции по реквизитам клиент может использовать расчётный, текущий или транзитный счёт, достаточно ввести платёжные данные получателя. Адресат перевода может распоряжаться денежными средствами сразу после получения, для выполнения перевода не требуется каких-либо сопроводительных документов, подтверждающих местонахождение получателя.

Система межбанковских переводов по платёжным реквизитам обычно используется для проведения финансовых операций между организациями-контрагентами. Например, при оформлении договора купли-продажи сырья в тексте соглашения указываются реквизиты сторон, оплата сделки проводится с использованием банковских реквизитов. SWIFT (СВИФТ) — международный стандарт межбанковских платежей, используемый при проведении транзакций в европейских странах и США, каждому банку-участнику присваивается личный платёжный код (номер SWIFT или SWIFT-ID).

История развития и функции системы SWIFT

Система банковских переводов SWIFT была создана в 1973 году в Бельгии, на момент внедрения канал для обмена данными объединял более 250 банков из 15 различных стран. На современном рынке финансовых услуг количество банков и финансовых учреждений, использующих SWIFT, превышает 11 тысяч. Членами организации выступают юридические лица из 209 стран, центральный офис SWIFT располагается в Брюсселе.

Аббревиатура SWIFT (Society of Worldwide Interbank Financial Telecommunications) означает сообщество всемирных межбанковских каналов связи. Задача технологии SWIFT — проведение быстрого обмена платёжными данными между банковскими организациями. Передача данных между банками проводится по международной корпоративной сети, к которой подключаются финансовые организации, получающие уникальный номер SWIFT.

Платежи SWIFT проводятся по зашифрованным каналам связи, для получения сообщения или перевода банковской организации нужно ввести идентификационный номер. Участники системы SWIFT обмениваются финансовыми сообщениями, включающими заголовок (наименование платежа), текст (сумма и реквизиты получателя), а также трейлер (уникальный код системы). Отправленные сообщения поступают в региональный процессинговый центр (сервер системы SWIFT), проверяются на предмет корректности и передаются адресатам.

Российский аналог международной системы SWIFT — код БИК (банковский идентификационный код), включающий информацию об отправителе и получателе платежа, конкретном отделении финансовой организации и назначении транзакции. В системе SWIFT участвуют российские финансовые организации, проводящие международные денежные переводы. Например, крупнейшие российские банки (Сбербанк, банк ВТБ) обладают российским кодом БИК для внутренних операций и международным идентификатором SWIFT для перевода и получения средств от иностранных контрагентов.

Перевод SWIFT проводится с открытого банковского счёта или без него. Если клиент желает перевести деньги по системе SWIFT с открытием счёта, транзакция пройдёт в безналичной форме, получатель обнаружит поступление на банковский счёт. Если частное лицо или организация переводит средства без открытия счёта, деньги будут выданы получателю наличными в кассе выбранного отправителем банка.

Структура и особенности денежного перевода SWIFT (СВИФТ)

На практике переводы SWIFT проводятся в бухгалтерских программах (для организаций), при помощи платёжных терминалов и приложений банка (для частных клиентов). Платёжное поручение в системе SWIFT состоит из нескольких блоков информации:

Переводы SWIFT можно отправить в любой национальной валюте, однако система взимает комиссию за проведение конвертации и привлечение посредника, проводящего операцию. Например, при отправке долларов из России в Таиланд банком-посредником может выступать организация, расположенная в Германии. Обычно платёж SWIFT обрабатывается около суток, возможны задержки от двух до пяти банковских дней, комиссию за транзакцию выплачивает отправитель и получатель денежных средств.

SWIFT код банка можно узнать в отделении, обслуживающем получателя, при звонке на горячую линию клиентской службы, а также уточнить сведения в договоре с банком. Большинство финансовых организаций публикует платёжные реквизиты на официальном сайте.

Каждый государственный и коммерческий банк самостоятельно устанавливает комиссию за проведение переводов SWIFT, в целом система выгодна при отправке крупных сумм. Например, в банке ВТБ комиссия за перевод составляет 1.5% от суммы транзакции, но не менее 15 платёжных единиц в валюте перевода. Клиент, отправляющий 300 долларов, должен заплатить 15 долларов. Тарифы за проведение операций публикуются на официальных сайтах банков, также информацию можно уточнить в отделении или приложении для смартфона.

Государственное регулирование переводов SWIFT на территории Российской Федерации

Порядок проведения транзакций с иностранными контрагентами описывается в ФЗ-173, регулирующем валютные операции, и указании Центробанка РФ 1868-У, предписывающем физическим лицам предоставлять подтверждающие документы при проведении транзакций в иностранных денежных единицах. Российское законодательство позволяет нерезидентам РФ (иностранным гражданам и компаниям) без ограничений проводить операции с иностранной валютой. Если с помощью системы SWIFT граждане или российские компании совершают платежи в иностранной валюте, контрагентам следует соблюдать ряд правил:

Большинство операций, проводимых в системе SWIFT на территории Российской Федерации, относится к оплате контрактов, заключённых с иностранными контрагентами. К таким операциям относятся сделки с ценными бумагами, выпущенными в иностранной валюте (например, еврооблигации), а также любые расчёты с нерезидентами РФ. Российский процесс валютного контроля состоит из нескольких этапов:

В целом, ограничения и дополнительные требования к переводам SWIFT касаются только организаций и частных лиц, проводящих транзакции на крупные суммы. Граждане, переводящие не более пяти тысяч долларов родственникам или друзьям, проживающим в других странах, могут использовать SWIFT без ограничений. Платёжная система выступает альтернативой различным системам денежных переводов (например, Золотая Корона), отличается невысокими комиссиями и разветвлённой сетью партнёров по всему миру.

Преимущества и недостатки платёжной системы SWIFT

Международная система денежных переводов SWIFT востребована юридическими лицами и гражданами, желающими постоянно переводить крупные суммы денег за рубеж. Популярность SWIFT вызвана следующими преимуществами платёжной системы:

Основной недостаток платёжной системы SWIFT — невысокая скорость перевода платежей. В среднем операция обрабатывается в течение банковского дня, однако транзакция может занять до пяти рабочих дней. Юридические лица и граждане, регулярно отправляющие переводы на крупные суммы, должны открывать счёт в банке-агенте валютного контроля и подготавливать подтверждающие документы. Частные лица, переводящие через SWIFT средства родственникам или друзьям, могут проводить операции без ограничений.

В целом, переводы SWIFT оптимальны для отправки значительных сумм клиентам крупнейших банков мира. Процесс проверки реквизитов и отправки средств автоматизирован, личные данные отправителя и получателя зашифрованы, поэтому вероятность кражи денег мошенниками минимальна. Получить перевод SWIFT можно в любом банке, имеющим лицензию на ведение валютных операций, клиентам доступен безналичный перевод на расчётный или карточный счёт получателя.

Итоги

Платёжная система SWIFT адаптирована для проведения регулярных платежей на небольшие суммы в адрес иностранных организаций и физических лиц. Клиентам, желающим отправить денежный перевод по SWIFT, можно воспользоваться отделением любого банка, проводящего валютные операции, а также оформить транзакцию на сайте или в мобильном приложении финансовой организации.

Российское валютное законодательство позволяет частным лицам переводить через SWIFT не более пяти тысяч долларов в день. Для организаций лимит составляет 200 тысяч рублей. Если клиент переводит средства часто или сумма превышает установленный законодательством порог, требуется предоставить подтверждающие документы и зарегистрировать сделку в банке-агенте валютного контроля.