акции fxrl что это

FXRL ETF: Обзор фонда Finex на российский рынок акций

FinEx Russian RTS Equity UCITS ETF (USD) — биржевой инвестиционный фонд, собравший акции и депозитарные расписки из индекса РТС. Это один из лучших по качеству управления и доходности продуктов, ориентированных «на Россию». Но прежде, чем вкладываться, узнайте ряд его особенностей.

Общая информация

Полные расходы на владение (TER) — до 0,9% в год.

Включают плату за управление, оплату депозитария и другие административные расходы. Размер расходов по каждому пункту не раскрывается. Указаны максимальные потери инвестора. В зависимости от стоимости чистых активов (СЧА), TER может быть меньше.

Согласно проспекту, TER начисляется ежедневно и списывается ежеквартально со стоимости чистых активов. Оплачивать самостоятельно не надо, комиссия учитывается в цене ETF.

Состав FXRL

Инвестиционная цель фонда — обеспечение соответствия изменений расчетной цены ETF изменениям Индекса РТС полной доходности «нетто» по налоговым ставкам иностранных организаций. Код — RTSTRN.

RTS повторяет структуру — набор бумаги и их доли — привычного индекса МосБиржи (IMOEX), но рассчитывается в долларах. RTSTRN также учитывает реинвестирование дивидендного дохода за вычетом налогов. Так как Finex зарегистрирован в Ирландии, налоги для него выше, чем для отечественных компаний.

Еще одна важная особенность — использование оптимизированной физической репликации. УК, обязуясь повторять динамику ориентира, оставляет за собой право не держать в портфеле некоторые из составляющих его ценных бумаг. Это объясняется тем, что по некоторым позициям из RTS нет достаточного спроса и предложения, и любые действия фонда с ними на бирже могут повлиять на их рыночную цену. Поэтому состав можно оптимизировать: вместо низколиквидных бумаг увеличить доли крупных эмитентов.

На практике на начало 2021 года в составе находились все 45 акций из РТС, с небольшим — в десятые доли процента — расхождением по весу.

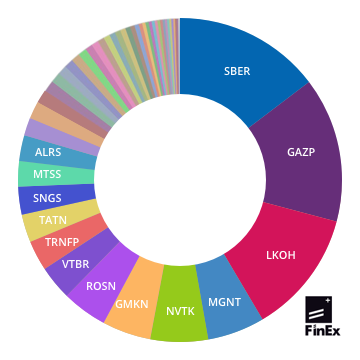

Состав фонда Финэкс публикует на своем сайте, каждый день обновляя ссылку на pdf-файл. На начало 2021 года топ-10 бумаг выглядел так:

| # | Бумага (тикер) | Доля, % |

| 1 | Сбербанк (SBER) | 14,251 |

| 2 | Газпром (GAZP) | 13,304 |

| 3 | Лукойл (LKOH) | 10,576 |

| 4 | Яндекс (YNDX) | 8,410 |

| 5 | Норникель (GMKN) | 7,654 |

| 6 | НОВАТЭК (NVTK) | 4,763 |

| 7 | Полиметалл (ROSN) | 3,490 |

| 8 | Роснефть (ROSN) | 3,043 |

| 9 | Полюс (PLZL) | 2,581 |

| 10 | Магнит (MGNT) | 2,456 |

Общая доля десяти крупнейших позиций составляет примерно 70%. Минимальные веса варьируются в районе нескольких десятых процента. Например, 0,138% у заметно упавшей в конце 2020-го QIWI.

Список эмитентов в индексе пересматривается раз в квартал. Вес бумаг меняется в режиме онлайн в зависимости от капитализации. Актуальный полный состав РТС можете посмотреть здесь.

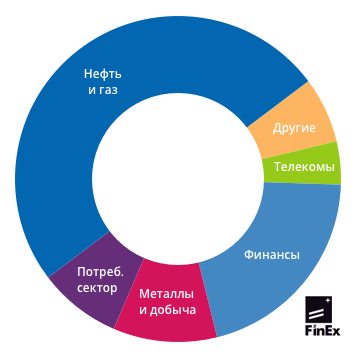

Портфель, ориентированный на РТС, покрывает 88% нашего рынка акций по капитализации. Признать его глубоко диверсифицированным как по отдельным эмитентам, так и по секторам нельзя. Перевес в пользу нефтегазовой отрасли очевиден.

Тем не менее ETF Финэкса является очень удобным предложением для распределенного пассивного инвестирования в российские акции. Ручная сборка подобного портфеля — довольно трудоемкое и дорогостоящее мероприятие.

Доходность FXRL и сравнение с бенчмарком

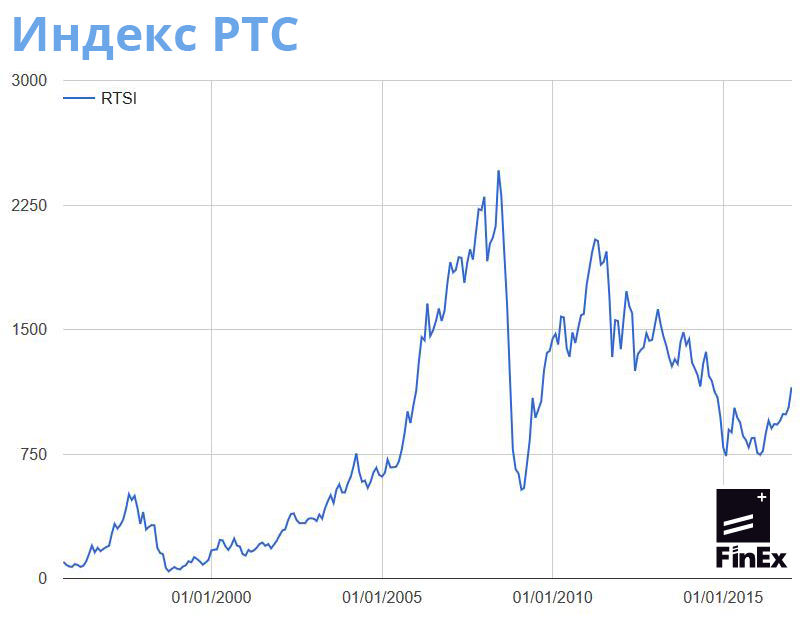

РТС начал рассчитываться 1 сентября 1995 года с показателя 100 пунктов, а закончил 2020 года на отметке 1387,46 пункта. Рост почти 1400 процентов. К примеру американский рынок по индексу S&P500 за это время показал «только» 590%.

Однако, кажется, мало кто на российском рынке готов к таким долгосрочным инвестициям по принципу «купил и держи». За это время было несколько серьезнейших кризисов. И каждый раз они сильно роняли РТС. Ведь акции наших компаний привязаны к рублю, а индекс рассчитывается в долларах.

Если же смотреть на последние 10 лет рост не такой впечатляющий. При этом видно, как доходность повышают выплачиваемые компаниями дивиденды

Рассматриваемая нами бумага существует заметно меньше, чем ведется подсчет индекса. Вот как о его доходности отчитывается сам Финэкс.

| Период | В рублях | В долларах США |

| Месяц | 1,85% | 4,25% |

| Полгода | 20,97% | 15,35% |

| Год | 11,78% | -6,33% |

| Три года | 78,69% | 39,33% |

| С запуска | 122,49% | 132,30% |

Качество управления полноценным индексным продуктом легко оценить, сравнив графики котировок ETF и целевого индекса. Расхождение не должно сильно отличаться от вычитаемого ежегодно TER. У FXRL это 0,9% годовых.

На практике ситуация немного хуже. Нехитрые подсчеты показывают, что за чуть больше чем за четыре с половиной года существования FinEx Russian RTS Equity UCITS отстал от RTSTRN на 6,67%.

Учитывая, что вложения в индексные фонды акций чаще всего используют для долгосрочных пассивных инвестиций, это не очень хороший сигнал. Прикиньте, сколько можно потерять за 10-15-20 лет.

Сам Финэкс заявляет, что фактическая ошибка слежения составляет 0,59% в год. А в документах берет на себя следующие обязательства: «В нормальных рыночных условиях можно ожидать, что фонд будет соответствовать показателям базового индекса (за вычетом платы за управление и связанных с расходов), которые включают механизмы кредитования ценными бумагами и/или сделки обратного выкупа (как подробно описано ниже) и любая годовая ошибка отслеживания эталонного индекса, как ожидается, не превысит 2,2%».

Сравнение с другими фондами на российский рынок

На Московской бирже сейчас можно купить шесть ЕТФ и БПИФ с близкой инвестиционной стратегией. У них не всегда одинаковое наполнение и бенчмарки, но все они дают розничному инвестору возможность стать совладельцем крупнейших компаний России.

Фонды выстроены по рублевой доходности за три месяца. Более длиную историю, имеют не все продукты.

| Фонд | УК | Бенчмарк | Комиссия | Доходность |

| SBMX | Сбер | Мосбиржи Брутто | 1,00% | 16,4% |

| FXRL | FinEx | РТС Нетто | 0,90% | 16,2% |

| VTBX | ВТБ | Мосбиржи Нетто | 0,69% | 16,0% |

| TMOS | Тинькофф | Мосбиржи Брутто | 0,79% | 15,74% |

| RCMX | Райффайзен | Мосбиржи 15 | 1,00% | 15,4% |

| RUSE | ITI | РТС Нетто | 0,65% | 12,8% |

| AKME | Альфа | Активное управление | 1,91% | Н/Д |

Финэксовский фонд хоть и имеет неравные условия в виде повышенного налогообложения, не проигрывает конкурентам в прибыльности. Впрочем, в рассматриваемый период не было крупных дивидендных выплат.

За весь 2020 год можно сравнивать только три бумаги. И здесь FinEx показал лучший результат — 13,6%. Против 13,3% у сберовского БПИФ и 10,2% у продукта от ITI. Важно, что последний не реинвестирует дивиденды, а распределяет их среди акционеров RUSE раз в год.

То есть в реальности FXRL пока лучше сравнивать только с SBMX, работающим с сентября 2018 года. С этого момента и до конца 2020 года оба показали практически одинаковые результаты. Меньшая ошибка слежения и чуть меньший TER позволили Финэксу нивелировать гандикап Сбера по налогам.

Обзор на фонд Сбербанка на индекс Мосбиржи (SBMX ETF) мы публиковали ранее. Ознакомиться с ним можно здесь.

Плюсы и минусы FXRL

Покупать можно по следующим причинам:

Важные отрицательные нюансы:

Главное

FinEx Russian RTS Equity UCITS ETF (USD) инвестирует в крупнейшие российские компании. Это один из самых проверенных и удобных способов пассивных инвестиций в отечественный рынок. Он довольно точно следует за бенчмарком, качество управления точно одно из лучших в России.

Однако объект инвестиций хоть и самый нам близкий, но не самый привлекательный. Долгосрочные вложения «в Россию» находятся под многими экономическими и политическими рисками. Покупать FXRL стоит только в хорошо диверсифицированный по классам активов и географии портфель.

Фонд акций российских компаний

О фонде

Фонд позволяет инвестировать сразу в несколько крупнейших компаний России, таких как «Газпром», «Лукойл», «Магнит» и Яндекс. Такой набор обеспечивает снижение инвестиционного риска по сравнению с покупкой акций отдельных компаний. При этом фонд позволяет диверсифицировать вложения при существенно меньших затратах, чем при самостоятельном формировании портфеля из акций. Все активы фонда хранятся на сегрегированных счетах в Национальном расчётном депозитарии. Это значит, что при банкротстве брокера или управляющей компании с вашими акциями ничего не случится.

Расходы на управление фондом составляют 0,9% в год и автоматически учитываются в цене бумаг фонда.

Параметры в фильтрах

Топ 10 бумаг в составе фонда

Как это работает

«Яндекс.Инвестиции» — информационный сервис, с помощью которого пользователь имеет возможность заключить договор о брокерском и депозитарном обслуживании с Брокером (Банк ВТБ (ПАО)), а также осуществлять обмен информацией с Брокером в целях заключения и исполнения указанного договора. Яндекс не осуществляет деятельности по инвестиционному консультированию, информация, размещаемая на сервисе, не является индивидуальной инвестиционной рекомендацией. Яндекс не является поверенным Брокера или пользователя, не оказывает платных услуг пользователям. Уровень риска, информация о доходности, выгодности курса и об удержании налогов брокером носит справочный и предположительный характер, может не учитывать комиссии третьих лиц, отдельные налоговые обязательства, обязательства по уплате налога клиентом самостоятельно и иные факторы, подробнее в Справке. Возмездное приобретение подписки Яндекс.Плюс не является условием доступа к сервису.

Акции fxrl что это

Ставки по банковским вкладам снижаются, акции “Сбербанка” и “Роснефти” за 2016 год выросли в цене почти вдвое, государство предлагает до 52 000 рублей налогового вычета за открытие и наполнение индивидуального инвестиционного счета. Казалось бы, столько причин инвестировать в акции. Сегодня поговорим о том, стоит ли «нести» деньги на биржу, как выбрать акции для покупки и чем может помочь биржевой фонд FXRL ETF.

Инвестиции в акции — это надолго

Инвестиции в акции — это способ сберечь и приумножить деньги, взяв на себя более высокий риск, по сравнению с банковскими вкладами, в расчете на более высокий доход. Риск заключается в том, что цены акций могут не только расти, но и падать.

Размещая 100 000 рублей в банковский вклад на один год под 8% годовых, мы точно знаем, что в конце года на нашем счете будет 108 300 рублей (да, мы не забыли про капитализацию процентов). Купленные за 100 000 рублей акции могут в течение следующего года подорожать до 200 000 и подешеветь до 50 000.

Угадать, что произойдет с ценами акций в следующем году, нечасто удается даже профессионалам. Если банковские ставки будут низкими, а экономика будет расти, то (возможно) на акциях получится заработать. Но гарантий никто не дает. Поэтому инвестировать в акции лучше на срок в несколько лет, чтобы получить результат от долгосрочного роста экономики. Если деньги нам понадобятся в течение года, то лучше использовать более консервативные инструменты.

Индекс — это список покупок для инвестора в акции

Если мы решили инвестировать в акции, то нужно выбрать — в какие. Этот вопрос не такой простой, как кажется. У каждой компании – свои риски. Поэтому частному инвестору подойдут готовые наборы — они называются индексами.

Можно, конечно, послушать советы аналитиков из телевизора, купить акции ближайшей заправки или оператора связи, абонентом которого являешься. Но такой выбор достаточно случаен, и купив акции одной-двух компаний, есть риск полной потери денег в случае банкротства одной из них или резкого обесценения вложений, если компании вдруг «пришлют доктора».

Даже если поровну вложить деньги в пять компаний, в случае банкротства или резкого снижения стоимости одной из них мы потеряем до 20% капитала. Недавний пример разорившейся компании — “Трансаэро”. Выход — инвестировать помаленьку в большое число компаний. А чтобы выбор компаний не был случайным, как раз и нужны индексы. Основная проблема с самостоятельным инвестированием в составляющие индекса — нужно довольно много денег и времени. Попробуйте оценить затраты капитала сами с помощью калькулятора Московской биржи. Помните, что действуя самостоятельно, придется совершать огромное количество сделок и платить, платить комиссии.

Если же мы вместо самостоятельных покупок решим инвестировать в готовый набор акций из индекса, то совершать много сделок и покупать все акции самостоятельно не придется, всю работу за нас могут сделать специальные фонды.

Основными индексами акций в России являются индекс РТС и индекс ММВБ от Московской Биржи. Отбор акций для включения в эти списки осуществляется самой биржей (по критериям размера компании и «качества» биржевого обращения ее акций) при содействии специального комитета из ведущих аналитиков российского финансового рынка.

Пятьдесят — столько компаний в индексе РТС

В индексы РТС и ММВБ входят акции пятидесяти компаний. Компании в индексах одинаковые, поэтому инвесторы в индекс РТС и в индекс ММВБ покупают одни и те же компании, причем с одними и теми же весами:

У индекса есть две важных составляющих: база расчета и значение. База расчета — это список акций и то, в каких пропорциях они входят в индекс (веса). Значение индекса — это одна цифра, которая отражает изменение цены всех акций из базы расчета. Значение индекса задается в пунктах.

Элементарная разница между индексами состоит в том, что при одинаковой базе — списке компаний — значение индекса ММВБ рассчитывается по ценам акций в рублях, а для расчета РТС рублевые цены акций конвертируются в доллары по биржевому курсу.

Большое количество компаний в индексе защищает инвестора от проблем отдельных из них. Самая большая доля в индексе РТС у Сбербанка, но даже она составляет всего 14.24% (на 01/03/17). Самая маленькая доля у ВСМПО-АВИСМА — она составляет 0,08%.

Московская Биржа является главной российской площадкой для торговли акциями — всего на ней торгуются акции примерно трехсот компаний. В индекс РТС входят пятьдесят самых крупных из них, поэтому индекс РТС охватывает 86% всего рынка акций, если измерить в деньгах. Акции, не входящие в индекс, слишком маленькие.

В индексе РТС представлены все основные секторы российской экономики. Наибольшую долю занимает нефтегазовый:

Историческая доходность индекса РТС

Расчет значения индекса РТС начался 1 сентября 1995 года со значения в 100 пунктов. По состоянию на 31 января 2017 года значение индекса достигло 1164 пунктов.

Среднегодовой прирост — 13%.

Но, как видно по графику, у индекса рынка акций бывают взлеты и падения, которые совпадают с общим состоянием российской экономики:

(график индекса РТС)

При инвестировании в акции можно пытаться угадать моменты, когда покупать выгоднее. Но, не имея хрустального шара предвидения, сделать это крайне трудно. Поэтому хорошей стратегией для частного инвестора может стать периодическая покупка «портфеля» акций невзирая на цены.

ETF-фонды — способ инвестировать в индексы

Индекс — это информационный продукт. Это список акций и некоторое значение индекса, рассчитанное по ценам этих акций. Это рецепт блюда, но не само блюдо.

Инвестировать в индекс можно через фьючерсы, опционы, паевые инвестиционные фонды (ПИФ) и акции ETF-фондов.

Фьючерсные и опционные контракты — это сложно. Пифы — это просто, но у них высокая комиссия и есть ряд недостатков на уровне ДНК.

Биржевые ETF-фонды — это пришедший к нам из Америки и Европейского Союза улучшенный аналог пифов — без ряда недостатков и с меньшей комиссией. ETF-фонды — это один из самых безопасных способов инвестировать в портфели акций.

ETF-фонд — это портфель других ценных бумаг. Можно воспользоваться аналогией из статьи Тинькофф—Журнала “Как работают биржевые фонды” и сравнить фонд с борщом. Как для приготовления супа нужен рецепт, так для создания фонда нужен индекс. В рецепте говорится, какие продукты использовать, в индексе — какие акции входят в фонд. Индекс — это рецепт. Фонд выпускает свои акции.

Акция фонда — это небольшая пропорциональная доля всего, что есть в фонде. Акцию фонда можно сравнить с порцией супа. Для приготовления одной тарелки борща не нужен целый кочан капусты, но нам бы пришлось его купить, если бы мы захотели готовить сами. Заказывая борщ в кафе, мы получаем все ингредиенты блюда без необходимости покупать их в больших количествах.

FXRL — первый локальный ETF-фонд на индекс РТС

FXRL — это биржевой ETF-фонд акций на базе индекса РТС. Покупая всего одну акцию фонда, вы как бы инвестируете в акции крупнейших российских компаний.

Московская биржа определяет состав индекса РТС, а фонд FXRL его повторяет.

Одна акция FXRL стоит около двух тысяч рублей. Готовый продукт из пятидесяти компонентов можно купить дешевле, чем отдельные составляющие. Акции самого фонда можно покупать и продавать на бирже также, как акции отдельных компаний.

Для покупки и продажи акций FXRL вы можете обратиться в банк или в финансовую компанию, оказывающие брокерские услуги. Некоторые советы по выбору можно найти в статье “Как выбрать брокера”.

Фонд FXRL наполнен акциями из индекса РТС — это имущество, активы фонда. Покупая акцию фонда, мы как бы покупаем часть имущества фонда. Когда имущество дорожает – гарантированно растут в цене и наши вложения.

В портфеле FXRL несколько десятков акций, они представлены в нем в разных пропорциях, согласно правилам индекса. Расчетную стоимость одной акции фонда FXRL можно узнать на сайте компании, управляющей фондом, и на сайте Московской биржи. Там же представлена информация о расчетной стоимости в режиме онлайн (также на сайте SmartLab). По состоянию на 15 февраля 2017 расчетная стоимость одной акции FXRL составляла 1868 рубля.

Несмотря на то, что FXRL отслеживает долларовый индекс РТС, акции самого фонда продаются и покупаются за рубли (как и все ETF, обращающиеся на Московской бирже). Это дает забавный эффект — из-за конвертации цены акции фонда на индекс РТС в рубли, цена повторяет не индекс РТС, а индекс ММВБ. Это происходит потому, что, как мы уже знаем, акции в обоих индексах одни и те же, а разница между ними лишь в валюте расчета.

Когда акции фонда продаются на бирже, их цена может незначительно отличаться от расчетной из-за баланса спроса и предложения. Подробнее — в статье про устройство ETF-фондов. Впрочем, сильные отклонения исключены – их всегда «выкупают» профессиональные участники рынка.

Комиссия

Комиссия в фонде FXRL ETF составляет 0.9% годовых (самая низкая на российском рынке). Вы не платите её отдельно и никогда с ней напрямую не сталкиваетесь. Комиссия лишь «притормаживает» рост чистых активов фонда.

Представим, что мы инвестировали 100 000 рублей в акции FXRL ETF в начале года по расчетной цене. Если в течение года акции из индекса РТС не будут дорожать и дешеветь, не будет меняться курс доллара и по акциям из индекса РТС не будут выплачены дивиденды, то к концу года расчетная цена наших акций фонда уменьшится до 99 100.

На практике дивидендная доходность индекса РТС составляет около 4% в год, так что при прочих равных расчетная цена увеличится на размер дивидендов, скоррективанных на размер комиссии (всего 0,9%). Таким образом, итоговая дивидендная прибавка – около 3%.

Метод репликации

У индексных фондов, к которым относится и FXRL ETF, есть такое понятие, как “метод репликации индекса”. Метод репликации — это способ, который использует инвестиционный менеджер фонда, чтобы повторять индекс.

В теории фонд на индекс РТС должен держать акции всех пятидесяти компаний из индекса в пропорциях, продиктованных индексом. На практике это не всегда лучший выход.

Дело в том, что деятельность фонда связана с покупкой и продажей акций из индекса. Для точного отслеживания динамики индекса акции покупаются и продаются по ценам, максимально приближенным к тем, которые используются при расчете индекса. Но по некоторым акциям из индекса РТС нет достаточного спроса и предложения, чтобы фонд мог продать и купить эти акции на бирже, не влияя на их цену. Поэтому состав фонда приходится оптимизировать.

FXRL ETF использует так называемую “оптимизированную физическую репликацию”. Это значит, что часть акций из индекса РТС в фонде отсутствует — это акции самых маленьких компаний, по которым на бирже нет достаточного количества сделок. Вместо этих маленьких компаний в индексе увеличены доли более крупных компаний индекса. Например, в индексе РТС доля “Газпрома” составляет 13,96%, а в фонде FXRL акций “Газпрома” чуть больше — 15,95%.

Основной задачей фонда FXRL, тем не менее, остается повторение динамики индекса (Московской биржи (в долларовой версии РТС) с учетом дивидендов). Фонд с задачей справляется на «отлично».

Реинвестирование доходов

FXRL ETF реинвестирует доходы (и это разумно). Например, если по акциям, имеющимся в фонде, выплачиваются дивиденды, то эти дивиденды не распределяются среди акционеров FXRL ETF, а остаются в фонде и на них покупаются дополнительные акции из состава индекса. Это как с банковским вкладом с капитализацией процентов. Налогов на дивиденды в таком случае тоже удастся избежать.

Реинвестирование внутри фонда позволяет сэкономить на налогах. Пока мы не продадим акции фонда, мы налоги платить не будем. Поэтому весь срок до продажи наша прибыль от инвестиций в полном объеме работает на нас.

Как купить?

Для покупки и продажи акций фонда FXRL вы можете обратиться в любой банк или в финансовую компанию, оказывающие брокерские услуги.

Решили купить ETF?

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.